⚡️ Как использовать корреляцию на практике?

1. Ищем схожие модели на активах, имеющих корреляцию.

2. Наблюдаем развитие ситуации в опережающих активах. Как правило, данные сделки упускаются из виду и не торгуются, вход в них уже упущен, а при входе по текущей цене соотношение риск/прибыль не выгодное. Но они уже выполнили свою роль в аналитическом плане.

— мы получили вероятное направление, основываясь на движении в опережающем активе;

— мы получили сигнал о том, что скоро начнут реализовываться схожие формации в активах той же отрасли.

3. Присоединяемся к работе с оставшимися активами данной отрасти, имеющими схожую формацию.

В итоге мы получили простой, но довольно эффективный инструмент, позволяющий находить потенциальные сделки путем сравнения графиков коррелирующих активов.

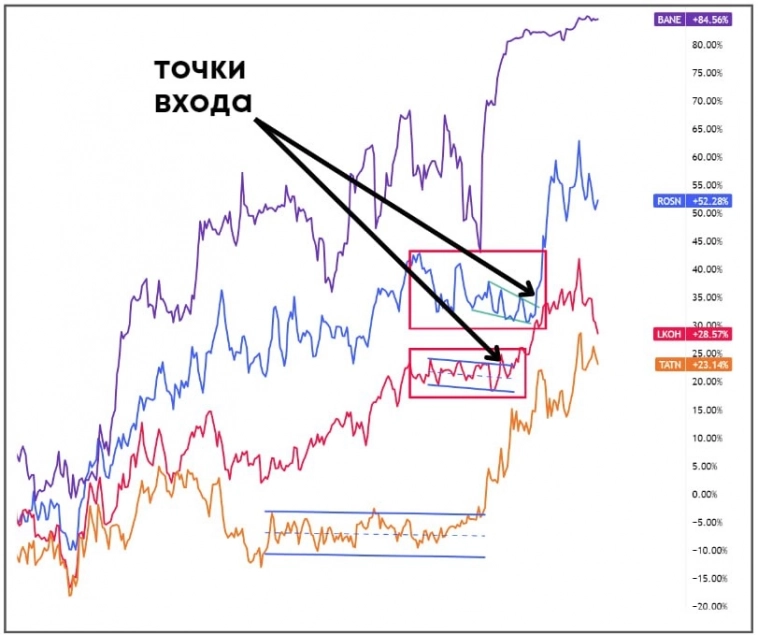

🔹 Первым пришел в движение Лукойл, а следом за ним расти начала Роснефть, в которой коррекция завершилась клином, что позволило войти в сделку с коротким стопом.

🔹 Даже если графики данных финансовых инструментов у вас не были размечены, можно отработать сделку с минимальными целями на 113 и 161,8% от размер коррекции, зная, какое направление задали опережающие активы.

Свойство корреляции необходимо также использовать при диверсификации рисков.

Одновременное открытие сделок в двух, коррелирующих между собой активах, практически равносильно открытию сделки двойным объемом в одном из этих активов.

Увеличиваются риски, а исход сделок с наибольшей вероятностью будет один и тот же. И хорошо, если он будет положительным. Наиболее рациональным будет решение открыть обе сделки половиной стандартного объема.

bozon26 апреля 2024, 22:06Корреляция не так работает. Одно продаётся, а другое покупается, и фиксация при схлопывании.0

bozon26 апреля 2024, 22:06Корреляция не так работает. Одно продаётся, а другое покупается, и фиксация при схлопывании.0