SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Студент

Календарные эффекты на фондовом рынке

- 26 августа 2014, 16:10

- |

Статистический подход позволяет выявить календарные закономерности в движении индексов, однако вопросы их объяснения и возможности использовать в торговле остаются открытыми

Людям свойственны тяга к определенности и стремление отыскивать в явлениях окружающего мира регулярно повторяющиеся события. Возможно, это отголосок приспособления наших предков к естественным суточному, месячному и годовому циклам.

Аналитикам фондового рынка тоже свойственно отыскивать повторяемость и цикличность в поведении цен, и, конечно же, зависимость рынка от различных календарных дат не обделена вниманием. Наиболее известны на американском рынке «эффект января» (рост цен акций в январе, существенно превышающий средний рост за другие месяцы) и «эффект понедельника» (доходности понедельников в среднем существенно ниже средних доходностей в остальные рабочие дни недели), но есть и другие, менее известные. Иногда о них вспоминают с весомой долей иронии, иногда с оптимистическим ожиданием, а бывает, и с оттенками панического ужаса. Существуют ли такие эффекты на самом деле, имеют ли они какое-либо рациональное объяснение и можно ли их использовать в торговле? Вот вопросы, в которых мы и попробуем хотя бы чуть-чуть разобраться.

( Читать дальше )

Людям свойственны тяга к определенности и стремление отыскивать в явлениях окружающего мира регулярно повторяющиеся события. Возможно, это отголосок приспособления наших предков к естественным суточному, месячному и годовому циклам.

Аналитикам фондового рынка тоже свойственно отыскивать повторяемость и цикличность в поведении цен, и, конечно же, зависимость рынка от различных календарных дат не обделена вниманием. Наиболее известны на американском рынке «эффект января» (рост цен акций в январе, существенно превышающий средний рост за другие месяцы) и «эффект понедельника» (доходности понедельников в среднем существенно ниже средних доходностей в остальные рабочие дни недели), но есть и другие, менее известные. Иногда о них вспоминают с весомой долей иронии, иногда с оптимистическим ожиданием, а бывает, и с оттенками панического ужаса. Существуют ли такие эффекты на самом деле, имеют ли они какое-либо рациональное объяснение и можно ли их использовать в торговле? Вот вопросы, в которых мы и попробуем хотя бы чуть-чуть разобраться.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

«Боковик» всему голова

- 26 августа 2014, 16:09

- |

29.04.2011Рубрика: СтратегииОтзывов нет »

О возможности инвестирования в акции, долго находящиеся в «боковике»

На фондовом рынке всегда есть акции, которые на фоне роста или падения биржевых индексов болтаются в «боковике». Например, сегодня это бумаги МТС, «Мосэнерго» или Росбанка (см. таблицу 1). Если рынок идет вверх, а акция лежит на «дне», то ее так и хочется купить. Но бывает, что с течением времени ее стоимость продолжает колебаться в узком диапазоне и совершенно не торопится из него выйти. Вполне естественным кажется вопрос: «Как определить оптимальный момент для покупки, чтобы, с одной стороны, не упустить тренд, а с другой — не зависнуть в его ожидании слишком надолго?»

( Читать дальше )

Анализ цены внутри «бара» Оценка волатильности

- 26 августа 2014, 16:07

- |

Стенограммы выступлений участников конференции, которая проходила 3 октября 2003 года в Москве

Дмитрий Толстоногов: Благодарю компанию БКС за приглашение выступить на этом семинаре. У меня с БКС давние и тесные дружеские отношения.

Хочу обсудить некоторые вопросы, связанные с волатильностью. Существует с десяток известных методов для определения волатильности, начиная с технических индикаторов типа средний чистый диапазон, или АТР, историческая волатильность, стохастическая волатильность разных видов, стандартное отклонение и т.д. В портфельных задачах используют, как правило, стандартное отклонение и подобные вещи, а трейдеры, как правило, используют АТР – средний чистый диапазон. И, соответственно, тесно связанная с этим задача измерения риска, как правило, измеряется при помощи АТР — в единицах АТР. Соответственно возникает сразу 2 параметра: длина окна усреднения чистого диапазона и сколько единиц волатильности взять в качестве меры риска. И потом тестируется, оптимизируется все это.

( Читать дальше )

Робовладельцы

- 26 августа 2014, 14:00

- |

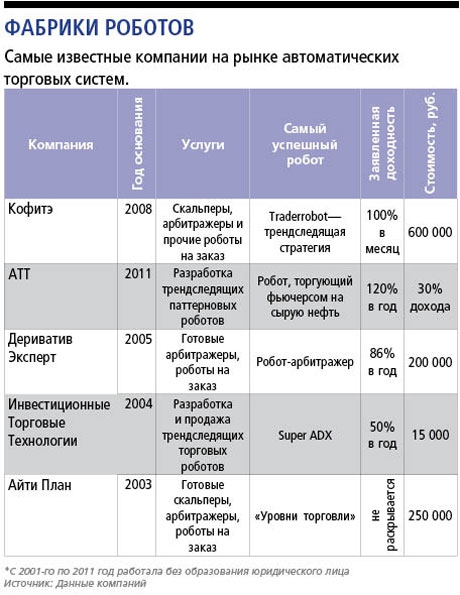

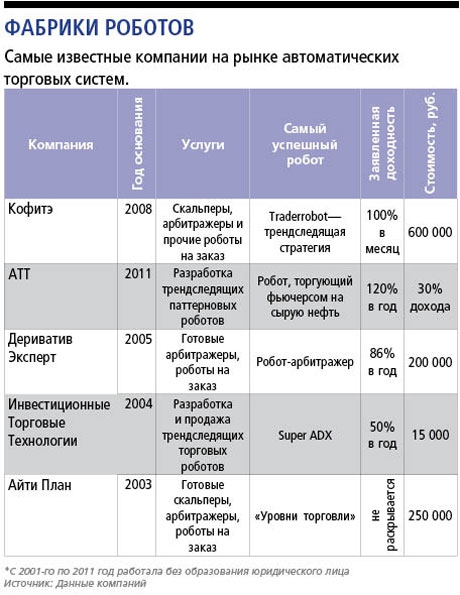

Власть на финансовом рынке захватили роботы. Люди вынуждены учиться работать в экосистеме машин

Биржевые роботы, биржевая игра

В феврале 2012 года группа ученых из Университета Майами совместно со специалистами компании Nanex, торгующей рыночной статистикой, опубликовали результаты анализа логов 600 американских биржевых площадок. Предметом изучения стали участившиеся просадки капитализации торгуемых компаний, которые случались на крайне короткое время, порой на несколько миллисекунд. За этот период стоимость акций могла просесть почти до нуля. Исследователи зафиксировали около 20 тыс. таких явлений. Апогеем стал Flash Crash 6 мая 2010 года, длившийся около шести минут, когда индекс Доу-Джонса упал почти на 1000 пунктов, что привело к потере фондовым рынком около $1 трлн. По мнению авторов, виновником Flash Crash, как и остальных микрокрахов, стали торговые роботы. Конкурируя за скорость, они совершают операции за порогом возможности человеческого контроля. В эти миллисекунды, становящиеся для сверхбыстрых роботов обычными торговыми сессиями, рынки были загнаны в микрокрахи. В России торговые роботы также прочно обосновались на фондовом рынке. По разным оценкам, на их долю приходится от 40% до 70% всех сделок и до 80% транзакций.

( Читать дальше )

Автор: Константин Бочарский

Опубликовано в журнале «Коммерсантъ Секрет Фирмы», №4 (320), 02.04.2012 www.kommersant.ru/doc/1903014

Биржевые роботы, биржевая игра

В феврале 2012 года группа ученых из Университета Майами совместно со специалистами компании Nanex, торгующей рыночной статистикой, опубликовали результаты анализа логов 600 американских биржевых площадок. Предметом изучения стали участившиеся просадки капитализации торгуемых компаний, которые случались на крайне короткое время, порой на несколько миллисекунд. За этот период стоимость акций могла просесть почти до нуля. Исследователи зафиксировали около 20 тыс. таких явлений. Апогеем стал Flash Crash 6 мая 2010 года, длившийся около шести минут, когда индекс Доу-Джонса упал почти на 1000 пунктов, что привело к потере фондовым рынком около $1 трлн. По мнению авторов, виновником Flash Crash, как и остальных микрокрахов, стали торговые роботы. Конкурируя за скорость, они совершают операции за порогом возможности человеческого контроля. В эти миллисекунды, становящиеся для сверхбыстрых роботов обычными торговыми сессиями, рынки были загнаны в микрокрахи. В России торговые роботы также прочно обосновались на фондовом рынке. По разным оценкам, на их долю приходится от 40% до 70% всех сделок и до 80% транзакций.

( Читать дальше )

Системный трейдинг: путь к неслучайному успеху

- 26 августа 2014, 10:31

- |

Стенограммы выступлений участников конференции, которая проходила 3 октября 2003 года в Москве (Михаил Королюк).

Позвольте по праву первого участника поблагодарить организатора этого мероприятия компанию БрокерКредитСервис за организацию. Возможно, я что-то где-то пропустил в своей жизни, но, мне кажется, что впервые создано такой «вкусное» меню по заявленной теме. Огромное спасибо за это органи

заторам. Надеюсь, что этот семинар будет событием как для выступающих, так и для слушателей. Желаю оправдаться надеждам организаторов, которые возлагались на это мероприятие и тогда, быть может, такие встречи станут регулярными.

В своем выступлении я бы хотел остановиться на вопросе, который кому-то может показаться отвлеченным, кому-то абстрактным, однако, я глубоко уверен, что значительная часть успеха в трейдинге зависит от наличия правильного трейдерского мировоззрения, от правильного понимания ряда фундаментальных вопросов, которые показывают нам те ограничения, которые существуют в трейдинге, те возможности, к которым можно стремиться. Прежде чем начинать поиск оптимальных параметров для системы из трех пересекающихся средних, необходимо иметь ответы на некоторые фундаментальные вопросы. Одним из таким вопросов, на котором я хочу остановиться в своем выступлении, является следующий: действительно ли трейдер может иметь на рынке преимущество и если да, то насколько устойчиво он может быть? Иначе говоря, успех трейдера — это нечто закономерное или случайность, строим ли мы замок на песке или мы может построить здесь устойчивый нормальный стабильный бизнес? Итак, попробуем разобраться.

( Читать дальше )

Алготрейдер ПРОФЕССИЯ: Роботостроитель

- 26 августа 2014, 04:25

- |

Cоздатели технологий для игры на биржах Анна Бараулина www.the-village.ru/ Профессия — алготрейдер ПРОФЕССИЯ: Роботостроитель/алготрейдер КОГДА ПОЯВИЛАСЬ: В США к середине 2000-х, в России примерно в 2006–2007 гг., в современном виде — около 2009 г. ОБЯЗАННОСТИ: Cоздание механических систем для торговли по заданному алгоритму, торговля с их помощью, разработка таких систем на заказ КОМУ ПОДХОДИТ: Математикам, программистам, людям с техническим образованием, с опытом торговли на фондовом рынке ЗАРАБОТОК: От 3 000 до 100 000 рублей за робота, заработок на рынке с помощью робота — не ограничен КЛИЕНТЫ: Банки, брокеры, частные трейдеры, состоятельные люди Алгоритмический трейдинг, или алгоритмическая торговля, — это процесс совершения сделок на финансовых рынках по заданной схеме с помощью компьютерных систем — торговых роботов. Компьютеризироваться игра на бирже начала ещё в 70-х годах, когда на Нью-Йоркской фондовой бирже появилась первая механическая система DOT, позволяющая отбирать активы не вручную, а при помощи простого алгоритма. Развитие алгоритмического трейдинга в России началось в 2006–2007 гг., когда появилась возможность подключать компьютерные программы к торговым терминалам бирж. Тогда начали появляться торговые приводы — программы для быстрого и удобного ввода заявок на покупку/продажу активов, но решение о сделке принимал сам трейдер. В дальнейшем эти системы усложнялись и совершенствовались, превращаясь в полноценных роботов, не требующих постоянного внимания человека. В отличие от многих других областей, в алготрейдинге Россия не отстаёт от западных рынков, однако возможностей для роботов здесь меньше из-за того, что местному фондовому рынку недостаёт ликвидности и технологичности. Сегодня, по данным Московской биржи, роботы выставляют более 95 % объёма заявок на рынке акций, а в объёме торгов их доля составляет 40 % (на конец 2011 г. — 26 %). На срочном рынке (рынок, на котором заключаются срочные сделки — форварды, фьючерсы, опционы, свопы) доля роботов в объёме заявок также превышает 90 %, а в объёме торгов она более 60 %. Больше всего возможностей для роботов — в так называемом высокочастотном трейдинге, или скальпинге, позволяющем заработать много раз по чуть-чуть, совершая тысячи сделок в день. Человек на это не способен физически. Простейший робот настроен на поиск активов, цена которых отличается на разных рынках, и сделки с ними (арбитраж). Плюс появления роботизированных систем — повышение ликвидности рынка, а также устранение рыночной неэффективности, то есть установление наиболее справедливой цены, отмечает представитель биржи Лев Быстров. Создатель робота и алготрейдер могут существовать в одном лице, но на практике более успешны команды, где часть людей занимается разработкой роботов и их совершенствованием, а часть — торгует с их помощью. На российском рынке работают около 10–15 команд, разрабатывающих алгоритм и торгующих с его помощью на биржах. Большинство из них — очень закрытые и участвуют в торгах в основном на свои деньги. Эффективность некоторых можно оценить по результатам ежегодного биржевого турнира «Лучший частный инвестор». Вот, к примеру, результаты двух из них: robot_Prada (11 402 %) и robot_aspirant (6 320 %). В этом году компания Artificial Intelligence Management (AIM Fund) проводила семинары для студентов МГУ с целью набора и обучения трейдеров и роботостроителей. Представитель AIM Fund, однако, отказался рассказывать о компании и лишь поделился мнением о том, что «простые алгоритмы, которые могут придумать один-два человека за три-шесть месяцев, будут убиты конкуренцией и комиссией, так что будущее — в усложнении алгоритмов до такой степени, что, не заведя сотню исследователей, ничего прибыльного придумать будет нельзя». У алготрейдеров свои риски: роботы-биржевики, как и любые программы, сходят с ума. Торговый робот одного из участников срочного рынка ММВБ-РТС в июне этого года ошибочно провёл операции с фьючерсом USD/RUB, принеся своему владельцу убыток в размере $4,3 млн. О сбое сообщил в своём блоге начальник дилингового центра «Металлинвестбанка» Сергей Романчук: «По всей видимости, некий робот, работавший на рынке фьючерсов доллар-рубль, сбойнул. За время около двух минут было заключено сделок на сумму $700 млн, причём взбесившийся робот с большей частотой покупал примерно по 33,90 рубля, а продавал по 32,75 рубля». Артем Крамин, разработчик торговых роботов КАК ПОПАЛ В ПРОФЕССИЮ Я программист, закончил казанский ВМК, а три года назад заинтересовался фондовым рынком и решил сьездить в Псков к человеку, который придумал скальпинг в России — Андрею Беритцу. Основная торговля скальпера ведется через специальные приводы — «скальперские стаканы». Мне стало интересно, я решил разобраться с тем как это работает, и в результате к концу курса у меня уже была готова первая версия моего скальперского стакана. Так получилось, что к тому времени на рынке уже было предложено несколько вариантов стаканов для скальпинга, и я решил что тягаться с уже существующими решениями за этот в общем-то узкий рынок толку мало — и стал раздавать стакан бесплатно. Сейчас это самый распространеный привод для активной внутридневной торговли, примерно 500 закачек в месяц и больше 10 000 за все время. ЧТО ВХОДИТ В ОБЯЗАННОСТИ Одна из мощных идей, которую я начал практиковать уже почти два года назад — это разработка торговых роботов под заказ. Я не продаю готовых решений, и честно говоря не верю, что кто-то вообще продает реально зарабатывающих роботов. Люди проходят со своими идеями и я просто реализую то, что они хотят в виде торгового алгоритма, который получает данные из терминала, анализирует, делает сделки. Самый главный плюс для меня — это расширение рыночного кругозора. За эти два года я узнал о способах и возможностях заработка на рынке столько, что ни в одной книге не прочитаешь. Как строится мой день? Сегодня приехал в офис минут за 15 до открытия рынка (10:00 по Москве), помог стартовать сервер с торговым терминалом и роботом, на своем настольном компьютере начал работу — с программой Visual Studio — это основной инструмент для любого разработчика ПО. Пообщался в Skype с заказчиками, ответил на вопросы четырех клиентов, которым делал роботов на заказ — они часто просят что-нибудь доделать или поправить. Дальше обычно сажусь делать текущий заказ, за своим роботом краем глаза посматриваю, но в принципе обычно вмешательства в его работу не требуется. ЗАРАБОТОК Раньше я брал за выполнение заказа почасовую оплату, но потом понял, что нужно либо существенно поднимать цену, либо погибнуть в потоке заказов. Сейчас цена высокая, но фиксированная — 100 000 рублей за законченное решение. На один заказ уходит примерно месяц. Другая часть заработка — доход от работы нашего с партнёрами робота, он от месяца к месяцу может отличаться на порядок. Робот работает с фьючерсами и опционами, этот рынок очень механистичен, там всё по формулам рассчитывается, что и позволяет зарабатывать. Проблема только в том, что туда нельзя сразу много денег засунуть, мы сейчас одновременно оперируем 15 млн рублей, а потолок, я думаю, около 100 млн рублей. Поэтому думаем о выходе на американские рынки, где объёмы и ликвидность во много раз выше. БУДУЩЕЕ Думаю, что потенциально 95 % реально работающих торговых стратегий могут быть реализованы в виде торговых роботов. Роботы будут усложняться, большой потенциал для торговли с опционами лежит, например, в нейронных сетях — это программы, эмулирующие деятельность человеческого мозга. Сложно предсказать перспективы развития роботов, ориентируясь, например, на западный опыт, ведь мы идём в этой отрасли в ногу с остальным миром.

Как стать богатым человеком: действенная стратегия

- 26 августа 2014, 04:02

- |

Многих нередко посещает мысль о богатстве, цель добиться его преследует ежедневно, особенно после получения своей скромной зарплаты. Начало личному благосостоянию может положить выполнению следующих советов, как стать богатым человеком.

Подсознательные установки

Как известно, наши мысли и желания материалы. Ваше мнение о себе и своей ценности зачастую определяет сумму заработка. В этом и состоит проблема современного общества. Нынешние поколения с детства впитывают истину о том, что деньги зло, разбогатеть честно не выйдет и у них никогда не будет столько доходов, сколько хотелось бы. Уверившись в переданных родителями установках, человек программирует себя на финансовый крах. Хотя данные утверждения совершенно не соответствуют действительности и созданы для самоуспокоения тех, кто не сумел обеспечить себя и свою семью. Если вопрос, как стать богатым человеком, вы задаете не из праздного любопытства, то вначале перемените эти пагубные установки. Если вы оцениваете свою работу в тысячу долларов, то больше вам никто и не предложит. Требуя три, вы найдете своего покупателя. Так что для начала разрешите себя быть богатым и уверенным в себе.

( Читать дальше )

Подсознательные установки

Как известно, наши мысли и желания материалы. Ваше мнение о себе и своей ценности зачастую определяет сумму заработка. В этом и состоит проблема современного общества. Нынешние поколения с детства впитывают истину о том, что деньги зло, разбогатеть честно не выйдет и у них никогда не будет столько доходов, сколько хотелось бы. Уверившись в переданных родителями установках, человек программирует себя на финансовый крах. Хотя данные утверждения совершенно не соответствуют действительности и созданы для самоуспокоения тех, кто не сумел обеспечить себя и свою семью. Если вопрос, как стать богатым человеком, вы задаете не из праздного любопытства, то вначале перемените эти пагубные установки. Если вы оцениваете свою работу в тысячу долларов, то больше вам никто и не предложит. Требуя три, вы найдете своего покупателя. Так что для начала разрешите себя быть богатым и уверенным в себе.

( Читать дальше )

Частные спекулянты опускают профи

- 26 августа 2014, 02:21

- |

Анатолий Цоир, управляющий алгоритмическим фондом Granat, хочет резидентуры в Сколково и штрафов для частников

Анатолий Цоир, управляющий алгоритмическим фондом Granat, никогда не имел дела с деньгами физлиц — только институциональных инвесторов, и то когда работал в МДМ Банке. Частные клиенты сами не всегда знают, чего хотят, но Цоир нашел выход из положения: «Мы продаем людям математику». Три месяца подряд Granat был первым по доходности среди всех фондов алгоритмической торговли, зарегистрированных в Bloomberg. На 1 октября 2012 года доходность до комиссий составила 15%. А в октябре его обошел Quantex Emerging & Frontier Markets Fund.

Цоир воплотил в жизнь мечту советских пионеров из кинофильма «Приключения Электроника» — в его фонде «вкалывают роботы, а не человек». Некоторые клиенты пытаются найти у него в компании робота Вертера. Цоир сравнивает используемую стратегию со снайперской стрельбой: машина следит за движением цен инструментов, ждет, когда параметры достигнут нужных значений, и, когда цель попадает в прицел, делает один, но верный выстрел. Роботы-скальперы, которые «машут шашкой на рынке», Цоиру мешают, поэтому он поддерживает намерение регуляторов обложить такую торговлю штрафами. «Действия частных спекулянтов в алгоритмическом трейдинге нивелирует всю работу профессионалов», — жалуется Цоир.

( Читать дальше )

теги блога Студент

- Apple

- es

- euro

- eurusd

- GC

- S&P500

- SP

- акции

- алгоритмическая торговля

- алгоритмы

- алготрейдинг

- анализ

- анегдот

- анекдот

- афоризмы

- баженов

- банки

- баффет

- брокерские услуги

- брокеры

- бурение

- Веселье

- волфикс

- вопрос

- встречи

- газ

- газпром

- доллар

- Евро

- евро бакс

- золото

- идеи

- инвестидеи

- инвестирование

- инвестиции

- инвесторы

- Индексы

- индикатор

- иран

- Йена

- Киев

- китай

- книга

- книги

- комбайн

- конференции

- коррекция

- Крах

- кухня

- мнение по рынку

- мотивация

- музыка

- насдак

- нефть

- новости

- обучение

- объем

- опрос

- опыт

- оффтоп

- ошибки

- политика

- помощь

- прикол

- программирование торговых роботов

- проп

- психология

- развод

- ри

- робот

- роботы

- РТС

- свобода

- серебро

- сипи

- сипи500

- система

- системный трейдинг

- смех

- сорос

- СОТ

- стратегия

- страхование

- студент

- сырьё

- теханализ

- торговые сигналы

- трейдинг

- Украина

- Управление капиталом

- успех

- фильм

- хедж-фонд

- хеджфонд

- хохма

- цели в трейдинге

- цель

- шорт

- шутка

- юмор