SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

тролль

ОСНОВНЫЕ ПРАВИЛА РЫНКА .

- 23 марта 2014, 23:40

- |

Правило 1: рынок впереди. Совокупность проницательности всех действующих и потенциальных инвесторов обычно больше, чем одного-единственного человека. Возможно ли, что «другие» знают то, чего не знаем мы? Мы никогда не можем быть уверены в этом. Нам придется согласиться, что это рискованная задача — находиться впереди знания всего рынка и заблаговременно не принимать во внимание это знание рынка о ценах.

Правило 2: рынок иррационален. Рынок может быстро реагировать на факты, но он может быть и субъективным, эмоциональным и подчиняться всего только одному капризу изменяющихся трендов. Иногда цены могут колебаться в зависимости от финансового положения и интересов инвесторов, блуждая между массовой истерией и безразличием, нежели между курсами ценных бумаг. Следовательно, попытки частного инвестора быть разумным, на самом деле могут оказаться абсурдным поведением.

Правило 3: обстановка хаотична. Макроэкономические прогнозы обычно слишком неточные, чтобы представлять хоть какую-то ценность для инвестора, и все потому, что на экономические взаимосвязи постоянно воздействуют мелкие, но существенные факторы, которые никто не может предсказать или оценить, но они могут изменить все.

- комментировать

- ★3

- Комментарии ( 4 )

Трансформационная психология.

- 23 марта 2014, 00:58

- |

Трейдеры должны быть достаточно дисциплинированными, чтобы последовательно реализовывать сделки независимо от своих предпочтений и общего мнения о характере рынка. Дисциплинированный подход обычно требует широты взглядов и умения видеть вещи не как все. Но механическим трейдерам также нужна гибкость, чтобы своевременно отказываться от использования системы, когда она перестает хорошо работать (в результате изменения характера рынка).

Дзен-буддистские философы нередко пытаются объяснить нелинейность реальности простыми словами: истина, ложь, оба и никто, все одновременно. Этот ряд может показаться бессмысленным, но по существу он выражает многомерность всех вещей, включая и поведение

( Читать дальше )

Дзен-буддистские философы нередко пытаются объяснить нелинейность реальности простыми словами: истина, ложь, оба и никто, все одновременно. Этот ряд может показаться бессмысленным, но по существу он выражает многомерность всех вещей, включая и поведение

( Читать дальше )

Фундаментальный анализ против технического

- 08 марта 2014, 14:25

- |

Идет постоянный спор между фундаменталистами, которые утверждают, что основные принципы — единственный надежный барометр будущих курсов акций, и так называемые «техники», который заявляют, что действие акций — самый точный индекс своих будущих движений.

Прежде, чем мы начнем обсуждение, давайте определим «основные принципы». Обычно фундаментальные основные принципы лежат в основе факторов. Они включают: отчеты о прибыли, балансы, предысторию роста компании, управления, методов бухгалтерского учета, ее позиции в отрасли, принятие ее продуктов потребителем, будущих перспектив дохода, и других подобных фактов. В рассмотрении на рынке основные принципы включают: кредит и денежные условия, внутреннюю и внешнюю деловую активность, импорт и ситуации с экспортом, отношение изменения курсов акций к предполагаемому доходу корпораций, и т.п..

А как нам учесть мнения людей? Как с помощью вышеперечисленных известных факторов, можно предсказать движения курсов акций? Мы сами не можем все это учесть. Если так, как мы должны верить и действовать по подсказкам фундаментальных аналитиков?

( Читать дальше )

Прежде, чем мы начнем обсуждение, давайте определим «основные принципы». Обычно фундаментальные основные принципы лежат в основе факторов. Они включают: отчеты о прибыли, балансы, предысторию роста компании, управления, методов бухгалтерского учета, ее позиции в отрасли, принятие ее продуктов потребителем, будущих перспектив дохода, и других подобных фактов. В рассмотрении на рынке основные принципы включают: кредит и денежные условия, внутреннюю и внешнюю деловую активность, импорт и ситуации с экспортом, отношение изменения курсов акций к предполагаемому доходу корпораций, и т.п..

А как нам учесть мнения людей? Как с помощью вышеперечисленных известных факторов, можно предсказать движения курсов акций? Мы сами не можем все это учесть. Если так, как мы должны верить и действовать по подсказкам фундаментальных аналитиков?

( Читать дальше )

Торговля против толпы. Теория противоречия.(JOHN SUMMA)

- 08 марта 2014, 13:39

- |

Теория «духа противоречия» (contrary opinion) пользуется уважением у трейдеров и инвесторов. Такой подход означает оценку психологического состояния толпы и торговлю вразрез настрою толпы в моменты, когда этот настрой принимает экстремальные масштабы. В отличие от большинства основанных на техническом анализе систем, системы, основанные на измерении настроения толпы включают в себя поток не ценовых данных (Non-price data streams) (например, пут/колл коэффициенты объемов) для идентификации временного момента. Предсказание рыночных пиков и низов – нелегкое дело, однако, налицо достаточное количество работающих с сентиментом успешных трейдеров и технических аналитиков для утверждения ценности теории «духа противоречия». Самое важное заключается в том, что такие свидетельства неэффективности рынка и прибыльности торговых моделей, основанных на анализе рыночной психологии, не являются тайной для умных и опытных трейдеров, от них не так- то просто отмахнуться, как бы ни желали приверженцы теории эффективного рынка убедить нас в обратном. Суть теории достаточно проста: если в продолжение бычьего тренда почти все участники рынка придерживаются бычьего мнения и действуют соответственно, то следует ожидать падения цены. В таком случае все, кто может находиться в рынке, уже сидят в нем, поэтому в случае изменения ситуации неправыми оказываются все поголовно. В таком случае следует ожидать резкого разворота тренда, поскольку покупатели быстро переквалифицируются в продавцов. Сходная динамика имеет место быть в случае медвежьего рынка при панических продажах. Цена разворачивается при достижении медведями стадии полного измождения, часто на фоне неожиданного изменения фундаментальной картины, знаменующей конец эры всеобщего пессимизма. Низкий уровень цены объявляется «преувеличенным», рынок движется вверх, подпитываемый закрытием коротких позиций. Некоторые объясняют подобные ситуации по акциям и фьючерсам любительским, «непрофессиональным» поведением толпы. Однако сегодня, когда на рынке доминируют считающиеся профессионалами менеджеры взаимных фондов, неправомерно утверждать, что теория «духа противоречия» основывается исключительно на любительских действиях участников рынка. Когда они выступают в качестве сплоченной группы, настроенной экстремально по-медвежьи или по-бычьи, степень их опытности оказывается несущественной. Многие аналитики (включая и автора этих строк) воспринимают толпу в качестве не такого уж изощренного трейдера или инвестора, против которых работают «умные» деньги (smart money). По моему мнению, сегодня толпа может определяться более широко; в это понятие следует включить некоторых профессиональных трейдеров и инвесторов, пытающихся идти вместе с рыночным импульсом. Можно вспомнить поведение менеджеров фондов и аналитиков фондового рынка в процессе формирования пузыря на фондовом рынке в конце 90-ых годов; эти так называемые профессионалы выдали немало ложных прогнозов, провоцируя многих частных инвесторов на принятие неправильных решений.

TACTICA ADVERSA

- 08 марта 2014, 11:06

- |

Тактика Адверза — метод анализа причинно-следственных связей, включающий в себя определение характеристик, исследование свойств процесса и прогноза его развития с возможностью получения Протоформ, анализа, прогноза, и торговых стратегий.

Жизнь «Цены» с человеческой точки зрения мимолетна так же, как и жизнь самого человека с точки зрения, например, Солнца. Каждое мгновение приносит нам новую «Цену», отправляя в небытие предыдущую. Но первая имеет со второй тесную связь на уровне Причин, тех самых факторов, которые их (Цены) порождают. И в этом смысле обе Цены неразрывны и следующая есть продолжение предыдущей.

( Читать дальше )

Постулаты профи (Майкл.Н.Кан)

- 06 марта 2014, 15:28

- |

Дайте возможность рынку говорить с вами

Если вы при помощи инструментов и несложной интерпретации не можете определить — говорит ли он о движении вверх вниз или о боковом тренде, то выберите другой инструмент для анализа (акция, валютн пара и т.д). Если вы не прислушиваясь к рынку, будете форсировать свой анализ, то в результате этого сами будете указывать рынку, что ему делать)). ЗАПОМНИТЕ -хозяином здесь является рынок, а не вы.

Будьте гибкими.

Следуйте духу закона, а не букве закона. Иными словами, не будьте формальны в применении правил, которые говорят, что вы упустили тренд. Задавайте линии тренда и технические фигуры свободно, так чтобы они могли описывать то, что действительно происходит на рынке. Строгие конструкции из учебников могут быть верны, но при этом будут давать убыточные результаты.

Не преследуйте эмитент

Всегда будет возможность для входа.

Будьте честны перед собой

Если вы ошиблись, немедленно признайтесь себе в этом. В этом случае вы сможете упустить выигрышную акцию, но вы никогда не сделаете ставку на худшую из них. ЗАПОМНИТЕ- лучше вы заработаете деньги, чем окажетесь правы.

( Читать дальше )

Если вы при помощи инструментов и несложной интерпретации не можете определить — говорит ли он о движении вверх вниз или о боковом тренде, то выберите другой инструмент для анализа (акция, валютн пара и т.д). Если вы не прислушиваясь к рынку, будете форсировать свой анализ, то в результате этого сами будете указывать рынку, что ему делать)). ЗАПОМНИТЕ -хозяином здесь является рынок, а не вы.

Будьте гибкими.

Следуйте духу закона, а не букве закона. Иными словами, не будьте формальны в применении правил, которые говорят, что вы упустили тренд. Задавайте линии тренда и технические фигуры свободно, так чтобы они могли описывать то, что действительно происходит на рынке. Строгие конструкции из учебников могут быть верны, но при этом будут давать убыточные результаты.

Не преследуйте эмитент

Всегда будет возможность для входа.

Будьте честны перед собой

Если вы ошиблись, немедленно признайтесь себе в этом. В этом случае вы сможете упустить выигрышную акцию, но вы никогда не сделаете ставку на худшую из них. ЗАПОМНИТЕ- лучше вы заработаете деньги, чем окажетесь правы.

( Читать дальше )

теги блога тролль

- price action

- Price Action - поведение цены

- Волновой анализ

- грааль

- грааль граалей

- Графический анализ

- Маркет-мейкеры

- Нассим Талеб

- Нил Фуллер

- оффтоп

- патерн

- патерны

- пин бар

- понимание рынка

- правила в торговле

- прайс экшен

- психология трейдинга

- рекомендации новичкам

- рецензия на книгу

- риск менеджмент

- Тактика Адверза

- талеб

- технический анализ

- торговля

- тренд

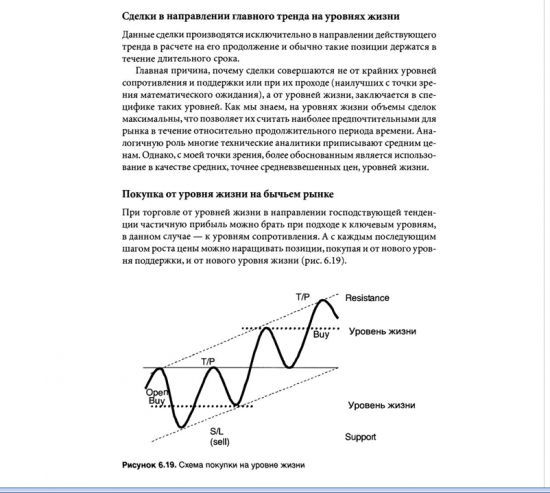

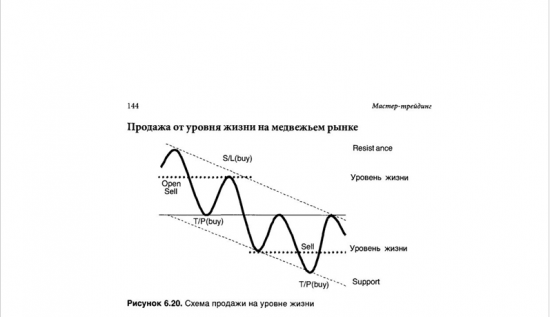

- уровень жизни

- фундаментальный анализ