SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Lidvorm

Триггеры для обвала рынка. Греция.

- 20 марта 2012, 14:25

- |

В продолжение к предыдущему посту http://smart-lab.ru/blog/46193.php. Ответ на вопрос «все сразу», часть первая.

Почему-то с кем ни разговариваешь на проблемы с Грецией смотрят как на уж решенные. Однако так и не приняли принципиального решения: будет ли дефолт Греции де-юре. То есть будут ли выплаты по CDS. Во-первых, нужно хотя бы приблизительно оценить рынок CDS по Греции. Если кто-то думает, что CDSов выписали ровно на сумму номинала греческих облигаций, то будет не прав в корне. Рынок производных уже давно превратился в рынок пари, причем пари внебиржевых, то есть реальный объем этот рынка оценить крайне сложно (хотя официально фигурирует сумма около 70млрд). Основные «потребители-покупатели» — это европейские банки, которые хеджируют риски облигаций (ну хоть что-то делают правильно). Основные продавцы – Goldman Sach и JP Morgan.

Теперь представим 2 ситуации:

( Читать дальше )

Почему-то с кем ни разговариваешь на проблемы с Грецией смотрят как на уж решенные. Однако так и не приняли принципиального решения: будет ли дефолт Греции де-юре. То есть будут ли выплаты по CDS. Во-первых, нужно хотя бы приблизительно оценить рынок CDS по Греции. Если кто-то думает, что CDSов выписали ровно на сумму номинала греческих облигаций, то будет не прав в корне. Рынок производных уже давно превратился в рынок пари, причем пари внебиржевых, то есть реальный объем этот рынка оценить крайне сложно (хотя официально фигурирует сумма около 70млрд). Основные «потребители-покупатели» — это европейские банки, которые хеджируют риски облигаций (ну хоть что-то делают правильно). Основные продавцы – Goldman Sach и JP Morgan.

Теперь представим 2 ситуации:

- выплаты по CDS состоятся. Естественно, попадут Голдман и ДжиПи Морган. Причем попадут «конкретно», и никто не знает на какую сумму, так как объем никому не известен. (забавы ради: решение о том, будет ли это дефолт де-юре решает комиссия практически полностью состоящая из Голдмана и Маргана). Если сумма не критичная для таких гигантов, то все будет хорошо, в принципе, для рынка. Но если они будут понимать, что это их смерть, то автоматом реализуется второй вариант

- выплаты по CDS не состоятся. В этом случае попадут европейские банки, держащие греческие бонды. Это приведет к очень крупной бреши в банковской системе. Возможно мы увидим ряд банкротств. Далее закрытие лимитов друг на друга. Что приведет к сжатию ликвидности на рынках и … краху.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Триггеры для обвала рынка

- 20 марта 2012, 12:49

- |

После апокалиптических прогнозов по РСТ, S&P с помощью волнового анализа Эллиота, самый популярный вопрос – это «что станет триггером для этого снижения?». Мой ответ: «ничего и все сразу».

Почему «ничего»:

Ответьте на вопрос: а что явилось триггером падения 2008 года?

( Читать дальше )

Почему «ничего»:

Ответьте на вопрос: а что явилось триггером падения 2008 года?

- Банкротство Lehman Brothers? Давайте посмотрим. О банкротстве заявили 15 сентября 2008 года. Смотрим на график, S&P500 на открытии 1250 пунктов. Как-то маловато, не кажется? А все потому что он уже к этому моменту упал более чем на 20% с максимумов 2007 года.

- Ипотечный кризис? Опять, давайте посмотрим. Он что случился одномоментно? 11 октября 2007 года (максимумы по сипи), кто-то Важный заявил, что начался «кризис subprime». Лично я таких заявлений не слышал. Может, конечно, мимо ушей пропустил, все бывает. Для наглядности картинка bull/bear ratio. Для 2007 года значения наивысшие за последние 2 года, то есть количество быков зашкаливало (PS текущая картинка не настораживает, товарищи быки?)

( Читать дальше )

spread s&p и РТС. Инсайдеру - корреляция 1.

- 19 марта 2012, 14:14

- |

В ответ на статью инсайдера http://smart-lab.ru/blog/45942.php:

посмотрел на графике рядышком спрэд и индекс РТС. Даже визуально корреляция 1. Так что анализ спрэда s&p и РТС довольно сомнительный. Причина, на мой взгляд, одна — мультиплицируемость нашего рынка от запада.

красное — это спрэд, черное — ртс

посмотрел на графике рядышком спрэд и индекс РТС. Даже визуально корреляция 1. Так что анализ спрэда s&p и РТС довольно сомнительный. Причина, на мой взгляд, одна — мультиплицируемость нашего рынка от запада.

красное — это спрэд, черное — ртс

работа над ошибками

- 16 марта 2012, 14:57

- |

вчерашнее обновление локальных максимумов перечеркнуло предыдущий прогноз. Однако стоит признать, что «весточки» о неправильном прогнозе уже были.

1. Текущее движение по рублю выглядит коррекционным

2. Сипи также еще не закончил свой рост

3. Как было сказано ранее, ортодоксальная вершина должна была быть пробита 5 марта по Нили, так как там была довольно сильная коррекционная структура двойная плоская.

Обо всем было написано в блоге.

Однако несмотря на это была некая вера в свой сценарий, да и подобрать другие сценарии было довольно сложно.

На текущий момент я пока рассматриваю 1 сценарий: диагональный треугольник в пятой. С целями 1790-1860 (100 и 161,8% по фибо от длины волн 1-3) по индексу РТС.

Текущая позиция: отсутствует.

И не рекомендую никому играть ни вверх ни вниз.

В шорт буду заходить двух случаях:

1. при пробитии лини 2-4 (около 1690 РТС)

2. при достижении 1790-1860 на разворотных фигурах на пятиминутках. О стопах когда развернется.

( Читать дальше )

1. Текущее движение по рублю выглядит коррекционным

2. Сипи также еще не закончил свой рост

3. Как было сказано ранее, ортодоксальная вершина должна была быть пробита 5 марта по Нили, так как там была довольно сильная коррекционная структура двойная плоская.

Обо всем было написано в блоге.

Однако несмотря на это была некая вера в свой сценарий, да и подобрать другие сценарии было довольно сложно.

На текущий момент я пока рассматриваю 1 сценарий: диагональный треугольник в пятой. С целями 1790-1860 (100 и 161,8% по фибо от длины волн 1-3) по индексу РТС.

Текущая позиция: отсутствует.

И не рекомендую никому играть ни вверх ни вниз.

В шорт буду заходить двух случаях:

1. при пробитии лини 2-4 (около 1690 РТС)

2. при достижении 1790-1860 на разворотных фигурах на пятиминутках. О стопах когда развернется.

( Читать дальше )

s&p

- 14 марта 2012, 18:04

- |

пятерку в С в X еще не доделали, там еще видны только 1, 2 и вырисовывается тройка, так что еще небольшой рост еще будет

2 сценария на будущее - плоская и МЕГАТРЕУГОЛЬНИК

- 13 марта 2012, 14:20

- |

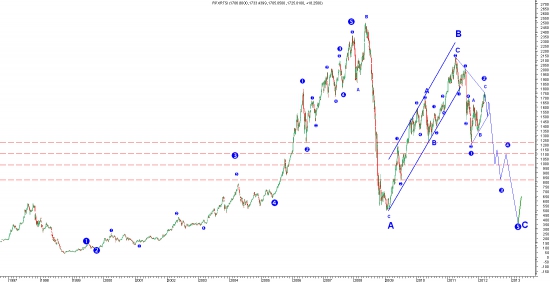

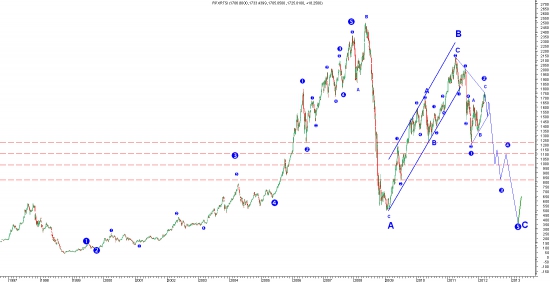

Для начала, что мы имеем: волна А в виде удлиненной плоской, волна В, которая откатилась более чем на 61,8% по Фибоначи. Таким образом, у нас остаются 2 возможных варианта:

1. плоская коррекция с целями в районе РТС 300 и по времени конец 2012 — начало 2013

и

2. МЕГАтреугольник до 2015-2016 года.

Оба сценария объединяет текущее снижение в район РТС 800

Так как удлиненная плоская — это характерная черта треугольников, то наиболее вероятен 2 вариант.

Так что держимся, еще какие-то 4 года и бычий рынок)))

ПЛОСКАЯ

МЕГАТРЕУГОЛЬНИК

1. плоская коррекция с целями в районе РТС 300 и по времени конец 2012 — начало 2013

и

2. МЕГАтреугольник до 2015-2016 года.

Оба сценария объединяет текущее снижение в район РТС 800

Так как удлиненная плоская — это характерная черта треугольников, то наиболее вероятен 2 вариант.

Так что держимся, еще какие-то 4 года и бычий рынок)))

ПЛОСКАЯ

МЕГАТРЕУГОЛЬНИК

РТС 1450

- 13 марта 2012, 14:11

- |

Краткосрочный взгляд. Цель: РТС 1450 (линия тренда 0-В). Время: ориентировочно месяц, но не более 2 месяцев

модель DCF, нужна ли она нам?

- 13 марта 2012, 11:36

- |

Господа, а задумывались ли вы когда-нибудь над тем, что такое по сути модель DCF (discouted cash flow)? И почему так настырно ее используют аналитики для прогнозирования цен на акции, котирующиеся на всех биржах.

Давайте разберемся чуть подробнее из чего состоит в самой простейшей форме цена по DCF

P=CF/(r-g), где

CF — это читая прибыль

r — ставка дисконтирования

g — рост бизнеса

По сути, ВСЕ.

А сейчас задайте себе закономерный вопрос: как миноритарный акционер может влиять хотя бы на один компонент из этой формулы?

Чистая прибыль — да никак, никто из нас не составе совета диреторов

Ставка дисконтирования — это рынок, а в российских реалиях, она скачет примерно так же как фондовый рынок (забавы ради, ставки в 2011 году подскочили примерно на 20-30%. Внимание вопрос: на сколько упал ММВБ в 2011 году. Ответ: примерно на ту же величину. Между прочим, как раз по формуле)

Рост бизнеса — опять же можно только прогнозировать, но влиять НИКАК.

Таким образом, приходим к одной очевидной вещи — DCF для рынка не применим, он полезен для венчурный инвестиций, для собственного бизнеса, но никак не для фондового рынка.

PS: слияния и поглощения — это совершенно другая стезя. И то что делает, например, Элвис, меня очень радует, но это не DCF.

Давайте разберемся чуть подробнее из чего состоит в самой простейшей форме цена по DCF

P=CF/(r-g), где

CF — это читая прибыль

r — ставка дисконтирования

g — рост бизнеса

По сути, ВСЕ.

А сейчас задайте себе закономерный вопрос: как миноритарный акционер может влиять хотя бы на один компонент из этой формулы?

Чистая прибыль — да никак, никто из нас не составе совета диреторов

Ставка дисконтирования — это рынок, а в российских реалиях, она скачет примерно так же как фондовый рынок (забавы ради, ставки в 2011 году подскочили примерно на 20-30%. Внимание вопрос: на сколько упал ММВБ в 2011 году. Ответ: примерно на ту же величину. Между прочим, как раз по формуле)

Рост бизнеса — опять же можно только прогнозировать, но влиять НИКАК.

Таким образом, приходим к одной очевидной вещи — DCF для рынка не применим, он полезен для венчурный инвестиций, для собственного бизнеса, но никак не для фондового рынка.

PS: слияния и поглощения — это совершенно другая стезя. И то что делает, например, Элвис, меня очень радует, но это не DCF.

Как играть на «медвежьем рынке»

- 12 марта 2012, 14:51

- |

Как играть на «медвежьем рынке»

Не случайно выбрано слово «играть», а не «инвестировать», так как инвестировать на медвежьем рынке подобно тяжелой форме мазохизма. Для этого как никогда необходимы правила, которые нужно неукоснительно соблюдать, так как «медвежий рынок» наказывает незамедлительно.

Правила:

( Читать дальше )

Не случайно выбрано слово «играть», а не «инвестировать», так как инвестировать на медвежьем рынке подобно тяжелой форме мазохизма. Для этого как никогда необходимы правила, которые нужно неукоснительно соблюдать, так как «медвежий рынок» наказывает незамедлительно.

Правила:

- Не жадничайте: забудьте про слово «плечо» на медвежьем рынке, так как волатильность в этом случае «высосет» всю прибыль, а также расшатает нервную систему.

- Диверсификация. Но диверсификация среди активов абсолютно разной природы. Нет смысла составлять портфель их российских акций (или шортить портфелем), так как корреляция между инструментами колеблется в районе от 0,6 до 1. Так что диверсификация должна быть:

- Межстрановая

- Среди различных рынков (товарный, валютный, фондовый, облигационный)

- Лучше покупать реальный инструмент, а не контракт (фьючерсы, опционы), так как существуют инфраструктурные риски (риск банкротства брокера, MF Global еще никто не забыл). Таким образом, лучше покупать ETF (на товары, на волатильность, inversed ETF).

( Читать дальше )

начало падения

- 06 марта 2012, 17:32

- |

все условия для разворота выполнены, обе линии тренда 2-4 пробиты за минимальное время. Однако, в любом случае, будет еще шанс выйти из рынка по довольно неплохим ценам в районе 1720-1730 по РТСу