Олег Кузьмичев

Ежемесячные наблюдения (март)

- 02 апреля 2021, 15:04

- |

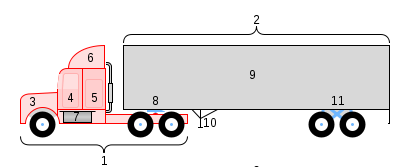

По индексам:

•в марте всех удивил немецкий индекс DAX, который состоит преимущественно из промышленных активов — +9%. Российских индекс тоже в порядке, даже обогнал S&P 500. Турецкий индекс падает из-за неразберихи в ЦБ и роста ключевой ставки.

По валютам:

• ничего интересного кроме роста турецкой лиры. Стабилизация текущей цены на usdrub — позитив для отечественных экспортёров.

Товары:

•палладий вырос из-за аварии на руднике GMKN, остальные цены нормализуются после роста в первые 2 месяца 21.

Акции:

•порадовал RUAL, +26% за месяц, хотя в него никто не верил. Отчёт за второе полугодие вышел достойным, при текущих ценах на алюминий, дальше — лучше. ENPG отстаёт, но подтягивается.

•отечественный нефтегаз вырос на рублебочке в 5000р и возможном возврате части льгот, которые отобрали в прошлом году. TATN SIBN GAZP TRNFP выглядят все ещё недооценными, на мой взгляд.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

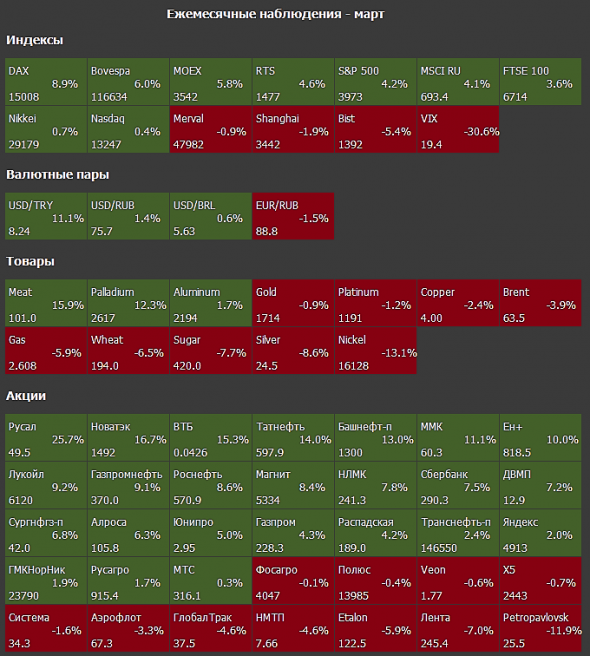

PetroChina результаты работы за 4 квартал 2020

- 29 марта 2021, 19:44

- |

Прогноз по прибыли в 2 млрд за 4 квартал, к сожалению не был выполнен, заработали всего 1.4 млрд, что в целом тоже неплохо для крепкого юаня и нефти по 40$.

Долговую нагрузку снизили еще на 10 млрд долларов, благодаря успешной сделке с выделением трубопроводного бизнеса в PipeChina.

( Читать дальше )

Плечи по-азиатски

- 28 марта 2021, 11:57

- |

У парня был фонд, инвестирующий с 5м плечом (размер собственных средств + долг у брокеров под обеспечение в четырёхкратном размере). И можно сказать — жизнь удалась. Начав в 2012 с 200 млн долларов, до прошлой недели в активах фонда было 15 млрд долларов. А в начале года всего 5 млрд долларов (парень сделал х3 огромного капитала за 3 месяца!).

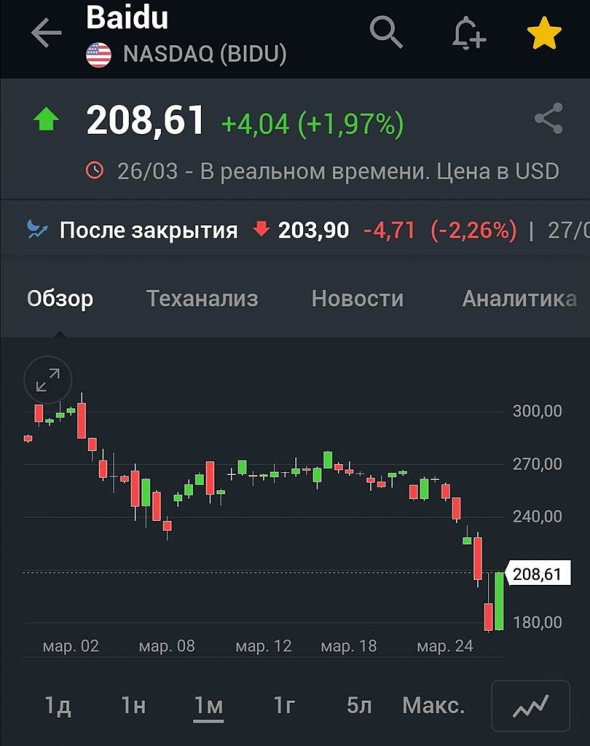

И все бы хорошо, если бы фонд не продолжал лудоманить, а акулы инвест бизнеса типа Goldman Sachs и JPM не сделали ему маржин колл. Основные позиции товарища в общей сумме в 70 млрд $ были на китайских тех гигантов типа Baidu, Vipshop, Tencent music и другие.

( Читать дальше )

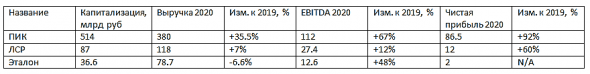

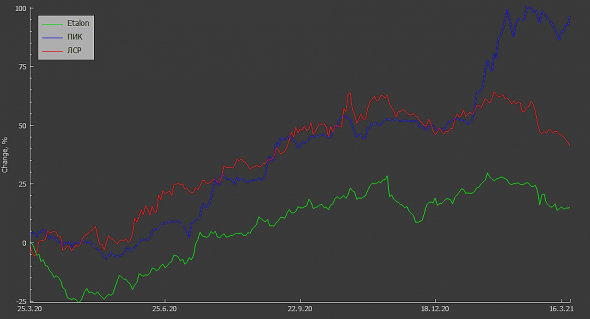

Итоги застройщиков РФ за 2020

- 23 марта 2021, 17:53

- |

Так же вывел динамику акций за последний год.

( Читать дальше )

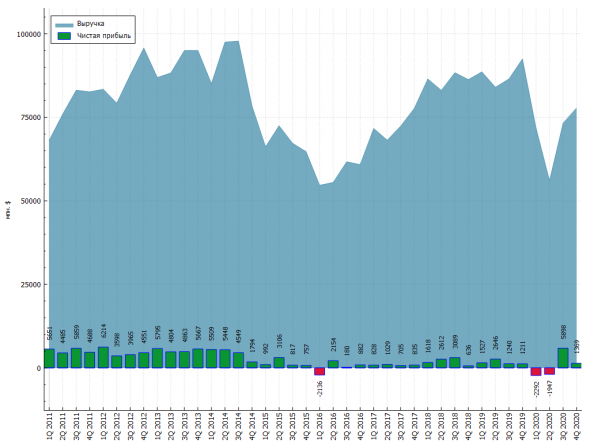

Saudi Aramco отчитались за 2020 год

- 21 марта 2021, 18:16

- |

• чистая прибыль снизилась 44% г/г до 50 млрд $.

• CAPEX порезали на 18% до 27 млрд $, в 2021 планируют увеличить до 35 млрд $.

• FCF упал 37% до 49 млрд $.

• дивидендов выплатили 75 млрд $ (получается в долг).

• средний объем добычи за 2020 был 9.2 млн баррелей в сутки. Возможности добычи (которые показывали в апреле 20 года) — 12.1 млн баррелей в сутки.

• наращивают объем добычи газа и переработки нефти. Хотят стать крупнейшими в нефтепереработке путем реорганизации Downstream.

Вывод: теперь понятно, какая из нефтяных компаний практически не пострадала от COVID-19. По сути управляют картелем ОПЕК+, являясь магами-волшебниками, которые могут установить как отрицательные, так и запредельно высокие цены на нефть.

Вероятно в ближайшее время spo saudi aramco на европейских, китайских или американских биржах, это давний план наследного принца, но для этого нужны высокие цены на нефть. Еженедельные инфовбросы про хуситов и их атаки на сауди арамко этому пока благоволят.

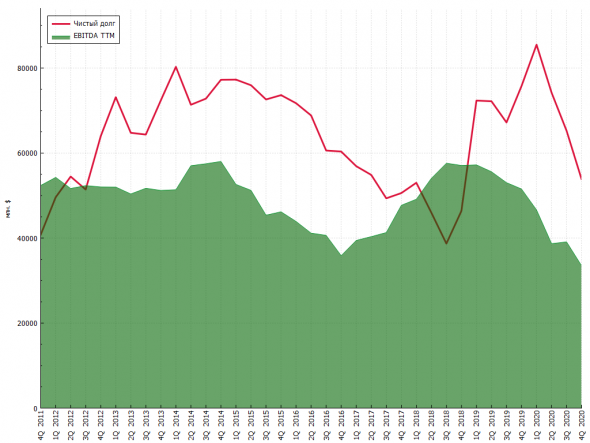

Globaltruck – 3.5 года после IPO

- 09 марта 2021, 19:34

- |

Globaltruck — одна из крупнейших компаний на российском рынке автомобильных грузовых FTL-перевозок (Full Truck Load, доставка с полной загрузкой траков). В ноябре 2017 компания разместилась на Московской бирже по 132 рубля за акцию. Якорными инвесторами выступил РФПИ и инвесторы с Ближнего Востока (до 20% компании), спасибо этим парням за инвестиции в компанию – сегодняшняя цена за акцию меньше 40 рублей.

Хотелось бы коротко разобрать несколько вопросов (без рекомендаций):

— выполнили ли задачи, которые обещали после IPO;

— финансовые показатели;

— есть ли перспективы у компании?

1. Задачи после IPO

Выручка от IPO составила около 4 млрд руб, текущая капитализация 2.25 млрд рублей. Треть выручки от IPO ушло основателю Александру Елисееву. Остальную часть планировалось потратить на расширение бизнеса и покупку 350-450 тягачей и полуприцепов. На картинке цифрой 1 – обозначен тягач, цифрой 2 – полуприцеп.

( Читать дальше )

Погружение никеля

- 04 марта 2021, 11:15

- |

70% никеля идёт на производство нержавеющей стали, 4% на батереи для электрокаров. Основной покупатель — Китай.

Рост цен на никель начался после слов Илона Маска 23 июля 2020 — «tesla предоставит гигантский долгосрочный контракт».

При производстве литий-ионных аккумуляторов для электрокаров используются разные пропорции разных материалов и не всегда используется никель, есть варианты и без него, например: литий-кобальтовый, железо-фосфатный, литий-марганец и другие.

( Читать дальше )

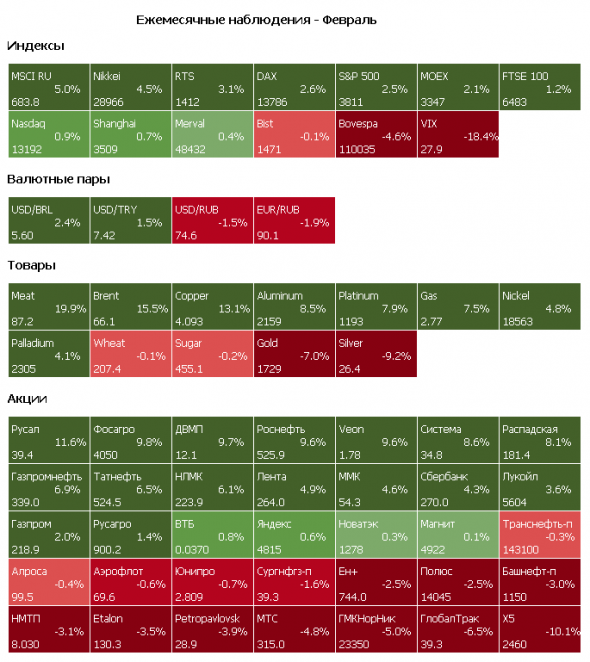

Ежемесячные наблюдения (февраль)

- 28 февраля 2021, 17:18

- |

Выделил динамику за месяц наиболее интересных для меня российских активов + зависимых индексов и курсов валют. Краткие комментарии по наиболее интересным движениям.

По индексам:

— Последние дни утихомирили пыл американских индексов, в феврале выделился только MSCI Russia (в том числе за счет укрепления рубля), Японский Nikkei в феврале достиг отметки больше 30000 (японские пенсионеры, которые инвестируют с 90х наконец в плюсе и рады!). VIX весь февраль затихал, но под конец всполыхнул, но все еще ниже чем в начале месяца.

По валютам:

— Ничего интересного, рубль крепнет на фоне выросших цен на нефть.

По товарам:

— Цены на свинину в США, Нефть, Медь, Аллюминий — все растет (инфляция же 2%?), инвесторы спасаются в commodities от инфляции, это на руку производителям сырья (особенно учитывая тот факт, что большинство компаний у нас только этим и занимаются).

( Читать дальше )

Сургутнефтегазовая стабильность

- 22 февраля 2021, 16:47

- |

Пока великие умы России (и смартлаба) обсуждают будет обвал фондового рынка или не будет, в рецессии мы или на подъеме — хотелось бы вспомнить про Сургутнефтегаз с учетом новых вводных (подробнее обзор компании был тут - https://smart-lab.ru/blog/662802.php )

Текущая ситуация по акциям Сургутнефтегаз привилегированные:

— акция стоит 40р при дивидендах в 6.5-7р через 5 месяцев. 2.5 месяца назад акции стоили 39 рублей и была большая неопределённость в дивидендах т.к. курс на 31.12 был неизвестен (назад в будущее!).

— нефть стоила 48 долларов и был серьёзный риск ухода в зону меньше 40 баксов (когда нефтянники начинают работать с маленькой маржой). Сейчас нефть 63 бакса.

- текущая цена на рублебочку позволяет Сургутнефтегазу зарабатывать солидный денежный поток, а курс доллара на 31.12.21 ещё никто не знает, но индекс доллара сейчас на минимумах за 6 лет. При росте бакса в конце года можем так же увидеть солидные дивиденды.

Итого: текущая чистая цена акции с дивидендами в районе 33 рублей. В акции вложен опцион на девальвацию и рост курса доллара (который не миновать).

Так же не стоит недооценивать спекулянтов и фанатов дивидендов, ведь когда из каждого телеграм канала и утюга начнут петь про дивиденды в 17.5% годовых — безумные парни, которые не читают отчёты подумают, что это ежегодная песня.

Модели автора показывают, что относительно высока вероятность достижения цены в 45+ рублей к дивидендной отсечке в июле, что является доходностью от текущих примерно 10% (или 25% годовых). Фанатам американских горок тут не место, но в качестве альтернативы 3% депозита в банке выглядит вполне. Тем более надёжно.

P. S. На ковидной панике, акции Сургутнефтегаза преф не падали ниже 32 рублей т.е. примерно текущей цены с дивидендом внутри.

( Читать дальше )

Стоимость блэкаута брокера Тинькофф

- 18 февраля 2021, 12:52

- |

Я не считал репутационные риски, только бесплатная Комиссия сегодня + бесплатное плечо на завтра.

Среднедневной оборот на мосбирже брокера Тинькофф примерно 7.7 млрд рублей. Предположим, что столько же на СПб бирже.

Берём среднюю комиссию у самых популярных тарифов — 0,175% за сделку, так же предположим, что инвесторы начнут «активизироваться» на халяве и сделают х2 Среднедневного оборота (30 млрд рублей):

Получаем 53 млн рублей.

С бесплатным плечом вышло интересно, т.е. это по сути двойная бесплатная Комиссия для плечевиков (но завтра закроют то уже платно, а кто-то перенесёт плечо через выходные). Миллионов 7 можно накинуть.

Итого 60 млн рублей. В целом не так много, но лучше чем ничего (для клиентов, я вот не помню чтобы хоть один брокер хоть что-то компенсировал за всю историю). Риски технических сбоев в Регламентах брокеров РФ на клиенте, так что смысл требовать компенсацию думаю стремится к нулю.

P. S. Пишите свои расчёты в комментариях, возможно я где-то ошибся.

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- chevron

- En+

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- Petropavlovsk

- pinduoduo inc.

- S&P500

- Saudi Arabian Oil Co (Aramco)

- schlumberger

- Shell

- Total

- Vipshop Holdings

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- башнефть

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- далио

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- конфасмартлаба

- Конференции смартлаба

- лента

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- натуральный газ

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- Олег Кузьмичев

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тинькофф банк

- Тинькофф Инвестиции

- топливный демпфер

- торговые роботы

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс