SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании United Traders | GMСR: потенциал роста на NASDAQ 32%

- 09 января 2014, 15:22

- |

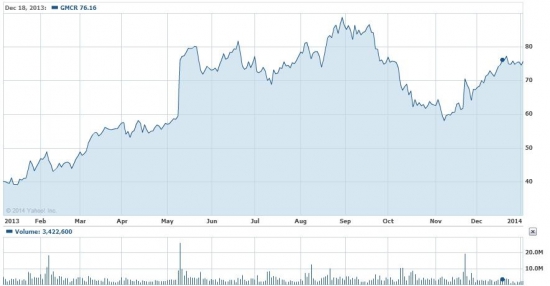

Акци Green Mountain Roasters (Nasdaq GS: GMCR) в течение квартала могут разменять сотню долларов

В секторе упакованной еды в ресторанах в этом году хорошо смотрятся HAIN, THS, BWLD, KKD, PNRA, SBUX, TXRH, THI и GMCR. По ценам к прибыли они все немного за 30, кроме GMCR, KKD и TXRH. По стоимости предприятия к прибыли до налогов, процентов и амортизации, GMCR смотрится вдвое лучше среднего.

От GMCR мы ждём 55%-ного роста продаж и 78%-ного роста прибыли на акцию в течение пяти лет, а также прогнозный рост продаж на 9% и прибыли на 14% в течение двух лет. По этим признакам GMCR можно сопоставить с LNCE, SBUX, WFM, CHD, CMG, ANFI, FRAN, BNNY, TFM, LULU, UA, SODA. Средняя цена к прибыли у этих компаний колеблется около 30, поэтому GMCR может подорожать на треть и быть около 100 долларов.

При росте к 100 долларам GMCR сильно превысит долгосрочную среднюю стоимости предприятия к продажам (около 2,2) и поднимется к максимумам этого показателя около 4,5, но к повышению коэффициентов уже пора бы привыкнуть. Цена последних сделок с представителями этого сектора свидетельствует в пользу повышения мультипликатора стоимости предприятия к продажам. При покупке Peet’s Coffee & Tea компанией Joh. A. Benckiser Group (JAB) в июле 2012 года мультипликатор составил 19, при приобретении Caribou Coffee — около 10, D.E. Masters Blenders 1753 – около 8,2. При цене за GMCR около 100 долларов получается отношение стоимости предприятия к прибыли до налогов, процентов и амортизации около 13,3.

В последнем квартале 2013 финансового года рентабельность выручки GMCR по валовой прибыли, возможно, выросла на 380 базисных пунктов от сокращения издержек на кофе, на 70 пунктов от экономии на расходах по гарантии, от сокращения возврата продукции на 40 пунктов, от увеличения загрузки мощностей на 210 пунктов, от большего количества рабочих дней на 20 пунктов. Почти все эти факторы постоянны и ожидаются в следующих кварталах. При этом единовременно около 210 базисных пунктов могло отнять изменение структуры производства, и около 120 пунктов – изменение структуры продаж, а также ещё около 140 пунктов – ценовая политика.

GMCR: Понижение стоимости кофе

Главным фактором роста Green Mountain будет снижение себестоимости. GMCR хеджирует 50% стоимости кофе через форварды со сроками поставки от 6 до 9 месяцев, стоимость которых неумолимо уменьшалась в течение последних двух лет и сейчас находится на новых минимумах. Цена фьючерсов на кофе (Arabica) находится в самом длинном нисходящем тренде с 1993 года из-за опасений избытка предложения вследствие дождей в Бразилии, которые увеличат урожайность (прогнозы MDA по погоде, прогнозы Conab по урожаю).

Прямым следствием падения цен на кофе становится сокращение издержек Green Mountain Roasters, Starbucks и других компаний, торгующих кофе. Понижение цены сырья на каждые 100 базисных пунктов увеличивает прибыль на акцию GMCR на 2 цента в год. В 2014 финансовом году ожидается понижение цены кофе на 20-30%, что повысит прибыль на 40-60 центов в год. Часть из этой выгоды компания вернёт потребителям в виде скидок и купонов, поэтому фактический рост чистой прибыли от понижения цен на кофе составит около 30-45 центов на акцию.

GMCR: Расширение продаж кофейных смесей и кофемашин

Вторым важным фактором подорожания акций GMCR будет расширение поставок специальных кофейных смесей K-Cup и кофемашин Keurig, причём одно ускоряет другое. По данным опросов, продажи K-Cup в 2014 финансовом году вырастут примерно на 15% под под влиянием быстрого роста установок кофемашин Keurig, около 35% в 2013 финансовом году. С 2005 по 2012 финансовый год GMCR продал 22,7 млн кофемашин Keurig, за один 2013 год – 10,2 млн. Увеличение сопоставимых продаж Keurig достигло 45%. Увеличение поставок Keurig – следствие спроса на брендированный кофе со стороны новых потребителей, которые раньше не покупали Keurig из-за высокой цены K-Cup.

Если даже в 2014 финансовом году продажи Keurig останутся на уровне 10,2 млн, то рост установочной базы достигнет 25%. Интересная особенность модели продаж заключается в том, что выручка от установленных Keurig должна быть двигателем роста.

Часть производителей продаёт свой кофе без лицензии, что вызывает скепсис некоторых аналитиков относительно возможности роста продаж GMCR, которая лицензирует своих официальных партнёров. Продажи без лицензии могут отвоевать 12% рынка, но их в ближайшее время можно будет конвертировать в лицензируемые, особенно если речь идёт о продажах в Walmart. Лицензированию от GMCR подлежат также продажи брендированного кофе от Maxwell House, который может стать партнёром компании. Увеличение числа упаковок, которые продаются без лицензии, способствует расширению продаж кофемашин, так как понижают издержки, связанные с их использованием.

GMCR: Стуктурный рост прибыли на акцию

Производство GMCR сейчас работает на 30% от мощности. Менеджмент компании намерен сократить издержки производства на 70-100 млн долларов в 2014 финансовом году. 34% этой суммы придётся на экономию в сфере выработки кофе, 6% на косвенные издержки по работе подразделений компании, 20% на прямые издержки по приобретению сырья, 15% на гарантийное обслуживание и 26% на логистику. Вследствие этого загруженность мощностей вырастет с 31% до 34%, а прибыль на акцию – на 33-47 центов.

GMCR демпингует Starbucks в крупных сетях магазинов Walmart, Target, BBY, Safeway. Цена кофе GMCR бьётся с Donut House, Caribou и менее известных частных производителей (Private Label). Средняя цена конкурентов в пределах 55-60 центов за чашку на 15-20% ниже средней цены GMCR чуть выше 70 центов за чашку. Обычно разрыв между менее известными производителями и популярными марками достигает 30%, так как поставщики кофе известных марок, включая TreeHouse (THS), отталкиваются в маркетинговой политике не от увеличения объёма, а от повышения прибыльности продаж. Примерно у половины Уолмартов и пятой части Таргетов нет на полках брендированных упаковок кофе, и GMCR хочет восполнить этот пробел.

GMCR будет расти за счёт повышения загруженности мощностей и внедрения инноваций в продуктовую линейку. Технология Keurig 2.0 считывает информацию о предпочтениях по кофе нанокамерами на кофемашинах, которые будут посылать лучи, управляющие процессом приготовления. Такая структура позволит расширить набор возможных ароматов и вкусов. GMCR вынуждена внедрять инновации после истечения в 2012 году сроков патентов на первое поколение Keurig. Второе поколение Keurig с устройством идентификации вводится в строй со второго полугодия 2014 года. Вероятная цена на этот продукт будет ниже 235 долларов у конкурентов от Bunn, продающихся в Walmart.

Выручка с каждой категории зависит от количества проданной продукции, которая считается на основе доли GMCR на американском рынке (от 120 млн домохозяйств). Доля кофемашин Keurig вычисляется как 20% от домозяйств и 26% от домов с кофемашинами. Доля K-Cup вычисляется от общего количества выпитых чашек кофе. В США выпивается около 79,2 млрд чашек в год, из них 16% приходится на K-Cup. Среднее потребление K-Cup на кофемашину – 1,5 чашки в день. Общее количество K-Cup, потребляемых в США, около 13 млрд в год. Из них около 1,6 млрд – нелицензированные упаковки, остальное (88%) приходится на долю GMCR и их партнёров, причём 46% — на долю бренда GMCR. C каждой чашки K-Cup, которая оптом продаётся по 37 центов, GMCR имеет около 10 центов прибыли до налогов и процентов.

Основные показатели GMCR рассчитываются следующим образом. Берём продажи в сегментax K-Kup, Brewer и других продуктов, считаем валовую рентабельность (получается прибыль около 1,2 млн долларов), затем вычитаем амортизацию и процентный расход (не больше 60 млн долларов), а также налоги – и получаем чистую прибыль. Выкуп акций увеличит цену к прибыли примерно на 10 центов в год. Корректируем прибыль на выкуп примерно 7 млн акций в год и получаем результат, который может варьироваться от 4,5 до 5 долларов.

Расширение продаж сегмента K-Cup на 15% и структурное сокращение издержек на 40+ центов на акцию приведёт к увеличению прибыли на акцию около 20% в ближайшие годы. К 2017 финансовому году доход с бумаги может достичь 8 долларов. Возможная прибыль на акцию в 2014 финансовом году – 4,5 доллара. В 2011 году акции GMCR оценивались по 45 ценам к прибыли, в 2012 году, после истечения патентов, они падали до 5 цен к прибыли. Адекватный целевой уровень находится в районе 28 прибылей на акцию – 125 долларов.

Оригинал: http://utmagazine.ru/posts/2745-gmsr-potencial-rosta-na-nasdaq-32.html

теги блога United Traders

- AMEX

- Apple

- Arche

- Aurora

- CME

- Day Trading NYSE

- daytrading

- egan-jones

- EUR USD

- EUREX

- forex

- FORTS

- Futures

- Groupon

- IPO

- moex

- NASDAQ

- NYSE

- Quadruple witching Day

- S&P

- S&P500

- Stock

- trading

- Trading Floor

- Unaited Traders

- United Traders

- UnitedTraders

- UT

- UT challenge

- Utchallenge

- Utmagazine

- webinar

- Аврора

- акции

- алгоритмический трейдинг

- Алгоритмы

- алготрейдинг

- Алексей Марков

- Аналитика

- Анатолий Радченко

- арбитраж

- бесплатно

- Биржа

- брокеры

- Василий Олейник

- вебинар

- видео

- Греция

- Дей-трейдинг

- дейтрейдинг

- ЕЦБ

- инвест идеи

- инвестиции

- инструкция

- Интервью

- Интересные Акции

- инфографика

- Испания

- как заработать на бирже

- конкурс

- кризис

- ликвидность

- Лучший частный инвестор

- маркет пульс

- ммвб

- мультирыночная торговая платформа

- Новости

- новости компаний

- обзор рынка

- обучение

- обучение трейдингу

- онлайн трансляция

- опционы

- оффтоп

- Познавательно

- Познавательное

- пошаговая работа

- пре-маркет США

- Премаркет

- прогноз

- проп трейдинг

- проп фирма

- проп-трейдинг

- радио трейдеров

- Рафаэль Григорян

- скальпинг

- Статистика

- США

- Тимоти Сайкс

- торговая платформа

- торговля онлайн

- торговые роботы

- Трейдер

- Трейдинг

- фондовая биржа

- фондовый рынок

- ФРС

- Фундаментальный анализ

- Фьючерсы

- экономика

Новости тг-канал

Новости тг-канал

Приобретение объектов, брендов несут в себе некоторые неопределенности относительно стоимости активов. В абсолютном выражении, что было заплачено за Timothy's в $157 монд по отношению к рыночной капитализации GMCR является мелочью. Но потеря 40 000 футов производственных мощностей говорит о многом. С этим риском убывающей доходности придется мириться, в конце концов.

Такая корпоративная реструктуризация применяется в компаниях, которые испытывают трудное финансовое положение или с высокой долей заемных средств. То есть бизнес компании направлен в основном не на расширение, где бы мы увидели рост темпа продаж, а на оптимизацию расходов и эффективности работы бизнес – единиц. Такие капиталоемкие отрасли, где высокий уровень конкуренции или где себестоимость продукции будет играть решающие роль в продажах. То такие обязательства заставляют компанию быть в постоянном режиме реструктуризации. Снижение затрат и повышение производительности всегда будут в приоритете. Поэтому ситуация с объектами в Торонто, где закрывается производство и сокращается рабочая сила и не совсем понятная, противоречащая себе стратегия развития GMCR в Канаде открывают риски того, что GMCR может преподнести множество негативных сюрпризов для инвесторов из-за своего расширения в Канаде. Тем более предыдущий менеджмент компании, был уверенным в том, что Торонто сыграет ключевую роль в будущем компании. Сейчас, спустя четыре года менеджмент говорит о консолидации своих усилий в других местах. Интересным фактом есть то, что март 2014 года, когда планируется сократить свою деятельность в Торотно, совпадает с датой истечения аренды. Все это сигнализирует о том, что бизнес компании развивается, не так оптимистично, как они прогнозировали. К тому же мы видим то, что доходы и продажи компании замедляются в последнее время.