Блог компании Альфа-Инвестиции | Нужно ли покупать упавшие акции и продавать выросшие

- 25 апреля 2024, 16:15

- |

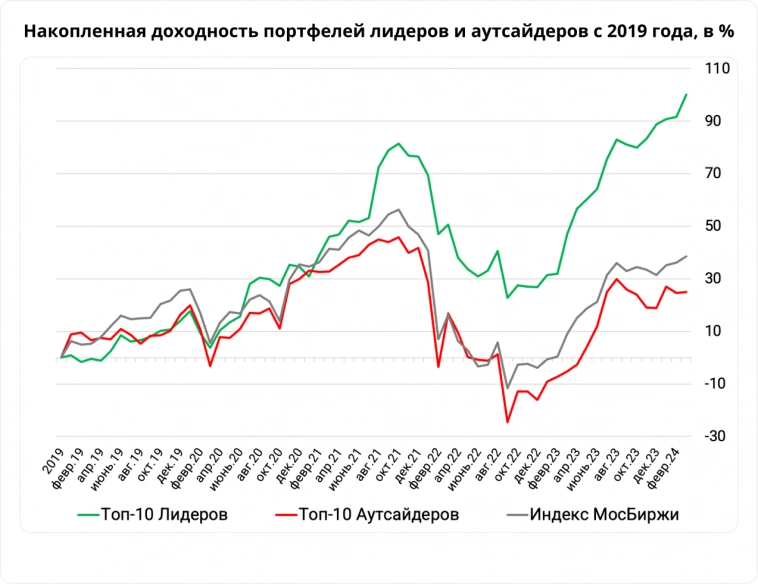

На фондовом рынке бытует мнение, что выросшие в цене акции нужно продавать — ведь дальше им расти некуда. А упавшие бумаги, наоборот, следует покупать — в надежде на их разворот к росту. Мы решили проверить эту гипотезу: составляем и анализируем портфели акций-лидеров и аутсайдеров.

Какие акции входят в портфели

Для анализа мы берём акции, которые входят сейчас в Индекс МосБиржи, и изучаем их динамику с 2019 года — то есть, более чем за 5 лет. Составляем из них два портфеля — лидеров и аутсайдеров. В каждом портфеле по 10 акций, состав меняется каждый месяц.

Как отбираем кандидатов в портфель:

- Считаем динамику всех акций от начала до конца базового месяца. Для февральского портфеля базой будет январь, для мартовского — февраль, и так далее.

- Топ-10 наиболее выросших акций попадают в портфель лидеров, а топ-10 наиболее отстающих — в аутсайдеры.

- Эти акции покупаются в портфели по цене открытия в начале месяца, а в конце месяца все они продаются по цене закрытия. В следующем месяце состав портфелей выбирается заново.

- В расчётах мы не учитываем влияние дивидендов, так как ситуацию в целом они не меняют.

Делать выводы о том, как работает гипотеза, мы будем по доходности портфелей.

Итоги за 63 месяца

- Что стало с Индексом МосБиржи. Портфели важно сравнить с основным бенчмарком, чтобы понимать эффективность стратегии. За 63 месяца инвестиции в индекс принесли бы +38,5%.

- Что стало с аутсайдерами. Стратегия, направленная на покупку упавших и слабых акций, принесла бы +24,9%.

- Что стало с лидерами. Покупка акций, которые сильнее всего выросли в прошлом месяце, принесла бы прибыль +100,1%.

Если бы инвестор продавал выросшие бумаги, то он упустил бы прибыль, которая превышает доходность вложений в индекс более чем в 2 раза. И наоборот, покупая только акции-аутсайдеры, инвестор не обогнал бы индекс по доходности.

Важно отметить, что индекс был лучше обоих портфелей в 2019 году. Только с весны 2020 года портфель лидеров начал обходить по доходности аутсайдеров и сам индекс. Это произошло как раз после обвала на фоне пандемии коронавируса.

Итоги по годам

Мы также разбили доходность каждого портфеля по годам — для оценки эффективности серий из 12 месяцев.

Портфель из лидеров был доминирующим в 3 из 5 лет наблюдений. То есть, даже тактика покупки лидеров срабатывает не всегда. За 3 месяца 2024 года портфель выглядит лучше остальных.

Аутсайдеры обходили лидеров лишь в 2019 году.

Главные выводы для инвесторов

- Мнение, что нужно продавать выросшие бумаги и покупать просевшие, статистика за 63 месяца не подтверждает.

- Наше исследование показывает, что вероятность сохранения тренда выше, чем его слом. Если акция падает, то с большей вероятностью она останется хуже рынка. А растущие бумаги, наоборот, имеют больше шансов сохранить лидерство.

- Если искать идеи в аутсайдерах, то оценивать нужно не динамику в прошлом, а возможности в будущем. При появлении драйверов аутсайдер может попасть в лидеры.

- С лидерами тоже стоит соблюдать осторожность. Рост не может длиться вечно. Рано или поздно наступит разворот тренда, или как минимум коррекция. Инвестору нужно иметь чёткую стратегию, чтобы понимать, когда выходить из сделки и как оценивать перспективы акций.

Павел Гаврилов, инвестиционный аналитик

Альфа-Инвестиции

Новости тг-канал

Новости тг-канал

Подписал своими фио.

Статья готова! Срочно в номер!))

Ушлый паренек, широко шагает, далеко пойдет!))

Andrew1979, если штаны не порвёт… ))