Блог им. Investovization

АЛРОСА (ALRS). Отчет за 2023 г. Дивиденды. Перспективы.

- 14 марта 2024, 10:02

- |

Приветствую на канале, посвященном инвестициям! 28.02.24 вышел отчёт за 2023 г. компании АЛРОСА (ALRS). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

АЛРОСА — крупнейшая алмазодобывающая компания, мировой лидер по объему добычи (занимает 27% рынка) и запасов алмазов. Основными направлениями деятельности являются геологоразведка, добыча и продажа алмазов, производство бриллиантов.

АЛРОСА обладает запасами ресурсов в размере 1 млрд кар, включая 628 млн кар резервов. Ограниченность мировой ресурсной базы алмазов при уровне ресурсов АЛРОСА достаточна для ведения добычи, как минимум, на протяжении 30 лет.

Добывающие и производственные мощности расположены в Якутии и Архангельской область. Срок действия лицензий на основные алмазные месторождения Группы заканчивается в 2024 – 2048 г., и может быть продлен.

В группе АЛРОСА работают более 30 тыс. человек. Совокупная доля государства в уставном капитале Компании превышает 50% (33% Росимущество + 25% Республика Саха (Якутия)).

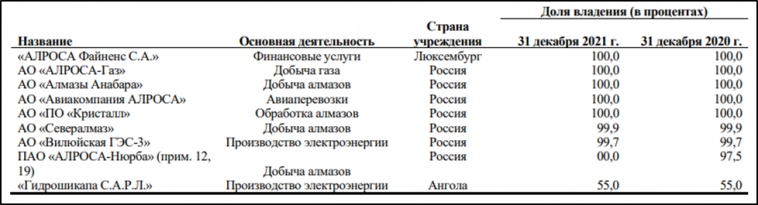

У компании несколько крупных дочек. Кроме добычи и обработки алмазов, есть компании, занимающиеся добычей газа, авиаперевозками, производством электроэнергии.

С 08.04.2022 АЛРОСА находится под блокирующими санкции США (включена в SDN лист). А на долю США приходится около 40% всех покупок бриллиантовых украшений в мире. С 01.01.2024 санкции ввёл и ЕС. Плюс с 01.03.24 вступил в силу запрет на поставки в западные страны российских алмазов, обработанных в третьих странах. Также из-за санкций Ангола настаивает на выходе без компенсации Алроса из проекта по добыче алмазов с рудника Катока (доля Алроса 41%), хотя компания внесла крупные инвестиции в месторождение.

Текущая цена акций.

За 2023 год акции Алроса выросли на 18%, а индекс Мосбиржи на 44%. С начала 2024 года акции подросли на 9% и подошли к уровню сопротивления нисходящего тренда, который начался с сентября 2021 года.

Операционные результаты.

Из-за санкций АЛРОСА приостановила раскрытие операционных показателей. Но из комментариев ген директора, известно, что по итогам 2023 добыча снизилась на 3% до 34,6 млн карат.

Также косвенно можно оценить положение дел в отрасли на основании данных от основного конкурента компании De Beers (занимает 30% рынка):

- добыча в 2023 составила 31,8 млн карат (-8% г/г);

- продажи алмазов по с октября по декабрь 2023г. упали в разы из-за приостановки Индией закупки алмазов ввиду серьезного спада в торговле бриллиантами. Но после снятия запрета, в январе 2024 продажи восстановились до уровня августа 2023г.

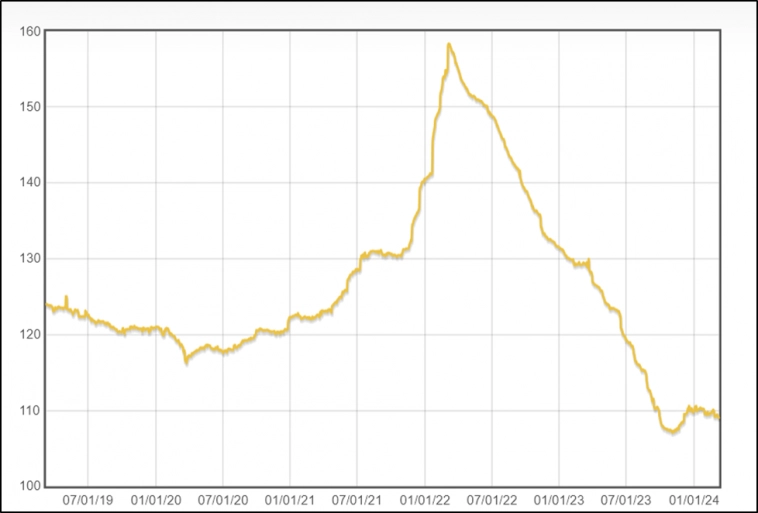

Индекс мировых цен.

Индекс мировых цен на алмазы в прошлом году продолжил нисходящее движение. В итоге, с пиков 2022 года цены снизились на треть. На данный момент они стабилизировались, но находятся на самых низких за последние 5 лет уровнях. Поддержку АЛРОСА оказывает девальвация рубля, который упал на 27% за 2023 год.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

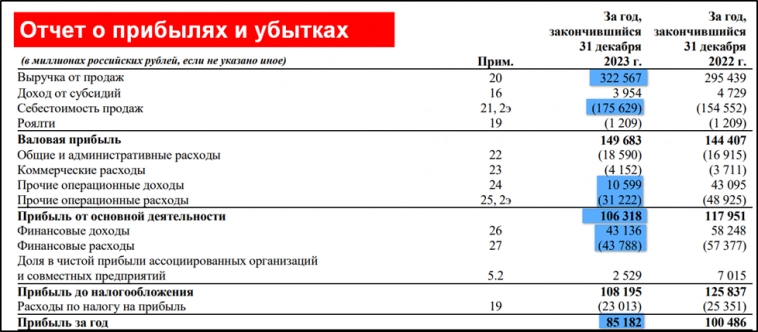

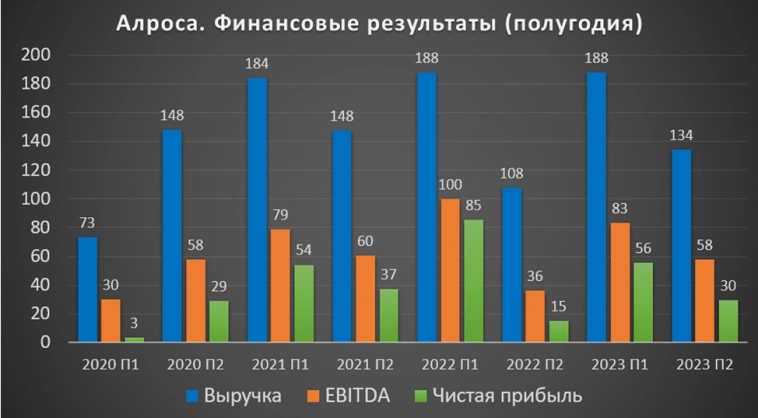

АЛРОСА опубликовала усеченный отчет по МСФО за 2023 год:

- Выручка 322,5 млрд (+9% г/г).

- Себестоимость 175,6 млрд (+13% г/г). В основном из-за разового увеличения НДПИ до 51 млрд (+70% г/г). Плюс зарплаты выросли до 65,6 млрд (+13% г/г).

- Разница прочих операционных доходов и расходов -20,6 млрд. Здесь убыток вырос в 3,5 раза г/г в основном из-за уменьшения доходов от курсовых разниц.

- Операционная прибыль 106,3 млрд (-10% г/г).

- Разница финансовых доходов и расходов -0,6 млрд (а год назад было +1млрд). Здесь также основная причина – курсовая переоценка депозитов, кредитов и прочих обязательств.

- Чистая прибыль (ЧП) 85 млрд (-15% г/г).

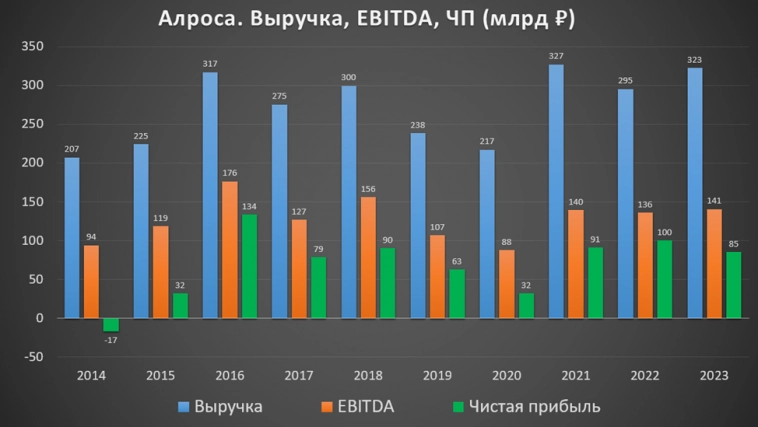

Выручка и EBITDA последние три года находятся на стабильных и достаточно высоких отметках. ЧП хоть и снизилась в 2023 году (из-за единовременных налогов), но значение также выше среднего за последние 10 лет.

Второе полугодие 2023 года получилось существенно хуже первого. Основные причины: падение цен на алмазы и приостановка закупок Индией на 2 месяца. Но также можно отметить, что 2П 23 заметно лучше 2П 22, когда рубль был рекордно крепким.

Баланс.

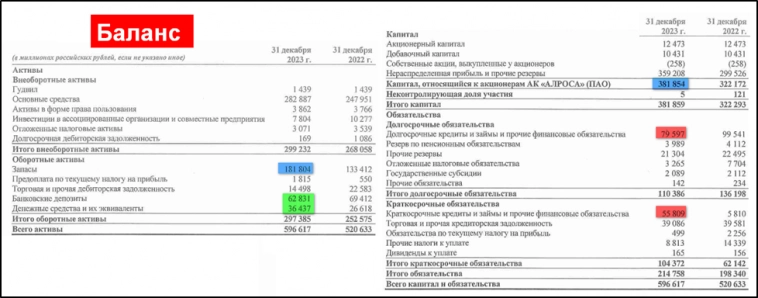

- Чистые активы 381,8 млрд (+19% г/г). Т.е. на такую сумму активы превышают обязательства.

- Запасы 181,8 (+36% г/г). Из них 48% это алмазы и бриллианты. Запасы подросли из-за проблем с реализацией в 2П 23.

- Денежные средства и депозиты 99,2 млрд (-3% г/г).

- Суммарные кредиты и займы 135,4 млрд (+28% г/г).

Таким образом, чистый долг 36 млрд. Хотя по итогам 1П 23 он был отрицательным: -5,5 млрд. ND/EBITDA =0,3. Финансовое положение хорошее.

Денежные потоки.

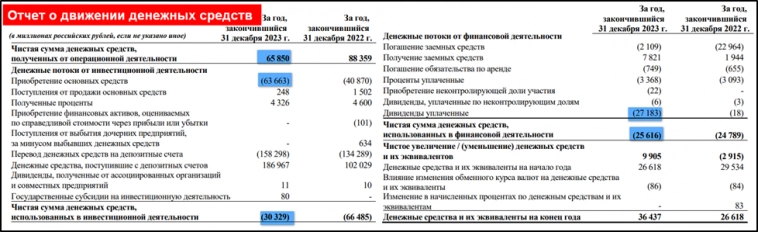

Денежные потоки за 2023:

- операционная деятельность 65,8 млрд (-25% г/г). Именно столько денег поступило в компанию за год.

- инвестиционная деятельность -30,3 млрд (-54% г/г). Капитальные затраты 63,6 млрд (+56% г/г).

- финансовая деятельность -25,6 млрд (+3% г/г). При этом 27 млрд ушло на дивиденды.

Из-за проблем с продажами и роста запасов, операционный поток минимальный за 8 лет.

А капитальные затраты, наоборот, максимальные. В итоге свободный денежный поток только 2 млрд. К слову, в 2П 23 он был отрицательным -17 млрд.

Дивиденды.

Дивидендная политика подразумевает выплаты 50%-100% от FCF в зависимости от долговой нагрузки; но не менее 50% от чистой прибыли по МСФО, если ND/EBITDA < 1,5.

За 1П 23 было выплачено 3,77₽ на акцию (на эти цели ушло 27 млрд). Учитывая текущие проблемы с FCF, за 2П 23 компания может выплатить около 2₽. Суммарная дивидендная доходность 8%. К слову, это почти в 2 раза ниже доходности по вкладам.

Перспективы.

Вообще последние годы АЛРОСА не может найти новых крупных месторождений алмазов. Но планируется возобновление добычи на трубке «Мир», где запасы составляют 200 млн карат. 04.08.17 в результате прорыва воды из карьера затопило шахту, несколько человек погибли. После аварии рудник законсервировали, восстановление обойдется в 120 млрд. Промышленная добыча планируется в 2030-2031 годах.

В качестве дополнительных перспектив можно отметить, что компания планирует кроме алмазов заняться добычей других полезных ископаемых.

В частности, с 2025 года «Алмазы Анабара» (входит в АЛРОСА) приступит к добыче золота, как к основному виду ископаемых наряду с алмазами. Вообще с 2018 года предприятие добыло около 1 тонны попутного золота.

Ещё есть “АЛРОСА-Газ”, которое добывает и транспортирует газ. А с 2025 года начнется добыча гелия. Плановый объем добычи гелия составляет до 4 млн кубометров в год.

Риски.

Помимо дальнейшего падения цен на алмазы. Основные текущие риски связаны с санкциями. В частности, опасен вступивший в силу запрет на поставки в западные страны российских алмазов, обработанных в третьих странах. Сейчас основной поток российских камней отправляется в Индию на огранку, а уже оттуда поставляется в западные страны. Если западные страны придумают механизм, позволяющий отслеживать происхождение алмазов, то это может существенно осложнить продажи АЛРОСЫ.

Ещё набирают популярность более дешевые синтетические алмазы. А т.к. различия минимальны, поэтому вероятно, будущее именно за искусственными камнями. Около 97 % алмазов, используемых в промышленности — синтетические. А в ювелирной промышленности, доля синтетических камней пока менее 10%, но она постоянно растёт.

Также большой риск — это налоговый фактор. В 2023 государство изъяло в виде «временного» увеличения НДПИ 19 млрд. Плюс еще 1,5 млрд АЛРОСА заплатила налог на «сверхприбыль». И нет никаких гарантий, что данные меры не будут повторены снова.

04.03.24 Генеральный директор сообщил, что компании нужно переходить на добычу алмазов подземным способом, и 2024г. будет годом серьезных инвестиционных решений. Т.е. в текущее сложное время, вероятно, сильно вырастут капитальные затраты.

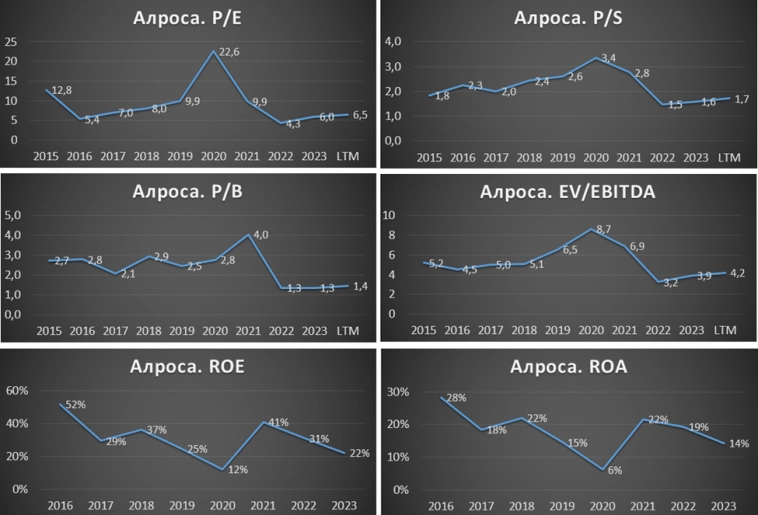

Мультипликаторы.

По мультипликаторам компания оценена немного ниже средне исторических значений:

- Цена акции = 75₽; Капитализация = 552 млрд ₽

- EV/EBITDA = 4,2

- P/E = 6,5; P/S = 1,7; P/B = 1,4

- Рентабельность EBITDA = 44%; ROE = 22%; ROA = 14%

Выводы.

АЛРОСА — мировой лидер по объему добычи и запасов алмазов. Более 50% акций принадлежит государству.

Индекс мировых цен на алмазы снизился с максимумов 2022 года на треть. Но девальвация рубля помогла частично сгладить этот момент. Также компания создала «подушку безопасности», которая должна помочь пережить кризис на мировом рынке алмазов.

Текущее дно алмазного цикла, плюс всевозможные санкции, АЛРОСА пока проходит очень достойно.

Добыча алмазов и финансовые результаты стабильны. В 2023 году государство изъяло у АЛРОСА дополнительно 19 млрд в виде «временного» увеличения НДПИ. Из-за этого просела ЧП. Также 2П 23 значительно хуже 1П 23, в частности, из-за приостановки покупок со стороны Индии.

Операционный денежный поток минимальный за последние годы. А капитальные затраты, наоборот, максимальные. В итоге, FCF рекордно низкий.

Финальные дивиденды по итогам 2023 года могут быть в районе 2₽.

Перспективы: возобновление добычи на шахте «Мир», добыча прочих полезных ископаемых.

Риски: снижение цен на алмазы, санкции, синтетические алмазы, налоговые риски, рост CAPEX.

Мультипликаторы средние. Для текущих условий акции оценены более-менее справедливо, но в случае развития позитивного сценария, здесь есть потенциал роста, как минимум, на 10-20%.

Мои сделки.

После фиксации прибыли более 100% на максимумах 2021 года, я заново начал формировать позицию. На данный момент доля АЛРОСА в моём портфеле акций около 5%. Позиция в минусе на 9%, но это, не считая полученных дивидендов. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

теги блога Investovization

- AFKS

- ALRS

- ASTR

- BANE

- BELU

- CHMF

- Fesco

- FESH

- FIVE

- FIX PRICE

- FLOT

- GAZP

- GMKN

- HYDR

- IPO

- IPO 2024

- jnj

- LKOH

- MAGN

- MGNT

- MMM

- MOEX

- MTSS

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- RASP

- ROSN

- RTKM

- Sber

- SGZH

- SIBN

- TATN

- VTBR

- X5

- X5 Retail Group

- YNDX

- акции

- Алроса

- Белуга

- белуга групп

- биржа

- валюта

- война

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Конкурс

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Самолет

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- форекс

- Фосагро

- Юнипро

- Яндекс

я в то-же говно вляпался, в начале того февраля, по 111))

стоит теперь памятником человеческой самонадеянности, ну хоть дивы приносит и то неплохо.

Investovization,

алросу выкинули с рынка алмазов.

всё, что у неё осталось — это индусы, индусам погрозят пальцем и алроса закончится.

вот и весь фундаментал.

Investovization,

только воти лютый капекс, от которого они никуда не денутся.

это труп, оживить который может только чудо))

на чудо и надеемся.