Блог им. StockGamblers

Что творится? Утренний обзор

- 14 октября 2022, 07:53

- |

Доброе утро, всем привет!

Мировая экономика...

Новый день — новые рекорды!

На валютных торгах курс пары доллар/йена обновил максимумы 1998 года и сейчас находится на уровне 1990 года.

С января 2021 года курс вырос на 44%, а с 2012 года и вовсе практически удвоился.

Если вы не забыли, одним из признаков никчемной, по мнению либеральной общественности, отечественной экономики был слабый рубль, который мог потерять к доллару 50, а то и все 100%… ну вы поняли, да?

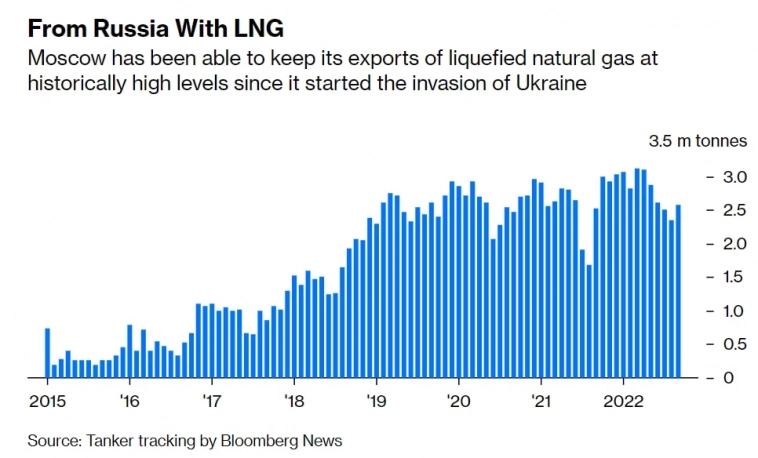

ГАЗУЛЯ или «Из России с ЛЮБОВЬЮ СПГ»

Ранее я писал про скукожившиеся поставки отечественного газа на рынки Европы.

Ну а теперь про продажи отечественного сжиженного газа.

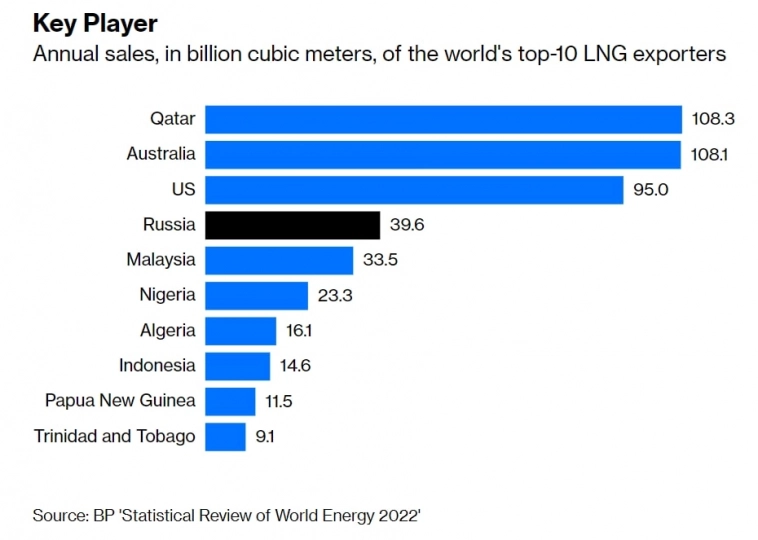

Короче, тоталитарный режим по годовым продажам занимает 4-ое место среди СПГ-экспортеров.

Более того, объемы экспорта постоянно растут и 2022 год будет рекордным для нас.

Более того, Россия продает СПГ все тем же странам, которые вроде как отказались от тоталитарного газа.

Более того, газовозы идут с нового терминала, который, о ужас, находится у старта СП1. Отчего у Блумберга просто полыхает.

Подробнее туть

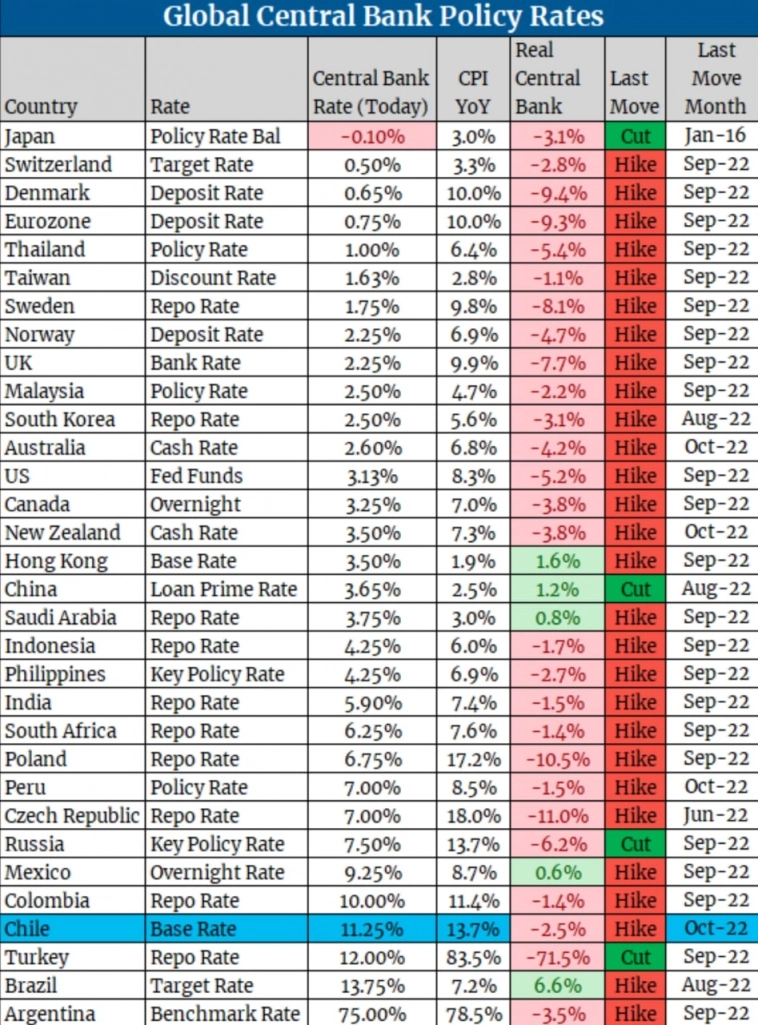

СТАВКИ ЦБ

Обновление информации по ставкам Центральных Банков.

Одна Япония осталась с отрицательными ставками.

Чили поднимает ставку в 11 раз подряд и доводит её до уровня 11,25%. Еще в июне 2021 года ставка там составляла 0,5%.

Очередной решение по ставке в родной стране Банк России вынесет 28 октября.

Источник

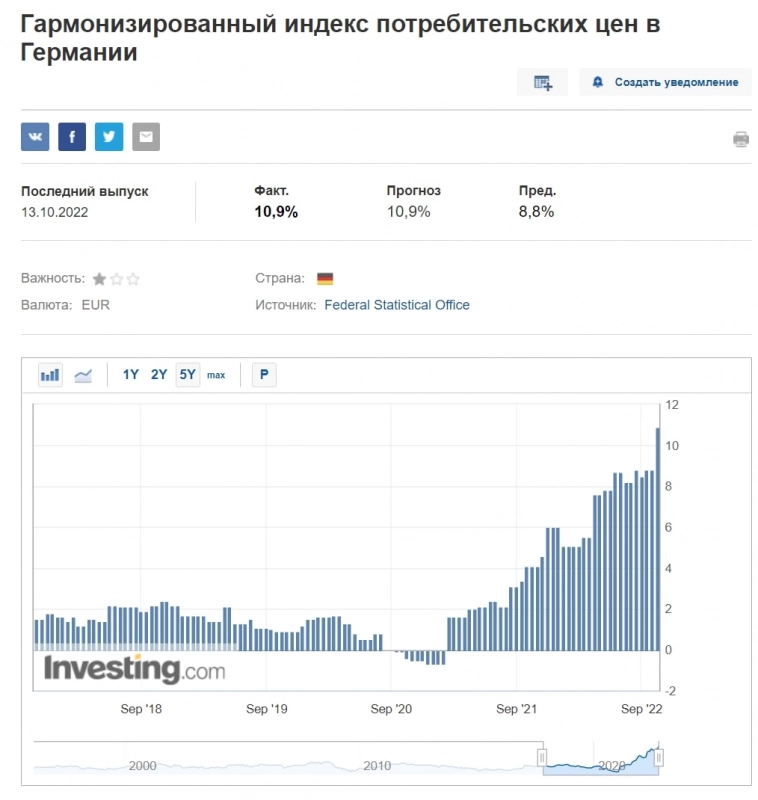

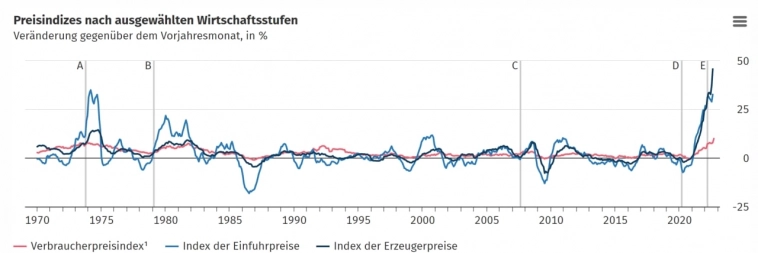

ГЕРМАНИЯ

Ну что, стата идет по Германии в соответствии с прогнозами. Но фактически это мощно. Уже 10,9%. Инфляция

Интересно наблюдать, как руководство Германии наблюдает, как их страну утаптывают в днище.

Вот на стыке веков такая историческая ситуация имеется (второй скрин).

Красный — потребительская инфляция

Синий — инфляция импорта

Черный — цены производителей

Т.е. текущая картина не имеет аналогов за последние 50 лет.

Источник

У Блумберга выводятся следующие прогнозы по Германии на 2023 год:

— Инфляция 5,9%

— ВВП -0,4%

Повторюсь — это ПРОГНОЗЫ. Т.е. в первую неделю июня спрогнозировали, что инфляция в 2023 будет 2,9% — нанесли на график. Во вторую неделю спрогнозировали 3% — нанесли на график.

Источник

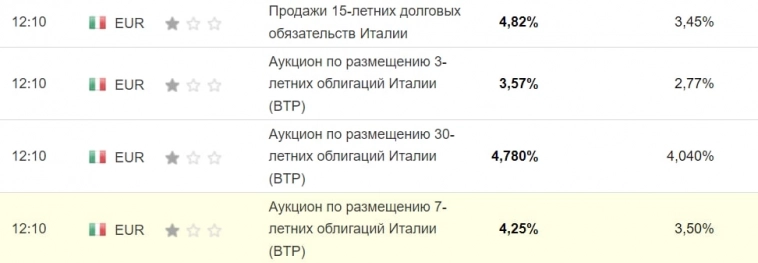

ПРО ОБЛИГАЦИИ

Вот многие не понимают, дескать, ну растет доходность текущих облигаций, ну и чего! Эмитент же все равно будет платить фиксированный при выпуске процент к номиналу. А сейчас да пусть хоть 100% будет… Ну да… Но нет...

Ибо, чтобы платить по текущим облигациям проценты, надо выпускать облигации новые. А вот новые уже выпускаются под тот самый процент (даже немножко больше), который имеют текущие. А еще с помощью новых выпусков финансируют текущий дефицит бюджета. Спиралька...

На скрине хороший пример. Италия размещает новые оближки. Первая цифра — ставка по ним. Вторая — по предыдущему выпуску.

Вот в этом-то и проблема

Источник

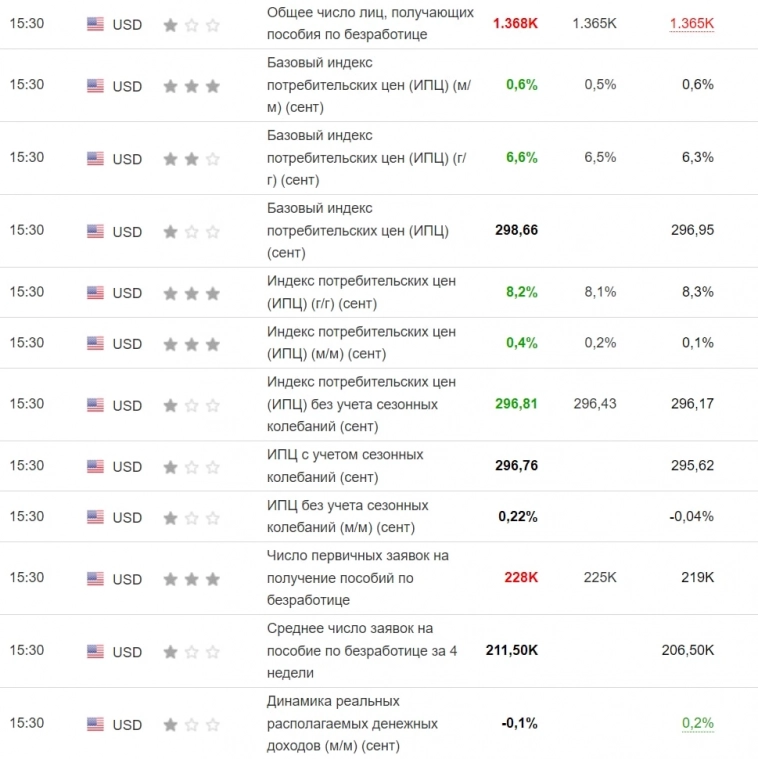

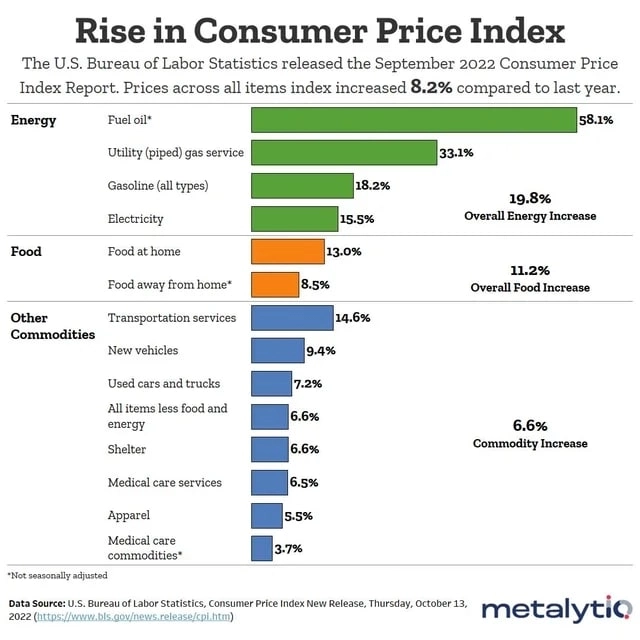

Основная же тема сегодняшнего выпуска — вчерашняя стата по инфляции в США.

Ну что… все хуже прогнозов.

Пусть вас не обманывает зеленый цвет цифр. Зеленый он просто оттого, что левый столбец (фактическая) выше среднего (прогноз). Ну система и думает — раз выше, значит лучше. А здесь инфляция. И выше — значит хуже.

Ну как. Им хуже. А мы можем только порадоваться.

Короче, инфляция сейчас в штатах 8,2%.

Рынок после выхода данных натурально удивился и от греха подальше рухнул на 3-4%. Правда в итоге вырос даже больше чем был. Но такое бывает. Такое знают, кто любит поторговать новости. Сколько себя помню — на хороших новостях падают, на плохих растут. Везде обман.

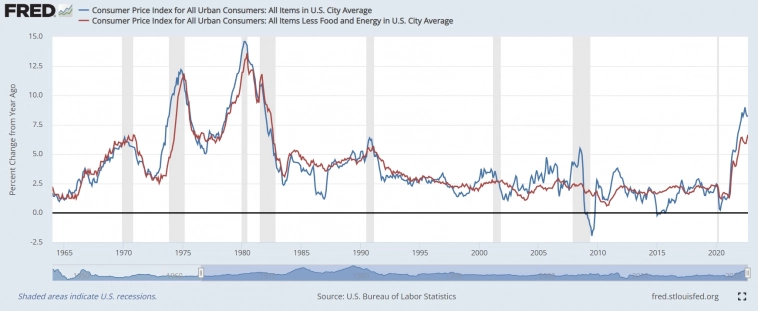

Собственно, вот так выглядит американская инфляция с 1965 год. Это ежемесячные результаты, которые считаются год к году. Т.е. сентябрь 2022 сравнивается с сентябрем 2021.

Синий график — полный индекс потребительских цен.

Красный график — индекс потребительских цен без еды и энергии.

Такой фигни не было с 1982 года. Т.е. 40 лет.

Источник

Давайте же для повышения образованности разберемся, как считается этот волшебный индекс. Это будет, кстати, полезно для всех тех, кто, увидев взлетевший на 100% в марте картофан, бежит, обгоняя свой собственный вой, в тележку/жжечку/вкшечку, дабы немедленно уличить ВЛАСТЬ в ОБМАНЕ! Ведь ВЛАСТЬ говорит, что инфляция 8%, но он своими глазами видел 100% по картофану.

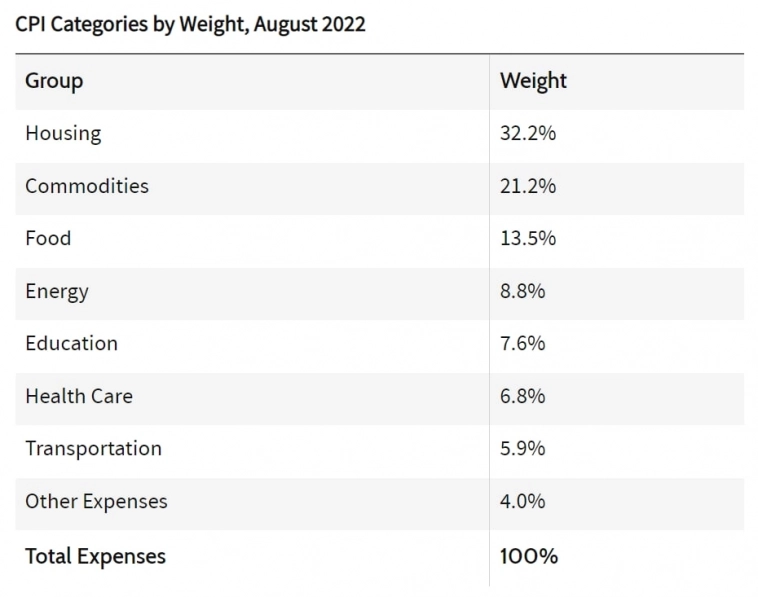

Какова структура индекса потребительских цен в США?

Первый пункт, назовем его… РЕНТОЙ. Т.е. это расходы на съем жилья. Если гражданин является собственником жилья, то для расчета берется стоимость аренды аналогичного жилья. Данная группа имеет наибольший вес в индексе — 32,2%

Далее идут товары. Стоит отметить, что зачастую бывает сложно определить, что к какой категории относится. К примеру в группу «товары» попадут автомобили. 21,2%

Еда. 13,5%

Энергия

— дизель

— бензин

— электричество

— газ

8,8%

Обучение (и коммуникационные товары) — учебники, тетрадки, компьютеры, софт, телефоны

7,6%

Медицина — 6,8%

Транспорт — 5,9%

ремонт, страховки, парковки, общественный транспорт

Остальное — 4%

Подробную статистику по всем группам можно найти туть

И таки да, у нас всё точно также. Каждая группа товаров имеет свой вес в общей инфляционной корзине. И даже в группе товаров есть другие группы товаров. Как ветки у дерева. Поэтому 100% по картофану — это ну может быть 0,05% плюс к общей цифре.

Какой же вклад внесла каждая группа в эти дивные цифры?

Основной удар, понятно, от энергетической сферы — бензин, электричество. Также сильно подорожало покушать. Особенно дома. И транспортные услуги.

Источник

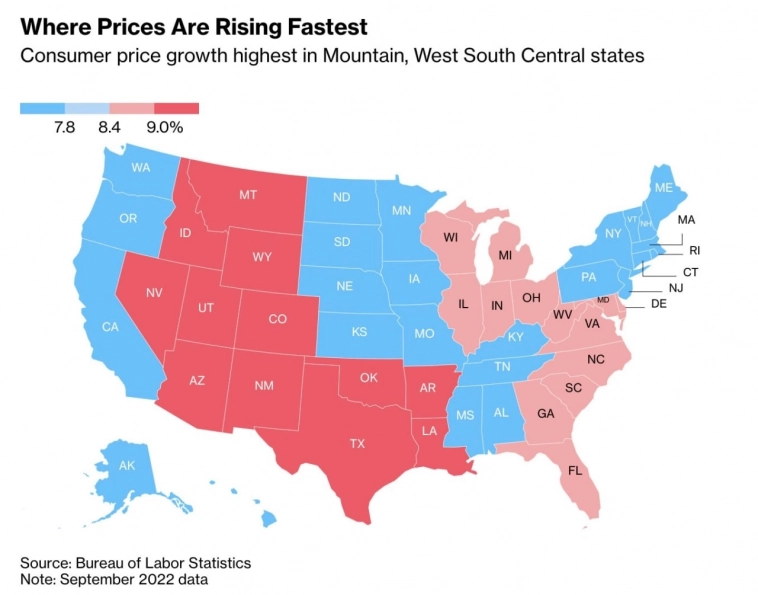

Теперь посмотрим, как рост инфляции распределяется по штатам.

Явно не стохастический процесс

Источник

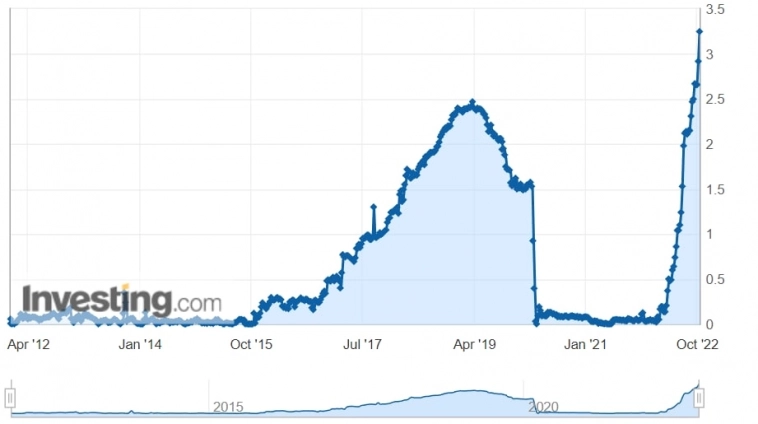

Ну а дальше одно из следствий. Выше уже писал про размещение итальянских оближек. В Америке вчера тоже размещались.

Прошли аукционы по продажам казначейских долговых обязательств в США.

30-летние облигации (первый график) разместили под 3,93% доходности

8-недельные векселя — 3,48%

3-недельные векселя — 3,25%

Собственно, обращаю вниманию на историю доходностей при размещениях. На векселях таких цифр не было никогда. На 30-летних облигаций под такой процент размещались последний раз в августе 2011 года.

Занимать новые деньги государству всё дороже и дороже. А занимать надо. Дабы рефинансировать предыдущие обязательства. И финансировать дефицит бюджета.

Источник

Тут еще занимательное из Америк этих ваших...

Оказывается, за последние 43 года РЕАЛЬНЫЕ медианные доходы американцев выросли на… 6,9%.

На графике представлен реальный медианный недельный доход в долларах 1982-1984 года с поправкой на индекс потребительских цен.

Цифры до вычета налогов.

Источник

Еще многие интересуются, кто бенефициар происходящей жопы?

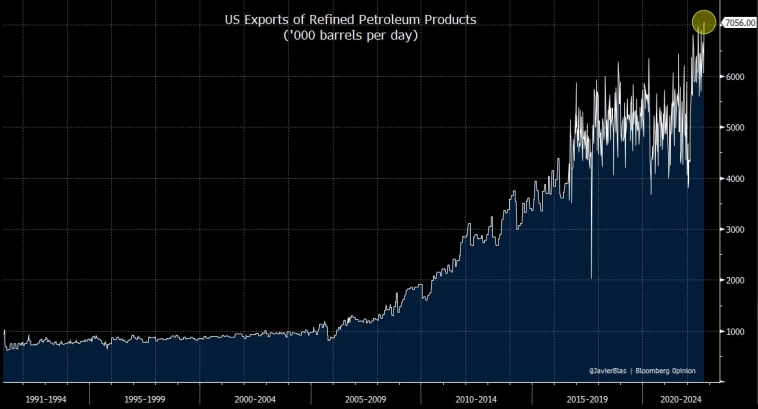

Экспорт нефтепродуктов из США достиг исторического максимума, превысив 7 млн. баррелей в сутки.

Источник

Еще многие интересуются, а когда уже всё это загремит в тазу?

Продолжаю наблюдение за корреляцией текущих котировок VIX (белый график) с их историческим отрезком 2006-2009 годов (синий график).

Напоминаю, VIX — это индекс волатильности. Рассчитывается Чикагской торговой опционной биржей CBOE. Суть в чем? Когда на рынке все хорошо и он растет, волатильность спадает и, соответственно, VIX, как индекс волатильности, падает. Когда же рынок падает, то VIX растет. Минимумы VIX — это практически всегда максимумы на рынке. И наоборот.

Что мы видим? Что движение индекса сейчас практически один в один повторяет движение индекса в 2006-2009 годах перед грандиозным рыночным обвалом. И если всё пойдет так и дальше… вжух… и мы в тазу.

Хотел уже кончить, да вспомнил — просили, обещал..

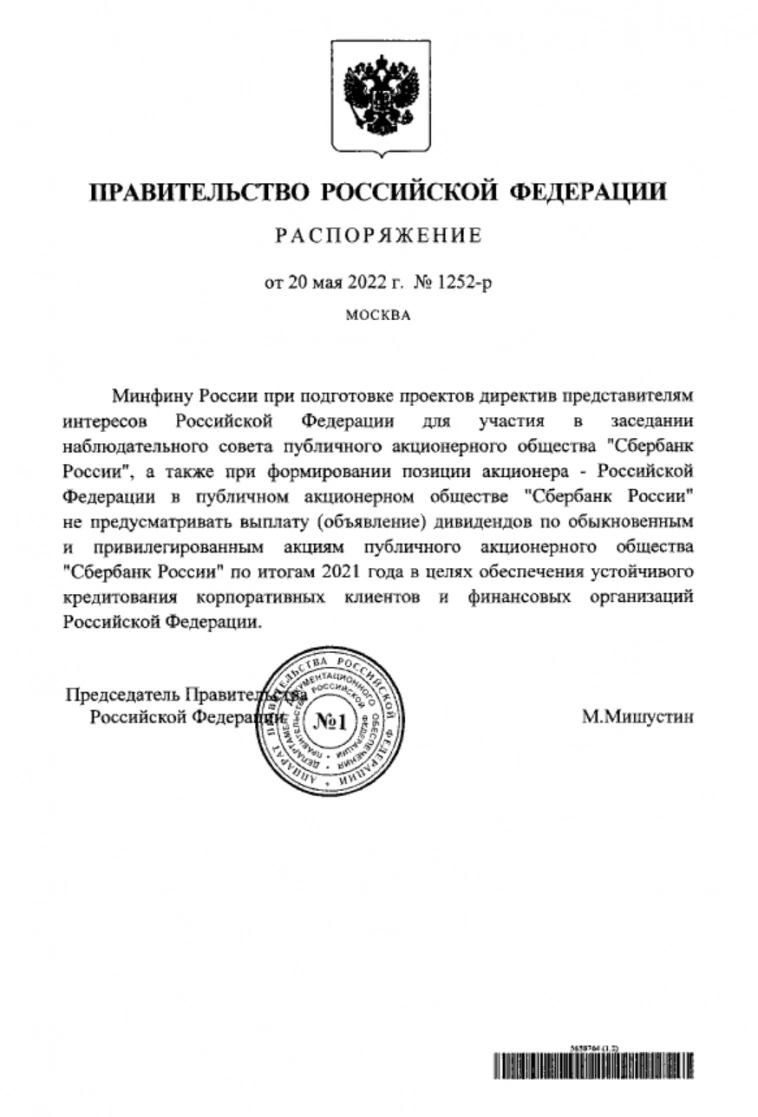

СБЕРБАНК

Такая глобальная картина по акциям Сбербанка. Элементарный анализ проводится с помощью индикаторов VWAP (средневзвешенной цены), которые начинают рассчитываться от важных на истории экстремумов цены. И выступают поддержками и сопротивлениями цены.

Сверху имеем синий VWAP, от которого цена постоянно уходит дальше вниз в рамках последнего крупного снижения с исторических хаёв. Его значение сейчас — 136,57. Туда и будем уходить в случае чего. Ну т.е. в случае подъема.

Внизу имеем сильный красный VWAP. Он несколько раз уже серьезно сдерживал падение цен. Сейчас он находится на уровне 56,39. И если цена пробьет недавний минимум 89,59, то вполне можем… Ну а еще ниже — 36,33.

И не спрашивайте когда и куда точно. Видеть можно лишь границы.

По дивидендам. Я доступа к телу не имею, поэтому не могу знать. Единственное, что знаю, это вот:

Распоряжение Правительства Российской Федерации от 20.05.2022 № 1252-р ∙ Официальное опубликование правовых актов ∙ Официальный интернет-портал правовой информации (pravo.gov.ru)

Кончил!

Всех приглашаю немедленно зайти и остаться у меня в уютном канале — MarketScreen

теги блога StockGamblers

- BlackRock

- BR

- CDS

- FTX

- IPO

- Meta Trader 5

- MetaTrader5

- mt5

- PMI

- RI

- SI

- TigerTrade

- VWAP

- авто

- активы

- акции

- анализ

- Аргентина

- аренда

- банки

- бензин

- биткойн

- брент

- бюджет

- валюта

- ввп

- Великобритания

- внутридевная торговля

- внутридневная торговля

- газ

- газпром

- германия

- госдолг

- графики

- деньги

- депозиты

- дефицит

- дизель

- доллар

- доходы

- евро

- европа

- зарплата

- золото

- импорт

- индикаторы

- инсайд

- инфляция

- ипотека

- капитализация

- китай

- кредиты

- кризис

- крипта

- МосБиржа

- Московская биржа

- мт5

- недвижимость

- нефть

- Новости

- обзор

- обзор рынка

- облигации

- объемы

- опционы

- отчетность

- офз

- производство

- промышленность

- расходы

- рецессия

- РИ

- РТС

- рубль

- рынок сша

- санкции

- сбербанк

- сбережения

- скрипты

- спг

- ставка

- ставки

- статистика

- стоки

- США

- торговля

- торговые сигналы

- торговый софт

- трежериз

- трейдинг

- увольнения

- федрезерв

- фонды

- форекс

- фьючерс РТС

- цб

- чипы

- экономический дайджест

- экспорт

- юань

Расшифруйте пож-та вот эту фразу: «РЕНТОЙ. Т.е. это расходы на съем жилья. Если гражданин является собственником жилья, то для расчета берется стоимость аренды аналогичного жилья. Данная группа имеет наибольший вес в индексе — 32,2%»

Мне кажется, или это манипуляция? Считать стоимость аренды аналогичного жилья, которую собственник по факту не платит?

Россия продает свои ресурсы тем странам, которые вроде как ведут гибридную войну против нее, чтобы бы продолжать получать либеральные денежки. И считает своими союзниками тех, кто вооружает Украину.

Не выплачивать дивиденды за 2021 год вполне адекватно.