Блог им. suve

Ежемесячный обзор портфеля: в лидерах падения Netflix

- 27 мая 2022, 20:50

- |

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Согласно пересмотренным данным, ВВП в 1 квартале 2022 г. (1Q22) снизился на 1,5% в годовом выражении, экономисты ожидали рост на 1,1%. Напомним, в 2021 г. ВВП США вырос на 5,7%. В 2022 г. ожидается рост на 2,3%. Индекс потребительских цен (ИПЦ) в апреле 8,3% в годовом выражении, ожидалось 8,1%. Объём розничных продаж в апреле вырос на 0,9% по сравнению с мартом, что совпало с ожиданиями.

В этот четверг были опубликованы данные по количеству первичных заявок на пособие по безработице — 210 тыс. против ожидавшихся 215 тыс. Общее число, получающих пособие по безработице, составило 1,35 млн человек. В то время как в прошлом месяце было 1,41 млн. В целом это совпало с ожиданиями аналитиков. В апреле число занятых в несельскохозяйственном секторе выросло на 247 тыс., аналитики в среднем прогнозировали 397 тыс. Безработица в апреле осталась на уровне 3,6%, экономисты ожидали снижения до 3,5%.

4 мая ФРС повысила учётную ставку на 0,5%. Это совпало с ожиданиями рынка. Новый диапазон ставки составляет 0,75% — 1,0%. ФРС объявила о начале сокращения баланса активов, который равен $9 трлн. Начиная с 1 июня ежемесячно Фед Резерв будет продавать облигации на $47,5 млрд, из которых $30 млрд облигации казначейства США и $17,5 млрд муниципальные облигации. В сентябре лимит вырастет до $95 млрд.

Председатель ФРС Джером Пауэлл заявил, что инфляция слишком высокая и наносит вред экономике США. Комитет по открытым рынкам (FOMC) намерен вернуть стабильность цен. Но FOMC пока не обсуждает повышение ставки на 0,75% на следующем заседании. Председатель ФРС также отметил, что FOMC будет использовать все инструменты до тех пор, пока не увидит ослабления инфляционного давления. Пауэлл допускает более агрессивные действия ФРС в случае, если цены не стабилизируются. FOMC намерен установить ставку на нейтральном уровне, т.е. чтобы не стимулировать рост экономики и не охлаждать экономическую активность.

Согласно данным биржи CME, сейчас рынок полагает, что в этом году ФРС 10 раз повысит ставку на 0,25%, т.е. до уровней 2,75% — 3%. А ещё 2 месяца назад рынок рассчитывал на 7 повышений.

Еврозона. Объём промышленного производства в марте снизился на 1,8% к февралю и на 0,8% в годовом выражении. Экономисты прогнозировали 2% и 1% снижения, соответственно. Согласно уточненным данным Евростата, ИПЦ в апреле не изменился в сравнении с мартом +7,4% в годовом выражении. Экономисты не ожидали изменений в сравнении с 7,5%.

Объём розничных продаж в марте снизился на 0,4% к февралю, но прибавил 0,8% в годовом выражении. Экономисты ожидали рост на 1,4% г/г. Напомним, в 2021 г. розничные продажи выросли на 5%.

ВВП Еврозоны вырос в 1Q22 на 5,1% г/г и на 0,3% по отношению к 4Q21. Экономисты ожидали рост на 5% и 0,2%, соответственно. В 2021 г. ВВП Еврозоны вырос на 5,2%. Уровень безработицы в марте составил 6,8%, ожидалось 6,7%.

Выступая 24 мая, Председатель ЕЦБ Лагард заявила, что в сентябре ожидает ставку по депозитам ЕЦБ на уровне 0% или несколько выше. Это предполагает повышение ставки на 50 базисных пунктов, сейчас ставка отрицательная -0,5%. Лагард по-прежнему придерживается консервативной политики, ссылаясь на то, что инфляция вызвана сбоями в цепочках поставок, а не ростом спроса. Рынки рассчитывают, что к концу года учетная ставка ЕЦБ будет поднята 4 раза, т.е. до уровня 1%.

Китай. 20 апреля Народный Банк Китая (НБК) сохранил базовую кредитную ставку на уровне 3,7%, как и ожидалось. ВВП в 1Q22 вырос на 4,8% в годовом выражении, экономисты прогнозировали 4,4%. Напомним, в 2021 г. ВВП Китая вырос на 8,1%.

Объём промышленного производства в марте вырос на 5% в годовом выражении. Экономисты прогнозировали 4,5%. Индекс деловой активности в производственном секторе (PMI) в апреле 47,4. Экономисты ожидали 48.

Экспорт в апреле прибавил 3,9% в годовом выражении. Экономисты прогнозировали 3,2%. Объём импорта остался без изменений. Аналитики ожидали снижение на 3%. ИПЦ в апреле вырос на 2,1% г/г, а к марту +0,4% м/м. Экономисты прогнозировали +1,8% и +0,2%, соответственно.

Объём розничных продаж снизился на 3,5% г/г. Это первое снижение с июля 2020 г. Аналитики прогнозировали сокращение на 1,6%. Уровень безработицы в феврале вырос до 5,8% по сравнению с 5,5% в марте. Изменений не ожидалось.

Япония. ВВП в 1Q22 снизился на 1% в годовом выражении и на 0,2% по отношению к 4Q21. Экономисты в среднем прогнозировали снижение на 1,8% и 0,4%, соответственно. Напомним, в 2021 г. ВВП Японии вырос на 1,7%.

В апреле объём экспорта подскочил на 12,5%, а импорт — на 28,2%. Ожидался рост на 13,8% и 35%, соответственно.

Базовый ИПЦ в апреле вырос на 2,1% в годовом выражении, что совпало с прогнозами аналитиков. Банк Японии сохранил учётную ставку на уровне -0,1%, как и ожидалось. Параметры денежно-кредитной политики также оставлены без изменений. Регулятор будет покупать неограниченное количество государственных облигаций, чтобы удержать доходность по 10-летним облигациям ниже 0,25%. Долгосрочная цель по инфляции 2%. Банк Японии ухудшил прогноз по росту ВВП на 2022 г. с 3,8% до 2,9%. Это объясняется военным конфликтом в Украине и локдаунами в Китае, что влияет на мировые цепочки поставок. Прогноз по инфляции увеличен с 1,1% до 1,9%.

Ситуация в мировой экономике начала ухудшаться вслед за проблемами, возникшими на стороне предложения. ВВП США и Японии в 1Q22 снизился. Другие крупные экономики пока демонстрируют рост. Но в целом перспективы слабые, рецессия возможна уже в этом году. Центральные банки на текущий момент не имеют никакого влияния на рост потребительских цен. Используемые ими меры запоздалые и слабые. Даже если учетная ставка ФРС в этом году вырастет до 3%, это никак не повлияет на инфляцию и инфляционные ожидания, т.к. реальные процентные ставки останутся отрицательными. В ЕС и Японии придерживаются мнения, что инфляция имеет временный характер.

Почти два года назад мы впервые написали, что фондовый рынок вырос необоснованно, и что пузырь рано или поздно лопнет. В связи с чем мы и держали в портфеле большую долю денежных средств. В последнее время очевидно, что наши прогнозы оказались правильными. На наш взгляд, фондовый рынок имеет потенциал дальнейшего падения примерно до 10 тыс. пунктов по индексу Nasdaq Composite. Отдельные акции могут быть уже сейчас оценены справедливо или дёшево, в связи с чем мы рассматриваем возможность увеличить позиции в акциях, сократив долю кэша.

Крах акций роста был ожидаем, т.к. мультипликаторы оценки не позволяли разумным инвесторам покупать акции компаний высокотехнологичного сектора. Об убыточных компаниях, бум спроса на которые пришёлся на 2020-2021 гг. (расцвет SPAC), даже говорить не приходится. Полным бредом были покупки многочисленных стартапов, производящих электромобили, и имеющих отрицательные денежные потоки. Сейчас ситуация во многом нормализовалась. Почти все эти «конторы» упали на 50% и более от цены размещения на бирже, а от максимумов — в несколько раз.

Кроме того, с рынка должны уйти все «горячие головы», т.е. неразбирающиеся в вопросе случайные люди, которых никогда не интересовала отчетность и оценка бизнеса. Игроки, которые с плечами покупали такие «мусорные» акции как Virgin Galactic, RocketLab, GameStop и так далее. Все эти люди должны уйти с рынка, и в основном с убытками, если не с долгами перед брокером.

За прошедший месяц индекс Nasdaq Composite упал на 14,4%, а S&P 500 — на 10,66%. Наш портфель SUVE CM показал результат -8%. Уже 6 месяцев подряд наши результаты лучше бенчмарка Nasdaq Composite, благодаря изначальной доле 40% кэша.

За весь период доходность портфеля составляет 0,63%. В пересчете на годовые проценты это 0,4%. Наши результаты намного хуже индексов Nasdaq Composite и S&P 500. За рассматриваемый период Nasdaq прибавил 5,79% (3,47% годовых), а индекс S&P 500 вырос на 18,2% (10,9% годовых). Доходность на инвестированный капитал (с учётом закрытых позиций) по нашему портфелю составляет 12,72%. Т.е. выше индексов.

Лучший результат в портфеле за прошедший месяц у акций TPI Composites (см. последний отчёт). , которые выросли на 4%. На 2 месте KLA, акции которой прибавили 2%. 3 место у акций Infineon Technologies с ростом менее 1%. Остальные бумаги в портфеле в красной зоне. Хуже всех выглядели акции Netflix, обвалившиеся за месяц на 48%. Причиной стали разочаровывающие данные о подписчиках за 1Q22 на фоне ухода из России (см. разбор отчёта).Результаты отдельных секторов экономики. Акции аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) упали на 12%. В основном из-за разочаровывающей отчетности Boeing и Raytheon. Биотехнологический сектор (iShares Nasdaq Biotechnology ETF) упал на 11%. Это объясняется падением акций Moderna, Vertex, IQVIA. С другой стороны, такие стабильные компании как Amgen, Gilead Sciences показали результаты лучше сектора.

ETF на финансовый сектор (Vanguard Financials ETF) упал на 10%. Отчётность банков в основном разочаровала аналитиков. Сектор полупроводников (iShares PHLX Semiconductor ETF) снизился на 5,6% вслед за падением Nasdaq. Сектор зелёной энергетики (iShares Global clean energy ETF) за месяц упал на 12%. Падение также вызвано общей распродажей в высокотехнологичном секторе. Отчетность компаний этого сектора в целом была неплохой.

Результаты за весь период. Лучшей бумагой в портфеле теперь является KLA Corp., которая выросла на 87% с момента включения в портфель. Palo Alto Networks на 2 месте с ростом на 82%. На 3 месте акции Tesla с результатом +60,5%.

За прошедшие 20 месяцев закрыты 2 инвестиционных идеи – Alexion Pharmaceuticals и iShares Aerospace & Defense ETF. А также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840. Кроме того, мы сократили на треть свою позицию в Vanguard Financials ETF.

Увеличение позиций. 22 декабря мы докупили в портфель акции Alibaba Group и TPI Composites. Подробнее — в телеграм канале. Цена покупки Alibaba $117,81 за ADS. Цена покупки TPI Composites — $15,32 за акцию.

4 февраля мы докупили в портфель акции Meta Platforms (ex-Facebook)*. Подробнее — в телеграм канале. Цена покупки Meta Platforms $237,09 за акцию.

13 апреля мы открыли позицию в iShares Hang Seng TECH ETF (HKEX: 3067) по цене 8,89 HKD. Подробнее - в нашем блоге.

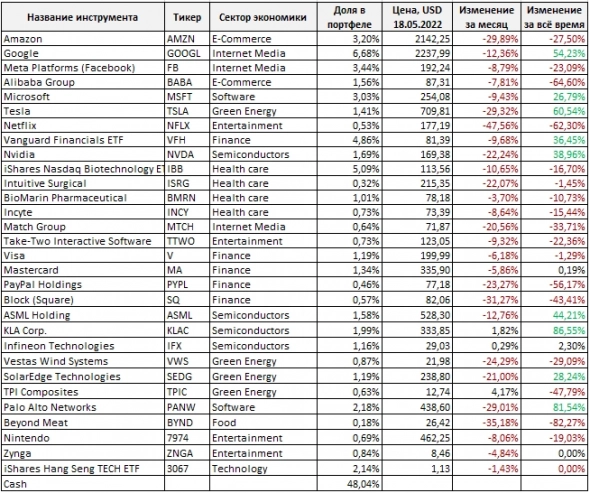

Полный список акций из нашего портфеля.

Итак, в целом по портфелю за весь период отрицательная динамика у 17 позиций, 12 в плюсе и 1 без изменений.

Топ-3 выросших акций за истекший месяц:

1) TPI Composites +4,17%

2) KLA Corp. +1,82%

3) Infineon Technologies +0,29%

Топ-3 упавших акций:

1) Netflix -47,56%

2) Beyond Meat -35,18%

3) Block (Square) -31,27%

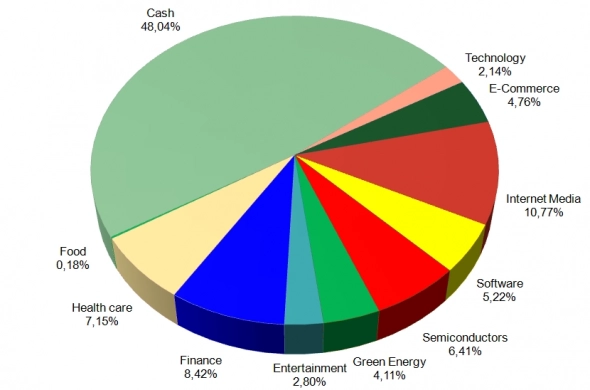

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей:**

1. Amazon

2. TPI Composites

3. Zynga

4. Facebook*

5. Biomarin Pharmaceutical

6. Alphabet (Google)

7. SolarEdge Technologies

8. Beyond Meat

9. Infineon Technologies

10. Microsoft

11. Netflix

12. Alibaba Group

13. NVIDIA

14. Incyte

15. Tesla

16. Square

17. Take-Two Interactive Software

18. PayPal Holdings

19. Match Group

20. Nintendo

21. KLA Corporation

22. Visa

23. Mastercard

24. ASML Holding

25. Palo Alto Networks

26. Vestas Wind Systems

27. Intuitive Surgical

28. iShares Hang Seng TECH ETF

*Признана в России экстремистской организацией.

**Не является индивидуальной инвестиционной рекомендацией.

теги блога SUVE Capital Management

- Alibaba Group

- alibaba group holding ltd

- alphabet

- alphabet inc

- Amazon

- Amazon.com

- AMZN

- BABA

- Beyond Meat

- biotechnology

- Boeing

- buyback

- BYND

- cloud

- e-commerce

- etf

- finance

- googl

- google alphabet

- Hang Seng

- HKEX

- IPO

- ishares

- iShares Aerospace & Defense ETF

- KLA

- MasterCard

- Microsoft

- MSFT

- netflix

- Nvidia

- SQ

- Square

- stocks

- Take-Two Interactive Software

- Tesla

- tesla inc

- TSLA

- TTWO

- Vanguard ETF

- Wall Street

- акции

- акции роста

- акции США

- аналитика

- банки

- банки США

- банковские карты

- биотехи

- биотехнологии

- ветряная энергетика

- возобновляемые источники энергии

- высокотехнологичные компании

- дивиденды

- долгосрочные инвестиции

- европейские акции

- ЕЦБ

- здравоохранение

- зелёная энергетика

- Игровая индустрия

- игры

- инвестиции

- инвестиционная идея

- Инвестиционный портфель

- квартальная отчетность

- квартальный отчет

- Кибербезопасность

- кино

- Китай

- китайские акции

- клинические исследования

- компьютерные игры

- макроэкономика

- Медицина

- Медицинский сектор США

- облачные технологии

- оборонная промышленность

- оборудование

- онлайн торговля

- отчёт

- платежные системы

- Полупроводники

- портфель акций

- портфель инвестора

- прогноз по акциям

- программное обеспечение

- сериалы

- солнечная энергетика

- стартап

- стриминговые сервисы

- технологии

- технологические компании

- финансовый сектор США

- финансы

- финтех

- фундаментальный анализ

- чипы

- экономика Китая

- электромобили