Блог им. proton

Цены нефти находят свои аргументы для роста в условиях шаткого оптимизма рынков

- 18 мая 2020, 10:54

- |

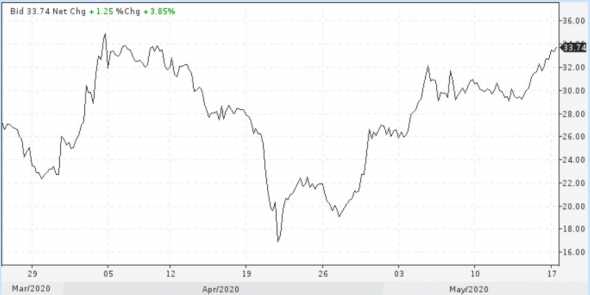

Цены нефти в конце прошедшей недели вышли из зоны консолидации и довольно заметно прибавили. За бочку Брент к началу новой недели дают почти 33 доллара за баррель. А цены июльских фьючерсов нефти марки WTI к началу текущей недели впервые с 17 марта поднялись выше 30 долларов. Таким образом, цены нефти смогли завершить прошедшую неделю убедительным повышением, и она стала уже третьей подряд неделей их роста. Ситуация склонилась в пользу роста цен благодаря надеждам на то, что сокращение добычи одновременно с постепенным снятием карантинных ограничений позволит в обозримой перспективе добиться баланса спроса и предложения на рынке.

Что касается роста спроса, то многие страны действительно начинают постепенно ослаблять ограничительные меры. В крупных европейских странах число активных зараженных снижается, и подобные действия кажутся оправданными. Даже в России, где число зараженных в мае каждый день прибавляет около 10 тысяч человек, с 12 числа ограничительный режим стал изменяться в сторону послаблений. Не удивительно, что на этом фоне постепенно начнет оживать спрос на нефть. Перспективы дальнейшего ослабления карантина позволили МЭА снизить оценки падения спроса на нефть в текущем году до 8,6 Мб/д с прежнего прогноза в 9,3 Мб/д. (В апреле – мае они подправили оценки падения с 23,1 Мб/д до 19,9 Мб/д). ОПЕК в майском обзоре ожидает снижение среднегодового спроса в 2020 году на 9 Мб/д. Но, как видим, ситуация остается очень мобильной и появились обоснованные надежды на смягчение происходящего провала потребления. Так что вполне вероятно, что и ОПЕК в следующем обзоре придется делать оценки падения годового спроса на нефть более скромными.

Параллельно с новостями об оживлении спроса на рынок поступает много информации о стараниях нефтедобывающих стран по сокращениям добычи. В США на прошлой неделе добыча снизилась еще на 300 тысяч баррелей в сутки. А с конца марта снижение добычи нефти в США составило уже 1,5 Мб/д. Стремительное падение добычи подкрепляется сбросом буровой активности — за девять недель количество работающих буровых установок для бурения нефтяных скважин в США сократилась с 683 штук на средину марта до 258 шт. на 15 мая. Кроме того рынок с энтузиазмом воспринял пришедшие на прошлой неделе новости о небольшом снижении (впервые за последние 15 недель) коммерческих запасов нефти США после происходившего до этого сильного их роста.

Но важнейшим фактором снижения предложения нефти остаются сокращения добычи странами ОПЕК+. Пока достоверной информации о реальной выполняемости принятых ОПЕК+ обязательств еще нет. Но страны ОПЕК+ постоянно подтверждают свою приверженность исполнению соглашения о сокращении добычи нефти и тем самым «бодрят» рынок. Очень приятным для нефтяных быков было сообщение Интерфакса о снижении на четверть добычи нефти в России. (Помним, что нужно еще дождаться официальной информации на эту тему). Снижение добычи нашей страной было одним из главных сомнений в выполнимости принятых планов по сокращениям добычи странами ОПЕК+. Но больше всего в битве за балансировку рынка старается Саудовская Аравия. Кроме плановых сокращений они постоянно подогревают покупателей сообщениями о своих планах по дальнейшему дополнительному снижению объемов добычи. К обещаниям по дополнительному сокращению (правда достаточно символически) присоединяются и другие страны. На прошлой неделе стало известно, что Саудовская Аравия, ОАЭ и Кувейт с июня дополнительно уберут с рынка еще 1,18 Мб/д нефти. МЭА ожидает, что резкое сокращение добычи Саудовской Аравией, а также падение производства нефти в США и других странах приведет к снижению мировых поставок нефти в мае как минимум на 12 Мб/д до 88 Мб/д.

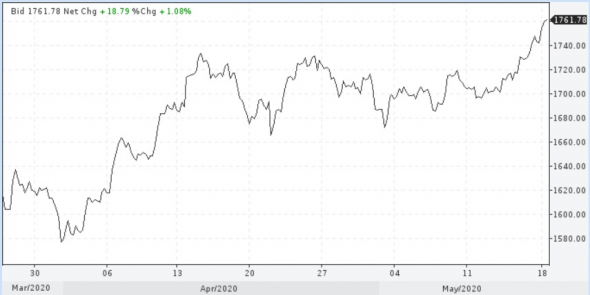

Среди других тем можно упомянуть согласование ожидаемого плана Еврокомиссии по фонду восстановления экономики проблемных стран Еврозоны. Пока консенсуса достигнуть еще не удалось. А в долговых проблемах ряда европейских стран заложена потенциальная бомба, способная потрясти рынки. Другим катализатором роста проблем может стать новый виток торговых войн США и Китая, которую открыли новые ограничения по поставкам компьютерных чипов китайской корпорации Huawei. Китай в свою очередь сократит покупки Боинга и размышляет о пересмотре торгового соглашения «первой фазы» с США. Так что поводов для резких движений рынков, в том числе и для захода на новое впечатляющее снижение, может быть достаточно. ФРС в последнее время сильно пугает рынок прогнозами роста безработицы до 25%, затягиванием восстановления экономики до конца 2021 года. Так что и так не очень оптимистичные рынки могут отправиться в новый обвал. Тем более что пока руководство ФРС ведет сокращение стимулирующих мер и еще не готово к отрицательным ставкам. Но новое возможное падение рынков может отменить любые предубеждения. А пока продолжающийся на рынке рост цен на золото и майский рост цен на серебро можно рассматривать как индикатор растущих беспокойств инвесторов.

- 18 мая 2020, 12:05

- 18 мая 2020, 12:10

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- Банк России

- Башнефть

- буровая активность

- буровые

- Буровые в США

- Валюты

- Венесуэла

- газ

- Газпром

- графики

- Греция

- Действующие буровые

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- запасы

- Запасы в США

- запасы нефти в США

- ЗВР

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- коррекция

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- НОВАТЭК

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- провал цен

- прогноз

- прогнозы

- Распродажи

- Роснефть

- Россия

- Рост запасов

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на нефть

- цены нефти

- Энергетика

- Энергоносители

- Южный поток