Блог им. goryinyich

Апдейт модели LQI за Октябрь'19

- 02 ноября 2019, 02:04

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за октябрь (результаты за прошлый месяц: https://smart-lab.ru/blog/565313.php). Вот веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

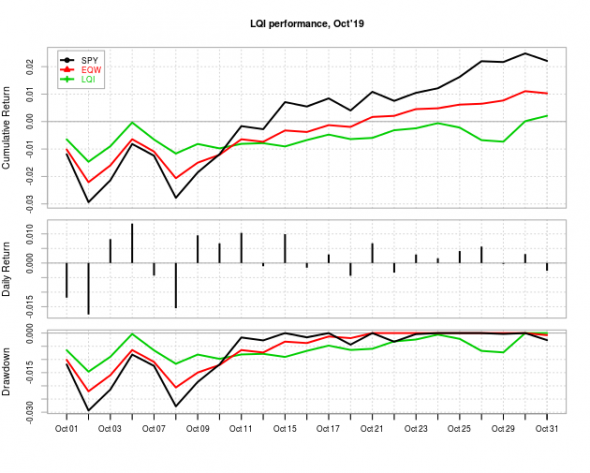

weight monthly.ret XLY 0.184 0.12 XLP 0.067 -0.42 XLE 0.000 -2.09 XLF 0.000 2.50 XLV 0.000 5.13 XLI 0.205 1.13 XLB 0.000 -0.02 XLK 0.000 3.90 XLU 0.170 -0.76 IYZ 0.000 2.05 VNQ 0.000 1.13 SHY 0.000 0.31 TLT 0.202 -1.11 GLD 0.171 2.56В октябре продолжился рост индекса S&P, и модель, имевшая большую аллокацию в защитных активах (XLY, XLU, TLT, GLD), снова от него отстала: SPY +2.21% vs. LQI +0.21%; модель также отстала и от другого бенчмарка — EQW (equal-weighted портфель из торгуемых тикеров) +1.03%. Максимальная просадка у модели получилась в 2 раза ниже, чем у индекса: 1.5% LQI vs. 3.0% SPY. Покупка защитного добра в этом месяце снова не оправдалась, но зато в следующем месяце аллокация выглядит более ориентированной на рост.

Вот позиции модели на начало ноября (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight XLY 0.067 XLP 0.062 XLE 0.000 XLF 0.122 XLV 0.069 XLI 0.063 XLB 0.101 XLK 0.000 XLU 0.000 IYZ 0.125 VNQ 0.130 SHY 0.000 TLT 0.112 GLD 0.150

Рекомендуемая аллокация на ноябрь получилась менее консервативной, чем ранее, что выглядит адекватным: волатильность на рынках, кажется, успокоилась, возобновился рост, НГ на носу, опять же — обычно неплохое время для заработка.

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.

Всем профита!

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxau

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LNTA

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NKNC

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- юмор

привет

я нашел пару етф, которые хорошо покрывают защитные сектора — usmv, xmlv. В октябре там было не огонь 8(

И еще обратил внимание, что в октябре хорошо поперли вэлью сектора, етф sdy, rpv как пример