Блог им. Kitten

G20 в огне чудес Трампа. Обзор на предстоящую неделю от 16.06.2019

- 23 июня 2019, 21:38

- |

По ФА…

— Заседание ФРС

ФРС не стала опровергать уверенность рынков в скором снижении ставок.

Решение ФРС было голубиным, с одним исключением – на текущем этапе ФРС продолжила ссылаться на внешние риски, которые создают неопределенность для перспектив роста экономики США и могут привести к снижению ставок, без признания фактического замедления экономики США.

Т.е. на текущем этапе ФРС предпочла избрать тактику максимальной поддержки пузыря на фондовом рынке, удовлетворив желания Трампа.

Внешние риски не предполагают начала цикла снижения ставок ФРС, а лишь открывают дверь к упреждающему снижению ставок, ФРС явно рассчитывает, что при успешных итогах саммита G20 и разумной торговой политики Трампа сможет избежать возобновления цикла снижения ставок.

Ключевые моменты решения ФРС:

— Удаление характеристики «терпение» из «руководства вперед».

ФРС указала, что по-прежнему ожидает устойчивый рост экономики, сильный рынок труда с ростом инфляции, близкой к симметричной цели в 2,0%, но отметила, что неопределенность в отношении перспектив роста экономики США возросла.

В связи с этим ФРС внимательно следит за развитием ситуации и готова действовать в зависимости от обстоятельств.

Удаление характеристики «терпение» свидетельствует о готовности ФРС снизить ставки.

— Прогнозы членов ФРС.

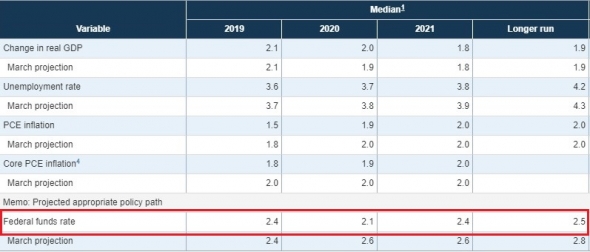

Медианные прогнозы членов ФРС предполагают два снижения ставки в 2020 году, долгосрочный уровень ставки был понижен до 2,5%, что говорит о признании членов ФРС нейтральной ставкой текущий уровень и официально признает текущий цикл повышения ставок завершенным:

Отсутствие планов по снижению ставки в медианных прогнозах могло бы разочаровать рынки, но точечные прогнозы указывают, что 8 членов ФРС предполагают снижение ставки в этом году, т.е. не хватило одного голоса для изменения медианного прогноза, что является делом времени при текущем замедлении экономики США:

При этом 7 членов ФРС ожидают снижения ставки в этом году дважды.

Экономические прогнозы предполагают рост ВВП США около долгосрочного тренда, ФРС ожидает сохранение сильного рынка труда, что означает возможность резкого снижения прогноза по ставкам в случае роста уровня безработицы.

Прогнозы по инфляции были сильно пересмотрены на понижение.

— Оценка экономической ситуации.

ФРС снизила оценку темпов роста экономики до «умеренных».

Сохранила оценку рынка труда «сильным».

Подчеркнула рост доллара в качестве рыночного компенсатора роста инфляции.

— Инакомыслящие.

Буллард голосовал за снижение ставки на текущем заседании, что неудивительно, исходя из его выступлений ранее.

Пауэлл начал вступительное заявление с акцента на внесении изменений в «руководство вперед» по ставкам по причине неопределенности в отношении перспектив и слабого роста инфляции.

Пауэлл подчеркнул, что риски с момента майского заседания ФРС выросли, т.к. рост мировой экономики замедлился, а компании выражают беспокойство в отношении торговой неопределенности.

Невзирая на благоприятный прогноз по экономике, негативное действие неопределенности на фоне слабого роста инфляции могут привести к необходимости снижения ставок ФРС, о чем говорят точечные прогнозы членов ФРС.

Пауэлл заявил, что на текущем заседании снижение ставки было бы преждевременным, члены ФРС хотят получить больше информации перед принятием решения, а вся необходимая информация должна быть получена в ближайшее время до заседания ФРС 31 июля.

Джей не стал отрицать возможность снижения ставки на июльском заседании и не протестовал в ответе на вопрос о возможном снижении ставки сразу на 0,50%.

Главным, по мнению Пауэлла, станут не только новости по торговым отношениям, но и рост мировой экономики, что говорит об обеспокоенности ФРС курсом доллара.

Пауэлл отказался от прежней риторики о временном росте инфляции и начал говорить о постоянном дефиците инфляции, также ФРС важна динамика рынка труда, т.к. один отчет мог быть случайностью (хотя майские нонфармы стали вторыми провальными за год).

Выступления членов ФРС после заседания подтвердили готовность к снижению ставок.

Буллард пояснил, что голосовал за снижения ставки в качестве упреждающей меры для поддержания роста инфляции.

Но Буллард был не единственным членом ФРС, выступившим за снижение ставки на прошедшем заседании, как утверждал Пауэлл.

Кашкари, голубь ФРС без права голоса в этом году, рекомендовал ФРС снизить ставку сразу на 0,50% для повышения инфляционных ожиданий.

Брайнард, член руководящего совета ФРС, заявила о том, что рост рисков для перспектив экономики США на фоне низкой инфляции требуют изменения прогноза по предстоящему пути политики ФРС в сторону снижения.

Безусловно, ФРС голубиный.

Но проблема в том, что рыночные ожидания в отношении снижения ставок ФРС чрезмерны:

Для подтверждения рыночных ожиданий и ускорения падения индекса доллара в любой обозримой перспективе необходима череда слабых данных США, которая изменит риторику ФРС с внешних рисков для перспектив экономики США на угрозу рецессии, что запустит цикл снижения ставок ФРС.

Любые сильные данные США «первого эшелона» приведут к пересмотру рыночных ожиданий в отношении перспектив снижения ставок, сдутию пузыря на долговом рынке США и вертикальному росту доллара.

Экономические данные США в крайнее время говорят об отсутствии рисков роста доллара на текущий момент, экономика США быстро замедляется, но при деэскалации торговых войн ситуация может изменится.

Вывод по заседанию ФРС:

Заседание ФРС может показаться недостаточно голубиным по сравнению с ожиданиями рынка, т.к. основанием для изменения риторики ФРС остаются внешние риски на фоне замедления роста инфляции, что предполагает только упреждающее снижение ставок на 0,25%-0,50%.

Но если вспомнить, что Пауэлл ещё в декабре заявлял о 2-3 повышениях ставки в этом году, то очевидно, что разворот ФРС является молниеносным.

ФРС, как золотая рыбка, исполняет все желания рынка, сдавая позицию одну за другой с небольшим временным лагом.

Уступчивость ФРС разжигает аппетит рынка, на текущий момент рыночные ожидания представляются чрезмерными, но при замедлении рынка труда ФРС начнет цикл снижения ставок, что развернет тренд индекса доллара на нисходящий в любой обозримой перспективе.

Тем не менее, текущие ожидания рынка подвергнутся коррекции при первых сильных данных США, что приведет к росту доллара, но общий тренд экономики США замедляется и даже прорыв в переговорах США и Китая не сможет развернуть этот тренд в одночасье, поэтому следует ожидать снижение ставки ФРС на ближайших заседаниях.

На предстоящей неделе:

1. Саммит G20, 28-29 июня

Наибольшая реакция рынка ожидается на встречи Трампа с президентом Китая Си Цзиньпином, президентом РФ Путиными и главой Еврокомиссии Юнкером.

От итога переговоров Трампа и Си зависят все экономики стран мира, ибо американо-китайская торговая война изменила ход поставок товаров во всех странах.

Минимальным итогом переговоров Трампа и Си должно стать решение об отмене введения планирующихся пошлин на оставшийся импорт Китая и есть сомнения в том, что такого решения будет достаточно для того, чтобы сохранить оптимизм на рынках.

Безусловным прогрессом станет решение об отмене пошлин, введенных после провала переговоров в мае, подписание торгового соглашения станет идеальным исходом, но это крайне маловероятный сценарий развития событий.

Встреча Трампа с Путиным важна для активов РФ.

Если демократы увидят чрезмерно теплые отношения, им не понравится итог переговоров, тональность, обмен взглядами – можно ожидать нового пакета санкций против РФ.

Юнкер хочет обсудить с Трампом торговое соглашение, отстоять сельскохозяйственный рынок ЕС, отменить возможное повышение пошлин на импорт авто ЕС.

Переговоры Трампа с Юнкером будут очень сложными, не исключены угрозы Трампа в отношении повышения пошлин США на импорт авто ЕС, что приведет к падению евро.

Важно обсуждение валютных курсов, указание на сохранение гарантий по недопустимости конкурентной девальвации курсов валют в коммюнике стран Б20.

Трамп и до финта ушами Драги был готов привязать девальвацию курсов валют торговых партнеров к повышению пошлин, а заявление Драги о запуске новых стимулов его просто взбесило.

Любые заявления Трампа по курсам валют могут усилить импульс падения доллара.

Реакцию доллара как при обострении торговых войн США и Китая, так и примирении нельзя трактовать однозначно.

Торговые войны приводят к росту доллара, но при этом ФРС готова стать на страже и девальвировать доллар посредством своей политики.

Торговое перемирие уменьшит шансы снижения ставки ФРС, но это приведет к восстановлению экономик стран мира и, как следствие, девальвации курса доллара.

В целом, любой рост доллара на торговой войне США и Китая может быть только временным, единственная реальная угроза росту евродоллара – готовность Трампа повысить пошлины на авто ЕС.

2. Саммит лидеров ЕС, 30 июля

Лидеры ЕС не смогли на уходящей неделе достичь консенсуса по претендентам на главные рабочие места в ЕС.

Похоже, что против назначения Вебера на пост главы Еврокомисссии выступает не только Макрон, сомнения есть и в Германии.

Германия уже практически готова согласиться на назначение Вайдмана на пост главы ЕЦБ, но Макрон высмеял изменение позиции Вайдмана в отношении политики Драги, назвав его «запоздалым».

Лидеры ЕС соберутся вечером 30 июня для обсуждения новых предложений по кандидатам, при необходимости обсуждение может затянуться до завтрака 1 июля, что означает большой шанс открытия рынков 1 июля с гэпом по евро.

3. Экономические данные

На предстоящей неделе главными данными США станут инфляция потребительских расходов, дюраблы, ВВП США за 1 квартал в финальном чтении, исследование настроений потребителей по версии СВ и Мичигана, личные расходы и доходы, PMI Чикаго.

По Еврозоне следует отследить индекс Германии IFO и инфляцию цен потребителей в Еврозоне в июне в первом чтении.

В финальный тур голосования за лидерство партии тори вышли Джонсон и Хант, оба евроскептики и у Ханта нет ни единого шанса победить Джонсона.

Лидеры ЕС в ходе саммита в очередной раз закрепили решение о невозможности внесения изменений в соглашение о разводе, подтвердив единую позицию стран ЕС в отношении Брексит.

Переговоры между Джонсоном и ЕС будут сложными и фунт на текущем этапе спасает лишь проевропейский парламент Британии, который Джонсон будет опасаться распустить, ибо шансы на победу тори на досрочных выборах предельно низки.

Интерес представляет публикация ВВП Британии в пятницу.

Встреча Трампа и Си Цзиньпина будет в центре внимания, укрепления курса юаня перед саммитом указывает на готовность Китая к переговорам.

— США:

Вторник: исследование настроений потребителей по версии СВ, продажи жилья на первичном рынке;

Среда: дюраблы, торговый баланс, оптовые запасы;

Четверг: ВВП США за 1 квартал, недельные заявки по безработице, незавершенные сделки по продаже жилья;

Пятница: инфляция потребительских расходов, личные расходы и доходы, PMI Чикаго, исследование настроений потребителей по версии Мичигана.

— Еврозона:

Понедельник: индекс Германии IFO;

Четверг: инфляция цен потребителей в Испании и Германии, индекс доверия потребителей;

Пятница: инфляция цен потребителей.

4. Выступления членов ЦБ

Члены ФРС на предстоящей неделе продолжат высказывать своё мнение относительно перспектив монетарной политики.

Глава ФРС Пауэлл даст интервью во вторник в 20.00мск по вопросам перспектив экономики и монетарной политики, также следует отследить выступление главы ФРБ Нью-Йорка Уильямса во вторник.

Необходимо различать мнение голосующих членов ФРС в этом году и тех, кто не имеет право голоса, для составления более четкой картины исхода ближайших заседаний ФРС.

ЕЦБ может пытаться оказать влияние на курс евро.

Возможны инсайды после промежуточного заседания ЕЦБ в среду.

-----------------------------------

По ТА…

Евродоллар закрыл неделю выше сопротивлений, что говорит о серьезной заявке на рост в 1,20ю фигуру:

Для подтверждения хорошо бы закрыть месяц выше сопротивлений.

В любом случае, исполнение цели двойного дна на 1,141Х не вызывает сомнений:

В идеальном варианте старший коррект вниз начнется после достижения 1,1600+-, но многое зависит от Трампа.

-----------------------------------

Рубль

Запасы нефти упали благодаря самоотверженным усилиям по сокращению добычи нефти ОПЕК+вне ОПЕК, отчет Baker Hughes сообщил о росте количества активных нефтяных вышек до 789 против 788 неделей ранее.

Ключевым драйвером для роста нефти станет встреча Трампа и Си Цзиньпина на саммите G20.

Торговое перемирие с перспективой заключения соглашения приведет к росту спроса на нефть и отказу Китая от покупок нефти Ирана с возможным ростом Брента выше 75 перед падением, отсутствие позитива развернет нефть вниз с перелоем 50, не позволив вырасти выше низа канала:

Саммит ОПЕК+вне ОПЕК пройдет 1-2 июля, дата переноса саммита является странной, т.к. Иран сообщил о невозможности принять участие в это время.

Падение доллара на фоне решения ФРС привело к падению долларрубля.

Но демократы вспомнили о санкциях в отношении РФ, логично ждать обострение готовности к усилению санкций после очередной встречи Трампа и Путина на саммите G20.

Логичен разворот долларрубля вверх от поддержек:

------------------------------------

Выводы:

Готовность ФРС к снижению ставок будет оказывать на доллар нисходящее давление, но для того, чтобы поставить на долларе крест в любой обозримой перспективе, необходимо признание ФРС факта замедления экономики США.

На текущий момент ФРС объясняет свою готовности снизить ставки внешними рисками на фоне замедления роста инфляции, что предполагает только 1-2 снижения ставки, в то время как рынки ждут начала цикла снижения ставок ФРС.

Рынки будут очень чувствительными к экономическим данным США, набатом для ФРС станет замедление рынка труда с ростом уровня безработицы, критическим может стать порог в 4,1%.

Замедление экономики США уже очевидно по опережающим индикаторам, но в их основе лежат настроения, которые сильно зависят от торговых войн и не исключено, что, при позитивном исходе переговоров Трампа и Си Цзиньпином, настроения вырастут, что поможет экономике США показать ускорение роста с изменением намерений ФРС.

Тем не менее, экономика США находится в позднем цикле роста, фискальный обрыв неизбежен, поэтому начало цикла снижения ставок ФРС в течение года не вызывает сомнений, от торговой политики Трампа зависит лишь время наступления рецессии в США и её сила.

Ближайшие две недели будут перенасыщены политическими событиями и экономическими данными США и Еврозоны, по итогам которых можно будет с высокой долей уверенности спрогнозировать тренды на рынках до сентября.

На предстоящей неделе внимание инвесторов будет сфокусировано на торговых переговорах Трампа с Китаем, ЕС на саммите G20, после 27 июня станут понятны намерения Трампа по валютным войнам, встреча Трампа и Путина может привести к оживлению демократов и новым санкциям в отношении РФ.

ЕС должен принять решение по назначениям на ключевые рабочие места до 1 июля, имя нового главы ЕЦБ приведет к резким движениям для активов стран Еврозоны и евро.

Италия окажется в центре внимания, вероятно начало дисциплинарной процедуры ЕС в отношении Италии, но, при готовности правительства Италии внести залог по штрафу и сохранении правящей коалиции, данная тема окажет только краткосрочное влияние на рынки.

Следует помнить, что итоги саммита G20 и саммита лидеров ЕС станут известными в полной мере на выходных, что предполагает большой риск открытия рынков 1 июля с гэпами.

--------------------------------------

Моя тактика по евродоллару:

На выходные ушла в сборных лонгах евродоллара от 1,1188 и 1,1231.

При признаках начала коррекции евродоллара вниз по ФА и ТА возможно частичное фиксирование прибыли с открытием шорта с целью пипсовки, на падениях намерена доливать лонги евродоллара.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Я-то вас (группу) всё равно люблю. Но с Трампом перебарщиваете уже

Ничего не поняла.

Причем тут друг, если Трамп создает 90% трендов в крайние 2,5 года.

Какую группу Вы любите?

Бррр

Пример.

1) По е-д вспомним по реплике Трампа по сильному доллару просвистели от 1.11 до 1.25.

2) А вспомним комменты Трампа по нефти, что она дорога, такой же свист с 85+- до 45

Не думаю, что Трамп болтает так просто не согласовав с ключевыми игроками на американском рынке.

Трамп — это рупор американской политики и экономики и к этому надо привыкать. Это новая реальность.

Но рынки к этому стали адаптироваться, как к чему то новому и полеты стали не такими резкими

По рублю что ли или по нефти?

Если по рублю, то сейчас инфаркт хватит тех, кто видит рубль по 90-100, 140 и даже 500 рублей за доллар с 2014 года

Есть форум, который я веду в течение недели, также провожу конференции в скайпе на важных событиях, где показывала свой лонг, открытый до ФРС и рекомендовала открывать лонги на снижении после ФРС.

Могу приложить фото, если Вы признаетесь в том, что редкостный зависливый тупица и мама Вас не научила ничему хорошему

А теперь, если Вас учили отвечать за свои слова, то приложите статьи с которых я делаю копипаст.

А иначе засуньте свой язык себе в жопу и убирайтесь обливать гневом кого-то другого, пытаясь нарастить свою значимость, ибо те, кто не умеют работать сами могут только критиковать.

Я анализирую ФА в прямом эфире нон-стоп, если Вам сие хоть что-то говорит.

Нет, есть такие люди, которые по жизни идут таким методом.

Их, к счастью, немного, иначе бы этот мир не пользовался такой популярностью)

Не всегда со всем согласен с ней, могу и поспорить

Но то, что она тупо не копипастит это точно. Я бы ее за это время точно бы уличил

Ему лучше было не отвечать, конечно.

Он хочет внимания.

Таких людей лучше наказывать отсутствием внимания.

Я знаю, что мои мысли это только мои мысли и никто никогда не сможет довести обратного

Качественный обзор, как всегда.

Да, говорить о снижении ставки по фондовом рынке на хаях не вполне логично.

Но понятно, что фонда чистый пузырь, она сорвется вниз даже при нейтральном итоге саммита Б20, если крайние пошлины на импорт Китая не будут отмены и станет ясно, что переговоры США и Китая продлятся долго.

Экономика США замедляется быстрыми темпами, хотя это пока наиболее явно видно через настроения.

Сейчас одна из редких ситуаций, когда фактически фонда на хаях, но её падение практически неизбежно в ближайшее время, хотя всё в руках Трампа)

Да тут не коррекция светит, а обвал.

Впереди фискальный обрыв, а все хорошие новости уже в цене.

Ну разве что подписание соглашения с Китаем продлит агонию

Доброго времени суток!

Драги пытается препятствовать росту евро, огласив на прошлой недели о вероятном запуске новых стимулов с обсуждением их необходимости в ближайшие недели.

Но возможности ЕЦБ практически на нуле.

Что может сделать ЕЦБ?

Снизить депозитную ставку с введением многоуровневой системы депозитных ставок.

Ну снизит он ставку ещё на 0,20-0,30%, причем ограничив объем средств банков, с которых взимается данная ставка, это ничто по сравнению с возможностями ФРС.

Если ФРС действительно начнет цикл снижения ставок (а не просто упреждающе снизит ставку 1-2 раза) — ЕЦБ отдыхает, он может лишь замедлить рост евро своими решениями, но не отменить.

При этом важна личность нового главы ЕЦБ, Вайдман отменит решения Драги.

Германия уже заявила, что Драги превышает свои полномочия, ограничивая возможности для принятия решений будущим главой ЕЦБ.

Понижение депозитной ставки на 0,20%-0,30% возможно ещё до отставки Драги в октябре, одним махом.

Просто кроме Драги никто не решится на такой шаг.

Но это возможно только при построении многоуровневой системы ставки, т.е. отрицательная ставка будет браться с меньшего количества депозитов банков, по примеру ВоЯ.

Поэтому фактическое снижение может быть не более 0,15%.

Имя нового главы ЕЦБ важно для понимания развязаны ли руки у Драги при уходе