Блог им. Kitten

Фискальные роды Италии в водах Брексит. Обзор на предстоящую неделю от 09.12.2018

- 09 декабря 2018, 22:31

- |

По ФА…

Nonfarm Payrolls

Ноябрьский отчет по рынку труда США вышел уверенно сильным, но реакция рынка на него не порадовала.

Бегство от риска привело к уходу в ГКО США, снижение доходностей ГКО способствовало отсутствию спроса на доллар.

Ключевые моменты отчета по рынку труда США за ноябрь:

— Количество новых рабочих мест 155К против 200К прогноза, ревизия за два предыдущих месяца составила -12К: сентябрь пересмотрен до 119К против 118К ранее, октябрь до 237К с 250К ранее;

— Уровень безработицы U3 3,7% против 3,7% ранее;

— Уровень безработицы U6 7,6% против 7,4% ранее;

— Уровень участия в рабочей силе 62,9% против 62,9% ранее;

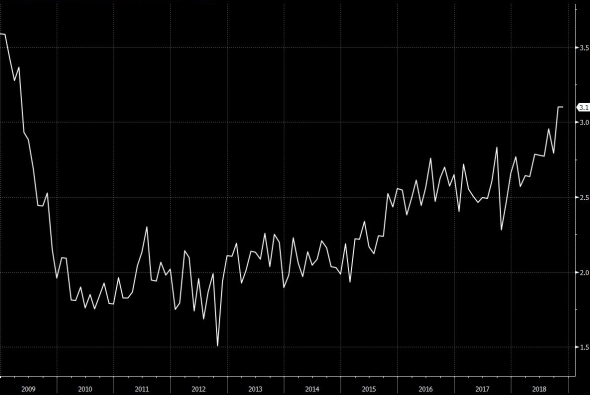

— Рост зарплат 0,2%мм 3,1%гг против 0,1%мм 3,1%гг ранее (ревизия вниз с 0,2%мм);

— Продолжительность рабочей недели 34,4 против 34,5 ранее.

В отчете практически нет недостатков.

Можно придраться к росту зарплат по месяцу, особенно по ревизии вниз за прошлый месяц, к снижению средней продолжительности рабочей недели, т.к. эти моменты указывают, что сильный рост зарплат по году вызван в большей степени низкой базой прошлого года, но при желании в любом отчете можно найти недостатки.

Важно, как данный отчет будет трактовать ФРС и очевидно, что при текущем росте зарплат ФРС не сможет отрицать наличие рисков перегрева рынка труда:

Некоторые банки, в попытке объяснить реакцию рынка на нонфармы, заявили, что отсутствие роста доллара связано со снижением количества новых рабочих мест, но такая точка зрения не выдерживает критики.

Ещё бу глава ФРС Йеллен утверждала, что убедительным признаком достижения полной занятости и появления рисков перегрева рынка труда станет снижение количества новых рабочих мест на фоне роста зарплат и ноябрьские нонфармы являются ярким подтверждением этого утверждения.

Нужно учесть, что на уходящей неделе участники рынка акцентировали внимание на рисках инверсии кривой доходности ГКО США, что по истории является признаком приближения рецессии.

Голубиная риторика ФРС в сочетании с инверсией кривой доходности ГКО привела к снижению рыночных ожиданий по темпам повышения ставок ФРС, инвесторы не уверены, что текущего роста зарплат будет достаточно для продолжения нормализации ставок ФРС.

В четверг WSJ опубликовало статью, в которой утверждается, что члены ФРС обсуждают вариант об изменении стратегии в отношении повышения ставок, на заседании 19 декабря ФРС может заявить, что ставки будут повышаться в зависимости от данных, а не раз в квартал, как ранее.

Ларри Кадлоу, глава экономического совета Белого дома, в пятницу вечером заявил, что ФРС может не повысить ставку на заседании 19 декабря по причине отсутствия роста инфляции, что также привело к падению доллара.

Тем не менее, ноябрьские нонфармы указывают как минимум на повышение ставки на заседании 19 декабря, а если экономические данные США в предстоящие полторы недели будут выходить сильными – у ФРС не будет оснований для пересмотра прогнозов на понижение, что приведет к резкому росту доллара, т.к. станет сюрпризом в ситуации, когда рынки настроены на изменение риторики ФРС.

Безусловно, ФРС приближается к окончанию цикла повышения ставок, но ноябрьские нонфармы не позволят ФРС исключить риск перегрева рынка труда, что не позволит дернуть «стоп-кран» в ближайшее время.

Вывод по ноябрьским нонфармам:

Отчет по рынку труда вышел сильным, рост зарплат на фоне устойчиво низкой безработицы не позволит ФРС исключить риски перегрева рынка труда и, как следствие, риск потери контроля над инфляцией.

ФРС повысит ставку на заседании 19 декабря и, при сильных данных США первого эшелона в ближайшие полторы недели, будет вынуждена придерживаться ястребиной риторики.

Реакция рынка на нонфармы связана с бегством от риска и изменением ожиданий на дальнейшую нормализацию политики ФРС частично из-за смягчения риторики ФРС, а частично из-за инсайдов и заявлений чиновников администрации Трампа.

Логично ожидать рост доллара в начале предстоящей недели при отсутствии внеплановых важных новостей, способных изменить ситуацию на рынках.

На предстоящей неделе:

1. Заседание ЕЦБ, 13 декабря

Заседание ЕЦБ важно, ибо ожидается оглашение о завершении программы QE, но реакция рынка на него может быть слабая, т.к. центральными темами недели являются Брексит и бюджет Италии.

Некоторые страны Еврозоны, в частности, Испания и Италия, отменили аукционы по размещению ГКО в этот день, видимо из ожиданий роста волатильности, что говорит о наличии опасений по росту доходностей ГКО и, как следствие, евро.

Заседание ЕЦБ проходит в двух актах, в 15.45мск публикуется «руководство вперед» ЕЦБ, в котором должно быть подтверждение о завершении программы QE, пресс-конференция главы ЕЦБ Драги начнется в 16.30мск.

Если реакция рынка слабая в ответ на публикацию «руководство вперед» — перспективы увидеть значительный рост евро в ходе пресс-конференции Драги резко снизятся, ибо любой позитив Марио уравновесит негативом.

Конечно, откровенно голубиным Драги не будет, логично источать оптимизм в отношении перспектив при завершении программы QE, ибо в противном случае не следует её заканчивать, но инвесторы вряд ли дождутся заявлений по намерениям повысить ставки хоть в каком-то отдаленном будущем.

Ключевые моменты пресс-конференции Драги:

— Экономические прогнозы.

Прогнозы по росту ВВП Еврозоны будут пересмотрены на понижение.

Был инсайд о пересмотре прогнозов по росту инфляции на повышение, что возможно с учетом роста зарплат в Еврозоне на 2,5%гг, но падение нефти нивелирует этот позитив, хотя прогнозы ЕЦБ составлялись за три недели до заседания и крайнее падение нефти в них отображено не будет.

— Баланс рисков.

Если баланс рисков пересмотрен на понижение – евро упадет.

— Реинвестиции.

Инсайд гласил о проведении реинвестиций перед началом сокращения баланса в течение 2-3 лет, если время будет отличаться от инсайда – легкий негатив для евро, ибо конечное решение зависит от ситуации в экономике и личности нового главы ЕЦБ.

— Ключ капитала.

ЕЦБ уже опубликовал новый ключ капитала, и он негативен для Италии.

Но Драги на прошлом заседании заявил, что не видит оснований для применения нового ключа капитала к реинвестициям.

— Программы TLTROs.

Инсайд гласит о намерении ЕЦБ запустить программы TLTROs на постоянной основе с плавающей ставкой.

Данное решение частично нивелирует важность завершения программы QE, но будет позитивно для Италии.

— Повышение ставок.

Инсайд гласит, что члены ЕЦБ обсудят повышение ставок в этом году, но некоторые члены ЕЦБ не готовы обсуждать любое повышение ставок на текущем этапе, кроме повышения депозитной ставки с отрицательных значений до нуля.

Для динамики евро важно мнение Драги по двум моментам: восстановление роста экономики Еврозоны и времени повышения ставок.

Если по росту ВВП Драги позволит себе быть оптимистичным, то о времени повышения ставок он вряд ли вообще будет рассуждать, просто скажет, что данная тема не обсуждалась.

Любой рост евро в этом случае на теме политики ЕЦБ будет краткосрочным.

Вывод по заседанию ЕЦБ:

При завершении программы QE Драги не может себе позволить откровенно голубиную риторику, т.к. снятие стимулов ЕЦБ на фоне пессимистических перспектив алогично.

Но при принятии решения о запуске программ TLTROs на постоянной основе значимость окончания программы QE будет частично нивелирована.

Решающим станет мнение Драги о перспективах повышения ставки, но Марио вряд ли намерен повышать ставки до конца своей каденции, поэтому любой рост евро во время заседания ЕЦБ без наличия других оснований для роста будет краткосрочным.

2. Италия

Правительство Италии продолжает тянуть время с внесением изменений в проект бюджета.

Крайнее обещание гласит о предоставлении Еврокомиссии нового варианта в среду перед саммитом лидеров ЕС 14 декабря, но не исключено, что дата будет опять перенесена и Еврокомиссия потеряет терпение.

Правительство Италии рассчитывает, что после саммита ЕС Еврокомиссия снизит требования к бюджету Италии, т.к. многие страны Еврозоны не хотят увеличивать взносы в бюджет ЕС при нарушении странами Еврозоны бюджетных правил.

В любом случае Италия сейчас не является главным драйвером для евро, но евро не помешало бы наличие собственного позитива для долгосрочного разворота вверх.

Так или иначе, тема Италии скоро уйдет с радаров инвесторов до весны следующего года, но для евробыков идеальным вариантом будет снижение дефицита бюджета до 2,0% на 2019 год.

3. Трампомания

Конгресс США продлил финансирование правительства до 21 декабря.

Трамп во вторник в 19.30мск встретится с лидерами демократов Конгресса Пелоси и Шумером для обсуждения финансирования работы правительства в долгосрочной перспективе.

Если решение будет найдено – доллар получит стимул к росту по причине внутреннего позитива.

Если Трамп будет настаивать на полном финансировании строительства стены на границе с Мексикой, то это вряд ли найдет поддержку у демократов, что окажет негативное влияние на доллар, но следует учитывать общую ситуацию на рынках, Брексит в частности.

4. Саммит лидеров ЕС, 14 декабря

Саммит лидеров ЕС посвящен реформам Еврозоны, от которых, впрочем, осталось одно название.

Но лидерам ЕС придется принимать решение по Брексит, бюджету Италии и выработать предложение США по торговому соглашению.

Реакция рынка будет на решение лидеров ЕС по Брексит и позитив для фунта маловероятен, в случае достижения компромисса с правительством Италии по бюджету пути фунта и евро могут разойтись.

5. Экономические данные

На предстоящей неделе главными данными США станут инфляция цен потребителей и розничные продажи.

По Еврозоне следует отследить индекс Германии ZEW и PMI промышленности и услуг за декабрь в первом чтении.

Фунт продолжает находиться под нисходящим давлением из-за неопределенности по Брексит.

Голосование парламента Британии по соглашению Брексит, достигнутое премьером Мэй с ЕС, должно состояться ближе к полуночи вторника, но голосов в парламенте нет.

При провале голосования и отсутствии договоренности с ЕС по уступкам Мэй ждет отставка и единственным способом её избежать может стать отмена голосования через отзыв правительством соглашения или через поправку.

Перед проведением голосования в парламенте Британии будут проголосованы 6 поправок, произвольно выбранных спикером.

Одна из поправок включает в себя отказ от соглашения, достигнутого Мэй с ЕС, с обязательством правительства Британии исключить вариант выхода из ЕС без нового соглашения.

Если эта поправка будет принята – необходимость голосования отпадет и Мэй избежит поражения.

Более вероятно, что голосование будет отменено так или иначе, но премьеру Мэй в любом случае придется уйти в отставку, если не сейчас, то в начале следующего года.

Фунт будет находиться под нисходящим давлением до тех пор, пока парламент Британии не исключит вариант выхода Британии из ЕС без нового соглашения.

ЕС не пойдет на дальнейшие уступки Британии, единственным вариантом при отказе от соглашения Мэй станет заключение соглашения в стиле «ЕС+Норвегия», оно будет хуже, чем соглашение достигнутое Мэй, но для его ратификации есть голоса в парламенте Британии.

Правительство Британии может согласится на проведение повторного референдума по Брексит, министры рекомендуют выбор между вариантами «соглашение Мэй и ЕС» и «сохранение Британии в составе ЕС», но проведение повторного референдума маловероятно, хотя рынок на текущий момент учитывает возможность его проведения с шансом почти 50%.

Следует обратить внимание на публикацию ВВП Британии в понедельник и отчет по рынку труда во вторник.

Торговое перемирие США и Китая не приводит к росту аппетита к риску по причине проблемы с Huawei, т.к. арест дочери основателя компании не дает инвесторам оснований верить благим побуждениям Трампа.

Торговый баланс Китая вырос, но за счет резкого падения импорта, что добавит негатива на открытии недели.

Блок важных данных Китая будет опубликован в пятницу.

— США:

Понедельник: тренды рынка труда СВ, вакансии рынка труда JOLTs;

Вторник: инфляция цен производителей;

Среда: инфляция цен потребителей;

Четверг: недельные заявки по безработице, индекс цен на импорт и экспорт;

Пятница: розничные продажи, промышленное производство, PMI промышленности и услуг, товарно-материальные запасы.

— Еврозона:

Вторник: индекс Германии ZEW;

Четверг: инфляция в Германии в ноябре в финальном чтении;

Пятница: PMI промышленности и услуг в декабре в первом чтении.

6. Выступления членов ЦБ

В ФРС начался период тишины перед заседанием 19 декабря.

Выступление Пауэлла в Конгрессе было отложено по причине памяти Буша-старшего, некоторые календари перенесли выступление Пауэлла на среду предстоящей недели, но маловероятно, что рынки услышат Пауэлла до заседания ФРС, т.к. ФРС обычно свято соблюдает правила.

Начало периода тишины после сильного отчета по рынку труда повышает шанс сюрприза на заседании ФРС.

В ЕЦБ аналогично продолжается неделя тишины перед заседанием, хотя члены ЕЦБ иногда нарушают правила.

Драги будет присутствовать на саммите лидеров ЕС в пятницу, но запланированного выступления не ожидается.

--------------------------

По ТА…

Евродоллар находится в рамках треугольника на часах:

Истинное пробитие верхней границы приведет к тестированию сопротивления на дейли и, при его пробитии, даст цель по вульфу около 1,2000+-:

Пробитие нижней границы приведет к ретесту поддержки, после которого логично присматриваться к покупкам евродоллара при наличии оснований по ФА.

---------------------------

Рубль

Страны ОПЕК+вне ОПЕК достигли соглашения о снижении добычи нефти на 1,2 млн. баррелей с 1 января 2019 года от уровней октября на срок на 6 месяцев с переоценкой ситуации в апреле.

ОПЕК сократит добычу нефти на 800К баррелей, вне ОПЕК на 400К баррелей.

Решение имеет ряд недостатков:

— Небольшое сокращение с учетом высоких уровней добычи в октябре;

— Срок действия соглашения 6 месяцев мал, особенно с учетом, что фактическое снижение добычи начнется не ранее марта, ибо контракты на январь-февраль уже заключены;

— Нет списка квот стран ОПЕК, в разговорах было указано на 3%, но отсутствие квот для каждой страны по примеру предыдущего соглашения говорит о намерении перераспределять квоты других стран при падении добычи, Ирана в частности.

Выхода Катара из состава ОПЕК был неожиданностью, это увеличивает риски распада ОПЕК в долгосрочной перспективе, ходят слухи что выход Катара из ОПЕК связан с угрозой принятия Конгрессом США антимонопольного законопроекта NOPEC.

В любом случае, у нефти нет светлого будущего, но коррект минимум к 66-68 выглядит разумно:

Рубль вырос на фоне отскока нефти вверх и инсайда о том, что в ЕС нет согласия в отношении новых санкций РФ.

Не исключено повышение ставки ЦБ РФ на заседании 14 декабря, что приведет к росту рубля, но может быть компенсировано решением о возобновлении покупок валюты в рамках бюджетного правила с января 2019 года.

По ТА хотелось бы увидеть шип долларрубля вверх перед продолжением падения, но пока нет повода по ФА:

---------------------------

Выводы:

На уходящей неделе внимание инвесторов было приковано к близости к инверсии кривой доходности ГКО США, что по истории свидетельствует о приближении рецессии.

Разница между доходностями 2-летних и 10-летних ГКО США составляет 13 базисных пунктов, падение ниже нуля возможно при повышении ставки ФРС на заседании 19 декабря, т.к. повышение ставки приводит к росту доходностей краткосрочных ГКО, но оставляет равнодушными долгосрочные ГКО по причине отсутствия оптимизма инвесторов в отношении перспектив.

Многие члены ФРС ранее заявляли, что не поддержат повышение ставки в случае если это приведет к инверсии кривой доходности ГКО США, но ноябрьский отчет по рынку труда практически не оставляет ФРС выбора, не говоря о том, что отсутствие повышения ставки может привести к большей панике, чем инверсия кривой доходности ГКО США.

Небольшим утешение может служить тот факт, что согласно истории рецессия наступает не ранее чем через 11 месяцев с момента инвертирования кривой доходности ГКО США.

Голубь ФРС Буллард заявил, что при рисках инверсии кривой доходности ФРС может взять паузу в декабре и повысить ставку на январском заседании, но такое решение выглядит маловероятным, по крайней мере без полноценной паники в результате кризиса по Брексит, ибо в этом случае ФРС покажет слабость и даст рынкам инструмент для влияния на свою политику.

На предстоящей неделе в центре внимания будет Брексит и решение Еврокомиссии по бюджету Италии.

Участники рынка практически проигнорировали сильные нонфармы, отчасти благодаря заявлению Ларри Кадлоу и выступлению Булларда, но в начале предстоящей недели доллар будет склонен к росту, т.к. сильные данные США будут способствовать уходу в доллар перед голосованием в парламенте Британии по Брексит на фоне беспорядков во Франции с падением рейтинга Макрона ниже плинтуса.

Брексит не имеет решения в краткосрочной перспективе, т.к. парламент Британии не проголосует за подписанное с ЕС соглашение, а ЕС не пойдет на дальнейшие уступки Британии.

Наилучшим вариантом является голосование парламента Британии против выхода из ЕС без нового соглашения, что успокоит инвесторов и прекратит на время падение фунта, пока парламент будет несколько месяцев увольнять Мэй и договариваться с ЕС о заключении соглашения с стиле «ЕС+Норвегия» или проводить повторный референдум/досрочные выборы.

Снижение дефицита бюджета правительства Италии до 2,0% позволит евро дистанцироваться от фунта, но, если правительство Италии продолжит упираться, Еврокомиссия потребует залог, что приведет к сильному, хотя и краткосрочному, падению евро.

Заседание ЕЦБ выглядит блекло на фоне страстей по Брексит и Италии, но нельзя исключать, что рынки позитивно отреагируют на завершение программы QE.

Драги попытается снизить значимость завершения программы QE, длительность проведения реинвестиций и решение о проведении раундов TLTROs на постоянной основе могут нивелировать позитив.

Самая сильная реакция рынков будет на рассуждения Драги по перспективам повышения ставок, но крайне маловероятно, что Драги порадует инвесторов определенностью.

------------------------

Моя тактика по евродоллару:

На выходные ушла в лонгах евродоллара от 1,1240 и шортах от 1,1401.

Исходя из событий предстоящей недели логично закрытие лонгов евродоллара после установки стопа бу на шорт с заходом в лонги евродоллара если не ниже, то при прояснении ситуации по Брексит.

Но аномальное поведение рынков в пятницу смущает, а лонги по-прежнему в приоритете, поэтому решение будет принято исходя из динамики в понедельник.

В любом случае, намерена искать перезаход в лонги евродоллара на снижении при отсутствии противоречий по ФА.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Это и приводит к инверсии

Как вы это определяете?

Опросы, букмекерские ставки

Почему?

Сначала рост, потом падение.

Просто разные временные промежутки)

Привет, Солнце!

Рада тебя видеть!

Спасибо за теплые слова!)

=====

Отличная работа.

Благодарю!

Мое мнение е-д 1,30-1,40…

Пока к 1,20 в среднесроке, долгосрочно хотелось бы выше, но необходимо подтверждение от Трампа ( по пошлинам на авто ЕС)

Благодаря твоим постам экономится много времени (не надо перелопачивать множество инфы).

Евро смотрится перспективно… учитывая практически нулевые процентные ставки… (большой запас прочности на будущее)

Если бы по евро процентные ставки были как в США. то евро был бы в районе 1,30-1,40…

Ну, если бы в Еврозоне был Трамп, то евро был бы сейчас точно в ином месте)

Такой лидер как Трамп назрел появиться в США именно сейчас ..

Это касается вопроса миграции (США не резиновая, конкуренция с коренный населением за рабочие места), касается перекосов в торговле (с США и прочими странами из-за неконкурентоспособности американской экономики, в основном из-за сильного доллара. А иначе нельзя).

Вопроса толерантности (белое население в качестве изгоя в США)

Профитов!

Суд ЕС признал право Лондона передумать насчет Brexit

Великобритания может отменить свое решение выйти из ЕС, но только до конца марта 2019 года, решил Европейский суд. www.rbc.ru/politics/10/12/2018/5c0e29dc9a7947184f3be109

expert.ru/2018/12/10/bloobberg-mej-otmenila-golosovanie-po-breksit-v-parlamente/

12.12.2018 Трамп сказал в интервью Рейтер, что нуждается в гибкости более низких процентных ставок, чтобы поддержать американскую экономику в условиях торговой борьбы с Китаем и, возможно, другими странами.

«Поймите, мы ведем ряд торговых битв и побеждаем. Но мне тоже нужна поддержка», — сказал он.

(Блумберг) — Дебаты о замене ключевой процентной ставки Федеральной резервной системы начались.

В условиях снижения объемов и господства на рынке ставки федерального финансирования нескольких участников центробанк начал обсуждать потенциальную альтернативу бенчмарку в попытке усилить контроль за краткосрочными процентными ставками в стране.

Хотя в последние недели эта тема в целом ушла в тень на фоне обсуждений сдвига в траектории ужесточения ФРС и судьбы баланса регулятора объемом в $4,1 триллиона, исход дискуссии может иметь драматические последствия для финансовых рынков. На заседании в прошлом месяце члены Комитета по открытым рынкам ФРС предложили две потенциальные альтернативы, которые вряд ли могли различаться сильнее. Однако некоторые стратеги говорят, что смена ориентира монетарной политики может случиться уже в следующем году.

«ФРС знает, что у ставки федерального финансирования есть недостатки, — сказал глава стратегии по процентным ставкам США в Bank of America Corp. Марк Кабана. — Вероятно, в их глазах и в глазах рынка она безнадежно испорчена».