Блог им. proton

Рынок в США сделал "поклевку" на снижение. Растут ожидания сильного провала.

- 30 января 2018, 09:43

- |

Рынок нефти в понедельник активно корректировался. Пока это кажется вполне естественным движением, ожидание которого мы многократно обсуждали. Предсказуемость это хорошо — значит, можно немного отвлечься, тем более есть на что.

В понедельник доходность десятилетних гособлигаций США пробивалась существенно выше сильных уровней сопротивления — максимумов 2016 и 2017 годов. (левый график). Распродажи были также и на фондовом рынке США (правый график). Резко выросла тревожность на рынках.

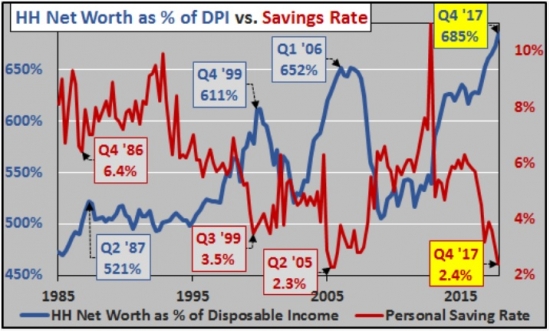

В такие дни лучше думается о предстоящем развороте. В качестве пищи для размышления предлагается фрагмент заметки Криса Гамильтона о важном признаке приближающейся глобальной фиксации прибыли. (https://econimica.blogspot.ru/2018/01/greatest-moments-in-profit-taking_29.html). В заметке предлагается посмотреть на график двух параметров. На нем синяя кривая — чистая стоимость домохозяйств (стоимость всех активов, находящихся в собственности американских домохозяйств), выраженная в процентах от располагаемых личных доходов (все источники дохода за вычетом подоходного налога). Красная — норма частных сбережений (сумма, оставшаяся от располагаемых личных доходов после всех произведенных расходов, которая может быть сохранена в банке и т. д.).

Отмечается, что если текущий подскок цен акций и цен домов удержится до конца 1 квартала, то тогда по состоянию на 31 марта 2018 года мы, скорее всего, увидим, что отношение чистой стоимости домохозяйств к располагаемым личным доходам возвысится над отметкой 700%… в то время как норма частных сбережений окажется на рекордных минимумах. А в последние три десятка лет четко прослеживалась закономерность, когда обвал на рынках происходил после достижения нормы сбережений минимальных отметок. Для 4 квартала 2017 года эта величина составила 2,4% и находилась вблизи минимальных отметок 2005 года. Понятно, что рынки в скором времени ждет сильный обвал. Обвал на фондовом рынке, сжатие рынка заимствований, снижение стоимости недвижимости и, как следствие — снижение суммарной стоимости домохозяств (синяя кривая). Вопрос состоит лишь в том, когда это начнется, то есть каким на это раз будет временной лаг от достигнутых минимумов сбережений.

Яркий образ из заметки: «Нынешняя ситуация подобна приливу, отступающему за горизонт до того, как ударит цунами, а в это время “эксперты” подбадривают вас идти и собирать морские раковины. Кроме того, масштаб и разрушительная сила каждого следующего “цунами” становится гораздо серьезнее. Вас предупредили».

Можно согласиться с повышенным градусом тревожности заметки и одновременно продолжать думать как о раковинах, так и о путях относительно безопасного отступления. Главное нужно сохранить для себя меру риска и меру комфорта.

теги блога Николай Подлевских

- API

- EIA

- QE

- SPR

- WTI

- активные буровые

- балансы

- Банк России

- Башнефть

- безработица в США

- буровые

- Буровые в США

- Венесуэла

- газ

- Газпром

- графики

- Греция

- дивиденды

- добыча

- добыча в США

- доллар

- евро

- Европа

- ежемесячник

- ЕЦБ

- Закрытия реестров

- запасы

- Запасы в США

- запасы нефти в США

- золото

- инфляция

- Ирак

- Иран

- календарь

- Канада

- квоты

- Китай

- ключевая ставка

- консолидация

- Ливия

- месячный обзор

- Мечел

- ММВБ

- МЭА

- Неделя

- нефть

- НОВАТЭК

- обзор рынка

- ожидания

- опек+

- Отчеты

- оффтоп

- переговоры

- перспективы

- подскок цен

- поставки газа

- прогноз

- прогнозы

- Распродажи

- Роснефть

- Россия

- Рост запасов

- рост запасов в США

- рост цен

- РТС

- рубль

- рынки

- рынок

- Рынок энергоносителей

- СА

- санкции

- сланцы

- снижение

- снижение цен

- снижение цен на нефть

- события

- СПГ

- спред

- Ставка

- ставки

- США

- ТА

- текущее

- тенденции

- тренды

- Украина

- факторы

- фондовый рынок

- ФР

- ФРС

- ЦБ

- ЦБ РФ

- цена

- цены

- цены на газ

- цены на нефть

- цены нефти

- Энергетика

- Энергоносители

- Южный поток

Вероятно, было бы полезнее замечание по существу графика.

И статистика сбережений домохозяйств в США не имеет особого значения, так как экономика не базируется на этих сбережениях, да и вообще не такая как в иных государствах.

Экономика США, как известно, базируется на двух китах: чистый долг и наличие дешевых денежных потоков по его обслуживанию.

На сегодняшний день дешевых денег много, цена обслуживания долга низкая. Пока это сохранится — будем иметь рост рынка.

Может, 5-ть лет, может, 10-ть.

Уже и волны Кондратьева не работают так как раньше...

И вот это тоже хорошо «подобна приливу, отступающему за горизонт до того, как ударит цунами» — поэты блеать. Лишь бы бумагу марать своим словесным поносом…

Все это напоминает поиск паттернов, построенных не на графиках акций и фондовых активов, а на графиках эконимческих показателей. Никто не понимает природу и истинные причины нынешнего движения на фондовых рынках. В таких случаях всегда на помощь приходять приметы. Вот здесь http://www.vestifinance.ru/articles/96925 в расхождении кривых тоже увидели признаки краха (так уже было). Такие примеры были и год назад.

Кроме простой аналогии в истории в большинстве признаков можно постаравшись найти глубинные связи с поведением рынка.

В данном случае кричаще снижается доля накопления, а это значит, что снижается устойчивость в том числе и ФР. А по сравнению с прошлым годом ситуация по многим параметрам значительно усугубилась.