SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

ФРС не гонит, а работает по плану. Обзор на предстоящую неделю от 19.03.2017

- 19 марта 2017, 22:33

- |

По ФА…

На уходящей неделе:

— Заседание ФРС

ФРС повысил ставку, но сохранил риторику голубиной, а прогнозы практически неизменными.

Участники рынка отреагировали продажами доллара на решение ФРС, т.к. повышение ставки было учтено в ценах, в то время как ФРС продолжает программу QE через реинвестиции, а увеличение ставки по избыточным резервам увеличит прибыль банков.

Сопроводительное заявление отличалось февральского собрата двумя основными моментами (кроме повышения ставки):

— Нил Кашкари проголосовал за сохранение ставки неизменной.

В пятницу он пояснил, что не смог поддержать повышение ставки, т.к. инфляция по-прежнему ниже цели ФРС.

«ФРС не должна себя вести так, как будто мандат по инфляции ФРС предполагает потолок инфляции в 2%».

Кроме того, Кашкари считает, что ФРС недооценивает сложность ситуации на рынках и должна сначала опубликовать план по объему и срокам сокращения активов на балансе, после этого оценить реакцию рынка и уже потом принимать решение о дальнейшем повышении ставки.

— Небольшое изменение риторики в «руководстве вперед» ФРС.

В сопроводительном заявлении ФРС от 1 февраля, как и во всех сопроводиловках ранее, фраза о постепенном повышении ставки звучала так:

В сопроводительном заявлении от 15 марта пропало ограничительное наречие «только»:

Что должно означать первый шаг в сторону полного отказа от формулировки о постепенном темпе повышения ставок.

Это очень ястребиное изменение с учетом, что оно было сделано на фоне второго повышения ставки в течение квартала и ФРС не был уверен в реакции рынка.

Йеллен на пресс-конференции был задан вопрос об изменение «руководства вперед», но она только отмахнулась, сообщив, что изменение незначительное, нужно акцентироваться на прогнозах, которые оставлены без изменений.

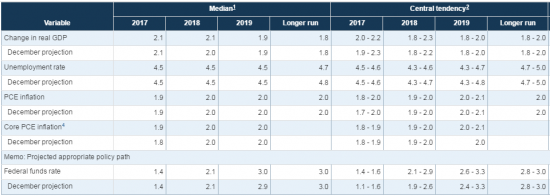

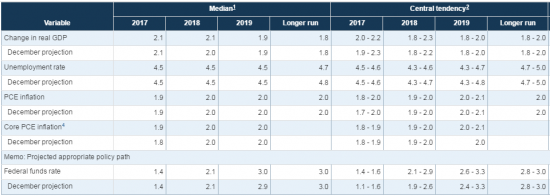

Прогнозы действительно были оставлены практически без изменений и это одна из главных причин спокойной реакции рынков:

Противоречие между прогнозами ФРС по росту ВВП США и целью администрации Трампа по достижению 4% роста ВВП говорит о том, что ситуация может развиваться по двум сценариям:

— Стимулы Трампа будут приняты.

В этом случае ФРС пересмотрит свои прогнозы на повышение и доллар вырастет.

Но участники рынка узнают об этом раньше ФРС, поэтому мнение ФРС можно на текущем этапе игнорировать.

— Стимулы Трампа не будут приняты в ближайшее время.

В этом случае ФРС придется пересмотреть вниз свои прогнозы, т.к. крайний рост экономики США основан исключительно на ожиданиях по снижению налогов и запуску проекта по инвестициям в инфраструктуру.

Разочарование в стимулах Трампа приведет к тому, что фондовый рынок вместе с экономикой США придется отскребать от новых лоев и сие великое дело упадет на плечи ФРС и оно точно не будет связано с циклом повышения ставок.

В любом случае рынок вынес ФРС за рамки уравнения, перспективы монетарной политики зависят исключительно от администрации Трампа и Конгресса США.

Поэтому главная реакция рынков в ближайшие месяцы будет на решения Конгресса США, который пока не может найти консенсус в отношении реформы здравоохранения, не говоря о более сложных вещах.

Пресс-конференция Йеллен была на редкость бестолковой.

Джанет всегда взвешивала горячее с зеленым, но в этот раз она превзошла саму себя.

Даже во вступительном заявлении противоречия зашкаливают начиная от того, что повышение ставки не связано с переоценкой перспектив экономики и изменением курса монетарной политики.

На вопрос «что означает формулировка о постепенном повышении ставок» Йеллен ответила, что в её понимании это соответствуют трем повышениям ставки в год, хотя на одно больше или одно меньше: всё равно будет постепенным.

На вопрос журналистки Блумберга о том, что такого позитивного произошло в экономике США с декабря, что ФРС решилась на повышение ставки, ибо прогноз ФРБ Атланты по росту ВВП США в 1 квартале находится на уровне 0,9%, а инфляция замерла на 1,7%, Йеллен не ответила ничего вразумительного, сосредоточившись на своих чувствах и ожиданиях.

Журналистка Блумберга осмелилась задать подвопрос о том, что будет, что если ожидания не оправдаются: по лицу Йеллен можно было предположить, что эту журналистку больше на пресс-конференцию не допустят.

Но это был короткий момент славы.

Йеллен считает, что время сокращения баланса ФРС ещё не пришло.

Момент сокращения баланса ФРС зависит не от уровня ставки, а от уверенности в перспективах экономики.

И это утверждение также не имеет логики по сравнению с другими замечаниями Йеллен.

На вопрос о влиянии пограничного налога на курс доллара и, как следствие, политику ФРС Йеллен затруднилась ответить.

Она сказала, что это неопределенно и слишком сложно, грянет гром, потом поищем зонтик.

Вывод по заседанию ФРС:

ФРС использует момент всплеска оптимизма на рынках в ожидании стимулов Трампа для повышения ставки.

В то же время, ФРС опасается начинать сокращать баланс, ибо пузыри раздуты до такой степени, что могут лопнуть при малейшем неверном шаге и уже ничто не спасет от очередного кризиса.

Тем не менее, спокойная реакция рынков на повышение ставки ФРС должна подтолкнуть к более агрессивным шагам и, не исключено, что в ближайшее время всё больше членов ФРС заговорят о необходимости прекращения реинвестиций и возвращению к единой ставке по федеральным фондам и избыточным резервам.

И тогда откроется бездна, фондовый рынок начнет искать дно, находить его и копать дальше.

Но это более далекая перспектива, в ближайшем будущем логично ожидать рост доллара на фоне усиления воинственной риторики членов ФРС.

— Саммит минфинов и глав ЦБ Б20

Главное изменение: отсутствие формулировки о противостоянии всем формам протекционизма.

Все страны Б20 добивались сохранения данной формулировки, но США категорически отказалось.

У многих минфинов сложилось впечатление, что Мнучин был согласен с мнением других стран, но без наличия достаточных полномочий.

В отношении приверженности отсутствия конкурентной девальвации формулировка была сохранена.

Но, похоже, США готовится к торговым войнам, а, значит, последуют и валютные войны.

Аналогичное впечатление оставила встреча Трампа с Меркель.

Трамп отказался пожать руку Меркель, а Ангела на пресс-конференции сообщила, что не понимает настойчивости Трампа о заключении отдельного двустороннего договора с Германией, вынеся её за рамки ЕС, ибо, если Германия не согласится на отдельное торговое соглашение, это повредит всем странам ЕС.

Позиция Трампа понятна, он не хочет видеть ни одного блока, который может поспорить по объемам потребления с США, тогда США могут диктовать условия как главный потребитель.

Но если страны-члены ЕС начнут заключать отдельные торговые соглашения: это прямой путь к распаду ЕС, Еврозоны и исчезновения евро как валюты.

На предстоящей неделе:

1. Теледебаты кандидатов на пост президента Франции, 20 марта, 23.00мск

На уходящей неделе рейтинги основных конкурентов Марин Ле Пен, Макрона и Фийона, продолжили снижение.

Фийону было предъявлено официальное обвинение в растрате государственных средств, Макрон тоже оказался под подозрением.

На предстоящей неделе можно ожидать значительное изменение рейтингов кандидатов на пост президента Франции после проведения первых дебатов.

В понедельник вечером 5 кандидатов в президенты, Марин Ле Пен, Макрон, Фийон, Амон и Меланшон проведут теледебаты.

Сначала, в течение 30 минут, кандидаты должны будут описать свои преимущества в роли президента Франции.

Дальнейшее обсуждение коснется 3 тем:

— Социальная модель Франции.

Вопросы миграции, безопасности, роль общественности и экологии.

— Экономическая модель Франции.

Налоги, реформа рынка труда, социальные программы.

— Место Франции в мире.

ЕС/Еврозона, контроль над границами, борьба с терроризмом.

Позиция Марин Ле Пен в отношении экономической и социальной модели Франции будет самой выигрышной, экономическая программа Фийона будет воспринята негативно.

Но намерение Марин Ле Пен о выходе Франции из ЕС/Еврозоны с отказом от евро не пользуется поддержкой избирателей.

Три основных кандидата, Марин Ле Пен, Фийон и Макрон, находятся в процессе уголовного расследования.

Не исключено, что после теледебатов свои позиции усилят Амон и Меланшон, причем за счет Фийона и Макрона.

Избиратели, поддерживающие Марин Ле Пен, являются ярыми сторонниками, в любом случае рейтинг Марин Ле Пен останется стабильным.

Падение рейтинга Макрона будет негативным для евро, рост рейтинга Макрона будет сопровождаться ростом евро.

2. Экономические данные

На предстоящей неделе главными данными США станут дюраблы и продажи в сфере недвижимости, также стоит обратить внимание на PMI промышленности и услуг в первом чтении за март.

По Еврозоне также следует отследить предварительный релиз PMI промышленности и услуг.

По Британии внимание участников рынка будет сфокусировано на блоке данных по инфляции во вторник.

ВоЕ на заседании в четверг заявил, что продолжает считать текущий рост инфляции временным, текущая политика адекватна ситуации, но решение было принято с соотношением голосов 8-1, Форбс голосовала за повышение ставки по причине роста инфляции.

При этом некоторые члены ВоЕ отметили, что при дальнейшем улучшении роста экономики на фоне роста инфляции обсуждение вопроса о снижении стимулов ВоЕ может быть оправдано.

Решение ВоЕ привело к росту фунта, именно на такой эффект и рассчитывал ВоЕ.

Понятно, что повышение ставок ВоЕ при Брексит невозможно, но галопирующий рост инфляции поставит ВоЕ в сложное положение, самый простой выход из ситуации – поддержка курса фунта через более агрессивную риторику.

В ближайшее время следует ожидать повышенную волатильность фунта, т.к. рост инфляции будет приводить к его росту, а замедление роста экономики на фоне ожидания Брексит к продажам.

Публикация розничных продаж в Британии в четверг имеет большое значение, сохранение январской тенденции с падением розничных продаж будет негативно для фунта, но если розничные продажи вырастут выше прогноза на фоне роста инфляции: следует ожидать рост фунтдоллара выше 1,25.

Парламент Британии на уходящей неделе ратифицировал законопроект по Брексит, Тереза Мэй подтвердила своё намерение инициализировать статью 50 о выходе Британии из ЕС в ближайшие 2 недели.

Но смысла в этом нет, т.к. ЕС заявил, что начало переговоров возможно не ранее уплаты долгов Британией ЕС и не ранее окончания выборов в Германии.

Т.е. инициализация статьи 50 по Брексит по сути бессмысленна на текущем этапе, в связи с этим реакция рынков может быть незначительной.

Важных данных Китая на предстоящей неделе не ожидается, основное внимание следует уделить динамике курса юаня после саммита минфинов и глав ЦБ Б20.

Дальнейшее снижение курса юаня против доллара скажет об отсутствии достижения согласия между Китаем и США, в этом случае необходимо ожидать начало торговой войны в ближайшие месяцы.

— США:

Вторник: платежный баланс за 4 квартал;

Среда: продажи жилья на вторичном рынке;

Четверг: недельные заявки по безработице, продажи жилья на первичном рынке;

Пятница: дюраблы, PMI промышленности и услуг.

— Еврозона:

Понедельник: инфляция цен производителей Германии;

Четверг: индекс доверия потребителей Еврозоны;

Пятница: ВВП Франции в 4 квартале, PMI промышленности и услуг.

3. Выступления членов ЦБ

На предстоящей неделе выступления членов ФРС будут в центре внимания инвесторов.

Реакция рынков на повышение ставки ФРС может вдохновить членов ФРС, риторика может стать более агрессивной, не исключены заявления о планирующемся повышении ставки ФРС на заседании в июне.

Рассуждения членов ФРС о нивелировании диапазона по ставке, времени прекращения реинвестиций могут стать неожиданными для инвесторов, что может привести к сильному росту доллара.

Самыми ожидаемыми станут выступления Дадли во вторник и Йеллен в четверг.

Тематика выступления Йеллен далека от перспектив монетарной политики, но при желании главы ФРС повысить рыночные ожидания рынка относительно повышения ставки на июньском заседании момент подходящий.

На уходящей неделе член ЕЦБ Новотны сообщил, что модель ФРС, при котором повышение ставок происходит после завершения программы QE и все ставки повышаются одновременно на одинаковую величину, может быть неприемлема для ЕЦБ.

Наиболее вероятно, что ЕЦБ начнет повышение с депозитной ставки и только после доведения её до нейтрального значения приступит к повышению основной ставки.

Понятно, что это оставляет возможность для повышения депозитной ставки до окончания программы QE.

Новотны раскритиковал политику, проводимую Драги, сообщив, что при правлении Драги решения ЕЦБ носят политический характер, и выразил сомнение в том, что Драги останется на посту главы ЕЦБ после 2019 года.

Очевидно, что позиция Новотны не является частью общей линии ЕЦБ, т.е. нет решения ЕЦБ о начале подготовки рынков к смене курса по отказу стимулов, что подтверждается выступлениями главного экономиста ЕЦБ Праета.

На предстоящей неделе ЕЦБ проведет промежуточные совещания в среду и четверг, логично ожидать «утечку» информации в СМИ о мнениях членов ЕЦБ, но на этот раз данная утечка может быть умышленной для нивелирования ожиданий рынка о скором сворачивании стимулов ЕЦБ и приведет к снижению доходностей ГКО стран Еврозоны и евро.

--------------------

По ТА…

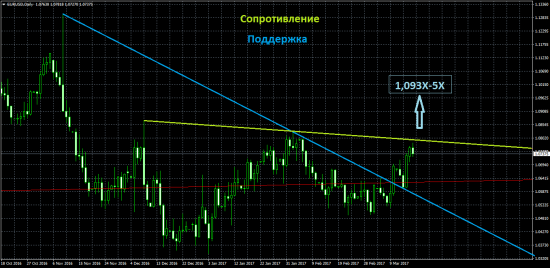

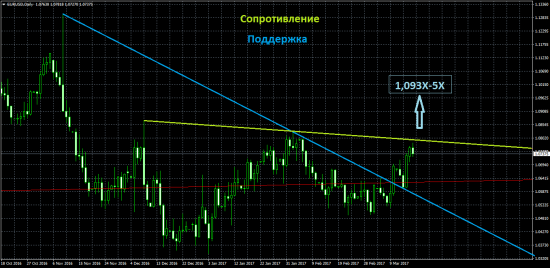

На уходящей неделе евродоллар закрепился выше ключевого сопротивления по хаям 1,1298 и 1,0828, превратив его в поддержку, и тем самым обозначил намерение к росту в диапазон 1,093Х-5Х.

Крайним препятствием к росту евродоллара в 1,09ю остается сопротивление по хаям 1,0872 и 1,0828:

Логично продолжение роста евродоллара в виде проекта клина или канала после ретеста основания:

Но при закреплении под основанием проекта клина/канала следует рассмотреть падение евродоллара в рамках формирования треугольника:

Что в последующем может привести к перелою 1,0340.

--------------------

Рубль

Падение запасов нефти и отсутствие изменений в прогнозах ФРС на фоне голубиной риторики привели к развороту нефти вверх.

Но отчет Baker Hughes о росте количества активных нефтяных вышек в США на прошлой неделе до 631 против 617 неделей ранее может спровоцировать снижение котировок нефти на открытии недели.

Так или иначе, с перелоем или без, логично ожидать разворот котировок нефти на рост в ближайшее время.

По ТА поддержка должна ограничить падение котировок нефти:

Замечания Путина о том, что преждевременное снижение ставки ЦБ РФ может привести к падению рубля и росту инфляции, что негативно отразится на инвестиционных возможностях, вызвали укрепление курса рубля.

Итоги заседания ФРС также способствовали росту рубля при падении курса доллара по всему спектру рынка.

Необходимо понимать, что обе причины укрепления курса рубля на текущем этапе являются ложными.

Замечания Путина в первую очередь относились к предпринимателям, которые выступают за более быстрое снижение ставок ЦБ РФ, чем к изменению позиции относительно курса рубля.

По ФРС в ближайшее время логично ожидать усиление агрессивной риторики.

Повышение прогноза по рейтингу РФ агентством S&P является реальным позитивом, возможен рост рубля на открытии понедельника, но в целом курс рубля на текущий момент является чрезмерно переоцененным и логично искать вход в лонги по долларрублю после открытия рынков РФ в понедельник:

Заседание ЦБ РФ 24 марта после замечаний Путина приобретает более важное значение, как и по пояснению относительно истинной позиции правительства, так и по реакции рубля.

Падение инфляции в РФ позволяет понизить ставку.

Но, возможно, ставка будет понижена на 0,25% против ожидания понижения на 0,50% ранее.

--------------------

Выводы:

На предстоящей неделе главными темами останутся стимулы Трампа, дальнейшая политика ФРС и ЕЦБ, политические риски по выборам президента Франции.

Реакция рынка на решение ФРС была чрезмерной, на предстоящей неделе логично ожидать ужесточение риторики членов ФРС, что будет способствовать росту доллара.

Надежды на сокращение стимулов ЕЦБ на текущем этапе чрезмерны, т.к. до результатов выборов во Франции Драги будет настаивать на сохранении текущей политики, а падение котировок нефти помогут главе ЕЦБ в отстаивании своего мнения.

Отсутствие способности Трампа найти консенсус с Конгрессом в вопросах реформ негативно для доллара, но, пока рынки продолжают питать надежды, у Трампа есть в запасе месяц для рывка вперед.

Выступление Трампа в ночь с понедельника на вторник вряд ли изменит ситуацию, но отследить стоит.

Ослабление политических рисков во Франции являются единственной возможностью для продолжения роста евродоллара на предстоящей неделе.

Но если по результатам дебатов кандидатов в президенты Франции рейтинг Марин Ле Пен вырастет: у евродоллара не останется шансов на рост, падение евродоллара усилит ястребиная риторика членов ФРС.

До вменяемого корректа вниз евродоллар логично продавать на росте.

Если в начале недели евродоллар откорректируется вниз до середины-верха 1,06й фигуры: возможен разворот вверх в середину 1,08й фигуры и, в последующем, до 1,093Х-5Х.

Если евродоллар в начале недели будет упорствовать в обновлении хаев: шансы на последующий рост после падения в середину-верх 1,06й фигуры снизятся, падение может продолжиться с перелоем 1,0493.

-------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,0768.

При изначальном падении в середину-верх 1,06й фигуры рассмотрю переворот в лонг при наличии поводов по ФА или, как минимум, открытие лонга евродоллара на втором счету.

При изначальном обновлении хая планирую перезаход в шорт от 1,0800+- с доливками при росте выше.

На уходящей неделе:

— Заседание ФРС

ФРС повысил ставку, но сохранил риторику голубиной, а прогнозы практически неизменными.

Участники рынка отреагировали продажами доллара на решение ФРС, т.к. повышение ставки было учтено в ценах, в то время как ФРС продолжает программу QE через реинвестиции, а увеличение ставки по избыточным резервам увеличит прибыль банков.

Сопроводительное заявление отличалось февральского собрата двумя основными моментами (кроме повышения ставки):

— Нил Кашкари проголосовал за сохранение ставки неизменной.

В пятницу он пояснил, что не смог поддержать повышение ставки, т.к. инфляция по-прежнему ниже цели ФРС.

«ФРС не должна себя вести так, как будто мандат по инфляции ФРС предполагает потолок инфляции в 2%».

Кроме того, Кашкари считает, что ФРС недооценивает сложность ситуации на рынках и должна сначала опубликовать план по объему и срокам сокращения активов на балансе, после этого оценить реакцию рынка и уже потом принимать решение о дальнейшем повышении ставки.

— Небольшое изменение риторики в «руководстве вперед» ФРС.

В сопроводительном заявлении ФРС от 1 февраля, как и во всех сопроводиловках ранее, фраза о постепенном повышении ставки звучала так:

«The Committee expects that economic conditions will evolve in a manner that will warrant only gradual increases in the federal funds rate».

В сопроводительном заявлении от 15 марта пропало ограничительное наречие «только»:

«The Committee expects that economic conditions will evolve in a manner that will warrant gradual increases in the federal funds rate».

Что должно означать первый шаг в сторону полного отказа от формулировки о постепенном темпе повышения ставок.

Это очень ястребиное изменение с учетом, что оно было сделано на фоне второго повышения ставки в течение квартала и ФРС не был уверен в реакции рынка.

Йеллен на пресс-конференции был задан вопрос об изменение «руководства вперед», но она только отмахнулась, сообщив, что изменение незначительное, нужно акцентироваться на прогнозах, которые оставлены без изменений.

Прогнозы действительно были оставлены практически без изменений и это одна из главных причин спокойной реакции рынков:

Противоречие между прогнозами ФРС по росту ВВП США и целью администрации Трампа по достижению 4% роста ВВП говорит о том, что ситуация может развиваться по двум сценариям:

— Стимулы Трампа будут приняты.

В этом случае ФРС пересмотрит свои прогнозы на повышение и доллар вырастет.

Но участники рынка узнают об этом раньше ФРС, поэтому мнение ФРС можно на текущем этапе игнорировать.

— Стимулы Трампа не будут приняты в ближайшее время.

В этом случае ФРС придется пересмотреть вниз свои прогнозы, т.к. крайний рост экономики США основан исключительно на ожиданиях по снижению налогов и запуску проекта по инвестициям в инфраструктуру.

Разочарование в стимулах Трампа приведет к тому, что фондовый рынок вместе с экономикой США придется отскребать от новых лоев и сие великое дело упадет на плечи ФРС и оно точно не будет связано с циклом повышения ставок.

В любом случае рынок вынес ФРС за рамки уравнения, перспективы монетарной политики зависят исключительно от администрации Трампа и Конгресса США.

Поэтому главная реакция рынков в ближайшие месяцы будет на решения Конгресса США, который пока не может найти консенсус в отношении реформы здравоохранения, не говоря о более сложных вещах.

Пресс-конференция Йеллен была на редкость бестолковой.

Джанет всегда взвешивала горячее с зеленым, но в этот раз она превзошла саму себя.

Даже во вступительном заявлении противоречия зашкаливают начиная от того, что повышение ставки не связано с переоценкой перспектив экономики и изменением курса монетарной политики.

На вопрос «что означает формулировка о постепенном повышении ставок» Йеллен ответила, что в её понимании это соответствуют трем повышениям ставки в год, хотя на одно больше или одно меньше: всё равно будет постепенным.

На вопрос журналистки Блумберга о том, что такого позитивного произошло в экономике США с декабря, что ФРС решилась на повышение ставки, ибо прогноз ФРБ Атланты по росту ВВП США в 1 квартале находится на уровне 0,9%, а инфляция замерла на 1,7%, Йеллен не ответила ничего вразумительного, сосредоточившись на своих чувствах и ожиданиях.

Журналистка Блумберга осмелилась задать подвопрос о том, что будет, что если ожидания не оправдаются: по лицу Йеллен можно было предположить, что эту журналистку больше на пресс-конференцию не допустят.

Но это был короткий момент славы.

Йеллен считает, что время сокращения баланса ФРС ещё не пришло.

Момент сокращения баланса ФРС зависит не от уровня ставки, а от уверенности в перспективах экономики.

И это утверждение также не имеет логики по сравнению с другими замечаниями Йеллен.

На вопрос о влиянии пограничного налога на курс доллара и, как следствие, политику ФРС Йеллен затруднилась ответить.

Она сказала, что это неопределенно и слишком сложно, грянет гром, потом поищем зонтик.

Вывод по заседанию ФРС:

ФРС использует момент всплеска оптимизма на рынках в ожидании стимулов Трампа для повышения ставки.

В то же время, ФРС опасается начинать сокращать баланс, ибо пузыри раздуты до такой степени, что могут лопнуть при малейшем неверном шаге и уже ничто не спасет от очередного кризиса.

Тем не менее, спокойная реакция рынков на повышение ставки ФРС должна подтолкнуть к более агрессивным шагам и, не исключено, что в ближайшее время всё больше членов ФРС заговорят о необходимости прекращения реинвестиций и возвращению к единой ставке по федеральным фондам и избыточным резервам.

И тогда откроется бездна, фондовый рынок начнет искать дно, находить его и копать дальше.

Но это более далекая перспектива, в ближайшем будущем логично ожидать рост доллара на фоне усиления воинственной риторики членов ФРС.

— Саммит минфинов и глав ЦБ Б20

Главное изменение: отсутствие формулировки о противостоянии всем формам протекционизма.

Все страны Б20 добивались сохранения данной формулировки, но США категорически отказалось.

У многих минфинов сложилось впечатление, что Мнучин был согласен с мнением других стран, но без наличия достаточных полномочий.

В отношении приверженности отсутствия конкурентной девальвации формулировка была сохранена.

Но, похоже, США готовится к торговым войнам, а, значит, последуют и валютные войны.

Аналогичное впечатление оставила встреча Трампа с Меркель.

Трамп отказался пожать руку Меркель, а Ангела на пресс-конференции сообщила, что не понимает настойчивости Трампа о заключении отдельного двустороннего договора с Германией, вынеся её за рамки ЕС, ибо, если Германия не согласится на отдельное торговое соглашение, это повредит всем странам ЕС.

Позиция Трампа понятна, он не хочет видеть ни одного блока, который может поспорить по объемам потребления с США, тогда США могут диктовать условия как главный потребитель.

Но если страны-члены ЕС начнут заключать отдельные торговые соглашения: это прямой путь к распаду ЕС, Еврозоны и исчезновения евро как валюты.

На предстоящей неделе:

1. Теледебаты кандидатов на пост президента Франции, 20 марта, 23.00мск

На уходящей неделе рейтинги основных конкурентов Марин Ле Пен, Макрона и Фийона, продолжили снижение.

Фийону было предъявлено официальное обвинение в растрате государственных средств, Макрон тоже оказался под подозрением.

На предстоящей неделе можно ожидать значительное изменение рейтингов кандидатов на пост президента Франции после проведения первых дебатов.

В понедельник вечером 5 кандидатов в президенты, Марин Ле Пен, Макрон, Фийон, Амон и Меланшон проведут теледебаты.

Сначала, в течение 30 минут, кандидаты должны будут описать свои преимущества в роли президента Франции.

Дальнейшее обсуждение коснется 3 тем:

— Социальная модель Франции.

Вопросы миграции, безопасности, роль общественности и экологии.

— Экономическая модель Франции.

Налоги, реформа рынка труда, социальные программы.

— Место Франции в мире.

ЕС/Еврозона, контроль над границами, борьба с терроризмом.

Позиция Марин Ле Пен в отношении экономической и социальной модели Франции будет самой выигрышной, экономическая программа Фийона будет воспринята негативно.

Но намерение Марин Ле Пен о выходе Франции из ЕС/Еврозоны с отказом от евро не пользуется поддержкой избирателей.

Три основных кандидата, Марин Ле Пен, Фийон и Макрон, находятся в процессе уголовного расследования.

Не исключено, что после теледебатов свои позиции усилят Амон и Меланшон, причем за счет Фийона и Макрона.

Избиратели, поддерживающие Марин Ле Пен, являются ярыми сторонниками, в любом случае рейтинг Марин Ле Пен останется стабильным.

Падение рейтинга Макрона будет негативным для евро, рост рейтинга Макрона будет сопровождаться ростом евро.

2. Экономические данные

На предстоящей неделе главными данными США станут дюраблы и продажи в сфере недвижимости, также стоит обратить внимание на PMI промышленности и услуг в первом чтении за март.

По Еврозоне также следует отследить предварительный релиз PMI промышленности и услуг.

По Британии внимание участников рынка будет сфокусировано на блоке данных по инфляции во вторник.

ВоЕ на заседании в четверг заявил, что продолжает считать текущий рост инфляции временным, текущая политика адекватна ситуации, но решение было принято с соотношением голосов 8-1, Форбс голосовала за повышение ставки по причине роста инфляции.

При этом некоторые члены ВоЕ отметили, что при дальнейшем улучшении роста экономики на фоне роста инфляции обсуждение вопроса о снижении стимулов ВоЕ может быть оправдано.

Решение ВоЕ привело к росту фунта, именно на такой эффект и рассчитывал ВоЕ.

Понятно, что повышение ставок ВоЕ при Брексит невозможно, но галопирующий рост инфляции поставит ВоЕ в сложное положение, самый простой выход из ситуации – поддержка курса фунта через более агрессивную риторику.

В ближайшее время следует ожидать повышенную волатильность фунта, т.к. рост инфляции будет приводить к его росту, а замедление роста экономики на фоне ожидания Брексит к продажам.

Публикация розничных продаж в Британии в четверг имеет большое значение, сохранение январской тенденции с падением розничных продаж будет негативно для фунта, но если розничные продажи вырастут выше прогноза на фоне роста инфляции: следует ожидать рост фунтдоллара выше 1,25.

Парламент Британии на уходящей неделе ратифицировал законопроект по Брексит, Тереза Мэй подтвердила своё намерение инициализировать статью 50 о выходе Британии из ЕС в ближайшие 2 недели.

Но смысла в этом нет, т.к. ЕС заявил, что начало переговоров возможно не ранее уплаты долгов Британией ЕС и не ранее окончания выборов в Германии.

Т.е. инициализация статьи 50 по Брексит по сути бессмысленна на текущем этапе, в связи с этим реакция рынков может быть незначительной.

Важных данных Китая на предстоящей неделе не ожидается, основное внимание следует уделить динамике курса юаня после саммита минфинов и глав ЦБ Б20.

Дальнейшее снижение курса юаня против доллара скажет об отсутствии достижения согласия между Китаем и США, в этом случае необходимо ожидать начало торговой войны в ближайшие месяцы.

— США:

Вторник: платежный баланс за 4 квартал;

Среда: продажи жилья на вторичном рынке;

Четверг: недельные заявки по безработице, продажи жилья на первичном рынке;

Пятница: дюраблы, PMI промышленности и услуг.

— Еврозона:

Понедельник: инфляция цен производителей Германии;

Четверг: индекс доверия потребителей Еврозоны;

Пятница: ВВП Франции в 4 квартале, PMI промышленности и услуг.

3. Выступления членов ЦБ

На предстоящей неделе выступления членов ФРС будут в центре внимания инвесторов.

Реакция рынков на повышение ставки ФРС может вдохновить членов ФРС, риторика может стать более агрессивной, не исключены заявления о планирующемся повышении ставки ФРС на заседании в июне.

Рассуждения членов ФРС о нивелировании диапазона по ставке, времени прекращения реинвестиций могут стать неожиданными для инвесторов, что может привести к сильному росту доллара.

Самыми ожидаемыми станут выступления Дадли во вторник и Йеллен в четверг.

Тематика выступления Йеллен далека от перспектив монетарной политики, но при желании главы ФРС повысить рыночные ожидания рынка относительно повышения ставки на июньском заседании момент подходящий.

На уходящей неделе член ЕЦБ Новотны сообщил, что модель ФРС, при котором повышение ставок происходит после завершения программы QE и все ставки повышаются одновременно на одинаковую величину, может быть неприемлема для ЕЦБ.

Наиболее вероятно, что ЕЦБ начнет повышение с депозитной ставки и только после доведения её до нейтрального значения приступит к повышению основной ставки.

Понятно, что это оставляет возможность для повышения депозитной ставки до окончания программы QE.

Новотны раскритиковал политику, проводимую Драги, сообщив, что при правлении Драги решения ЕЦБ носят политический характер, и выразил сомнение в том, что Драги останется на посту главы ЕЦБ после 2019 года.

Очевидно, что позиция Новотны не является частью общей линии ЕЦБ, т.е. нет решения ЕЦБ о начале подготовки рынков к смене курса по отказу стимулов, что подтверждается выступлениями главного экономиста ЕЦБ Праета.

На предстоящей неделе ЕЦБ проведет промежуточные совещания в среду и четверг, логично ожидать «утечку» информации в СМИ о мнениях членов ЕЦБ, но на этот раз данная утечка может быть умышленной для нивелирования ожиданий рынка о скором сворачивании стимулов ЕЦБ и приведет к снижению доходностей ГКО стран Еврозоны и евро.

--------------------

По ТА…

На уходящей неделе евродоллар закрепился выше ключевого сопротивления по хаям 1,1298 и 1,0828, превратив его в поддержку, и тем самым обозначил намерение к росту в диапазон 1,093Х-5Х.

Крайним препятствием к росту евродоллара в 1,09ю остается сопротивление по хаям 1,0872 и 1,0828:

Логично продолжение роста евродоллара в виде проекта клина или канала после ретеста основания:

Но при закреплении под основанием проекта клина/канала следует рассмотреть падение евродоллара в рамках формирования треугольника:

Что в последующем может привести к перелою 1,0340.

--------------------

Рубль

Падение запасов нефти и отсутствие изменений в прогнозах ФРС на фоне голубиной риторики привели к развороту нефти вверх.

Но отчет Baker Hughes о росте количества активных нефтяных вышек в США на прошлой неделе до 631 против 617 неделей ранее может спровоцировать снижение котировок нефти на открытии недели.

Так или иначе, с перелоем или без, логично ожидать разворот котировок нефти на рост в ближайшее время.

По ТА поддержка должна ограничить падение котировок нефти:

Замечания Путина о том, что преждевременное снижение ставки ЦБ РФ может привести к падению рубля и росту инфляции, что негативно отразится на инвестиционных возможностях, вызвали укрепление курса рубля.

Итоги заседания ФРС также способствовали росту рубля при падении курса доллара по всему спектру рынка.

Необходимо понимать, что обе причины укрепления курса рубля на текущем этапе являются ложными.

Замечания Путина в первую очередь относились к предпринимателям, которые выступают за более быстрое снижение ставок ЦБ РФ, чем к изменению позиции относительно курса рубля.

По ФРС в ближайшее время логично ожидать усиление агрессивной риторики.

Повышение прогноза по рейтингу РФ агентством S&P является реальным позитивом, возможен рост рубля на открытии понедельника, но в целом курс рубля на текущий момент является чрезмерно переоцененным и логично искать вход в лонги по долларрублю после открытия рынков РФ в понедельник:

Заседание ЦБ РФ 24 марта после замечаний Путина приобретает более важное значение, как и по пояснению относительно истинной позиции правительства, так и по реакции рубля.

Падение инфляции в РФ позволяет понизить ставку.

Но, возможно, ставка будет понижена на 0,25% против ожидания понижения на 0,50% ранее.

--------------------

Выводы:

На предстоящей неделе главными темами останутся стимулы Трампа, дальнейшая политика ФРС и ЕЦБ, политические риски по выборам президента Франции.

Реакция рынка на решение ФРС была чрезмерной, на предстоящей неделе логично ожидать ужесточение риторики членов ФРС, что будет способствовать росту доллара.

Надежды на сокращение стимулов ЕЦБ на текущем этапе чрезмерны, т.к. до результатов выборов во Франции Драги будет настаивать на сохранении текущей политики, а падение котировок нефти помогут главе ЕЦБ в отстаивании своего мнения.

Отсутствие способности Трампа найти консенсус с Конгрессом в вопросах реформ негативно для доллара, но, пока рынки продолжают питать надежды, у Трампа есть в запасе месяц для рывка вперед.

Выступление Трампа в ночь с понедельника на вторник вряд ли изменит ситуацию, но отследить стоит.

Ослабление политических рисков во Франции являются единственной возможностью для продолжения роста евродоллара на предстоящей неделе.

Но если по результатам дебатов кандидатов в президенты Франции рейтинг Марин Ле Пен вырастет: у евродоллара не останется шансов на рост, падение евродоллара усилит ястребиная риторика членов ФРС.

До вменяемого корректа вниз евродоллар логично продавать на росте.

Если в начале недели евродоллар откорректируется вниз до середины-верха 1,06й фигуры: возможен разворот вверх в середину 1,08й фигуры и, в последующем, до 1,093Х-5Х.

Если евродоллар в начале недели будет упорствовать в обновлении хаев: шансы на последующий рост после падения в середину-верх 1,06й фигуры снизятся, падение может продолжиться с перелоем 1,0493.

-------------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,0768.

При изначальном падении в середину-верх 1,06й фигуры рассмотрю переворот в лонг при наличии поводов по ФА или, как минимум, открытие лонга евродоллара на втором счету.

При изначальном обновлении хая планирую перезаход в шорт от 1,0800+- с доливками при росте выше.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Благодарю!

Возможно, здесь опечатка и ставка будет понижена?

Спасибо!

Блондинка, лево-право, верх-вниз.

Ушла исправлять

Это в глобальных обзорах давно написано.

Минимум 1,2100+-.

Скорее 1,25-1,26.

Но сначала выборы во Франции переживем)

Иных вариантов нет.

Что делать дальше: большой вопрос.

Но это мы потом поймем

Ну, радикально или нет: иначе у меня не получается.

Конечно, это долгосрок, вставать в который не имеет смысла пока, ибо свопы отрицательные.

Нет, будет гораздо больше, если брокер правильно считает разницу между процентными ставками ФРС и ЕЦБ.

Впрочем, времени немного осталось, при проигрыше Марин Ле Пен евродоллар сразу вырастет к 1,15, а потом и выше к сентябрю.

А вот при её победе дадут шанс купить гораздо ниже

Ставка на проигрыш Марин Ле Пен?)

Посмотрим.

Трампа пока не стоит сбрасывать со счетов, если сумеет пропихнуть реформу здравоохранения в Конгрессе

Я думаю, что ЕЦБ, при проигрыше Марин Ле Пен, начнет с сентября уменьшать QE с одновременным повышением депозитной ставки, а объявит об начале сворачивания стимулов в июне.

В сентябре может быть уменьшение до 40 ярдов

Kitten. Она конечно проиграет. Выборы в среду показали, что все эти политические страхи сильно переоценены.

Я считаю так. От 1.38 до условных 1.06 (средний курс на середину 2014 и на начало 17 соответственно) было 32 фигуры падения. Фактор доллара дал падению евро условно 13 фигур. 19 фигур — это действия ецб. 19 фигур: 5 депо ставка + 14 — сама программа.

Так вот я думаю, что к стоимости евро должны вернуться как минимум 7-9 фигур от уполовинивания программы. Выходит курс 1.13-1.15. Возможную коррекцию по доллару пока не закладываю, т.к. не факт, что она будет именно в этом году. При наличии долларовой коррекции и на 1.18 можем сходить. Но год этот вроде должен быть спокойным (2-3 повышения).

След. год будет суровее. Замедление Китая и washout на глобальных рынках. Тогда и 1.2 сможем увидеть.

У меня есть своё понимание по ЕЦБ и евродоллару.

Спорить не буду.

А вот насчет Марин Ле Пен сомнения должны быть.

Вилдерс был никем, Марин Ле Пен имеет огромную историю.

Эти кандидатуры нельзя сравнивать.

И у Марин Ле Пен нет соперников в отличие от Вилдерса.

На этот раз выбрали самых слабых оппонентов из возможных

)))

Привет)

Интересная формулировка)

Спасибо!

Выборы во Франции и дефицит ГКО Германии.

Проиграет Марин Ле Пен: доходность ГКО Германии в рост вместе с евро

Я сама её боюсь)

По сути оппонентов сильных нет, от безысходности

Профитов!

Если смотреть разные выступления Трампа он иногда переспрашивает.У него слух подсел немного, видимо возрастное.

Всё он слышал.

Там журналисты кричали, а Меркель спросила прямо в ухо

Ле Пен выйграет только если с Фийоном посадят Макрона и дискредитируют как то других .

25 марта на юбилейном саммите ЕС возможно будет выдвинуто предложение перевести Евросоюз в двух скоростной режим.Вписанный в Лиссабонский договор механизм «расширенного сотрудничества» (enhanced cooperation) с натяжкой позволяет инициировать данный процесс 9 странам.

Германия, Франция, Италия, Бенилюкс, Ирландия, Финляндия, Австрия ( Эстония, Швеция может быть — Латвия если возьмут ) начнут строить Евросоюз 2.0 с единой налоговой, социальной, оборонной, экономич. политикой остальным предложат союз с меньшей интеграцией.

Это перевернет рынки… и умы избирателей…

Да, это оптимистичный вариант, хотя у меня другой из оптимистичных)

Спасибо и Вам!

Тот тратит время зря!

А я в бане был три дня, прозевал твой топик — вот, наверстываю упущенное)))