SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. uralpro

101 формула сигналов для трейдинга. Часть 1

- 27 февраля 2016, 14:45

- |

Представляю интересную, но, возможно спорную, статью, написанную авторами Zura Kakushadze, Geoffrey Lauprete and Igor Tulchinsky — "101 Formulaic Alphas". Подходы к торговле, описанные в этой статье, применяются многими трейдерами на практике, а насколько прибыльны представленные сигналы, вы можете проверить сами.

Введение

Мы приводим явные формулы, также являющиеся и компьютерным кодом, по 101 сигналу для реальной торговли — так называемых альфа-сигналов. Среднее время удержания позиции по ним варьируется от 0.6 до 6.4 дней. Средняя величина парных корреляций этих сигналов довольно низкая, 15.9%. Прибыльность сильно коррелирует с волатильностью, но не имеет значительной зависимости от оборота, что напрямую подтверждает раннее полученный нами результат на основе косвенного эмпирического анализа. Также мы эмпирически установили, что оборачиваемость мало влияет на корреляцию альфа-сигналов. Существуют две дополняющие друг друга – и в некотором смысле даже конкурирующие друг с другом — тенденции в современной алгоритмической торговле. С одной стороны, все больше и больше участников рынка (алготрейдеры, в частности) применяют сложные количественные методы для поиска альфа-сигналов, что приводит к появлению большого количества слабых и эфемерных сигналов. С другой стороны, технологические достижения позволяют существенно автоматизировать (большую часть) поискового процесса. Это дает все большее количество альф, чье число может составлять сотни тысяч и даже миллионы, и с экспоненциально возрастающим прогрессом в этой области, вероятно, достигнет и миллиарда… Такое распространение торговых сигналов – хотя, в большинстве своем, слабых и эфемерных – позволяет объединять их сложными математическими методами в единый “мега-альфа" сигнал. И тогда применяется именно этот “мега-альфа”, вместо торговли отдельными сигналами, что в качестве бонуса дает возможность автоматически сводить свои кросс-сделки внутри системы ( что имеет решающее значение для экономии на торговых издержках и т.п.), а также достичь диверсификации портфеля (добавляет возможности хеджирования), и так далее. Одной из проблем в совмещении альфа-сигналов обычно является ситуация “слишком много переменных, мало наблюдений”. Таким образом, ковариационная матрица альфа сигнала стремится к вырожденной.Кроме того, алготрейдинг является довольно скрытной областью деятельности и по нему мало доступной информации. Это создает атмосферу загадочности вокруг современной алготорговли и порождает множество вопросов. Например, с таким большим количеством альфа-сигналов, имеется ли сильная корреляция между ними? Что из себя представляют эти сигналы? Основаны ли они на ценовых данных и данных по объему, на возврате к среднему, импульсах, и т. д.? Как прибыльность альфа-сигналов зависит от волатильности и оборотов ?

В предыдущей работе нами сделан шаг в демистификации области современной алготорговли при изучении некоторых эмпирических свойств 4,000 применяющихся в реальной торговле альфа-сигналов. В данной работе мы делаем еще один шаг и представляем явные формулы, также являющимися компьютерным кодом, для 101 альфа-сигнала. Эти шаблонные альфы – хотя большинство из них не так уж и просты – служат целью предоставить читателю краткий обзор того, что из себя представляют подобные сигналы. Это также позволит читателю повторить и проверить эти альфы на исторических данных и сделать новые исследования и эмпирический анализ. Надеюсь, в дальнейшем это вдохновит (молодых) исследователей на новые идеи и создание своих собственных альфа-сигналов.

Мы обсудим некоторые общие особенности наших шаблонных альфа во 2 части статьи. Эти сигналы основаны на значениях “цена-объем” (дневная прибыль/убыток от закрытия предыдущего дня к закрытию текущего, открытие, закрытие, максимум, минимум, объем и средневзвешенная цена (vwap)), но в некоторых сигналах используется и “фундаментальный” вход, в том числе один сигнал использованием рыночной капитализации, а также ряд альф, применяющие некоторые типы бинарной промышленной классификации, такие как ОКВЭД, БИКС, НАИКС и др., которые используются для нейтрализации секторальных влияний.

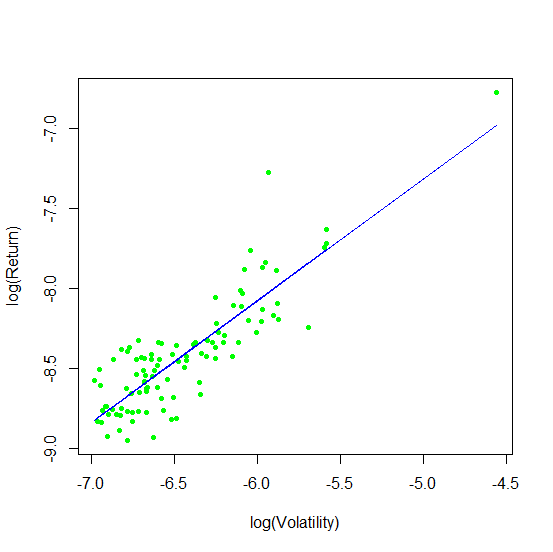

Мы рассмотрим эмпирические свойства наших альф в части 3 на основе коэффициентов Шарпа для каждого сигнала, оборота и прибыльности в расчете на одну акцию, а также на ковариационной матрице выборки. Среднее время удержания позиции по сигналам колеблется примерно от 0,6 до 6,4 дней. Среднее (медиана) парной корреляции этих альф низкое, 15.9% (14.3%). Прибыль R сильно коррелирует с волатильностью V, и мы найдем эмпирическую зависимость:

с X ≈ 0.76 для нашего 101 сигнала. Кроме того, мы покажем, что прибыль не имеет существенной зависимости от оборота Т.

с X ≈ 0.76 для нашего 101 сигнала. Кроме того, мы покажем, что прибыль не имеет существенной зависимости от оборота Т.Далее мы найдем эмпирически, что оборот как таковой плохо объясняет корреляцию альфа-сигналов. Точнее можно сказать, что попарная корреляция

сигналов (i, j = 1,…, N, i ≠ j), не имеет сильной корреляции с произведением

сигналов (i, j = 1,…, N, i ≠ j), не имеет сильной корреляции с произведением  , где

, где  , μ - произвольная константа нормализации.

, μ - произвольная константа нормализации.Краткие выводы сделаем в части 4. Приложение А содержит наши формулы альфа-сигналов с определениями функций, операторов и используемых данных.

Продолжение и другие алгоритмы автоматической торговли смотрите на моем сайте — www.quantalgos.ru

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R

Прочитал все 3 части. + имею некоторое представление о ворлдквант из разговоров.

Еслт честно, их бизнес всегда вызывал у меня недоумение. Но сейчас оно только усилилось. Зачем, скажем, в Мск искать людей, способных решить за два часа 60 задач по теорверу олимпиадного уровня, и платить им на входе на уровне сеньор девелоперов в аутсорсе (т.е., как для начинающего кванта — более, чем дохрена), что бы потом они читали научные статьи, и программировали подходы от туда. Тем более, что, как я понимаю, дальше числовых рядов ребята не продвинулись, хотя, могу и ошибаться.

Хотя, с другой стороны, подход, что торговать всякую неэффективную хрень, но с супердиверсификацией (https://www.hse.ru/news/bird/105548132.html), может и имеет право на жизнь.

Но я к чему веду, что уж для частных инвесторов рецепты ворлдкванта уж точно — отличный способ потерять время и депозит. Потому, что ни поток альф достаточной ширины, ни диверсификацию он обеспечить не сможет, и депозит от граалей вк превраитится в американские горки.

Похоже статью писал робот для написания статей

Только из первого абзаца: формулы, компьютерным кодом, 101 сигналу, альфа-сигналов, средняя величина парных корреляций, волатильностью, эмпирического анализа, эфемерных сигналов, единый “мега-альфа" сигнал, ковариационная…

PS: судя по формулам альф, они или подбирались чем-то вроде генетики, или человеком, но с жестким курвфиттингом) По этому, особой принципиальной разницы этих альф, и, скажем, нейросетей, не вижу.

Вообще, интересно, если сделать такую стратегию:

1) находим нейросетью (иксгбустом, деревьями решений, еще хз, чем) альфу с целевой функцией, максимизирующей профит

2) находим нейросетью (иксгбустом, деревьями решений, еще хз, чем) альфу, с целевой функцией, максимизирующей профит и минимизирующей корреляцию с первой альфой

3) находим нейросетью (иксгбустом, деревьями решений, еще хз, чем) альфу, с целевой функцией, максимизирующей профит и минимизирующей корреляцию с первой и второй альфой

...

Авторы явно не задавались целью изложить доступно… скорее наоборот, — спрятать отсутствие сути мудротой формулировок…