SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. neophyte

Тестируем "Грааль". Часть 3. "Сынок, не путай бычий тренд с мастерством".

- 06 июня 2015, 20:19

- |

Продолжаем публикацию теста расширенной версии SWT-метода с использованием весовых коэффициентов трендов.

Тест идет в рамках торговых рекомендаций по позиционной торговле с 18 мая, с начала использования дополнительного инструмента — весовых коэффициентов трендов, рассчитываемых на основе теории метода.

Предыдущая публикация Тестируем «Грааль». Часть 2.

Прошедшая неделя заставила вспомнить старую трейдерскую мудрость: «Сынок, не путай бычий тренд с мастерством» и выявила слабое место в торговой тактике при работе с коррекциями.

Работа по тренду очень проста. Определил действующее направление движения рынка, купил (продал) и держи, пока тренд не закончится.

Все вроде просто, но нужно:

а) определить направление тренда;

б) установить, что тренд закончился.

Задача усложняется что развитие тренда сопровождается коррекциями, на каждой из которых в принципе тренд может и завершиться. Вот тут и выявилось слабое звено в торговой тактике.

На коррекции можно:

— ничего не делать с позицией;

— выйти из рынка, зафиксировав прибыль, и возобновить позицию по завершению коррекции;

— закрыть позицию и торговать контр-тренд.

Тот или иной вариант действий выбирается в зависимости от ожидаемой глубины коррекции.

Трудности, с которыми пришлось столкнуться — это несоответствие выбранного плана действий с измеренной ожидаемой глубиной коррекции.

Ошибки были двух диаметрально противоположных типов:

— сначала передержка позиции повышенного объема;

— неадекватная реакция (вплоть до разворота) на мелкие откаты рынка.

И тот и другой вид тактических ошибок нанесли некоторый урон балансу торгового счета.

Некоторые выводы из полученного опыта сделаны. Продолжаем тест дальше.

Tорговля не механическая, идет одновременно на 15 рынках: 13 валютных пар, золото и серебро.

Стартовый риск сделки по инструменту — примерно 5% от баланса счета.

Направление действующего тренда определяется на основе анализа рынка с использованием SWT-метода с весовыми коэффициентами трендов. Выбор точек входа/выхода из множества возможных вариантов, предоставляемых рынком — дело трейдера.

Все сделки в основном производятся в первой половине дня (чаще всего до 12:00МСК) и сопровождаются предварительной публикацией результатов анализа анализа рынка и торговой тактики на наших сайтах, раньше всего здесь .

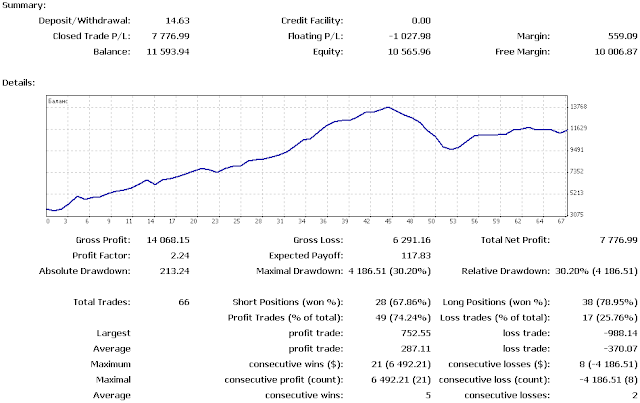

Ниже приведены результаты мониторинга за 3 последних недели, начиная с 18 мая.

Прибыль по балансу +203.75%.

Прибыль по эквити +176.81%.

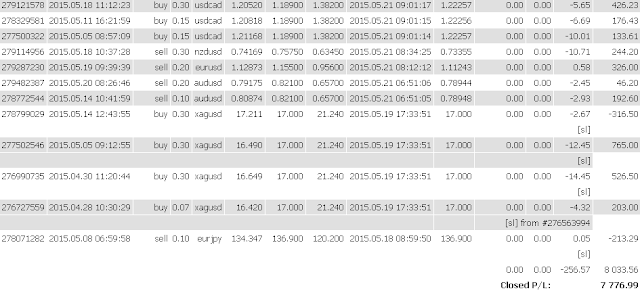

Всего в выборке по состоянию на конец торговой недели 66 закрытых сделок, 9 открытых позиций и 3 отложенных ордера на открытие (пополнение объема) позиций

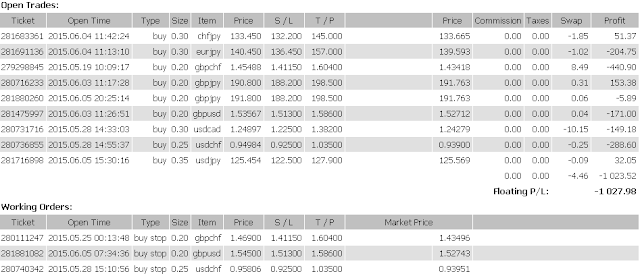

Состояние открытых позиций и ордеров.

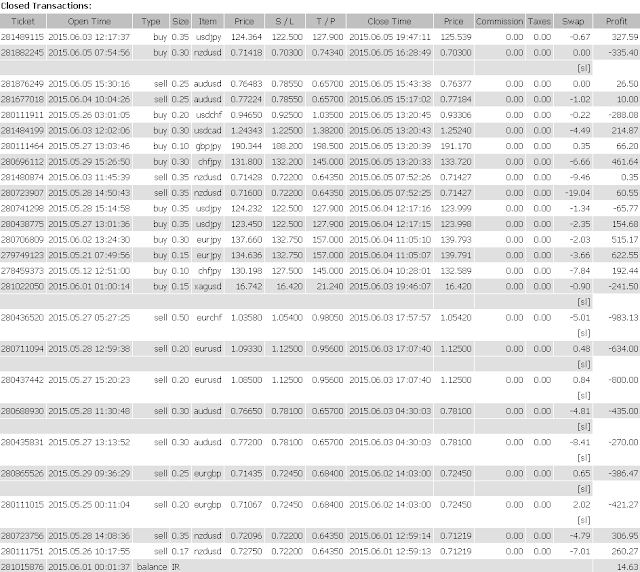

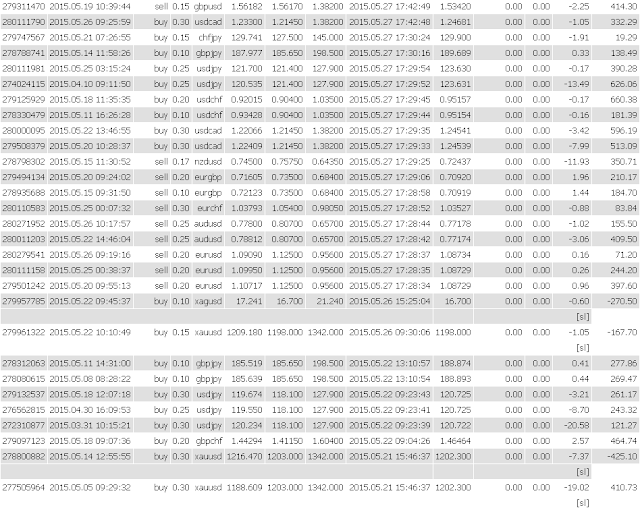

Результаты по закрытым сделкам.

Краткая статистика по результатам.

Приложение 3.

3. Принципы анализа волн

В рамках SWT-метода график цены разделяется на сумму стохастических волновых трендов с различным темпом развития, которые используются для анализа и прогнозирования динамики рынка в целом.

В рамках модели случайного блуждания движение цены является непредсказуемым, и его результат невозможно спрогнозировать ни для рынка в целом, ни для отдельных волн SWT-метода.

В реальности финансовые рынки обладают различной степенью эффективности и соответственно разной степенью применимости модели случайного блуждания. При этом усилия множества аналитиков направлены на то, чтобы найти рынки с существенной неэффективностью, изучить формы проявления неэффективности и использовать полученные знания для прогнозирования движения цены и выработки торговых рекомендаций.

По нашему мнению такой подход не является оправданным, так как основную часть времени рынки являются практически эффективными. Поиск неэффективности сводится к выявлению и использованию аномальных ситуаций, которых заведомое меньшинство в реальной жизни рынка. Это все равно, что изучать грамматику языка на основе одних только исключений. Кроме того такой подход исключает из рассмотрения рынки с высоким уровнем эффективности, такие как высоколиквидные рынки валют, товарных фьючерсов, а также инструментов, основанных на использовании фондовых индексов. Т.е. вне области внимания остаются основные объемы финансов, циркулирующих в этой сфере.

Более рациональным представляется направление, основанное на выявлении общих закономерностей движения рыночных цен в условиях фазы эффективного существования рынка и выработке на основе этих закономерностей рекомендаций по анализу и прогнозированию динамики рыночных котировок.

При успешном решении такой задачи не будут страшны сравнительно редкие сбои рыночного механизма, проявляющиеся в несовершенстве рынка и неэффективности в распределении экономических ресурсов. Не страшны именно потому, что они сравнительно редкие, а также потому, что их действие может приводить не только к уменьшению, но и к повышению экономического эффекта от стандартных аналитических процедур, разработанных в предположении об эффективном рынке. Следовательно, при разработке процедур анализа мы должны руководствоваться некоторыми общими закономерностями поведения рынков, которые являются неизменными для всех фаз их функционирования, как при эффективном перераспределении ресурсов, так и в условиях проявления неэффективности.

Какие же закономерности или свойства поведения рынков являются общими в рамках принципа декомпозиции и использования разложения графика рыночных цен по базису стохастических волновых трендов.

Первое свойство – это тот очевидный факт, что математическое ожидание значения любой волны или его оценка полученная усреднением по времени равно нулю.

Это является следствием способа формирования стохастических волновых трендов: каждая волна является выходом полосового фильтра, а коэффициент передачи полосового фильтра на нулевой частоте равен нулю.

Второе свойство – колебательный характер движения волн.

Это следствие того факта, что энергетический спектр процессов с фликкер-шумом, которым описывается поведение существенно нелинейных сложных систем, в том числе и рынков, является сплошным и ненулевым в любой полосе. По этой причине, для того чтобы обеспечить нулевое среднее значение волн, каждая волна будет вынуждена совершать сложные колебательные движения во времени относительно нулевой линии, находясь в канале, ширина которого определяется параметрами дисперсии (среднеквадратичного отклонения) этой волны.

Так как мощность колебаний в каждой полосе частот конечна, то конечным будет и размах колебательных движений волн. Причем большую часть времени волна будет находиться внутри некоторого канала (при корректном выборе его параметров) и сравнительно редко выходить за его пределы, демонстрируя аномалию или неэффективность поведения рынка для данной волны.

Третье свойство – свойство, проявляемое сложными системами, в результате которого происходит подчинение локальных поведенческих характеристик, описывающих динамику рынка, процессам более глобального характера (уровня иерархии), которые меняют и статистику, и вероятностные характеристики локальных движений. В частности, для рынка это преимущественное направление локальных движений в направлении действующих трендов и движений большего масштаба.

Таковы основные особенности и характеристики рынка, вытекающие из модели стохастических волновых трендов SWT-метода.

Может возникнуть вопрос, а за счет чего происходит направленное движение рынка, если все волны имеют нулевое среднее и совершают колебательные движения вокруг нуля. Ответ простой. Теоретическое число волн бесконечно велико, энергия их возрастает пропорционально квадрату среднего периода колебаний. С ростом энергии растет и амплитуда колебаний, а сумма всех волн может дать результирующие движения очень большого размаха.

Николай Скриган, аналитик Leveron.Expert

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

Тест идет в рамках торговых рекомендаций по позиционной торговле с 18 мая, с начала использования дополнительного инструмента — весовых коэффициентов трендов, рассчитываемых на основе теории метода.

Предыдущая публикация Тестируем «Грааль». Часть 2.

Прошедшая неделя заставила вспомнить старую трейдерскую мудрость: «Сынок, не путай бычий тренд с мастерством» и выявила слабое место в торговой тактике при работе с коррекциями.

Работа по тренду очень проста. Определил действующее направление движения рынка, купил (продал) и держи, пока тренд не закончится.

Все вроде просто, но нужно:

а) определить направление тренда;

б) установить, что тренд закончился.

Задача усложняется что развитие тренда сопровождается коррекциями, на каждой из которых в принципе тренд может и завершиться. Вот тут и выявилось слабое звено в торговой тактике.

На коррекции можно:

— ничего не делать с позицией;

— выйти из рынка, зафиксировав прибыль, и возобновить позицию по завершению коррекции;

— закрыть позицию и торговать контр-тренд.

Тот или иной вариант действий выбирается в зависимости от ожидаемой глубины коррекции.

Трудности, с которыми пришлось столкнуться — это несоответствие выбранного плана действий с измеренной ожидаемой глубиной коррекции.

Ошибки были двух диаметрально противоположных типов:

— сначала передержка позиции повышенного объема;

— неадекватная реакция (вплоть до разворота) на мелкие откаты рынка.

И тот и другой вид тактических ошибок нанесли некоторый урон балансу торгового счета.

Некоторые выводы из полученного опыта сделаны. Продолжаем тест дальше.

Tорговля не механическая, идет одновременно на 15 рынках: 13 валютных пар, золото и серебро.

Стартовый риск сделки по инструменту — примерно 5% от баланса счета.

Направление действующего тренда определяется на основе анализа рынка с использованием SWT-метода с весовыми коэффициентами трендов. Выбор точек входа/выхода из множества возможных вариантов, предоставляемых рынком — дело трейдера.

Все сделки в основном производятся в первой половине дня (чаще всего до 12:00МСК) и сопровождаются предварительной публикацией результатов анализа анализа рынка и торговой тактики на наших сайтах, раньше всего здесь .

Ниже приведены результаты мониторинга за 3 последних недели, начиная с 18 мая.

Прибыль по балансу +203.75%.

Прибыль по эквити +176.81%.

Всего в выборке по состоянию на конец торговой недели 66 закрытых сделок, 9 открытых позиций и 3 отложенных ордера на открытие (пополнение объема) позиций

Состояние открытых позиций и ордеров.

Результаты по закрытым сделкам.

Краткая статистика по результатам.

Приложение 3.

3. Принципы анализа волн

В рамках SWT-метода график цены разделяется на сумму стохастических волновых трендов с различным темпом развития, которые используются для анализа и прогнозирования динамики рынка в целом.

В рамках модели случайного блуждания движение цены является непредсказуемым, и его результат невозможно спрогнозировать ни для рынка в целом, ни для отдельных волн SWT-метода.

В реальности финансовые рынки обладают различной степенью эффективности и соответственно разной степенью применимости модели случайного блуждания. При этом усилия множества аналитиков направлены на то, чтобы найти рынки с существенной неэффективностью, изучить формы проявления неэффективности и использовать полученные знания для прогнозирования движения цены и выработки торговых рекомендаций.

По нашему мнению такой подход не является оправданным, так как основную часть времени рынки являются практически эффективными. Поиск неэффективности сводится к выявлению и использованию аномальных ситуаций, которых заведомое меньшинство в реальной жизни рынка. Это все равно, что изучать грамматику языка на основе одних только исключений. Кроме того такой подход исключает из рассмотрения рынки с высоким уровнем эффективности, такие как высоколиквидные рынки валют, товарных фьючерсов, а также инструментов, основанных на использовании фондовых индексов. Т.е. вне области внимания остаются основные объемы финансов, циркулирующих в этой сфере.

Более рациональным представляется направление, основанное на выявлении общих закономерностей движения рыночных цен в условиях фазы эффективного существования рынка и выработке на основе этих закономерностей рекомендаций по анализу и прогнозированию динамики рыночных котировок.

При успешном решении такой задачи не будут страшны сравнительно редкие сбои рыночного механизма, проявляющиеся в несовершенстве рынка и неэффективности в распределении экономических ресурсов. Не страшны именно потому, что они сравнительно редкие, а также потому, что их действие может приводить не только к уменьшению, но и к повышению экономического эффекта от стандартных аналитических процедур, разработанных в предположении об эффективном рынке. Следовательно, при разработке процедур анализа мы должны руководствоваться некоторыми общими закономерностями поведения рынков, которые являются неизменными для всех фаз их функционирования, как при эффективном перераспределении ресурсов, так и в условиях проявления неэффективности.

Какие же закономерности или свойства поведения рынков являются общими в рамках принципа декомпозиции и использования разложения графика рыночных цен по базису стохастических волновых трендов.

Первое свойство – это тот очевидный факт, что математическое ожидание значения любой волны или его оценка полученная усреднением по времени равно нулю.

Это является следствием способа формирования стохастических волновых трендов: каждая волна является выходом полосового фильтра, а коэффициент передачи полосового фильтра на нулевой частоте равен нулю.

Второе свойство – колебательный характер движения волн.

Это следствие того факта, что энергетический спектр процессов с фликкер-шумом, которым описывается поведение существенно нелинейных сложных систем, в том числе и рынков, является сплошным и ненулевым в любой полосе. По этой причине, для того чтобы обеспечить нулевое среднее значение волн, каждая волна будет вынуждена совершать сложные колебательные движения во времени относительно нулевой линии, находясь в канале, ширина которого определяется параметрами дисперсии (среднеквадратичного отклонения) этой волны.

Так как мощность колебаний в каждой полосе частот конечна, то конечным будет и размах колебательных движений волн. Причем большую часть времени волна будет находиться внутри некоторого канала (при корректном выборе его параметров) и сравнительно редко выходить за его пределы, демонстрируя аномалию или неэффективность поведения рынка для данной волны.

Третье свойство – свойство, проявляемое сложными системами, в результате которого происходит подчинение локальных поведенческих характеристик, описывающих динамику рынка, процессам более глобального характера (уровня иерархии), которые меняют и статистику, и вероятностные характеристики локальных движений. В частности, для рынка это преимущественное направление локальных движений в направлении действующих трендов и движений большего масштаба.

Таковы основные особенности и характеристики рынка, вытекающие из модели стохастических волновых трендов SWT-метода.

Может возникнуть вопрос, а за счет чего происходит направленное движение рынка, если все волны имеют нулевое среднее и совершают колебательные движения вокруг нуля. Ответ простой. Теоретическое число волн бесконечно велико, энергия их возрастает пропорционально квадрату среднего периода колебаний. С ростом энергии растет и амплитуда колебаний, а сумма всех волн может дать результирующие движения очень большого размаха.

Николай Скриган, аналитик Leveron.Expert

SWT-метод. Теория и практика применения

Параметры волн SWT-метода

теги блога neophyte

- AUDUSD

- bitcoin

- BRN

- DAX

- ES

- eurusd

- forex

- GBPUSD

- Gold

- MM

- nzdusd

- S&P500

- S&P500 фьючерс

- Silver

- SWT-Robot

- SWT-метод

- SWT-метод-Мастер-класс

- SWT-робот

- USDCAD

- USDJPY

- USDRUB

- usdrur

- WTI

- алгоритмическая торговля

- алготрейдинг

- Анализ трендов

- аналитика

- безбашенная торговля

- бизнес

- биржа

- биткоин

- брент

- брокеры

- вопрос

- газ

- голодание

- доллар

- доллар - рубль

- Доллар рубль

- дурные деньги

- ДЦ

- Евро

- жизнь

- жизнь как она есть

- здоровье

- ЗОЖ

- золото

- Индикаторы SWT

- Казино в мире финансов

- конкурсы

- коронавирус

- кредитное плечо

- криптовалюта

- Криптовалюты

- металлы

- механические торговые системы

- мозг

- мониторинг

- мтс

- нефть

- обучение

- общество

- околорынок

- опрос

- оффтоп

- позиционная торговля

- Полигон лудомана

- политика

- прогноз

- проект на миллион

- психология

- Разное

- риск менеджмент

- Риски

- Робот

- роботы

- роботы в биржевой торговле

- рубль

- рынки

- саморазвитие

- серебро

- смартлаб

- Тестируем "Грааль"

- технический анализ

- торговая тактика

- торговые роботы

- торговые сигналы

- торговые стратегии

- торговый робот SWT

- трейдерские байки

- трейдеры

- трейдинг

- убить лудоманию

- форекс

- ФРС

- фундаментальный анализ

- Фьючерсы

- экономика

- экстремальный трейдинг

- юмор

Прибыль по балансу +203.75%.

Прибыль по эквити +176.81%. //

Кто-нибудь понимает — о чём этот человек говорит?

И в принципе можно было уменьшить убыток, закрыв позицию вручную, когда сила отката превысила пороговое значение. Но эта методика промежуточной фиксации прибыли/убытка как раз сейчас и отрабатывается. Еще не сформированы формальные правила.

P.S. Убыток получен не только по евро. Рынок не прогнозируется. И ему пофигу любой анализ и любые планы. Поэтому убыток — дело совершенно обычное. А анализ говорит что ЕСТЬ, но ничего не может сказать о том, что БУДЕТ.

зато может сказать, что ЕСТЬ.вы же не знаете, откуда евро продолжит снижение, но предполагаете, что продолжит.и ещё почему-то предполагаете, что 1.145 не будет обновлён.и при всём при этом говорите, что рынок непредсказуем. или крестик надо снять или трусы надеть©