SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kitten

Обзор на предстоящую неделю от 16.11.14

- 17 ноября 2014, 01:28

- |

По ФА…

На уходящей неделе:

— Еврозона и США

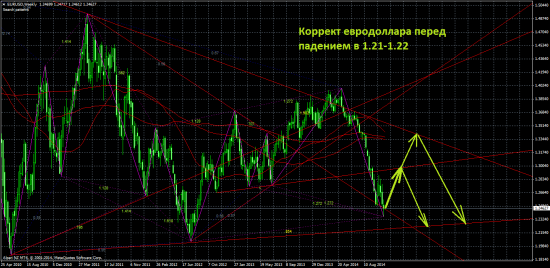

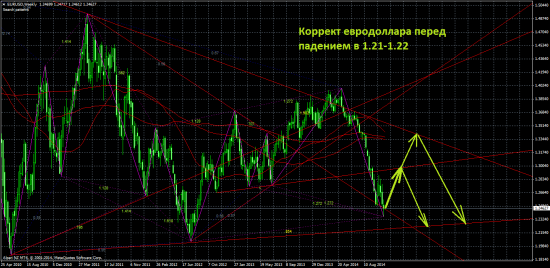

Всю неделю евродоллар был в диапазоне, рисуя треугольник с намеком на ход в 1.22ю.

ВВП Еврозоны в пятницу вышел лучше прогноза, но рынок не сильно отреагировал, пребывая в ожидании блока данных США.

После выхода розницы США лучше прогноза усилиями ТА-шников была попытка пробития треугольника на часах евродоллара вниз, но после отчета Мичигана рынок стал закрывать лонги доллара.

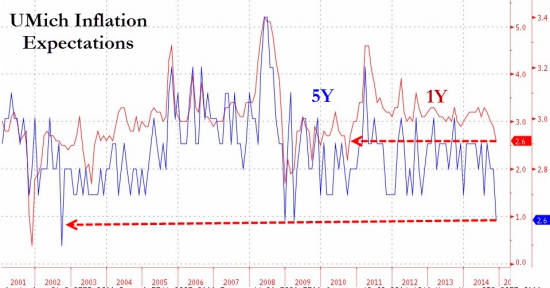

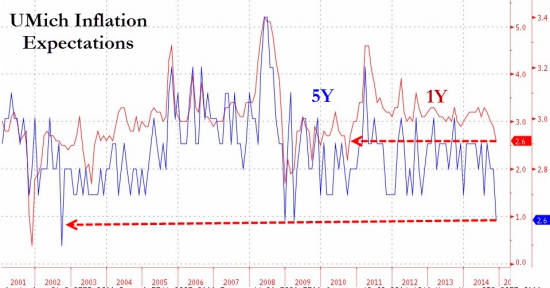

Мичиган показал резкое падение инфляционных ожиданий:

После этих данных рынок ожидает более голубиную риторику ФРС, ибо падение инфляции может перенести повышение ставок на более поздний срок.

Конечно, для более масштабного закрытия лонгов доллара рынку нужно подтверждение данных Мичигана.

В первую очередь это подтверждение должны выразиться в падении инфляции по факту (при публикации данных инфляции США), также рынок будет ждать окончательного отчета Мичигана через 2 недели (возможность пересмотра пятничных данных).

Если падение инфляции подтвердится: евродоллар достигнет диапазона 1.33-1.35 перед дальнейшим снижением.

— Япония

Премьер Японии Абэ сообщил членам своей партии о намерении распустить нижнюю палату парламента Японии.

Рынок ожидает пресс-конференцию Абэ на предстоящей неделе (называется 18 ноября), на которой премьер объявит о перевыборах в середине-конце декабря и перенесет второй этап повышения налога на продажи на 18-24 месяца.

Сам Абэ назвал спекуляциями время перевыборов и отказался их комментировать.

Источники утверждают, что решение Абэ о переносе сроков повышения налога на продажи зависит от ВВП Японии за 3й квартал, публикация которого будет после открытия понедельника.

При росте ВВП Японии менее 2%гг стоит ждать переноса сроков повышения налога.

Любимая забава японских трейдеров: продажа иены и покупка Nikkei.

При этом одновременно покупается доллар для хеджирования лонгов в Nikkei.

При падении Nikkei первыми закрываются хеджи лонгов доллариены.

Отсрочка повышения налога с продаж: позитив для фонды Японии и повод для роста доллариены.

Где ждать доллариену при переносе сроков введения налога с продаж?

Экономический советник Абэ Хонда сообщил, что достижение отметки доллариены 120 станет поводом для размышлений, а уровень 125 вызовет беспокойство.

На предстоящей неделе:

1. Протокол ФРС

На сопроводиловку ФРС 29 октября рынок отреагировал ростом доллара.

Почему-то многие ожидали, что в сопроводиловке будет отражено беспокойство ростом доллара, но эти подробности ФРС априори раскрывает только в протоколе.

Также рынок отреагировал покупками доллара на более позитивную оценку рынка труда, хотя это было полностью ожидаемо.

В протоколе ФРС рынок обратит внимание:

— Обсуждение формулировки «ставки на текущих уровнях значительное время по окончании QE».

Если в протоколе будут предложения «многих» или «большинства» членов ФРС убрать данную формулировку на предстоящих заседаниях: доллар вырастет и другие оценки членов ФРС перспектив рынка труда и инфляции несущественны.

Тем не менее, по прошлым протоколам известно, что минимум один член ФРС Плоссер хочет убрать данную формулировку, поэтому сильная реакция рынка на упоминание, что «некоторые» члены ФРС хотят убрать данную формулировку неразумна.

— Оценка перспектив рынка труда.

Рынку важно, сколько членов ФРС на последующих заседаниях готовы отказаться от формулировки о неиспользовании трудовых ресурсов, если такое обсуждение было.

Если большинство членов ФРС считают, что рынок труда по-прежнему слаб и новая формулировка «недоиспользование трудовых ресурсов постепенно снижается» уместна вплоть до начала существенного роста зарплат: плюс продажам доллара и росту евродоллара.

— Оценка перспектив инфляции.

Понятно, что основной спор сейчас между членами ФРС идет о перспективах инфляции.

29 октября ещё не было текущих опросов Мичигана, поэтому вряд ли стоит ожидать падение долгосрочных ожиданий по инфляции, это возможно лишь на заседании 17 декабря при публикации новых прогнозов ФРС.

Тем не менее, скорее всего в протоколе будут усилены опасения членов ФРС по перспективам инфляции, важно насколько сильным будет беспокойство по поводу роста курса доллара.

Скорее всего, будет усиление беспокойства перспективами инфляции.

Я считаю, что протокол ФРС будет голубиным, что приведет к закрытию лонгов по доллару и росту евродоллара в частности (особенно сильным может быть рост золота).

ФРС завершило программу QE на заседании 29 октября, что само по себе бычий сигнал в монетарной политике.

Усугублять завершение QE ястребиными посланиями малоразумно, а с учетом лавинообразного падения фондового рынка в октябре: самоубийственно.

Поэтому протокол ФРС ожидаю голубиный или нейтральный, что должно привести к росту евродоллара к 1.2700+-, а будет ли от 1.2700+- разворот на коррект вниз после первоначального роста зависит от подробностей протокола.

2. Экономические данные

— США

Вторник: индекс цен производителей за октябрь.

Рынок обычно слабо реагирует на эти данные, но с учетом пятничного Мичигана все данные по инфляции США выходят на первое место.

Среда: закладки новых домов, разрешения на строительство.

Четверг: заявки бр, индекс потребительских цен за октябрь, продажи на вторичном рынке жилья.

Недельные заявки по бр важны для оценки уровня бр на ноябрьских нонках и, как следствие, изменения прогнозов ФРС на заседании 17 декабря.

— Еврозона

Вторник: ZEW Германии

Рынок ожидает постепенный рост в Еврозоне и это справедливо, ибо низкий курс евро должен давать стимул экономике.

Четверг: PMI стран Еврозоны

PMI Еврозоны главные данные, вторые по важности после протокола ФРС на предстоящей неделе.

Если я права и по факту публикации протокола ФРС будет рост евродоллара, то PMI Еврозоны или закрепят этот рост или развернут вниз как минимум на коррект.

3. Выступления членов ЦБ.

На уходящей неделе выступило большое количество ФРСников, на предстоящей их будет мало и вряд ли кто-то сможет чем-то новым удивить рынки.

На предстоящей неделе будет парад членов ЕЦБ.

Основными будут спичи Драги в пон-к 17мск и пятницу 11мск.

Нового Драги сказать нечего, пугать может, но результат будет временным.

В пятницу выступление Драги рынок примет к сердцу ближе при условии, что данные Еврозоны вторника-четверга выйдут печальными.

4. Геополитика

17 ноября ЕС будет обсуждать санкции против РФ.

Всё заранее известно, новых экономических санкций не будет, старые не отменят, планируется расширение списка физических лиц.

Умеренный позитив для евро.

-----------------

По ТА…

Среднесрочно без изменений:

Ожидаю коррект евродоллара в 1.29ю и, скорее всего, в 1.33-1.35.

Запасным вариантом может быть отрисовка КДТ на евродолларе:

Я считаю этот вариант крайне маловероятным, но проявить осторожность в районе 1,2640-1.2740 нужно.

Для такого варианта нужно ястребиный или нейтральный протокол ФРС с провальными данными Еврозоны и хорошими данными США на предстоящей неделе.

----------------

Выводы:

Данные Еврозоны понемногу показывают признаки улучшения. Дефляционные мировые процессы, скорее всего, приведут к более голубиной риторике ФРС относительно начала повышения процентных ставок.

На этом фоне логичен коррект евродоллара в верх 1.29й и, скорее всего, в диапазон 1.33-1.35 перед дальнейшим падением.

Тем не менее, на предстоящей неделе стоит проявить внимание к протоколу ФРС в среду и PMI Еврозоны в четверг.

Если я права, то протокол ФРС вызовет рост евродоллара к 1.2700+-, если этот рост будет чрезмерен по сравнению с текстом протокола и PMI Еврозоны в четверг выйдут ниже ожиданий: возможен разворот евродоллара из диапазона 1.2640-1.2740 минимум на коррект вниз, причем скорее это будет ближе к верхней части диапазона 1.2700-1.2720.

План один на предстоящую неделю: рост евродоллара первую половину недели в район 1.2640-1.2740 (скорее 1.2700+-), потом в зависимости от протокола ФРС и PMI Еврозоны возможен коррект вниз.

Более глобально жду рост евродоллара в верх 1.29й и, скорее всего, в диапазон 1.33-1.35, ближайшие события определят скорость достижения данных уровней.

---------------

Моя тактика:

Основной счет:

Лонги евродоллара от 1.2372.

Продолжаю думать над шортами СиП, если права с протоколом ФРС то после протокола должен быть шип СиП вверх, на этом ходе вверх буду пробовать шорт.

Второй счет:

Без позиций.

При росте евродоллара после открытия рынков и ВВП Японии могу зашортить при наличии сигналов на мелких ТФ, но не ранее 1.2570+-.

При шорте евродоллара на Азии пон-ка от 1.2570+- обязательно бу перед сессией Европы, ибо на открытии Европы может быть начало 1.26й, где также могу открыть шорты при наличии сигналов на мелких ТФ.

При снижении евродоллара в 1.24ю до протокола ФРС: лонги.

При росте евродоллара после протокола ФРС в район 1.2700+-: шорты евродоллара с бу или коротким стопом перед данными Еврозоны четверга (сначала прочитаю протокол)).

На уходящей неделе:

— Еврозона и США

Всю неделю евродоллар был в диапазоне, рисуя треугольник с намеком на ход в 1.22ю.

ВВП Еврозоны в пятницу вышел лучше прогноза, но рынок не сильно отреагировал, пребывая в ожидании блока данных США.

После выхода розницы США лучше прогноза усилиями ТА-шников была попытка пробития треугольника на часах евродоллара вниз, но после отчета Мичигана рынок стал закрывать лонги доллара.

Мичиган показал резкое падение инфляционных ожиданий:

После этих данных рынок ожидает более голубиную риторику ФРС, ибо падение инфляции может перенести повышение ставок на более поздний срок.

Конечно, для более масштабного закрытия лонгов доллара рынку нужно подтверждение данных Мичигана.

В первую очередь это подтверждение должны выразиться в падении инфляции по факту (при публикации данных инфляции США), также рынок будет ждать окончательного отчета Мичигана через 2 недели (возможность пересмотра пятничных данных).

Если падение инфляции подтвердится: евродоллар достигнет диапазона 1.33-1.35 перед дальнейшим снижением.

— Япония

Премьер Японии Абэ сообщил членам своей партии о намерении распустить нижнюю палату парламента Японии.

Рынок ожидает пресс-конференцию Абэ на предстоящей неделе (называется 18 ноября), на которой премьер объявит о перевыборах в середине-конце декабря и перенесет второй этап повышения налога на продажи на 18-24 месяца.

Сам Абэ назвал спекуляциями время перевыборов и отказался их комментировать.

Источники утверждают, что решение Абэ о переносе сроков повышения налога на продажи зависит от ВВП Японии за 3й квартал, публикация которого будет после открытия понедельника.

При росте ВВП Японии менее 2%гг стоит ждать переноса сроков повышения налога.

Любимая забава японских трейдеров: продажа иены и покупка Nikkei.

При этом одновременно покупается доллар для хеджирования лонгов в Nikkei.

При падении Nikkei первыми закрываются хеджи лонгов доллариены.

Отсрочка повышения налога с продаж: позитив для фонды Японии и повод для роста доллариены.

Где ждать доллариену при переносе сроков введения налога с продаж?

Экономический советник Абэ Хонда сообщил, что достижение отметки доллариены 120 станет поводом для размышлений, а уровень 125 вызовет беспокойство.

На предстоящей неделе:

1. Протокол ФРС

На сопроводиловку ФРС 29 октября рынок отреагировал ростом доллара.

Почему-то многие ожидали, что в сопроводиловке будет отражено беспокойство ростом доллара, но эти подробности ФРС априори раскрывает только в протоколе.

Также рынок отреагировал покупками доллара на более позитивную оценку рынка труда, хотя это было полностью ожидаемо.

В протоколе ФРС рынок обратит внимание:

— Обсуждение формулировки «ставки на текущих уровнях значительное время по окончании QE».

Если в протоколе будут предложения «многих» или «большинства» членов ФРС убрать данную формулировку на предстоящих заседаниях: доллар вырастет и другие оценки членов ФРС перспектив рынка труда и инфляции несущественны.

Тем не менее, по прошлым протоколам известно, что минимум один член ФРС Плоссер хочет убрать данную формулировку, поэтому сильная реакция рынка на упоминание, что «некоторые» члены ФРС хотят убрать данную формулировку неразумна.

— Оценка перспектив рынка труда.

Рынку важно, сколько членов ФРС на последующих заседаниях готовы отказаться от формулировки о неиспользовании трудовых ресурсов, если такое обсуждение было.

Если большинство членов ФРС считают, что рынок труда по-прежнему слаб и новая формулировка «недоиспользование трудовых ресурсов постепенно снижается» уместна вплоть до начала существенного роста зарплат: плюс продажам доллара и росту евродоллара.

— Оценка перспектив инфляции.

Понятно, что основной спор сейчас между членами ФРС идет о перспективах инфляции.

29 октября ещё не было текущих опросов Мичигана, поэтому вряд ли стоит ожидать падение долгосрочных ожиданий по инфляции, это возможно лишь на заседании 17 декабря при публикации новых прогнозов ФРС.

Тем не менее, скорее всего в протоколе будут усилены опасения членов ФРС по перспективам инфляции, важно насколько сильным будет беспокойство по поводу роста курса доллара.

Скорее всего, будет усиление беспокойства перспективами инфляции.

Я считаю, что протокол ФРС будет голубиным, что приведет к закрытию лонгов по доллару и росту евродоллара в частности (особенно сильным может быть рост золота).

ФРС завершило программу QE на заседании 29 октября, что само по себе бычий сигнал в монетарной политике.

Усугублять завершение QE ястребиными посланиями малоразумно, а с учетом лавинообразного падения фондового рынка в октябре: самоубийственно.

Поэтому протокол ФРС ожидаю голубиный или нейтральный, что должно привести к росту евродоллара к 1.2700+-, а будет ли от 1.2700+- разворот на коррект вниз после первоначального роста зависит от подробностей протокола.

2. Экономические данные

— США

Вторник: индекс цен производителей за октябрь.

Рынок обычно слабо реагирует на эти данные, но с учетом пятничного Мичигана все данные по инфляции США выходят на первое место.

Среда: закладки новых домов, разрешения на строительство.

Четверг: заявки бр, индекс потребительских цен за октябрь, продажи на вторичном рынке жилья.

Недельные заявки по бр важны для оценки уровня бр на ноябрьских нонках и, как следствие, изменения прогнозов ФРС на заседании 17 декабря.

— Еврозона

Вторник: ZEW Германии

Рынок ожидает постепенный рост в Еврозоне и это справедливо, ибо низкий курс евро должен давать стимул экономике.

Четверг: PMI стран Еврозоны

PMI Еврозоны главные данные, вторые по важности после протокола ФРС на предстоящей неделе.

Если я права и по факту публикации протокола ФРС будет рост евродоллара, то PMI Еврозоны или закрепят этот рост или развернут вниз как минимум на коррект.

3. Выступления членов ЦБ.

На уходящей неделе выступило большое количество ФРСников, на предстоящей их будет мало и вряд ли кто-то сможет чем-то новым удивить рынки.

На предстоящей неделе будет парад членов ЕЦБ.

Основными будут спичи Драги в пон-к 17мск и пятницу 11мск.

Нового Драги сказать нечего, пугать может, но результат будет временным.

В пятницу выступление Драги рынок примет к сердцу ближе при условии, что данные Еврозоны вторника-четверга выйдут печальными.

4. Геополитика

17 ноября ЕС будет обсуждать санкции против РФ.

Всё заранее известно, новых экономических санкций не будет, старые не отменят, планируется расширение списка физических лиц.

Умеренный позитив для евро.

-----------------

По ТА…

Среднесрочно без изменений:

Ожидаю коррект евродоллара в 1.29ю и, скорее всего, в 1.33-1.35.

Запасным вариантом может быть отрисовка КДТ на евродолларе:

Я считаю этот вариант крайне маловероятным, но проявить осторожность в районе 1,2640-1.2740 нужно.

Для такого варианта нужно ястребиный или нейтральный протокол ФРС с провальными данными Еврозоны и хорошими данными США на предстоящей неделе.

----------------

Выводы:

Данные Еврозоны понемногу показывают признаки улучшения. Дефляционные мировые процессы, скорее всего, приведут к более голубиной риторике ФРС относительно начала повышения процентных ставок.

На этом фоне логичен коррект евродоллара в верх 1.29й и, скорее всего, в диапазон 1.33-1.35 перед дальнейшим падением.

Тем не менее, на предстоящей неделе стоит проявить внимание к протоколу ФРС в среду и PMI Еврозоны в четверг.

Если я права, то протокол ФРС вызовет рост евродоллара к 1.2700+-, если этот рост будет чрезмерен по сравнению с текстом протокола и PMI Еврозоны в четверг выйдут ниже ожиданий: возможен разворот евродоллара из диапазона 1.2640-1.2740 минимум на коррект вниз, причем скорее это будет ближе к верхней части диапазона 1.2700-1.2720.

План один на предстоящую неделю: рост евродоллара первую половину недели в район 1.2640-1.2740 (скорее 1.2700+-), потом в зависимости от протокола ФРС и PMI Еврозоны возможен коррект вниз.

Более глобально жду рост евродоллара в верх 1.29й и, скорее всего, в диапазон 1.33-1.35, ближайшие события определят скорость достижения данных уровней.

---------------

Моя тактика:

Основной счет:

Лонги евродоллара от 1.2372.

Продолжаю думать над шортами СиП, если права с протоколом ФРС то после протокола должен быть шип СиП вверх, на этом ходе вверх буду пробовать шорт.

Второй счет:

Без позиций.

При росте евродоллара после открытия рынков и ВВП Японии могу зашортить при наличии сигналов на мелких ТФ, но не ранее 1.2570+-.

При шорте евродоллара на Азии пон-ка от 1.2570+- обязательно бу перед сессией Европы, ибо на открытии Европы может быть начало 1.26й, где также могу открыть шорты при наличии сигналов на мелких ТФ.

При снижении евродоллара в 1.24ю до протокола ФРС: лонги.

При росте евродоллара после протокола ФРС в район 1.2700+-: шорты евродоллара с бу или коротким стопом перед данными Еврозоны четверга (сначала прочитаю протокол)).

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВВП США

- ВоЕ

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- День Благодарения

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- доллариена

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

Что-то я не припоминаю своего решения уйти в фрезеровщицы))))

Сейчас банки должны по MRO+LTRO 1.23T евро. Но из них 500 млрд. погашаются 01/29 в следующем году и 529.5B 02/26 из которых банки уже вернули 784B. Темпы наращивания — судить можно из только 82B по TLTRO. Целевой уровень ECB для балансового листа — сентябрь 2017 года. Но схожусь сейчас во мнении, что данный уровень не будет достигнут. И балансовый лист вырастет на 300-400 млрд. максимум. Так что евро сейчас явно недооценена. Да и думаю, что кривые доходности подправляться будут, как и диффы между долговыми рынками Штатов и Европы.

Привет, солнышко!

Ваши комментарии для меня очень ценны, спасибо!)

Может быть поэтому рынки и ожидают запуска дополнительных программ QE, хотя бы выкуп корпоративных облигаций?

Иначе Драги будет трудно достигнуть планируемого размера баланса.

А, вообще, прикольно наблюдать как после комментов Драги как правило через несколько часов выходит Вайдман и комментирует всё иначе).

В отношении баланса ЕЦБ Вайдман утверждает, что нет цели увеличения на уровень марта 2012, главное инфляция.

Комменты важны, ибо при беседе с умным человеком есть шанс и самой стать умнее)))

Сама в лонге, жду роста.

Ну, Голдман Сакс всё же дает правильное воспитание на мой взгляд).

Политика Германии привела Еврозону к сегодняшнему состоянию, когда предыдущее падение евродоллара к 1.2040 не дало сильный импульс росту экономик стран Еврозоны, фискальные меры оказались сильнее.

А ведь евродоллар маятник по сути для экономик США и Еврозоны.

Чего только стоило поднятие ставок ЕЦБ в 2008 году.

Посмотрим чем закончится это противостояние Драги и компании с Бундесбанком.

Как бы после корректа к 1.33-1.35 к паритету не уйти.

Вот другое дело торговцы из BlackRock и Fidelity — эти ребята постоянно на позитиве и с американской улыбкой)) Они мне больше импонируют, чем люди, которые похожи на выжатое и скомканое полотенце, на кое так же и сам большую часть времени и похож.

Хорошая цель, одобряю), сама хочу 1.33ю, но многое зависит от скорости хода вверх, конечно.

Ну, по работе каждый выбирает сам.

Я б не отказались от работы в GS на пару лет, невзирая на перспективу отображения выжатого лимона с лапками)))

Опыт в подобной компании ценен.

Хотя если посмотреть, то на выходе этого конвейера или получившие прививку к QE или путь Джима О'Нила, ошибся в СиПи — до свидания.

Хотя по нему тоже непонятно: как работая в Голдман Сакс можно считать потолок в СиПи согласно экономическим данным, а не эффекту QE?

Как для примера, здесь все троллят Василия Олейника, но большинство выводов не делает. И по факту: это лично Васино решение, как и каждого, покупать/продавать тот или иной фин. актив. Признал ошибку, взял убыток, сделал вывод, нашел ошибки, недочеты в первоначальном мнение, но жизнь дальше продалжается. Другое дело, если эти ошибки раздавливают человека, что делает его неуверенного в будущих сделках. Рынок — это тот же конвеер. Только 2-5% «мусора» остается в этом пылесосе, и под властью времени магнитит к себе другую пыль до тех пор, пока время не возьмет свое.

Мне кажется тут важны природные способности.

У кого-то хорошо дается ТА, кому-то ВА, кому-то ФА...

Вот природой дано и «мягким местом» многого не добиться.

И ФА-шников очень мало, ибо действительно очень много факторов, но рынок как ребенок: в один момент времени живет одной идеей.

И тот, у кого есть способность выявлять в каждый момент времени идею рынка, которая разная на разных ТФ грубо говоря — тот и имеет будущее в анализе ФА.

Мне, к примеру, не дается ВА, сколько не изучаю: уровень чайника, не вижу я этих волн середине рынка, нет у меня такой умозрительной фантазии)

«One can only teach if one doesn't know — says the Dreamer — Those who truly know don't teach!

What we have „learnd“ what we truly „passess“, — cannot be transferred. Happiness, whealth, knowledge, will and love, cannot be acquired from the outside, cannot be „given“ but only… „remembered“. They are inalienable gifts of Being, and therefore, the natural inheritance of every man»

Так что лучше находить то, что уже есть в нас самих и это же совершенствовать)

Вах!)

Лучше сказать невозможно.

А так позвольте признаться в личном обожании)

Для меня на Смартлабе было 2 открытия среди ФА-шников: Bampi_Johnson и Карапуз.

Карапуз пропал(

Поэтому со всеми своими вопросами и просто поговорить о текущем моменте буду обращаться к Вам, если нет возражений)

У Карапуза и блог закрылся(

Ну, буду рада прочитать всё, что напишете.

Хотя ценна возможность зайти и спросить то, что актуально для себя на текущий момент.

Не пропадайте надолго, помните что Вас ценят!)

Спасибо)

Посмотрим)

Думаю протоколы ФРС на этой неделе серьезным триггером движения не будут. ИМХО.

Привет, моя радость!)

Спасибо!

Всё-таки для рынка важны сигналы ФРС при завершении КУЕ, тем более сопроводиловку ФРС отыграли ростом доллара 29 октября на мой взгляд незаслуженно, поэтому отдайте ход обратно если права в голубином протоколе)))

Ну, пока масштабное КУЕ ЕЦБ под большим вопросом, весной при ухудшении ситуации в Еврозоне может и договорятся.

А у ФРС мандат включает рынок труда и инфляцию.

Рынок труда больше имеет отношение к мягкой монетарной политике и только уровни бр 5,2%-5,5% могут привести к замедлению инфляции (так называемая ФРС максимальная занятость).

А вот инфляция в США имеет прямое отношение к ставкам, а рост инфляции в США пока под вопросом.

На мой взгляд данные уровни евродоллара занижены при текущей ситуации пока не исчезнет фраза «ставки на текущих значительное время» из риторики ФРС, а она исчезнет после уверенности в росте инфляции по идее.