SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. matryoshkacapital

S&P500: взгляд со стороны

- 14 августа 2014, 13:06

- |

- На чем будем расти?

- Неопределенность и смешанный новостной фон = понижательные риски?

- Факторы риска в S&P500: Германия, геополитика, облигации, ФРС, выборы

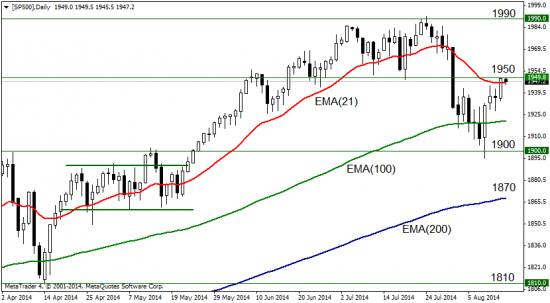

- ТА: 1950 и ЕМА(21) – локальное сопротивление в S&P500

К моменту написания статьи у нас нет каких-либо позиций в S&P500, однако у нас есть ряд вопросов. Возможно, какие-то решения об открытии позиций мы будем принимать на выходных.

На чем будем расти?

Во-первых, «на чем будем расти?». Мы не исключаем в рамках краткосрочной волатильности повторного тестирования сопротивления 1990 пунктов, но для того, чтобы говорить о полноценном обновлении исторических максимумов и движении к 2050/2100 пунктов нужно нечто большее, как, к примеру, смягчение денежной политике в еврозоне в июне, что обеспечило основу для весенне-летнего ралли в S&P500. Сейчас схожей по масштабам идеи пока на горизонте нет, возможно, что-то изменится после заседания ФРС 16-17.09, либо в случае улучшения отношений между РФ и Украиной (по слухам, в августе могут состояться переговоры между В.Путиным и П.Порошенко). Нам также сложно пока воспринимать спекуляции о том, что ФРС не будет спешить с повышением ставок, как полноценную идею роста на мировых рынках акций.

Смешанный новостной фон, неопределенность — понижательные риски в S&P500?

Новостной фон на данный момент сложно назвать обнадеживающим для рынка акций США. Иными словами, есть большое количество факторов, которые как минимум создают неопределенность на рынке, а при дальнейшем негативе извне становятся полноценными понижательными рисками.

Геополитика и торговая война РФ-ЕС\США. Ситуация в секторе Газа далека от разрешения. Ни Хамас, ни Израиль не готовы идти на уступки, что предполагает дальнейшее затягивание конфликта. Аналогично мы не видим пока какого-либо потепления в отношениях России и Украины, зато видим затяжной конфликт, который начинает оказывать все больше влияние на перспективы роста мировой экономики. Здесь же можно упомянуть Сирию и Ирак, где также сохраняются свои риски, и нет единого легкого сценария разрешения политических или вооруженных конфликтов.

Ухудшение перспектив мировой экономики. Замедление экономики и отрицательные темпы роста ВВП Германии в 3кв 2014 г – новый повод для беспокойства или риск. В принципе сами по себе показательны данные за ВВП в EZ за 2кв 2014 г, в частности, неожиданная рецессия в Италии, стагнация, а не рост во Франции, а также падение ВВП Германии на 0.2% (прогноз -0.1%). Собственно экономики КНР и США также посылают нам ряд косвенных сигналов, что перспективы 2п 2014 г могут быть несколько менее оптимистичные, чем ожидалось ранее.

К остальным факторам неопределенности можно отнести рекордно-низкие уровни доходности Treasuries, намекающие на то, что что-то не так с аппетитом к риску, сентябрьское заседание ФРС, а также выборы в США осенью. У нас есть также ряд вопросов и к развивающимся рынкам, где помимо РФ риски может представлять Турция после победы Эрдагана, Бразилия со своими президентскими выборами осенью, Аргентина, а также еще ряд стран.

Технический анализ

На что мы сейчас смотрим, так это на сопротивление 1950 пунктов и ЕМА(21), которые являются сейчас своеобразной ватерлинией для S&P500. Так, говорить о какой-либо стабилизации на рынке акций США и ослаблении августовских «медвежьих» рисков можно будет только после того, как индекс S&P500 сумеет закрепиться выше обозначенного резистанса и мувинга.

S&P500 (Daily)

- Уровни поддержки: 1920 – ЕМА(100), 1900 – минимумы августа, 1860/70 – ЕМА(200), далее 1810.

- Уровни сопротивления: 1950, далее 1990.

Константин Бочкарев, www.matryoshkacapital.com

Управляющий активами; представляющий брокер Vision Financial Markets

Торговля на финансовых рынках сопряжена с повышенным риском и может подходить не для каждого инвестора или трейдера. Результаты (доходность) прошлых периодов не является показателем будущих результатов.

14 |

1 комментарий

Как дела в шортах трэжэрей?-:)

- 14 августа 2014, 13:12

Читайте на SMART-LAB:

Чем зимнее поведение рубля отличается от летнего?

Предыдущий локальный максимум укрепления рубль ставил в июне-июле, теперь – в декабре. Оба раза он откатился. Если смотреть на его пару с...

06:43

теги блога Константин Бочкарев

- Bloomberg

- CFTC

- CME

- CME Group

- CPI

- Forex

- forward guidance

- FX

- government shutdown

- LTRO

- nonfarm payrolls

- PMI в еврозоне

- QE в еврозоне

- QE3

- QE3 tapering

- S&P500

- treasuries

- Vision

- Vision Financial Markets

- WTI

- Бен Бернанке

- Бернанке

- Бернанке Бен

- Буллард

- Бундесбанк

- выборы в Европарламент

- выборы в Украине

- Давос 2015

- дефляция

- Джанет Йеллен

- Джаннет Йеллен

- добыча

- доллар

- Драги

- ЕЦБ

- Женева-2

- заседание ЕЦБ

- заседание ЕЦБ 6 марта

- заседание ФРС

- Золото

- индекс доллара

- инфляция в еврозоне

- инфляция в США

- Ирак

- Иран

- Йеллен

- казначейские облигации

- казначейские облигации США

- Китай

- консолидация

- Константин Бочкарев

- коррекция

- Коррекция S&P500

- коррекция на мировых рынках

- Крым

- майская коррекция

- маржин колл

- Марио Драги

- Минэнерго США

- МЭА

- нефть

- Обама

- обзор рынка

- обзор рынка форекс

- опек+

- опционы CME group

- переговоры

- переговоры в Женеве

- перепроданность

- потолок госдолга США

- прогноз

- прогноз на сентябрь

- протоколы ФРС

- развивающиеся рынки

- ралли

- рекомендации

- Рухани

- рынок акций США

- сезон отчетности

- сезон отчетности в США

- сезон отчетности США

- сигнал

- Сирия

- стоп лосс

- стресс-тесты

- технический анализ

- торговые рекомендации

- торговый план

- Украина

- Управление активами

- ФРС

- фьючерсы и опционы CME

- фьючерсы и опционы CME Group

- фьючерсы и опционы США

- ЦБ Турции

- экономика

- экономика США

- ядерная программа

- ядерная программа Ирана