SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Osypovich

Умирающий ястреб или умрет ли волатильность.

- 04 июня 2014, 08:26

- |

Пока пишу большой пост, наткнулся на интересные закономерности. Не так давно кто-то делал анализ сайта smart-lab о том, что интересовало за месяц больше всего участников. Самое интересное, что этот вопрос сейчас поднимают везде и очень многие специалистов по рынку. Так что это за тема? Это банально, но волатильность не на одном каком-то отдельно взятом рынке, а на всех и она (волатильность) падает или находится на исторически низких, как текущих значениях, так и средне исторических. Приведу несколько графиков, чтоб сделать небольшую наглядность.

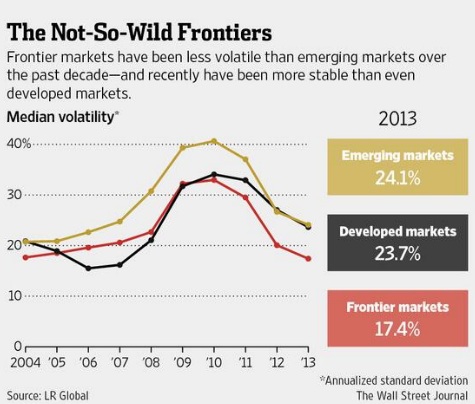

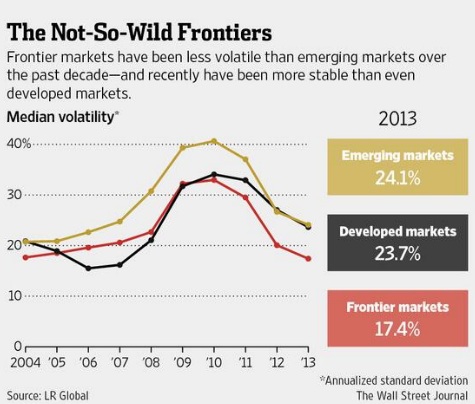

Вот как обрисовуют данную ситуацию в WSJ:

Что такое “Frontier markets” и какие индексы, а так же страны входят, можно почитать в википедии.

Думаю, что таким разрывом можно воспользоваться через ETFs, хотя потенциал прибыли не так уж и велик, но копейка рубль бережет.

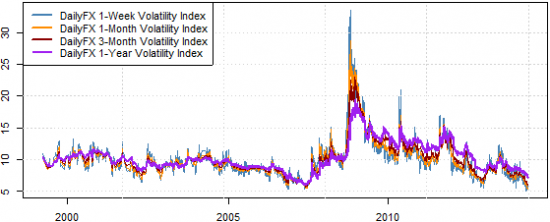

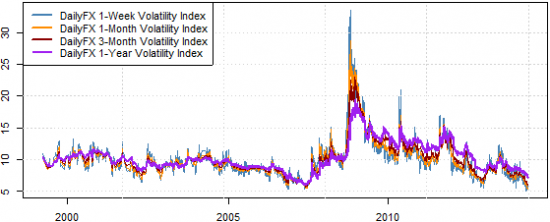

Следующий рынок, который так же впадает в спячку – рынок Forex.

Роберт Родригез сформулировал простые правила волатильности:

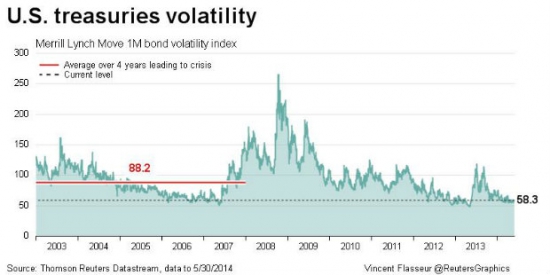

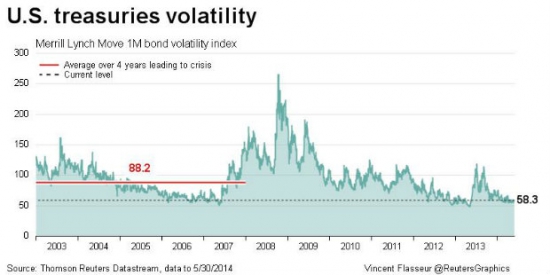

Рынок трижерис так же не избежал участи предшествующих товарищей. ФРС уже выступила по этому поводу, что низкая стоимость заимствования приведет к чересчур оптимистичным оценкам в будущем и пустит заемщиков во все тяжкие. А когда экономика начнет сползать – это снова приведет к высокой волатильности.

Так что же будет с волатильностью в перспективе? Нашел уйму точек зрения, но самая, наверное, интересная:

«We live in a world in which corporations as far afield as British Airways, Ocado and Google can anticipate your every wish before you’ve even signalled it.

This is not some cornucopian dream, but rather a reflection of how information technology is undermining the need for pricing because the allocation of goods is now so efficient that urgency, crowding and queuing — the very things that drive prices — have in some cases been eliminated entirely.

Should you really be surprised that volatility is dying?»

Умерла ли волатильность? Я думаю, что это ошибочное мнение и все зависит от того, как долго еще ЦБи мира будут вмешиваться своими нестандартными мерами стимулирования экономики. Как только уйдут, то все вернется на свои средне исторические значения.

P.S. Вообще было бы интересно глянуть, как волатильность влияет на эквити различных торговых систем.

Вот как обрисовуют данную ситуацию в WSJ:

Что такое “Frontier markets” и какие индексы, а так же страны входят, можно почитать в википедии.

Думаю, что таким разрывом можно воспользоваться через ETFs, хотя потенциал прибыли не так уж и велик, но копейка рубль бережет.

Следующий рынок, который так же впадает в спячку – рынок Forex.

Роберт Родригез сформулировал простые правила волатильности:

- if volatility is low today/this week/this month, markets are likely to remain quiet tomorrow/next week/next month and so on. The opposite is true, and high volatility tends to breed much of the same.

- volatility does not remain extremely low or extremely high forever. Instead we see that periods of especially slow market movement are often followed by a reversion to the mean—fast-moving markets typically follow as volatility remains near its long-term average.

- volatility is likely to remain low until an abrupt shift in market conditions, and any subsequent change in dynamics is likely to lead to a sharp and sustained jump in volatility. Yet that leaves us looking for a catalyst.

Рынок трижерис так же не избежал участи предшествующих товарищей. ФРС уже выступила по этому поводу, что низкая стоимость заимствования приведет к чересчур оптимистичным оценкам в будущем и пустит заемщиков во все тяжкие. А когда экономика начнет сползать – это снова приведет к высокой волатильности.

Так что же будет с волатильностью в перспективе? Нашел уйму точек зрения, но самая, наверное, интересная:

«We live in a world in which corporations as far afield as British Airways, Ocado and Google can anticipate your every wish before you’ve even signalled it.

This is not some cornucopian dream, but rather a reflection of how information technology is undermining the need for pricing because the allocation of goods is now so efficient that urgency, crowding and queuing — the very things that drive prices — have in some cases been eliminated entirely.

Should you really be surprised that volatility is dying?»

Умерла ли волатильность? Я думаю, что это ошибочное мнение и все зависит от того, как долго еще ЦБи мира будут вмешиваться своими нестандартными мерами стимулирования экономики. Как только уйдут, то все вернется на свои средне исторические значения.

P.S. Вообще было бы интересно глянуть, как волатильность влияет на эквити различных торговых систем.

теги блога Osypovich

- Abbott Laboratories

- ABS

- Alcoa

- assets

- auto

- balance sheet

- bubble

- budget

- buyback

- cash

- CDS

- China

- coal

- company

- correlation

- cov-lite loans

- CPI

- crash

- Credit Suisse

- debt

- Default

- draghi

- ecb

- emerging markets

- EPS

- EUR USD

- EUR-USD

- EURUSD

- FOMC meeting

- forex

- FRB

- FRN

- FRS

- GDP USA

- Gold

- high yield bond

- high yield bond bubble

- high-yield bond

- HYG

- interest rate

- Johnson & Johnson

- margin debt

- Mario Draghi

- MBS

- monetary policy

- Oil

- outlook

- portfolio managment

- property

- qe

- QEIII

- recession

- robotization

- Russia

- S&P500

- Santander

- Spain

- spread

- SPY

- stock

- stock market bubble

- strategy

- t-bill

- Ukraine

- US

- Verizon Communications

- Vix S&P 500

- Wall Street

- Yield Curve

- азия

- акции

- Бернаке

- Биотопливо

- бюджет

- Все

- геополитика

- дефляция

- дефолт

- дипломатия

- золото

- индексы

- история

- Китай

- кривая доходности

- кризис

- мысли в воскресный день

- мысли делитанта

- мысли дилетанта

- ожидания

- отток капитала

- отчетность

- оффтоп

- Правительство

- российский рынок акций

- сделки

- Украина

- фондовый рынок

- фракталы

- ФРС

- этанол

А для контртрендовых — не знаю. Это у контртрендовиков надо спрашивать.

Хотя по логике должно позитивно влиять — на низкой волатильности рынок многое прощает контртрендовикам — не убивает сразу.

Нет, конечно, зависит ещё и от рабочих тайм-фреймов, а также от характера той самой волатильности.

Но в целом, если трендовик — интрадейщик или краткосрочник — там будет получше, но если среднесрочник или долгосрочник, то затухший и протухший рынок — это беда.

Просто так статистический ряд эквити даст не так уж много, хотя лично по моей торговле он есть.

Не так уж много он даст, так как «отработать» эту корреляцию, мне, например, таки не удалось. Хотя попытки фильтровать на этой основе делал. Т.е. например, не торговать, если волатильность снижается ниже какого-то уровня.

Не получилось по той причине, что трендовые системы хорошо плюсуют во время роста волатитльности, и минусуют, когда волатильность падает. А вот эту динамику поймать не получается — ибо по факту только видишь — выросла волатильность — выросла доходность. Упала волатильность — упала доходность. А когда начнет расти вола и доходность и наоборот — предсказать не удается.

И не вижу в этом большой беды — нельзя стоять против рынка, но можно стоять против своей эквити, если она антиперсистентна по своему поведению.