SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. dmitri

Как начинать инвестировать в иностранные ETF. Отрывок из книги "Как инвестировать"

- 01 февраля 2014, 10:08

- |

Книга издана в Apple iTunes and Google Paly

Теперь давайте посмотрим на финансовые рынки США и Западной Европы. По существующему законодательству российские инвесторы имеют возможность инвестировать за пределами России, и я рекомендую воспользоваться этим.

Две основные причины. 1. Динамика поведения зарубежных активов зачастую отличается от динамики российских активов. Это очень помогает с диверсификацией активов портфеля, а значит, и с уменьшением рисков. Мы поговорим об этом подробнее в 4ой главе. 2. Инвестиции за границей помогают и с валютной диверсификаций, что также снижает риски. Мы обсудим это подробнее в 5ой главе.

Итак, с чего начинать при инвестициях на заграничных рынках. Безусловно с коллективных инвестиций. Exchange Traded Fund (ETF). Дословно ETF переводится как «Торгуемый на бирже актив». Принципы работы и основные юридические основы ПИФов и ETF, с точки зрения индивидуального инвестора, достаточно схожи. Основное отличие заключается в том, что цена на паевые фонды фиксируется после окончания торгового дня на бирже. Цена же ETF может изменяться в течение торгового дня. ETF можно приобретать и продавать на бирже, как обычные акции, что делает их очень удобными. Как правило, комиссионные и годовая стоимость владения ETF для индивидуального инвестора ниже, чем аналогичные показатели паевых фондов. Для большинства ETF на рынках США и Западной Европы стоимость годового владения не превышает 1% от размера инвестиций.

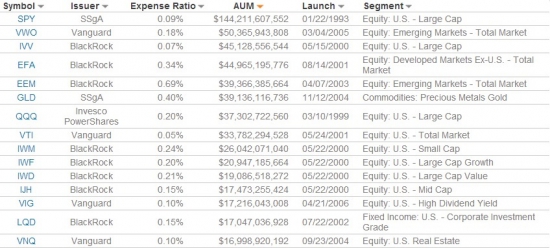

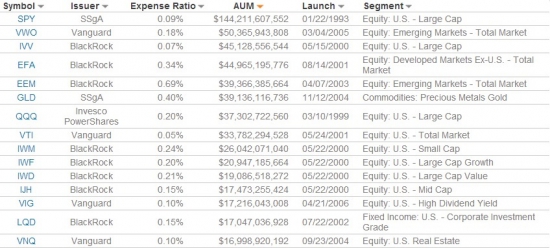

Формирование основополагающей долларовой части инвестиционного портфеля имеет смысл начинать с анализа списка самых больших ETF. Для этого воспользуемся удобным сервисом indexuniverse.com и отфильтруем 15 самых больших ETF по рыночной стоимости инвестированных в них средств (Рис 3.3).

Рис 3.3 – 15 самых больших ETF США по рыночной стоимости инвестированных средств, по данным ресурса indexuniverse.com на 5 сентября 2013 года

Рассмотрим параметры ETF в таблице на Рис 3.4 на примере самого большого фонда – SPY. Название управляющей компании SSga, ежегодные комиссионные управляющей компании — 0.09%, текущая (13.09.2013) рыночная стоимость проинвестированных активов — $144.2 млрд, дата запуска фонда — 22 января 1993 года, рыночный сегмент – акции больших компаний США. Этот ETF отслеживает и повторяет динамику индекса S&P500, самого цитируемого рыночного индекса в мире, который состоит из акций 500 самых больших компаний США. $144.2 млрд – большая сумма. Она превышает годовой бюджет многих стран мира. Интересно, что с момента написания моей первой книги два года назад рыночная стоимость ETF SPY увеличилась на $55 млрд. ETF SPY является индексным фондом. Список его активов повторяет состав активов рыночного индекса. В случае SPY это индекс S&P500. Как мы уже знаем, индексные фонды являются пассивными. Активы в пассивных фондах приобретаются и продаются автоматически в соответствии с изменениями активов в соответствующих индексах. В противоположность пассивным фондам в активных фондах список активов подбирается управляющим менеджером. Мы расскажем далее почему инвесторам следует ориентироваться в первую очередь на индексные фонды. Пока лишь отметим, что среди 15 самых больших ETF 11 являются индексными. Список на Рис 3.3 отражает веру инвесторов в преимущества американского фондового рынка: 11 фондов ориентированы на США. Фокус остальных ETF направлен на развивающиеся рынки (VWO, EEM), развитые рынки за исключением США (EFA) и золото (GLD). По типу активов эти 15 самых больших ETF разделены следующим образом: 13 фондов – акции, один фонд – корпоративные облигации (LQD) и один фонд – сырье (GLD).

Перед покупкой выбранного ETF инвесторы должны внимательно изучить инвестиционную декларацию. Начинающему инвестору я рекомендую избегать синтетические ETF. В отличие от обычных, синтетические ETF содержат в качестве активов деривативы — производные от активов акций, облигаций или сырья, и поэтому являются гораздо более рискованными. Почувствуйте рискованность на примере. Что более рискованно: отдолжить деньги соседу Петрову, которого вы знаете 10 лет (обычный актив), или его сослуживцу, которого вы увидели первый раз (дериватив)? На начальном этапе мы рекомендуем в качестве основополагающих рассматривать фонды акций и облигаций. В четвертой главе мы рассмотрим более подробно процесс формирования инвестиционного портфеля.

Книга «Как инвестировать» издана в Apple iTunes and Google Paly

Теперь давайте посмотрим на финансовые рынки США и Западной Европы. По существующему законодательству российские инвесторы имеют возможность инвестировать за пределами России, и я рекомендую воспользоваться этим.

Две основные причины. 1. Динамика поведения зарубежных активов зачастую отличается от динамики российских активов. Это очень помогает с диверсификацией активов портфеля, а значит, и с уменьшением рисков. Мы поговорим об этом подробнее в 4ой главе. 2. Инвестиции за границей помогают и с валютной диверсификаций, что также снижает риски. Мы обсудим это подробнее в 5ой главе.

Итак, с чего начинать при инвестициях на заграничных рынках. Безусловно с коллективных инвестиций. Exchange Traded Fund (ETF). Дословно ETF переводится как «Торгуемый на бирже актив». Принципы работы и основные юридические основы ПИФов и ETF, с точки зрения индивидуального инвестора, достаточно схожи. Основное отличие заключается в том, что цена на паевые фонды фиксируется после окончания торгового дня на бирже. Цена же ETF может изменяться в течение торгового дня. ETF можно приобретать и продавать на бирже, как обычные акции, что делает их очень удобными. Как правило, комиссионные и годовая стоимость владения ETF для индивидуального инвестора ниже, чем аналогичные показатели паевых фондов. Для большинства ETF на рынках США и Западной Европы стоимость годового владения не превышает 1% от размера инвестиций.

Формирование основополагающей долларовой части инвестиционного портфеля имеет смысл начинать с анализа списка самых больших ETF. Для этого воспользуемся удобным сервисом indexuniverse.com и отфильтруем 15 самых больших ETF по рыночной стоимости инвестированных в них средств (Рис 3.3).

Рис 3.3 – 15 самых больших ETF США по рыночной стоимости инвестированных средств, по данным ресурса indexuniverse.com на 5 сентября 2013 года

Рассмотрим параметры ETF в таблице на Рис 3.4 на примере самого большого фонда – SPY. Название управляющей компании SSga, ежегодные комиссионные управляющей компании — 0.09%, текущая (13.09.2013) рыночная стоимость проинвестированных активов — $144.2 млрд, дата запуска фонда — 22 января 1993 года, рыночный сегмент – акции больших компаний США. Этот ETF отслеживает и повторяет динамику индекса S&P500, самого цитируемого рыночного индекса в мире, который состоит из акций 500 самых больших компаний США. $144.2 млрд – большая сумма. Она превышает годовой бюджет многих стран мира. Интересно, что с момента написания моей первой книги два года назад рыночная стоимость ETF SPY увеличилась на $55 млрд. ETF SPY является индексным фондом. Список его активов повторяет состав активов рыночного индекса. В случае SPY это индекс S&P500. Как мы уже знаем, индексные фонды являются пассивными. Активы в пассивных фондах приобретаются и продаются автоматически в соответствии с изменениями активов в соответствующих индексах. В противоположность пассивным фондам в активных фондах список активов подбирается управляющим менеджером. Мы расскажем далее почему инвесторам следует ориентироваться в первую очередь на индексные фонды. Пока лишь отметим, что среди 15 самых больших ETF 11 являются индексными. Список на Рис 3.3 отражает веру инвесторов в преимущества американского фондового рынка: 11 фондов ориентированы на США. Фокус остальных ETF направлен на развивающиеся рынки (VWO, EEM), развитые рынки за исключением США (EFA) и золото (GLD). По типу активов эти 15 самых больших ETF разделены следующим образом: 13 фондов – акции, один фонд – корпоративные облигации (LQD) и один фонд – сырье (GLD).

Перед покупкой выбранного ETF инвесторы должны внимательно изучить инвестиционную декларацию. Начинающему инвестору я рекомендую избегать синтетические ETF. В отличие от обычных, синтетические ETF содержат в качестве активов деривативы — производные от активов акций, облигаций или сырья, и поэтому являются гораздо более рискованными. Почувствуйте рискованность на примере. Что более рискованно: отдолжить деньги соседу Петрову, которого вы знаете 10 лет (обычный актив), или его сослуживцу, которого вы увидели первый раз (дериватив)? На начальном этапе мы рекомендуем в качестве основополагающих рассматривать фонды акций и облигаций. В четвертой главе мы рассмотрим более подробно процесс формирования инвестиционного портфеля.

Книга «Как инвестировать» издана в Apple iTunes and Google Paly

теги блога dmitri

- Berkshire Hathaway

- ETF

- Micex

- Nikkei

- акции

- Барселона

- Баффет

- ВТБ

- диверсификация

- Инвестиционные стратегии

- индекс акций

- индексы акций S&P500

- Как инвестировать

- Как Инвестировать Дмитрий Конаш

- курс рубля на 2014 год

- облигации

- ПИФ

- портфель

- портфельный менеджер

- развивающиеся рынки

- референдум Крым

- сбербанк

- Ситуация на Украине

- Сохранить и приумножить

- Уоррен Баффет

- юань