SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OM77

SPX Calendar Spread Strategy

- 19 июля 2013, 10:54

- |

С согласия заказчика публикую часть результатов исследования стратегии с календарным спредом на опционы SPX — S&P500 Index Options.

Параметры стратегии:

Strategy — Long Calendar Put Spread (горизонтальный спред на путах)

Underlting — S&P500 Index (базовый актив — индекс, не фьючерс на индекс, а собственно сам индекс)

Strike — ATM&OTM (страйк у опционов одинаковый — центральный и без денег одновременно)

Short Leg Maturity — 10 days (кол-во дней до экспирации короткой ноги в день открытия позиции)

Long Leg Maturity - [23, 25] days (кол-во дней до экспирации длинной ноги в день открытия позиции)

Trade Size — 2 options: 1 sell, 1 buy (размер позиции — 1 проданный опцион, 1 — купленный)

Take Profit — 5% (lower limit) (позиция закрывается, если текущая прибыль достигла или превышает 5% от размера залогов)

Stop Loss — 15% (upper limit)

(позиция закрывается, если текущий убыток достиг или превышает 15% от размера залогов)

Maturity Limit — 1 day (позиция закрывается, если до экспирации короткой ноги остается 1 и менее дней)

Market Data:

Timeframe — End-Of-Day Bid, Ask, Last (данные на закрытие торгового дня)

Period — 2012, 2013-Q1 (2012-01-01 — 2013-03-31)

Trade Price — (Bid + Ask)/2 (расчет производился по средней цене между ценами заявок на покупку и продажу)

Вот так выглядит профиль такого спреда:

Расчеты были выполнены в R.

Margin (гарантийное обеспечение) одного такого спреда равно его дебиту умноженному на multiplier (равен $100 для SPX опционов):

Пусть цена проданного опциона 10.50, цена купленного — 20.10, тогда debit позиции: 20.10 - 10.50 = 9.60, margin (залоги): debit * multiplier = 9.60 * $100 = $960

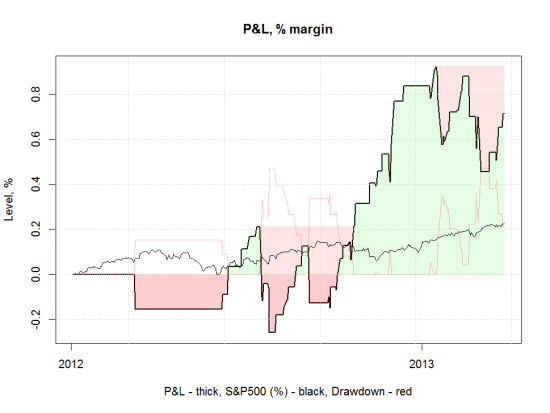

График P&L в процентах к размеру необходимых залогов:

Кроме P&L на графике также представлена динамика индекса S&P500 (в % к первому дню), а также просадки счета.

Привожу небольшой Performance Report:

Total Net Profit: 71.29%

Gross Profit: 241.3%

Gross Loss: -170.01%

Profit Factor: 1.42

Total Number of Trades: 35

Percent Profitable: 80%

Winning Trades: 28

Losing Trades: 7

Avg. Trade Net Profit: 2.04%

Avg. Winning Trade: 8.62%

Avg. Losing Trade: -24.29%

Ratio Avg.Win/Avg.Loss: 0.35

Largest Winning Trade: 23.29%

Largest Losing Trade: -33.33%

Max. Consecutive Winning Trades: 11

Max. Consecutive Losing Trades: 2

Avg. Duration Winning Trades: 2.57

Avg. Duration Losing Trades: 3.71

Max. Drawdown: 47%

Стоит отметить, что CBOE добавила в листинг серии с недельными опционами глубиной до 5 недель с 31 мая 2012 г. (до этого была только одна недельная серия), поэтому можно считать, что в полной мере стратегия работала только начиная с этой даты.

Безусловно с такой «гладкостью» графика P&L торговать эту стратегию решится не каждый, тем более на счетах инвесторов: получив просадку в 47%, до итоговой прибыли в 71% можно физически не дожить.

Грамотные правила money- и risk-management, а также применяемые трейдерами техники регулирования опционных позиции помогают снизить просадки до приемлемых уровней, уменьшив при этом итоговую прибыль (ничего не поделать — за ABS и подушку безопасности надо заплатить). P&L при этом приобретает, что называется, «продаваемую (товарную) гладкость».

Положительной отличительной особенностью данной стратегии, на мой взгляд, является «психологически благоприятное» соотношение выигрышных сделок к убыточным (28/7), короткая максимальная последовательность убыточных сделок — 2 и длинная прибыльных — 11 (трейдеру будет легко общаться с инвесторами внутри периода, хотя лично мое мнение — общение трейдера с инвестором надо сводить к нулю, общаться должен только сейлз!)

Также среди плюсов я бы отметил небольшую среднюю продолжительность сделки (с момента открытия до закрытия) — 2.57 дня для удачных сделок, и 3.71 — для убыточных.

По мере поступления новых идей буду публиковать их количественный анализ. R помогает выполнять практически любые расчеты. Торговать опционами надо с умом!

P/s Оригинал статьи находится на моем ресурсе quant-lab.com

При большом количестве посетителей иногда возникает превышение лимита по нагрузке на процессор и хостер блокирует мой сайт. Если это произошло — зайдите на сайт через некоторое время, когда блокировку снимут. Я работаю над устранением этой проблемы.

Параметры стратегии:

Strategy — Long Calendar Put Spread (горизонтальный спред на путах)

Underlting — S&P500 Index (базовый актив — индекс, не фьючерс на индекс, а собственно сам индекс)

Strike — ATM&OTM (страйк у опционов одинаковый — центральный и без денег одновременно)

Short Leg Maturity — 10 days (кол-во дней до экспирации короткой ноги в день открытия позиции)

Long Leg Maturity - [23, 25] days (кол-во дней до экспирации длинной ноги в день открытия позиции)

Trade Size — 2 options: 1 sell, 1 buy (размер позиции — 1 проданный опцион, 1 — купленный)

Take Profit — 5% (lower limit) (позиция закрывается, если текущая прибыль достигла или превышает 5% от размера залогов)

Stop Loss — 15% (upper limit)

(позиция закрывается, если текущий убыток достиг или превышает 15% от размера залогов)

Maturity Limit — 1 day (позиция закрывается, если до экспирации короткой ноги остается 1 и менее дней)

Market Data:

Timeframe — End-Of-Day Bid, Ask, Last (данные на закрытие торгового дня)

Period — 2012, 2013-Q1 (2012-01-01 — 2013-03-31)

Trade Price — (Bid + Ask)/2 (расчет производился по средней цене между ценами заявок на покупку и продажу)

Вот так выглядит профиль такого спреда:

Расчеты были выполнены в R.

Margin (гарантийное обеспечение) одного такого спреда равно его дебиту умноженному на multiplier (равен $100 для SPX опционов):

Пусть цена проданного опциона 10.50, цена купленного — 20.10, тогда debit позиции: 20.10 - 10.50 = 9.60, margin (залоги): debit * multiplier = 9.60 * $100 = $960

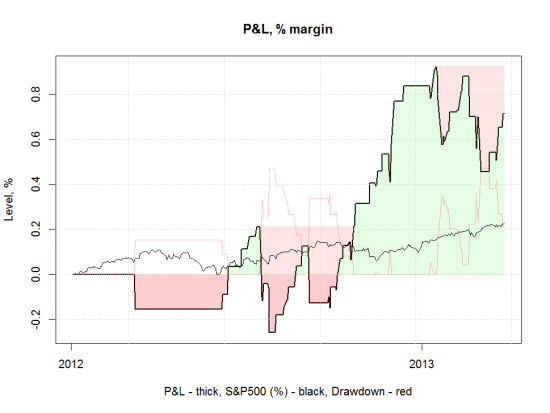

График P&L в процентах к размеру необходимых залогов:

Кроме P&L на графике также представлена динамика индекса S&P500 (в % к первому дню), а также просадки счета.

Привожу небольшой Performance Report:

Total Net Profit: 71.29%

Gross Profit: 241.3%

Gross Loss: -170.01%

Profit Factor: 1.42

Total Number of Trades: 35

Percent Profitable: 80%

Winning Trades: 28

Losing Trades: 7

Avg. Trade Net Profit: 2.04%

Avg. Winning Trade: 8.62%

Avg. Losing Trade: -24.29%

Ratio Avg.Win/Avg.Loss: 0.35

Largest Winning Trade: 23.29%

Largest Losing Trade: -33.33%

Max. Consecutive Winning Trades: 11

Max. Consecutive Losing Trades: 2

Avg. Duration Winning Trades: 2.57

Avg. Duration Losing Trades: 3.71

Max. Drawdown: 47%

Стоит отметить, что CBOE добавила в листинг серии с недельными опционами глубиной до 5 недель с 31 мая 2012 г. (до этого была только одна недельная серия), поэтому можно считать, что в полной мере стратегия работала только начиная с этой даты.

Безусловно с такой «гладкостью» графика P&L торговать эту стратегию решится не каждый, тем более на счетах инвесторов: получив просадку в 47%, до итоговой прибыли в 71% можно физически не дожить.

Грамотные правила money- и risk-management, а также применяемые трейдерами техники регулирования опционных позиции помогают снизить просадки до приемлемых уровней, уменьшив при этом итоговую прибыль (ничего не поделать — за ABS и подушку безопасности надо заплатить). P&L при этом приобретает, что называется, «продаваемую (товарную) гладкость».

Положительной отличительной особенностью данной стратегии, на мой взгляд, является «психологически благоприятное» соотношение выигрышных сделок к убыточным (28/7), короткая максимальная последовательность убыточных сделок — 2 и длинная прибыльных — 11 (трейдеру будет легко общаться с инвесторами внутри периода, хотя лично мое мнение — общение трейдера с инвестором надо сводить к нулю, общаться должен только сейлз!)

Также среди плюсов я бы отметил небольшую среднюю продолжительность сделки (с момента открытия до закрытия) — 2.57 дня для удачных сделок, и 3.71 — для убыточных.

По мере поступления новых идей буду публиковать их количественный анализ. R помогает выполнять практически любые расчеты. Торговать опционами надо с умом!

P/s Оригинал статьи находится на моем ресурсе quant-lab.com

При большом количестве посетителей иногда возникает превышение лимита по нагрузке на процессор и хостер блокирует мой сайт. Если это произошло — зайдите на сайт через некоторое время, когда блокировку снимут. Я работаю над устранением этой проблемы.

теги блога Oleg Mubarakshin ~ Quant-lab

- CBOE

- Derex

- Financial One

- ITinvest

- LSE

- market data

- Microsoft

- option

- option-lab

- options

- quant-lab

- quik

- RTSVX

- RVI

- Si

- SmartX

- SPX

- usd rub

- USDRUB

- volatility

- Ай Ти Инвест

- алготрейдинг

- беня

- брокеры

- вола

- волатильность

- Горчаков

- дельта

- Ильинский

- кванты

- Кирилл Ильинский

- КОНКУРС

- конфа

- конференция

- кукл

- кукловод

- Мартынов

- МОК

- МосБиржа

- Московская биржа

- НОК

- НОК 6

- НОК-7

- обучение

- опцион

- опционы

- отскок

- РЕПО

- роллирование

- спреды

- стаканы

- торговый терминал

- тролинг

- улыбка волатильности

- ФосАгро

- фундаментальный анализ

- хедж

- Чикаго

- экспирация

- юмор

Есть решение — купить хостинг подороже