SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Saro

Риск полной загрузки и реинвестирования системы

- 16 июля 2013, 14:01

- |

Разбирая свои завалы скриптов, наткнулся на трендовую систему, в которую вкрутил реинвестирование профита, без мани/риск мененджмента!

Тут же вспомнил возвражения многих трейдеров на тему чрезмерного риска при участии в ЛЧИ, и от части алгоритм наглядно демонстрирует это!

Коротко сразу оговорюсь, система собрана в системе TSLab, поэтому могу легко воспроизвести динамику предыдущего фьюча (реальные котировки) и провести анализ!

Суть алгоритма — торговля на пробой уровня с «постоянным» присутствием в рынке ( то есть сделки реверсные). При накоплении профита, позволяющего совершить сделку на +Хлотов, то сразу бросается Х количество лотов, на которое хватает денег в портфеле, то есть идет полная загрузка.

Почему вспомнил про ЛЧИ? Чтобы показать достойный результат надо стараться максимально загружать свою систему, то есть риски при этом колосальны! Если систему грузить не полностью то и результаты конечно слабые, а ко всему и доходность не интересная! Поэтому и получается, или максимальный риск и все лавры/камни, или же не участвовать во все и торговать как тебе комфортно! (про психологическую составляющую даже не буду писать).

Языком цифр:

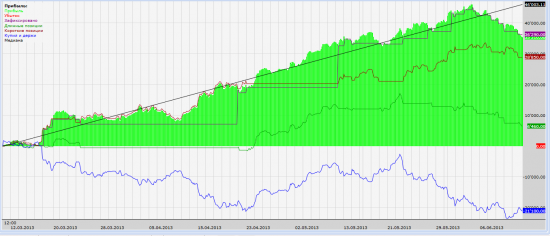

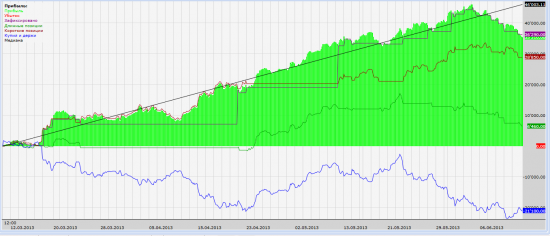

Вот так выглядит алгоритм без постоянного реинвестирования. торговля на 1 контракт показанна (считаем по умолчанию что денег хватает торговать хоть 1000 контрактов, но торгуем 1)

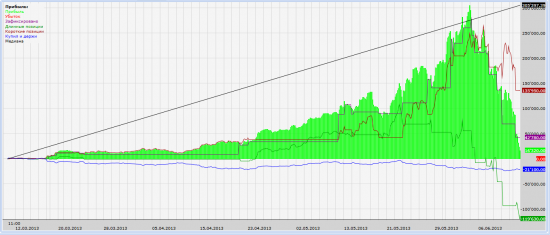

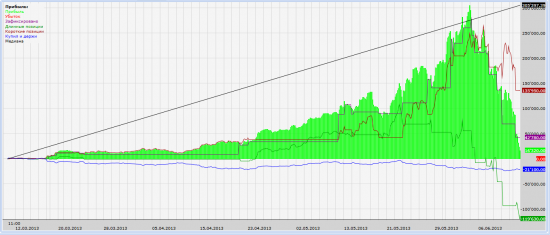

Вот так бы выглядела торговля с постоянным реинвестированием капитала (торговля начинается с 1 лота и добавляем на сумму профита еще контракты! если накопили профита на 100 то и 100 кидаем, с учетом того что портфель достаточен для поддержания ГО).

Итого: если смотреть в долгосрок, то конечно профит по реинвестированию уже был бы много больше, НО если смотреть за отведенный контракт (как это обычно на ЛЧИ), торговля 1 конем оказалась в два раза прибыльней чем с реинвестом(до 20контрактов накидало).

Суть поста: как бы прибыльно не торговали, как бы все не шло хорошо, не забывайте отводить важную роль мани/риск мененджменту! Полная загрузка даже маленького портфеля (с учетом постоянных затрат) может привести к обнулению!

Тут же вспомнил возвражения многих трейдеров на тему чрезмерного риска при участии в ЛЧИ, и от части алгоритм наглядно демонстрирует это!

Коротко сразу оговорюсь, система собрана в системе TSLab, поэтому могу легко воспроизвести динамику предыдущего фьюча (реальные котировки) и провести анализ!

Суть алгоритма — торговля на пробой уровня с «постоянным» присутствием в рынке ( то есть сделки реверсные). При накоплении профита, позволяющего совершить сделку на +Хлотов, то сразу бросается Х количество лотов, на которое хватает денег в портфеле, то есть идет полная загрузка.

Почему вспомнил про ЛЧИ? Чтобы показать достойный результат надо стараться максимально загружать свою систему, то есть риски при этом колосальны! Если систему грузить не полностью то и результаты конечно слабые, а ко всему и доходность не интересная! Поэтому и получается, или максимальный риск и все лавры/камни, или же не участвовать во все и торговать как тебе комфортно! (про психологическую составляющую даже не буду писать).

Языком цифр:

Вот так выглядит алгоритм без постоянного реинвестирования. торговля на 1 контракт показанна (считаем по умолчанию что денег хватает торговать хоть 1000 контрактов, но торгуем 1)

Вот так бы выглядела торговля с постоянным реинвестированием капитала (торговля начинается с 1 лота и добавляем на сумму профита еще контракты! если накопили профита на 100 то и 100 кидаем, с учетом того что портфель достаточен для поддержания ГО).

Итого: если смотреть в долгосрок, то конечно профит по реинвестированию уже был бы много больше, НО если смотреть за отведенный контракт (как это обычно на ЛЧИ), торговля 1 конем оказалась в два раза прибыльней чем с реинвестом(до 20контрактов накидало).

Суть поста: как бы прибыльно не торговали, как бы все не шло хорошо, не забывайте отводить важную роль мани/риск мененджменту! Полная загрузка даже маленького портфеля (с учетом постоянных затрат) может привести к обнулению!

теги блога Микаелян Саро

- HFT

- iLearney

- iqfeed

- Pivot Points

- TSLab

- Tslab 2.0

- TSLab2.0

- Xelius Group

- алгоритмизация

- алготрейдинг

- алмазы

- аналитика

- бегемот

- бизнес

- бинансфьючерс

- боковик

- вебинар

- видеообзоры

- ВТБ24

- высокочастотный трейдинг

- кластерный анализ

- контртренд

- контртрендовые входы

- криптовалюта

- криптовалюты

- крупные игроки

- ликвидность

- ЛЧИ

- мани - риск менеджмент

- механические торговые системы

- мтс

- мысли вслух

- обзор рынка

- обучение

- объемный анализ

- объёмный аназиз

- околорынок

- оптимизация

- Опционны

- опционы

- Открытый Интерес

- оффтоп

- парная торговля

- парный трейдинг

- полуавтоматическая торговля

- предложение

- предложения

- прогнозы

- профиль рынка

- публичная торговля

- робот

- роботы

- РТС

- сигнал

- сигналы

- системная торговля

- скальпинг

- смартлаб

- советники

- создание роботов

- спекуляция

- текущий рынок

- тестирование

- торговая статистика

- торговля по тренду

- торговля роботами

- Торговые роботы

- торговые сигналы

- торговый алгоритм

- торговый робот

- торговый сигнал

- транзакции

- тренд

- ТсЛаб

- финам

- фонд

- фондовый рынок

- Фрактал

- фьючерс ртс

- фьючерсы

- хеджирование

- этика

Что такое по-вашему «постоянно присутствие в рынке»

Я понимаю что ЛЮБОЙ алгоритм должен постоянно присутствовать в рынке — то есть быть подключенным к торгам и следить за сигналами. Иначе это не алгоритм, а привод.

Другое понятие «постоянно в рынке» означает что алгоритм обязательно стоит с ненулевой позицией. Типа SAR. Это конечно же не только не полезно, но и вредно. Потому что рынок многообразен и в сумме в долгосроке безвыигрышен. Поэтому получать доход определённым алгоритмом можно только в определённых состояних рынка.

пробойные (входить вместе со всеми) системы — баловство.

подскажите, на чем основано это мнение?

Допустим у вас сложная стратегия — одновременно надо продать 4 актива. 2 лимитки сработали, 1 исполнилась не до конца а четвёртая вообще улетела. И всё, капец стратегии.

пробой произошел -> система должна войти

отката можно не дождаться

И даже играя одним контрактом, если эта просадка произошла бы в самом начале теста, счет был бы так же убит.

Поэтому не надо бояться полного реинвестирования, только, конечно, не на все возможное ГО, а с разумным плечом, чтобы плановая просадка не убила счет. Например, имея депозит 50 000 рублей играем одним контрактом РИ, увеличили счет до 100 000 — играем двумя контрактами… и т.д.… счет стал 1 000 000 — играем двадцатью контрактами… Это и есть полное реинвестирование.

Ваш пример так же грамотно описывает разумное увеличение объемов!

Я уверен что можно доказать теорему о том что постоянное реинвестирование на идеальном рынке приводит рано или поздно в итоге к нулю. А с учётом накладных расходов — в минус.

Сам прокакал весь доход именно на постоянном полном реинвестировании. Депозит разгонял ёптыть! Разогнал так что потом не догнал :)))

Спасибо за отзыв!

Пример берем 100т.р. счет. Предполагаем что первые Х сделки приведут к убытку в 50%. если торгуем на полный портфель то на счете останется условно 50т.р. и теперь чтобы выйти в «ноль» надо заработать 100% от текущего портфеля.

Если же при тех же обстоятельствах торгуем на половину хотя бы портфеля то имеем просадку в 50% на 50т.р итого -25т.р. остается 75т.р. и мы можем торговать все той же суммой в 50т.р то есть количество контрактов у нас не уменьшится и чтобы вернуть потерянное надо сделать все те же 50%. вот в чем мысль и это касаем одного алгоритма если брать.

Хотя, все эти понятия могут толковаться по-разному и допускаю, что я неправ. :)