комментарии Владислав Смирнов на форуме

-

Тимофей, добавьте, пожалуйста, на страницу с котировками капитализацию (рублевую и долларовую) Тинькофф. На страничке Тинькофф она есть, а в таблицу с котировками не прокинули. Спасибо!

Тимофей, добавьте, пожалуйста, на страницу с котировками капитализацию (рублевую и долларовую) Тинькофф. На страничке Тинькофф она есть, а в таблицу с котировками не прокинули. Спасибо!

размещение HH провалилось

Роман Ранний, почему сделан такой вывод?

Владислав Смирнов, потому что облигации торгуются возле номинала, смысл был участвовать в размещении, кода их проще на вторичке купить

Роман Ранний, Во-первых, бонды торгуются всего второй день.

Во-вторых, компания привлекла 4 млрд руб. при желании привлечь «не менее 3 млрд руб.».

В-третьих, не означает ли торговля вблизи номинала то, что компания как раз верно запрайсила свои облигации? Зачем переплачивать купон?

Владислав Смирнов, это означает что участвовать в размещении такой облигации было ошибкой, вон на БелугаБП4 посмотрите, вот это размещение норм!

или вы себя убеждаете что размещение норм?

Роман Ранний, то есть вы рассуждаете с точки зрения спекулятивного участия на 1-2 дня и не больше? Тогда, наверное, вы правы.

Мое рассуждение было с точки зрения самой компании. Потому как если Белуга торгуется значительно выше номинала СРАЗУ после размещения, то она просто n лет будет переплачивать купон, а ХХ — нет.

Владислав Смирнов, я рассуждаю с точки зрения инвестора который собирается купить облигации на размещении (заплатив при этом комиссию и заморозив деньги на неделю), для инвестора проще купить эти облигации на вторичке.

А для компании, если ей ещё один займ понадобится то она получит ставку выше рыночной, так как все будут помнить неудачное прошлое размещение и не будут участвовать в первичке!

Роман Ранний, смотрите, я среагировал на фразу «размещение провалилось». На мой взгляд, она некорректна. Компания привлекла тот объем, который хотела, по ставке значительно ниже первоначального диапазона. При этом в новостях отмечается, что спрос на бумаги был более 25 млрд. Отсечка по ставке произошла ровно на том объеме, который был нужен компании.

Ваше же рассуждение идет с точки зрения инвестора, причем со спросом не более пары десятков миллионов рублей. Посмотрите стакан, например, чтобы понять что там нет сотен миллионов рублей по цене около 1000. Основной объем на размещении забрали все-таки институционалы, а не физики.

Далее, через неделю заморозки денег облигация стоит 1001,4, что равносильно тому, что деньги неделю лежали под 7,3%. Как кажется, это все-таки чуть лучше чем купить облигации после начала торгов (при условии одинаковых комиссий). И если уж совсем точно говорить, то дельта между сбором заявок и размещением составила 5 дней, а в случае Белуги — 7 дней.

При этом я согласен, что с позиции рядового розничного инвестора физика размещение Белуги прошло лучше чем размещение ХХ с точки зрения динамики цены в первые дни после размещения. Но я бы точно не называл это тем, что «размещение провалилось».

Владислав Смирнов, мне кажется вы себя успокаиваете или убеждаете. А может преследуете другие интересы?

размещение именно провалилось, для тех кто в нём участвовал, для физиков просто провал с треском, если не согласны то в след. участвуйте в размещении ХХ и будете потом мне рассказывать как под 7.4% неделю деньги держали)

А я вам расскажу как 365% за день заработал.

для юриков можно было участвовать например в РОСНАНО 2р5, они сейчас хотя бы по 100,5 торгуются и рисков там явно меньше, схожая дюрация и доходность выше.

А компании в след. раз будет труднее столько хомяков собрать)

Роман Ранний, вы почему-то все время сваливаетесь в изучение меня лично))

Если вас это успокоит, то а) я не участвовал в размещении ХХ, б) я не имею никакого отношения к ХХ, в) я не имею никакого отношения к организаторам размещения.

Я понял с какой стороны вы смотрите на этот вопрос. Для вас важно заработать 0,5-1% за неделю, забрать деньги и пойти в новое размещение. Безусловно, это стратегия для розничного инвестора, но она не масштабируема (см. объем в стакане). И, как мне кажется, большинство розничных инвесторов показывают другое поведение — участие в размещении и сидение в бонде.

Всё, спасибо за дискуссию.

размещение HH провалилось

Роман Ранний, почему сделан такой вывод?

Владислав Смирнов, потому что облигации торгуются возле номинала, смысл был участвовать в размещении, кода их проще на вторичке купить

Роман Ранний, Во-первых, бонды торгуются всего второй день.

Во-вторых, компания привлекла 4 млрд руб. при желании привлечь «не менее 3 млрд руб.».

В-третьих, не означает ли торговля вблизи номинала то, что компания как раз верно запрайсила свои облигации? Зачем переплачивать купон?

Владислав Смирнов, это означает что участвовать в размещении такой облигации было ошибкой, вон на БелугаБП4 посмотрите, вот это размещение норм!

или вы себя убеждаете что размещение норм?

Роман Ранний, то есть вы рассуждаете с точки зрения спекулятивного участия на 1-2 дня и не больше? Тогда, наверное, вы правы.

Мое рассуждение было с точки зрения самой компании. Потому как если Белуга торгуется значительно выше номинала СРАЗУ после размещения, то она просто n лет будет переплачивать купон, а ХХ — нет.

Владислав Смирнов, я рассуждаю с точки зрения инвестора который собирается купить облигации на размещении (заплатив при этом комиссию и заморозив деньги на неделю), для инвестора проще купить эти облигации на вторичке.

А для компании, если ей ещё один займ понадобится то она получит ставку выше рыночной, так как все будут помнить неудачное прошлое размещение и не будут участвовать в первичке!

Роман Ранний, смотрите, я среагировал на фразу «размещение провалилось». На мой взгляд, она некорректна. Компания привлекла тот объем, который хотела, по ставке значительно ниже первоначального диапазона. При этом в новостях отмечается, что спрос на бумаги был более 25 млрд. Отсечка по ставке произошла ровно на том объеме, который был нужен компании.

Ваше же рассуждение идет с точки зрения инвестора, причем со спросом не более пары десятков миллионов рублей. Посмотрите стакан, например, чтобы понять что там нет сотен миллионов рублей по цене около 1000. Основной объем на размещении забрали все-таки институционалы, а не физики.

Далее, через неделю заморозки денег облигация стоит 1001,4, что равносильно тому, что деньги неделю лежали под 7,3%. Как кажется, это все-таки чуть лучше чем купить облигации после начала торгов (при условии одинаковых комиссий). И если уж совсем точно говорить, то дельта между сбором заявок и размещением составила 5 дней, а в случае Белуги — 7 дней.

При этом я согласен, что с позиции рядового розничного инвестора физика размещение Белуги прошло лучше чем размещение ХХ с точки зрения динамики цены в первые дни после размещения. Но я бы точно не называл это тем, что «размещение провалилось».

размещение HH провалилось

Роман Ранний, почему сделан такой вывод?

Владислав Смирнов, потому что облигации торгуются возле номинала, смысл был участвовать в размещении, кода их проще на вторичке купить

Роман Ранний, Во-первых, бонды торгуются всего второй день.

Во-вторых, компания привлекла 4 млрд руб. при желании привлечь «не менее 3 млрд руб.».

В-третьих, не означает ли торговля вблизи номинала то, что компания как раз верно запрайсила свои облигации? Зачем переплачивать купон?

Владислав Смирнов, это означает что участвовать в размещении такой облигации было ошибкой, вон на БелугаБП4 посмотрите, вот это размещение норм!

или вы себя убеждаете что размещение норм?

Роман Ранний, то есть вы рассуждаете с точки зрения спекулятивного участия на 1-2 дня и не больше? Тогда, наверное, вы правы.

Мое рассуждение было с точки зрения самой компании. Потому как если Белуга торгуется значительно выше номинала СРАЗУ после размещения, то она просто n лет будет переплачивать купон, а ХХ — нет.

размещение HH провалилось

Роман Ранний, почему сделан такой вывод?

Владислав Смирнов, потому что облигации торгуются возле номинала, смысл был участвовать в размещении, кода их проще на вторичке купить

Роман Ранний, Во-первых, бонды торгуются всего второй день.

Во-вторых, компания привлекла 4 млрд руб. при желании привлечь «не менее 3 млрд руб.».

В-третьих, не означает ли торговля вблизи номинала то, что компания как раз верно запрайсила свои облигации? Зачем переплачивать купон?

размещение HH провалилось

Роман Ранний, почему сделан такой вывод?

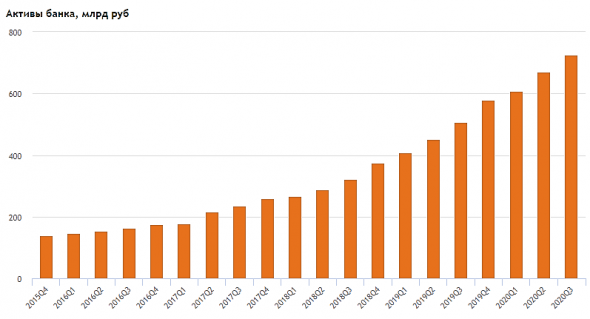

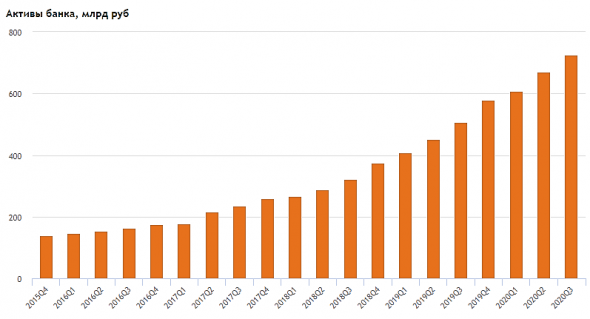

Ппц, Тинькофф Инвестиции:

2,4 млн клиентов на брокерке

активы 221 млрд

Теперь понятно почему активы банка так резко растут!

Это физики бабло на фонду принесли. И пока не слились, это входит в активы ТКС

Тимофей Мартынов, про активы Тинькофф не совсем так. В пассивы (и как результат активы) Группы входит только кэш на брокерских счетах клиентов. Купленные клиентами бумаги находятся за балансом.

Владислав Смирнов, понял. Тогда оценить влияние счетов на активы из отчётности невозможно? Хотя отчётность я не смотрел

Тимофей Мартынов, Если говорить именно об объеме кэша на брокерских счетах, то на конец 3 квартала это (в рублевом эквиваленте) 38 млрд руб. Для сравнения, на конец прошлого года этот объем составлял 12 млрд руб. Но есть еще косвенное влияние через изменение остатков на текущих счетах и срочных депозитах этих же клиентов + повышение узнаваемости бренда в целом.

Ппц, Тинькофф Инвестиции:

2,4 млн клиентов на брокерке

активы 221 млрд

Теперь понятно почему активы банка так резко растут!

Это физики бабло на фонду принесли. И пока не слились, это входит в активы ТКС

Тимофей Мартынов, про активы Тинькофф не совсем так. В пассивы (и как результат активы) Группы входит только кэш на брокерских счетах клиентов. Купленные клиентами бумаги находятся за балансом.