ответы на форуме

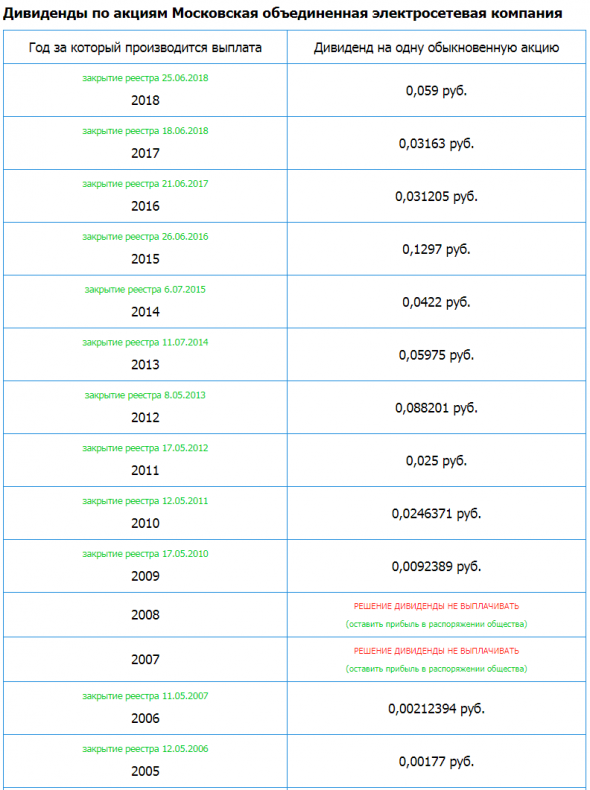

рсбу/ мсфо 6 мес 2019г. Дивидендная история.

рсбу/ мсфо 6 мес 2019г. Дивидендная история.

МОЭСК – рсбу/ мсфо

Номинал 0,5 руб

48 707 091 574 акций http://fs.moex.com/files/12122

Free-float 10%

Капитализация на 13.09.2019: 45,054 млрд руб

Общий долг 31.12.2016г: 152,653 млрд руб/мсфо 164,566 млрд руб

Общий долг 31.12.2017г: 154,049 млрд руб/мсфо 165,038 млрд руб

Общий долг 31.12.2018г: 156,081 млрд руб/мсфо 166,694 млрд руб

Общий долг на 30.06.2019г: 152,677 млрд руб/ мсфо 166,954 млрд руб

Выручка 2016г: 139,860 млрд руб/ мсфо 140,407 млрд руб

Выручка 6 мес 2017г: 70,657 млрд руб/ мсфо 71,377 млрд руб

Выручка 2017г: 147,372 млрд руб/ мсфо 150,494 млрд руб

Выручка 6 мес 2018г: 76,513 млрд руб/ мсфо 77,550 млрд руб

Выручка 2018г: 156,494 млрд руб/ мсфо 159,485 млрд руб

Выручка 1 кв 2019г: 41,845 млрд руб/ мсфо 42,142 млрд руб

Выручка 6 мес 2019г: 78,086 млрд руб/ мсфо 78,506 млрд руб

Прибыль 2016г: 6,080 млрд руб/ Прибыль мсфо 9,395 млрд руб

Прибыль 1 кв 2017г: 1,644 млрд руб/ Прибыль мсфо 2,664 млрд руб

Прибыль 6 мес 2017г: 1,009 млрд руб/ Прибыль мсфо 2,865 млрд руб

Убыток 9 мес 2017г: 157,93 млн руб/ Прибыль мсфо 3,378 млрд руб

Прибыль 2017г: 1,218 млрд руб/ Прибыль мсфо 1,957 млрд руб

Прибыль 1 кв 2018г: 2,648 млрд руб/ Прибыль мсфо 3,424 млрд руб

Прибыль 6 мес 2018г: 3,036 млрд руб/ Прибыль мсфо 3,661 млрд руб

Прибыль 9 мес 2018г: 4,098 млрд руб/ Прибыль мсфо 5,052 млрд руб

Прибыль 2018г: 4,043 млрд ру/ Прибыль мсфо 6,587 млрд руб

Прибыль 1 кв 2019г: 3,167 млрд руб/ Прибыль мсфо 3,611 млрд руб

Прибыль 6 мес 2019г: 5,055 млрд руб/ Прибыль мсфо 5,886 млрд руб

http://www.moesk.ru/invest_news/otchetnost/otchet_msfo/

13 СЕН, 11:47

Костин предложил передать банк «Открытие» на безвозмездной основе Альфа-банку.

Глава ВТБ уточнил, что провести передачу банка можно было бы через залоговый аукцион

СОЧИ, 13 сентября. /ТАСС/. Глава ВТБ Андрей Костин считает, что банк «Открытие», которым сейчас владеет Банк России, можно было бы передать на безвозмездной основе крупнейшей частной кредитной организации — Альфа-банку. Такое мнение банкир высказал на форуме АБР «Банки России — XXI век».

Ранее в ходе дискуссии на площадке форума председатель совета директоров Альфа-банка Петр Авен заявил, что скептически относится к возможности приватизации «Открытия».

«Я предложил бы банк „Открытие“ просто бесплатно передать в Альфа-банк», — сказал Костин.

Провести передачу банка можно было бы через залоговый аукцион, уточнил он. «А то банк „Открытие“ так распухнет на деньгах ЦБ скоро, что его и не продашь, он будет такой дорогой», — добавил банкир.

Костин также отметил, что Альфа-банк является витриной банковского сектора России.

Банк «Открытие» попал на санацию через подконтрольный ЦБ РФ Фонд консолидации банковского сектора в августе 2017 года, Бинбанк — в сентябре. Позднее ЦБ объявил о планируемом объединении банков. Бинбанк был присоединен к «Открытие» 1 января 2019 года. ЦБ сохраняет планы по частичной продаже акций «Открытия» в 2021 году.

tass.ru/ekonomika/6882716

Марэк, Логично передать бесплатно Альфа-банку. ВТБ, ходили слухи, потом может Альфу купить — сделка будет супер. ОПЕК и ее страны-партнеры отложила решение по снижению нефтедобычи.

ОПЕК и ее страны-партнеры отложила решение по снижению нефтедобычи.

12.09.2019 19:11

Организация стран-экспортеров нефти (ОПЕК) и ее страны-партнеры на заседании технического комитета коалиции в четверг отложили вопрос о дальнейшем сокращении добычи, несмотря на растущие признаки усугубления избытка предложения и замедления роста спроса.

В картеле подчеркнули важность соблюдения ранее взятых ограничений добычи, пытаясь добиться так называемых скоординированных «скрытых сокращений» производства нефти.

«Очевидно, что ОПЕК начинает более строго относиться к соблюдению (ограничений добычи)», – отметил делегат одной из стран Персидского залива. «Фактически речь идет о скрытом сокращении, поскольку если такие страны, как Нигерия или Ирак добровольно снизят добычу, на рынке в конечном итоге будет меньше нефти», – добавил он.

ОПЕК и ее страны-партнеры, включая Россию, в июне договорились о продлении сделки по ограничению производства нефти уже на четвертый год подряд. На заседании технического комитета ОПЕК+ в Абу-Даби коалиция призвала всех участников соглашения «интенсифицировать свои усилия по достижению полного и своевременного соответствия (взятым обязательствам)».

Путем соблюдения взятых обязательств ОПЕК и ее союзники могут добиться снижения совокупной добычи примерно на 400 000 баррелей в день, сообщили осведомленные источники.

Министры нефти ОПЕК+ внимательно следят за угрозой резкого увеличения поставок иранской нефти для цен на нефть. Отставка советника по национальной безопасности Джона Болтона, занимавшего жесткую внешнеполитическую позицию, привела наблюдателей к мысли о том, что президент Трамп подумывает о возобновлении переговоров с Тегераном.

Иранские запасы нефти находятся около исторических максимумов, и в случае ослабления санкций предложение иранской нефти на рынке может возрасти на 700 000 баррелей в день, согласно Royal Bank of Canada.

ОПЕК решила более жестко контролировать соблюдение обязательств по сокращению добычи, поскольку замедление экономического роста и снижение спроса на нефть оказали давление на котировки. Цена на нефть сорта Brent за последние 12 месяцев упала на 24%.

Рынок следил за отчетом ОПЕК, который организация опубликовала в среду. В нем картель второй месяц подряд понизил свой прогноз роста мирового спроса в 2019 году.

Встреча ОПЕК состоялась в преддверии предстоящего первичного публичного размещения (IPO) акций компании Saudi Arabian Oil, известной как Aramco. Дата IPO пока еще не названа, но власти Саудовской Аравии и представители Aramco на этой неделе предположили, что компания проведет двухэтапное размещение акций на местной бирже «очень скоро».

Ситуация на рынке оказывает некоторое давление на Саудовскую Аравию, так как королевству необходимо стимулировать рост цен на нефть для того, чтобы Aramco была оценена в 2 трлн долларов – сумма, которой хочет достичь кронпринц Мухаммед бен Салман.

ОПЕК пока еще не давала намеков на то, что на следующем регулярном заседании картеля в декабре будет принято решение о снижении нефтедобычи. Тем не менее, делегаты из Нигерии и Ирака – стран, которые неоднократно нарушали дисциплину ОПЕК – объявили о стремлении к соблюдению ограничений на пресс-конференции, которой руководил новый министр энергетики Саудовской Аравии Абдулазиз бин-Салман.

По словам министра нефти Нигерии Тимипре Сильвы, страна выйдет на полное соблюдение условий сделки к октябрю.

Министр нефти Ирака Тамир Гадбан заявил, что производство нефти будет сокращено на 175 000 баррелей в сутки.

По словам делегата из другой страны Персидского залива, «все в полной мере понимают, что ситуация на рынке может потребовать более масштабных сокращений добычи, а также то, как трудно будет добиться всеобщего согласия на это. Поэтому теперь задача состоит в более жестком подходе к тем, кто не выполняет обязательств».

12.08.2019

ПАО «ЯТЭК»

Созыв общего собрания участников (акционеров)

2.3. Дата, место, время проведения общего собрания участников (акционеров) эмитента, почтовый адрес, по которому могут, а в случаях, предусмотренных федеральным законом, — должны направляться заполненные бюллетени для голосования:

Дата проведения (дата окончания приема бюллетеней для голосования) — 13 сентября 2019 года

2.4. Дата определения (фиксации) лиц, имеющих право на участие в общем собрании участников (акционеров) эмитента: 22 августа 2019 года.

2.6. Перечень информации (материалов), предоставляемой акционерам при подготовке к проведению Общего собрания акционеров Общества:

-отчет независимого оценщика о рыночной стоимости акций Общества, требования о выкупе которых могут быть предъявлены Обществу;

-расчет стоимости чистых активов Общества по данным бухгалтерской (финансовой) отчетности Общества за последний завершенный отчетный период;

-выписка из протокола заседания Совета директоров Общества, на котором принято решение об определении цены выкупа акций Общества, с указанием цены выкупа акций Общества;

www.e-disclosure.ru/portal/event.aspx?EventId=GxCKffEVjkqyZvR2ZZkROg-B-B Прибыль 6 мес 2019г: 583,17 млн руб (-27% г/г)

Прибыль 6 мес 2019г: 583,17 млн руб (-27% г/г)

Якутская топливно-энергетическая компания (ЯТЭК) – рсбу/ мсфо

826 919 375 акций

http://www.yatec.ru/upload/iblock/286/2863d1cbc85dbccceee639c3cd33b1a4.pdf

Капитализация на 12.09.2019г: 10,659 млрд руб

Общий долг 31.12.2016г: 8,360 млрд руб/ мсфо 9,231 млрд руб

Общий долг 31.12.2017г: 15,017 млрд руб/ мсфо 15,717 млрд руб

Общий долг 31.12.2018г: 15,306 млрд руб/ мсфо не опубликован

Общий долг на 30.06.2019г: 15,376 млрд руб/ мсфо не опубликован

Выручка 2016г: 5,830 млрд руб/ мсфо 5,880 млрд руб

Выручка 6 мес 2017г: 3,331 млрд руб/ мсфо 3,302 млрд руб

Выручка 2017г: 6,162 млрд руб/ мсфо 6,258 млрд руб

Выручка 1 кв 2018г: 2,149 млрд руб

Выручка 6 мес 2018г: 3,459 млрд руб/ мсфо 3,550 млрд руб

Выручка 9 мес 2018г: 4,506 млрд руб

Выручка 2010г: 5,870 млрд руб/ мсфо компанией не опубликован

Выручка 1 кв 2019г: 2,059 млрд руб

Выручка 6 мес 2019г: 3,186 млрд руб/мсфо компанией не опубликован

Прибыль 2016г: 859,20 млн руб/ Прибыль мсфо 1,798 млрд руб

Прибыль 6 мес 2017г: 728,65 млн руб/ Прибыль мсфо 966,81 млн руб

Прибыль 2017г: 589,73 млн руб/ Прибыль мсфо 2,658 млрд руб

Прибыль 1 кв 2018г: 660,71 млн руб

Прибыль 6 мес 2018г: 799,38 млн руб/ Прибыль мсфо 1,078 млрд руб

Прибыль 9 мес 2018г: 377,45 млн руб

Прибыль 2018г: 716,31 млн руб/ мсфо компанией не опубликован

Прибыль 1 кв 2019г: 867,08 млн руб

Прибыль 6 мес 2019г: 583,17 млн руб/мсфо компанией не опубликован

http://www.yatec.ru/aktsioneram/otchety-i-prezentatsii/

Электромобиль Mercedes-Benz Vision EQS c запасом хода 700 км (видео).

Электромобиль Mercedes-Benz Vision EQS c запасом хода 700 км (видео).

Концепт электромобиля Mercedes-Benz Vision EQS получил премиальный дизайн, мощность 350 кВт, батарею на 100 кВтч и запас хода 700 км

10.09.2019

Модель выполнена в типичном для электрического семейства EQ дизайне с добавлением деталей, характерных для самых дорогих моделей бренда, включая S-Klasse и Maybach — новый стиль назвали Progressive Luxury. В итоге солидный седан с визуальным разделением за счет темной верхней части корпуса и необычной светотехникой отличается элегантным аэродинамичным силуэтом.

Фары Digital Light представляют собой два раздельных модуля голографических линз, передняя «решетка» состоит из 188 светодиодов, которые превращают фронтальную части в световую матрицу, которая выводит подсветку на новый уровень. Задняя светотехника представляет собой массив из 229 подсвеченных трехлучевых звезд Mercedes. И, наконец, по всему периметру корпуса проходит 360-градусный «световой пояс», который позволяет обеспечить множество вариантов подсветки.

Электрические двигатели с суммарной мощностью 350 кВт и крутящим моментом 760 Нм установлены на передней и задней оси, что обеспечивает полноценный полный привод и контроль тяги на каждой из осей. Разгон до 100 км/ч занимает менее 4,5 секунд, а максимальная скорость превышает отметку 200 км/ч.

Батарея емкостью 100 кВтч от дочерней компании Daimler Accumotive интегрирована в пол электромобиля между осями, запас хода составляет 700 км по измерительному циклу WLTP. Благодаря поддержке скоростной зарядки мощностью до 350 кВт, время заряда до 80% составляет менее 20 минут. Платформа выполнена из стали, алюминия и углеволокна, что обеспечивает надлежащий уровень прочности, жесткости и веса.

При создании интерьера Mercedes-Benz Vision EQS дизайнеры ориентировались на люксовые яхты, что хорошо видно по изображениям в салоне. Для отделки использовались не только премиальные, но и экологичные и технологичные материалы, включая микроволокно Dinamica из переработанных PET-бутылок, искусственную кожу и ткань для отделки крыши с добавлением микропластика из океанических отходов. В качестве системы управления используется концепт следующего поколения Advanced MBUX.

Концепт Mercedes-Benz Vision EQS оснащен набором сенсоров и датчиков, которые обеспечивают работу автопилота Level 3. Благодаря модульной системе автопилотирования, в будущем сенсоры и блоки управления можно будет заменить на более продвинутые, подняв уровень автопилота до Level 4.

Официальной информации о сроках выхода на рынок серийной модели на базе данного концепта пока нет, однако по слухам, Mercedes-Benz EQS может поступить в продажу уже в 2020 году. В 2022 году к нему должен присоединиться электрический седан Mercedes-Benz EQE, который станет прямым конкурентом Tesla Model S.

Марэк, мфд это так. Потупить. Расслабиться.

Марэк, мфд это так. Потупить. Расслабиться.

Здесь более проверенные слова.

Мы же на конференции все видимся!

PS сегодня я здесь потупил.

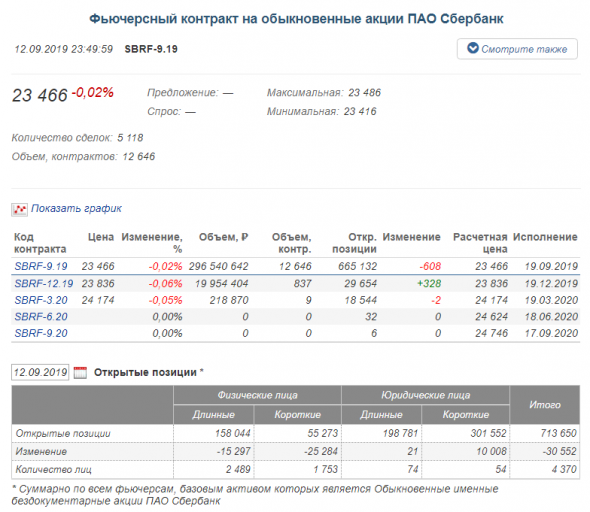

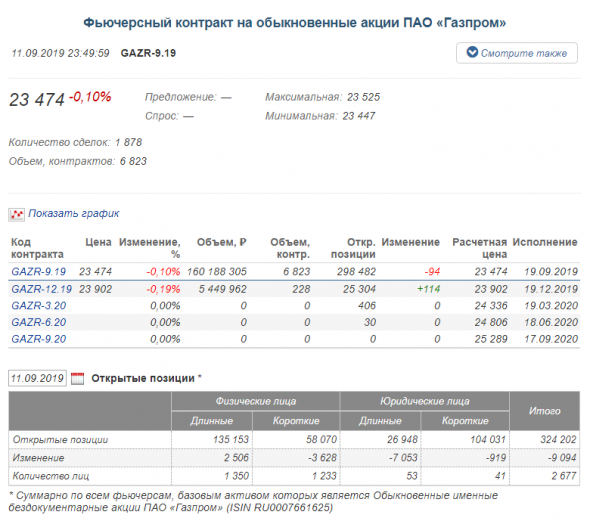

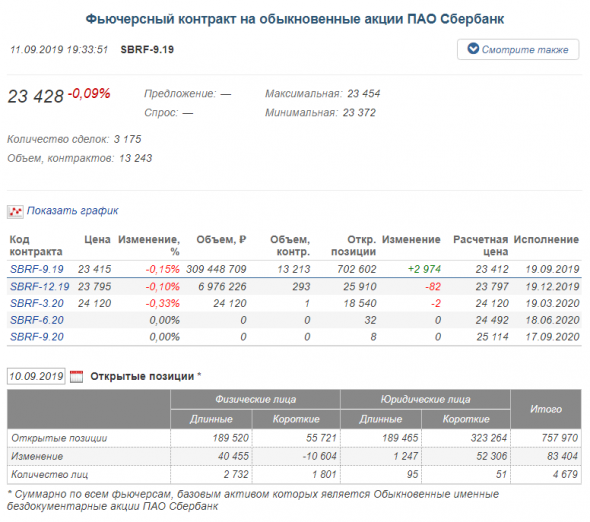

Показатели позиции юриков и физиков и их влияние на дальнейшее изменение цены я не анализировал. По этому что-то сказать не могу по этому вопросу

Нефть рухнула на сообщениях о планах Трампа смягчить санкции против Ирана.

Нефть рухнула на сообщениях о планах Трампа смягчить санкции против Ирана.

11.09.2019Цены на нефть обвалились на вечерних торгах в среду на сообщениях о том, что президент США Дональд Трамп рассматривает возможность смягчения санкций против Ирана.

Как сообщили Bloomberg источники в Белом доме, политика в отношении Ирана стала причиной увольнения советника по национальной безопасности Джона Болтона, о которой стало известно накануне.

Трамп, по данным Bloomberg, высказывался за смягчение санкций против Исламской республики, чтобы согласовать встречу с президентом Ирана Хасаном Рухани, в ходе которой рассчитывал заключить сделку по ядерной и ракетной программе.

Идею поддержал глава Минфина Стивен Мнучин, которые считает смягчение санкций способом возобновить переговоры, говорят источники агентства. Переговоры могут состояться в конце сентября на Генассамблее ООН. Другой вариант — участие Рухани в двустонней встрече Трампа с президентом Франции Эмманюэлем Макроном.

Против Ирана с апреля действует американское нефтяное эмбарго. В результате добыча иранской нефти рухнула на 40%: если в прошлом году Тегеран производил в среднем 3,5 млн баррелей в день, то на август-2019 — лишь 2,194 млн баррелей (данные ОПЕК).

Экспорт иранской нефти рухнул практически до нуля: по подсчетам Reuters, основанным на данных по танкерным перевозкам, в июле Тегеран смог продать лишь 100 тысяч баррелей в сутки. Иранская нефть складируется в танкерах, превращенных в плавучие хранилища, стоящие на рейде в Персидском заливе в ожидании покупателей.

Запасы нефти и дистиллятов в США

11.09.2019

17:30 *Запасы сырой нефти в США -6,912 млн барр до 416,068 млн барр

17:30 *Запасы дистиллятов в США +2,704 млн барр до 136,226 млн барр

17:30 *Запасы бензина в США -0,682 млн барр до 228,904 млн барр

17:30 *Загруженность нефтепереработки в США 95,1% против 94,8% неделей ранее

17:31 *Запасы нефти в терминале Кушинга -0,798 млн барр до 39,328 млн барр

17:32 *Стратегические нефтяные резервы США без изменений, 644,818 млн барр

17:32 *Импорт нефти в США -0,179 млн барр/день до 6,725 млн барр/день

17:32 *Потребление нефти в США +0,114 млн барр/день до 17,495 млн барр/день

17:34 *Добыча нефти в США на неделе 31 августа-6 сентября 12,400 млнбарр/день против 10,900 млн барр/день год назад

17:34 *Добыча нефти в США на неделе 31 августа-6 сентября 12,400 млн барр/день против 12,400 млн барр/день на предыдущей неделе

17:35 *Поставки моторного бензина на потребительский рынок США на неделе 31 августа-6 сентября составили 9,807 млн барр/день против 9,471 млн барр/день на предыдущей неделе

17:35 *Совокупные поставки топлива на потребительский рынок США на неделе 31 августа-6 сентября 21,440 млн барр/день против 21,621 млн барр/день на предыдущей неделе ОПЕК понижает прогноз роста спроса на нефть в 2019 г на фоне экономических и торговых опасений.

ОПЕК понижает прогноз роста спроса на нефть в 2019 г на фоне экономических и торговых опасений.

11.09.2019 14:37

Организация стран-экспортеров нефти (ОПЕК) второй месяц подряд понизила прогноз по росту спроса на нефть в 2019 году. Кроме того ОПЕК понизила прогноз по мировому экономическому росту, ссылаясь на замедление экономики США и еврозоны, а также на сохранение торговой напряженности между США и Китаем.

ОПЕК ожидает дальнейшего замедления роста мирового спроса на нефть, понизив прогноз на 2019 год до 1,02 млн баррелей в день.

Картель уменьшил данный прогноз на 80 000 баррелей в день по сравнению с августовским прогнозом 1,1 млн баррелей в день. Такой шаг в ОПЕК объяснили более слабыми, чем ожидалось, данными наиболее важных регионов для мирового спроса, а также понижением оценок мирового экономического роста.

ОПЕК понизила прогноз роста спроса на 2020 год до 1,08 млн баррелей в день, также сославшись на более низкие оценки экономического роста. Помимо торговой напряженности между США и Китаем картель обратил внимание на более низкий, чем ожидалось, рост экономики Индии, проблемы суверенного долга Аргентины и неопределенность относительно Brexit.

Цена нефти Brent с начала сентября выросла на 6,3%, тогда как фьючерсы на нефть WTI подорожали на 8%.

Фьючерсы на нефть Brent недавно торговались с повышением на 1%, по 63,10 доллара за баррель, а фьючерсы на нефть WTI прибавили в цене 1,2% до 58,10 доллара. Во вторник цены на нефть упали после того, как президент США Дональд Трамп объявил в твиттере о принятии отставки советника по национальной безопасности Джона Болтона. Этот чиновник занимал очень жесткую позицию в отношении таких крупных нефтедобывающих стран, как Иран и Венесуэла, и поэтому его уход может создавать предпосылки для постепенного ослабления санкций США и увеличения общемирового предложения.

ОПЕК повысила прогноз по росту предложения нефти вне картеля в 2019 году до 1,99 млн баррелей в день на фоне роста добычи России, Казахстана, Австралии и Канады. Увеличение предложения в этих странах, вероятно, окажется весомее, чем ожидаемое замедление добычи США, которая, как прогнозируют в картеле, возрастет лишь на 1,8 млн баррелей в день.

Несмотря на снижение прогноза по добыче США, в ОПЕК по-прежнему ожидают, что США останутся основным драйвером роста предложения вне картеля наряду с Бразилией, Китаем и рядом других стран.

Между тем в ОПЕК понизили прогноз по добыче вне картеля в 2020 году до 2,25 млн баррелей в день. Снижение прогноза в основном обусловлено ожидаемым замедлением роста предложения в США, где добыча, вероятно, увеличится на 1,54 млн баррелей в день.

Отчет не содержит официальных данных по совокупной добыче стран ОПЕК, однако указывает на рост производства нефти в Саудовской Аравии. Добыча Саудовской Аравии в августе выросла на 209 000 баррелей в день после снижения в июле. Между тем добыча Венесуэлы и Ирака увеличилась на 27 000 и 30 000 баррелей в день соответственно.

ОПЕК – не единственная организация, понизившая прогнозы роста спроса на нефть. Во вторник Фатих Бироль, исполнительный директор Международного энергетического агентства (IEA) подтвердил, что агентство понизит прогноз роста спроса четвертый раз за пять месяцев в своем ежемесячном отчете, который будет опубликован в четверг.

Между тем, несмотря на понижение прогноза мирового экономического роста, этот рост по-прежнему устойчив, а повышение спроса на нефть стабильно, “учитывая многочисленные факторы неопределенности, исходящие в основном с геополитической арены”, заключили в ОПЕК.

«Газпром» обеспоточен происходящим в Европе.

Решение по Opal ставит под угрозу полноценный доступ к «Северному потоку-2».

11.09.2019

Неожиданное решение Суда ЕС по отмене расширенного доступа «Газпрома» к газопроводу Opal будет иметь более серьезные последствия, чем потеря возможности поставлять в Германию около 13 млрд кубометров газа в год. Суд согласился с мнением Польши, что Еврокомиссия в данном случае нарушила принцип энергетической солидарности ЕС. Подобная трактовка оставляет «Газпрому» мало шансов договориться с Еврокомиссией о полной загрузке «Северного потока-2», что необходимо для отказа от транзита через Украину. Тем самым «Газпром» вынуждают заключить длительный транзитный контракт с Киевом.

www.kommersant.ru/doc/4088506

Ситуация с Opal несет риски для «Северного потока — 2».11.09.2019

Аналитики ВТБ Капитал

Европейский суд отменил решение Еврокомиссии о предоставлении Газпрому доступа к 90% мощностей газопровода Opal. Об этом сообщает газета Коммерсант со ссылкой на Министерство энергетики Польши. Opal является продолжением проходящего через территорию Германии газопровода Северный поток-1 мощностью 36 млрд куб. м. Газпром использовал 50% мощностей с 2013 г. по октябрь 2016 г., когда Еврокомиссия разрешила компании на период до 2033 г. загружать газопровод на 90%. Как пишет РБК, по мнению польской PGNiG, решение Еврокомиссии от 2016 г. было принято с нарушением законодательства Евросоюза, поскольку в нем не учитывалось воздействие на рынки газа Центральной Европы. Согласно статье в Коммерсанте, поскольку Газпром по итогам аукционов уже зарезервировал мощности Opal до конца 2019 г., поставки начнут сокращаться в 2020 г.

Наш комментарий: Поскольку Газпром сможет использовать только 50% мощностей газопровода Opal, компании придется сократить экспорт по существующей нитке Северного потока приблизительно на 14,4 млрд куб. м в год и перенаправить эти объемы в Европу через территорию Украины. После вступления решения в силу стоимость транспортировки для Газпрома возрастет на 112 млн долл. за один квартал, в результате чего EBITDA за весь год снизится приблизительно на 448 млн долл. (1,4% EBITDA, прогнозируемой нами на 2020 г.).

Еще важнее то, что решение существенно ухудшает позиции компании на предстоящих переговорах о продлении контракта на транзит газа с Украиной (первое трехстороннее заседание намечено на 19 сентября). Помимо этого, на наш взгляд, повышаются аналогичные риски для Северного потока-2. Газпром заявил, что обжалует решение Европейского суда. Между тем мы считаем новость негативной для восприятия компании.

1prime.ru/experts/20190911/830313666.html-