ответы на форуме

Geist,

это для тех кто если не дай бог врежется в дорогую иномарку, чтобы знали — нех платить, а лучше подать на собственное банкротство.

Марэк, это ж как надо вьехать, чтобы ремонт стоил 3 ляма?

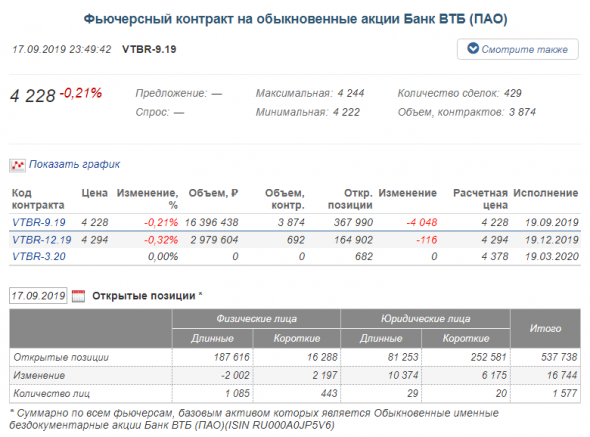

Понижение ставки ФРС на 25 пунктов уже заложено в цены и, вероятно уже отыграны американским рынком, поэтому ждем дальнейшего погружения фондового рынка после экспирации сентябрьских фьючерсов.

Марэк, а не подскажете, когда американские фьючерсы экспирируются?

Суд в Челябинске признал банкротом мужчину, совершившего ДТП с Rolls-Royce.

19 СЕН, 15:41

В феврале 2016 года рабочий трубопрокатного завода Владислав Кантемиров, управляя автомобилем Lada, врезался в Rolls-Royce, после чего суд постановил взыскать с него 3,4 млн рублей.

Из материалов дела следует, что иск о банкротстве подан самим же Кантемировым.

Марэк, Ну все теперь Rolls-Royce продадут и сбер взлетит до 300 руб за акцию.

Россияне готовы отказаться от автомобилей из-за высоких цен на бензин.

19.09.2019, 12:33

Россияне назвали высокую стоимость бензина (47%) и дорогое обслуживание автомобиля (16%) основными причинами возможного отказа от частых поездок на автомобиле, следует из опроса ВЦИОМа. Каждый пятый автомобилист (22%) в стране сообщил, что мог бы использовать свою машину реже. При этом столько же (22%) опрошенных не могут отказаться от машины, поскольку их работа связана с вождением и «автомобиль кормит их семью».

Среди возможных причин также были названы финансовые трудности и попытки экономить бюджет (15%), предположение о большой загруженности дорог (14%), забота об окружающей среде (8%) и плохое состояние дорог (7%).

Если бы у водителей была возможность сменить автомобиль на другой транспорт, то велосипеду отдали бы предпочтение 43% россиян в возрасте 25–34 лет (44%) и 35–44 лет (56%), а электрическому автомобилю — 33%, ему отдали предпочтение 51% молодых людей в возрасте от 18 до 24 лет. Каждый десятый россиянин также назвал электромопед или электроскутер (10%).

Опрос проводился 17 сентября методом телефонного интервью, в нем приняли участие 1,6 тыс. человек. Максимальный процент ошибки с вероятностью 95% не превышает 2,5%.

Также опрос показал, что более одного автомобиля в семье имеют 18% россиян. 70% опрошенных россиян ездят на своей машине ежедневно. В Москве и Санкт-Петербурге этот показатель ниже — 55%.

Россиянам, которые проезжают меньше 5,4 тыс. км в год, дешевле ездить на такси, чем пользоваться личным автомобилем, подсчитали в HSBC. По этому соотношению Россия с отрывом лидирует среди крупнейших стран, практически вдвое опережая Индию и в несколько раз — США и Германию, в которых владеть автомобилем наиболее выгодно. Ситуация объясняется относительно высокой стоимостью покупки машины для россиянина на фоне сравнительно недорогого такси, часто замещающего общественный транспорт, считают аналитики.

www.kommersant.ru/doc/4096876?from=hotnews

Марэк, Вы так и не ответили на вопросы. Как в частности эта новость отразится на акциях сбербанка???? Commerzbank: диверсии в Саудовской Аравии не повод для устойчивого роста цен.

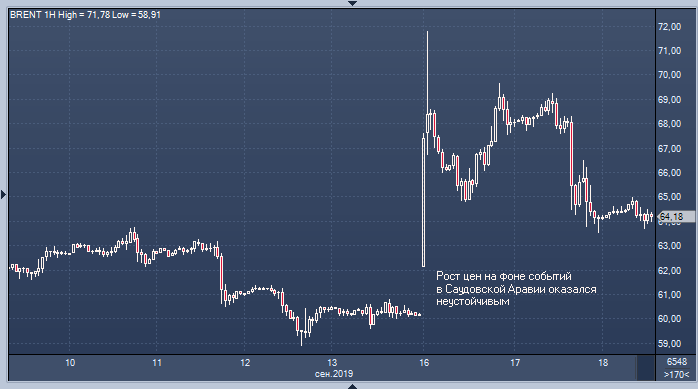

Commerzbank: диверсии в Саудовской Аравии не повод для устойчивого роста цен.

Понизили прогноз по цене Bret на 2020г с $65 до $60.

18.09.19 15:00

В банке отмечают обилие поставщиков, желающих компенсировать потери, и без особого оптимизма смотрят в будущее.В Commerzbank понизили прогноз по средней цене нефти брент на 2020 год с $65 до $60 за баррель. В банке отмечают перспективы дальнейшего замедления роста спроса и увеличения добычи, в том числе со стороны ОПЕК.

Ралли на фоне событий в Саудовской Аравии не впечатлило аналитиков банка: спад добычи будет носить ограниченный по времени характер, а королевство может затем наверстать упущенное. Кроме того, в мире достаточно запасов, свободных мощностей и резервов, чтобы компенсировать новые перебои поставок из Саудовской Аравии.

В Commerzbank полагают, что устойчивое ралли нефти возможно только в случае тотальной эскалации ситуации в Персидском заливе. В отсутствие такового от цен на нефть в ближайшие недели стоит ожидать постепенного снижения, при этом в банке полагают, что дисциплина в рамках ОПЕК+ будет слабеть, несмотря на смену министра нефти Саудовской Аравии.

www.profinance.ru/news/2019/09/18/buhe-commerzbank-diversii-v-saudovskoj-aravii-ne-povod-dlya-ustojchivogo-rosta-tsen.html

С 2020г минимальная зарплата в Польше будет рекордно увеличена — до €600 (+15,5% г/г); €3,92 в час.

С 2020г минимальная зарплата в Польше будет рекордно увеличена — до €600 (+15,5% г/г); €3,92 в час.

12.09.2019

На заседании правительства, которое состоялось 10 сентября текущего года, Совет министров принял новый проект постановления об уровне минимальной заработной платы в 2020 году. Она должна составить 2600 злотых брутто, что на 350 злотых больше, чем в 2019 году.

С 1 января 2019 года минимальная зарплата составляет 2250 злотых брутто, а минимальная почасовая ставка составляет 14,70 злотых в час брутто.

Всего два месяца назад правительство приняло один проект, касающийся размера минимальной заработной платы и минимальной почасовой заработной платы в 2020 году. Было предложено соответственно 2450 злотых минимальной заработной платы и 16 злотых в час. Такое высокое повышение по отношению к существующей минимальной зарплате в размере 2250 злотых уже вызвало роптания среди работодателей.

Тем не менее официально объявили о повышении минимальной заработной платы в 2020 году до 2600 злотых брутто, то есть 1994 нетто. В конце 2020 года минимальная зарплата должна составить 3000 злотых, а в конце 2023 года – 4000 злотых, – пообещал премьер-министр Матеуш Моравецкий.

Минимальная почасовая ставка в 2020 году составит 17 злотых, то есть на один злотый больше, чем хотели ранее.

Повышение уровня минимального дохода, по до указанного уровня окажет позитивное влияние на домохозяйства Польши. Напомним, что минимальную заработную плату в Польше получают около полутора миллионов наемных работников. Экономика современной Польши позволяет планомерно из года в год поднимать минимальную заработную плату, в соответствии с экономическим ростом страны в целом, а также снижением безработицы.

Нафтогаз снижает цену газа для потребителей в сентябре на 3% — до 4493,64 грн за 1000 кубометров.

13.09.2019

НАК “Нафтогаз Украины” рассчитала новую цену природного газа для нужд населения и других потребителей по ПСО (Положение о возложении специальных обязательств), которое будет действовать в сентябре.

Новая цена рассчитана в соответствии с постановлением Кабинета Министров Украины.

Цена газа, по которой Нафтогаз продает его в сентябре газсбытам и поставляет потребителям по ПСО, определена на уровне 4 493,64 грн за тысячу кубометров (без учета НДС и транспортных расходов). По сравнению с августом стоимость газа уменьшится на 3,4%.

Конечная цена газа в регионах Украины зависит от тарифа на распределение газа, установленного НКРЭКУ для соответствующего обл- или горгаза. Поставщики газа обязаны информировать своих потребителей о конечной цене.

В целом с апреля этого года цена, по которой Нафтогаз продает газ для нужд населения и других защищенных потребителей (ПСО), снизилась почти на 28%.

Справка:

В июне 2019 года «Нафтогаз» отпускал газсбытам природный газ для нужд населения по единой цене 6299,00 грн/тыс.куб.м (без НДС).

В июле цены на газ для населения снижены до 4905,675 грн/тыс. куб.м. без НДС.

В августе «Нафтогаз» снизил отпускные цены на газ для газсбытов, который они должны поставить населению, до 4653,544 грн/тыс. куб.м без НДС. Это примерно на 5,14% ниже, чем в июле.

Марэк, а чего цена то без НДС и без транспортных расходов? Ты кому пыль в глаза решил пустить?

Пиши ту цену которую платит потребитель.

«Газпром» заставили поставлять газ через Украину.

«Газпром» увеличил транзит газа через Украину и газопровод Nel после сокращения доступа к Opal.

Москва, 16 сентября — «Вести.Экономика». Транзит российского газа через Украину увеличился, после того как «Газпром» по решению Суда ЕС потерял возможность использовать дополнительные мощности газопровода Opal, принимающего газ из газопровода «Северный поток».

По данным словацкого газового оператора Eustream, заявка на прокачку газа через станцию «Вельке Капушаны», которая является пограничным пунктом между Словакией и Украиной (ужгородский коридор), увеличилась в понедельник до 154,7 млн куб. м. До ограничения доступа «Газпрома» к Opal показатель составлял в среднем 145,4 млн куб. м в день.

По данным словацкого газового оператора Eustream, заявка на прокачку газа через станцию «Вельке Капушаны», которая является пограничным пунктом между Словакией и Украиной (ужгородский коридор), увеличилась в понедельник до 154,7 млн куб. м. До ограничения доступа «Газпрома» к Opal показатель составлял в среднем 145,4 млн куб. м в день.

В 2016 г. Еврокомиссия (ЕК) расширила доступ «Газпрома» к газопроводу Opal. Компания могла на исключительных правах бронировать 50% (12,3 млрд куб. м) из 25 млрд куб. м транзитных мощностей газопровода и получать через аукционы с третьими сторонами остальные 50% транзитной мощности.

Однако в сентябре Суд ЕС по иску Польши отменил это решение ЕК, сочтя его нарушающим условия энергетической солидарности. Теперь «Газпром» может бронировать лишь 50% транзитной мощности газопровода.

«Газпром» с субботы сократил поставки газа по газопроводу Opal, увеличив прокачку газа через газопровод Nel. Этот газопровод также принимает газ из «Северного потока», но обладает меньшей мощностью, чем Opal.

https://www.vestifinance.ru/articles/125013

Марэк, ройте ройте себе могилу.

Экспорт Газпрома 200 млрд. кубов в год, Опал ограничили на 10 млрд.

Скоро вступит в строй Сила Сибири, Газпром без потерь для себя сможет сократить экспорт в ЕС на 40 млрд.кубов.

И да, Германия новый законопроект продвигает, где решения по трубопровода принимает та страна, где этот трубопровод находиться.

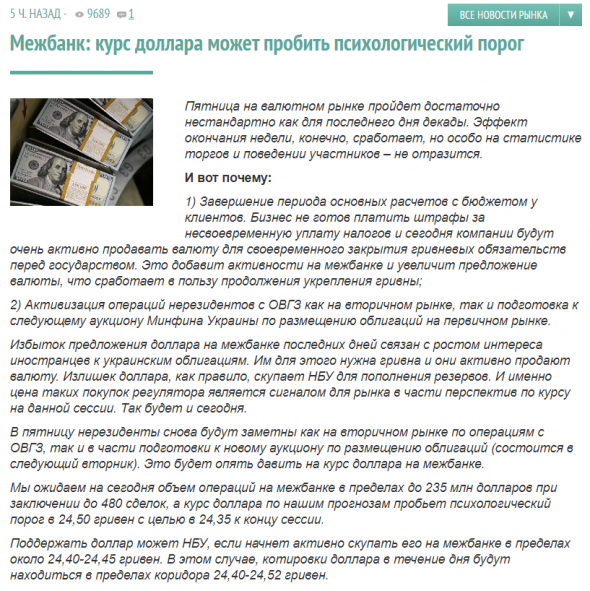

Курс гривни в среду укрепился до уровня конца января 2016г — до 24,66 грн/$1 c 24,75/$1 днем ранее.

Марэк, гривна растёт из-за притока кредитных денег на Украину. Украина в долгах, кончиться этот пир — дефолтом.

Ты не МРОТы сравнивай России и Украины, а цены на ресурсы, количество выпущенных товаров.

В России МРОТ больше не на доходы влияет, а на штрафы и платёжи.

А есть чем гордиться Украине?

Яценюк на майдане газ обещал на 30% дешевле, чем при Януковиче он был. Ну как сделал?

Машин, грузовиков, автобусов, тракторов, самолётов, двигателей больше стали выпускать чем в 2013 году?

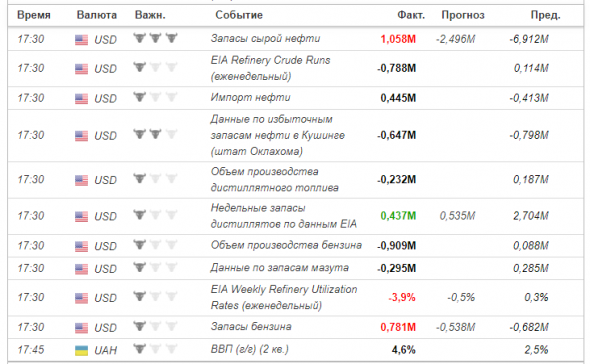

Запасы нефти и дистиллятов в США

Запасы нефти и дистиллятов в США

18.09.2019

*Запасы сырой нефти в США +1,058 млн барр до 417,126 млн барр

*Загруженность нефтепереработки в США 91,2% против 95,1% неделей ранее

*Запасы дистиллятов в США +0,437 млн барр до 136,663 млн барр

*Запасы бензина в США +0,781 млн барр до 229,685 млн барр

*Запасы нефти в терминале Кушинга -0,647 млн барр до 38,681 млн барр

*Стратегические нефтяные резервы США без изменений, 644,818 млн барр

*Импорт нефти в США +0,325 млн барр/день до 7,05 млн барр/день

*Потребление нефти в США -0,788 млн барр/день до 16,707 млн барр/день

*Поставки моторного бензина на потребительский рынок США на неделе 7-13 сентября составили 8,939 млн барр/день против 9,534 млн барр/день на предыдущей неделе

*Совокупные поставки топлива на потребительский рынок США на неделе 7-13 сентября 20,262 млн барр/день против 21,440 млн барр/день на предыдущей неделе

*Добыча нефти в США на неделе 7-13 сентября 12,400 млн барр/день против 12,400 млн барр/день на предыдущей неделе

В 2019 средняя з/п по Украине 10971 грн (+19,6% г/г) = 28626 руб.

В 2020 ср. з/п в Украине составит 12043 грн (+16,5% г/г) = 31423 руб.

В 2020 МРОТ в Украине составит 4723 грн (+13% г/г) = 12323 руб.

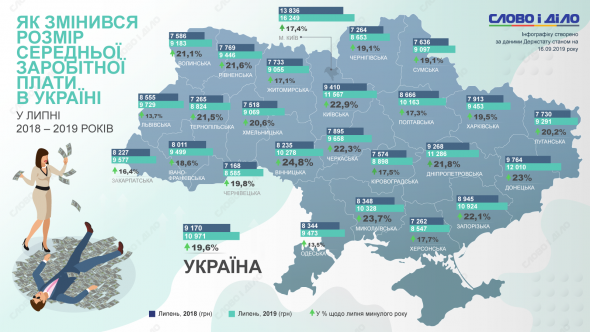

Как изменился размер средней зарплаты украинцев по сравнению с прошлым годом.

17 сентября 2019

Средняя зарплата украинцев чем-то похожа на среднюю температуру по больнице, но от этого показателя зависят многие выплаты. К тому же в разных регионах этот показатель будет отличаться. «Слово и Дело» посмотрело, несколько изменилась средняя зарплата по Украине и в каждой области в июле 2019 года по сравнению с июлем 2018-го.

В течение года средняя зарплата по Украине выросла на 19,6%. По данным Госстата, в июле прошлого года она составляла 9 тыс. 170 грн, а в июле 2019-го была зафиксирована на уровне 10 тыс. 971 грн.

Самая высокая средняя зарплата была и остается в Киеве. В июле прошлого года она составляла 13 тыс. 836 грн, а этого года – уже 16 тыс. 294 грн. Любопытно, что в процентном выражении рост составил 17,4% и это один из самых низких показателей по стране.

Наибольший рост зафиксирован в Винницкой области, где в июле 2018 года средняя зарплата составляла 8 тыс. 235 грн, а в 2019-м – 10 тыс. 278 грн (+24,8%).

Далее по темпам роста средней зарплаты идут Николаевская (+23,7%), Донецкая (+ 23%), Киевская (+22,9%), Черкасская (+22,3%) области.

Медленнее всего росла средняя зарплата в Одесской (+13,0%), Львовской (+13,7%), Житомирской (+17,1%), Полтавской (+17,3%) областях.

В Кабмине назвали среднюю зарплату украинцев в 2020 году

16 сентября 2019, 15:20

В Министерстве экономического развития и торговли назвали размер средней заработной платы в Украине в 2020 году. Об этом свидетельствуют расчеты Министерства экономического развития и торговли к проекту закона «О государственном бюджете Украины на 2020 год» (проект №2000), который Кабинет министров подал в Верховную раду.

Согласно с расчетами министерства, среднемесячная номинальная заработная плата (брутто) работников в Украине в 2020 году составит 12 043 грн. Таким образом, зарплата средняя зарплата вырастет на 16,5% (на 1 714 грн) по сравнению с 2019 годом, когда она составит 10 329 грн.

В проекте госбюджета предлагается установить такие размеры минимальной заработной платы: с 1 января 2020 года — 4 723 гривны, а должностного оклада работника І тарифного разряда Единой тарифной сетки: с 1 января 2020 года — 2 102 гривны.

С учетом этих показателей минимальная зарплата в 2020 году вырастет на 13%, или на 550 грн.

p.s. По текущему курсу:

Ср. з/п с 2020г: $488,32 = 31 423 руб

МРОТ с 2020г: $191,51 = 12 323 руб

p.p.s.

Ср. з/п в России, июль 2019г: 46509 руб

www.gks.ru/labor_market_employment_salaries

МРОТ в России с 2020г: 12130 рублей.

соотношение 3,83

Реально, МРОТ в России с 2020г должен быть ~19000 руб.

Котировки нефти вернулись в диапазон, в котором они держались летом.

Котировки нефти вернулись в диапазон, в котором они держались летом.

17.09.2019 17:54

Цены на нефть WTI продолжают стремительно снижаться после сообщений о том, что Саудовская Аравия может достаточно быстро восстановить добычу после нападения на нефтяную инфраструктуру королевства.

Котировки нефти WTI недавно на NYMEX упали на 6,3%, до 58,93 доллара за баррель. Фьючерсы на нефть Brent недавно на ICE снизились примерно на 6,8%.

Цены на нефть WTI снова вернулись в диапазон 50-60 долларов, в котором они держались все лето. По словам некоторых трейдеров, настроения могут снова резко измениться ввиду усиления волатильности.

Между тем аналитики GasBuddy уже пересмотрели прогноз по росту цен на бензин с 30 центов до всего 20 центов.

Греция начнет давать гражданство за инвестиции.

greece.greekreporter.com/2019/09/12/greece-to-offer-limited-number-of-citizenships-to-major-real-estate-investors/

Марэк, а это как повлияет на акции сбербанка?

Нацбанк в 2020 году перечислит в казну 41 миллиард гривен прибыли

17.09.2019

Правительственный проект государственного бюджета Украины на 2020 год предусматривает перечисление Национальным банком в казну не менее 40,709 миллиарда гривен из прибыли за 2019 год.

Об этом говорится в соответствующем законопроекте, опубликованном на сайте Верховной Рады.

Средства будут перечислены после подтверждения внешним аудитом и утверждения Советом НБУ годовой финансовой отчетности регулятора и формирования резервов.

Отмечается, что средства будут перечислены в соответствии с графиком, установленным Министерством финансов.

В 2019 году Национальный банк перечислил в госбюджет часть своей прибыли за 2018 год в объеме 64,9 миллиарда гривен двумя траншами – в апреле и мае.

Марэк, и как это повлияет на акции сбербанка?-