Александр Ефимов, если уж совсем примитивно то вот я принимаю решения и ещё одно немаловажное различие в подходах Вы коллега видите средние ...

Scalper Scalper, спасибо за Ваши ответы.

Александр Ефимов, если уж совсем примитивно то вот я принимаю решения и ещё одно немаловажное различие в подходах Вы коллега видите средние ...

Александр Ефимов, я не думаю, что обладаю каким то талантом спекулянта, это не возможно в большинстве случаев определить перелом. Однако в с...

Александр Ефимов, доходность посчитана не в годовых, а фактическая с 1.11.24.по 24.01.2025 сегодня был закрыт шорт с переворотом в Лонг.

Александр Ефимов, купил фьюч на rgbi, так что считаю, что наоборот самое время заходить в длину, или как в моем случае добавлять

ОФЗ-тех взгляд, сквозь призму 238 ого выпуска.

Картинка спокойно-предсказуемая, 238 ой выпуск корректируется-причем скорость и силуэт коррек...

Александр Ефимов, у меня нет убытка по позиции. Моя средняя лучше рынка (пока ещё).

По поводу лексики — ок. Не буду использовать, учитывая...

Денис, Лукойлу конец. Поедет и на 500 рублей.

Финиш, все. Физикам-петушне полный абзац в акции

ОФЗ-«Лысый или лохматый», странно что все обсуждают всякую хрень, и не могут сфокусироваться на главном.Очевидно, что с Брошкиной мы прощаем...

данные по инфляции играют ЗА покупаителей ОФЗ, честно говоря я устал покупать дорогостоящие кремы для суставов, ибо пальчики уже побаливают ...

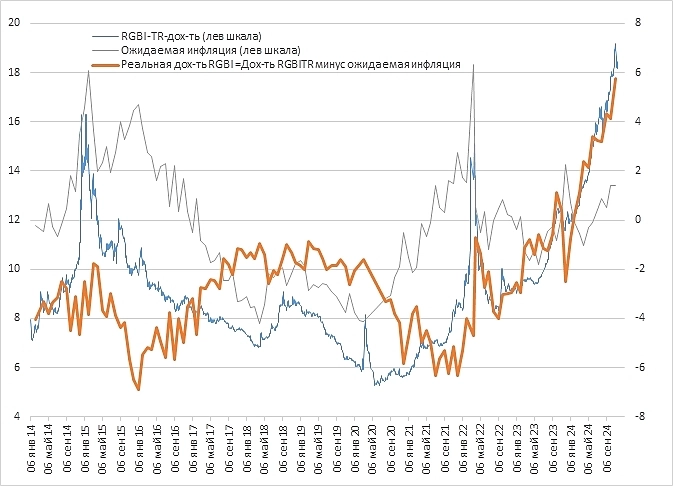

Александр Ефимов, График не информативен, т.к. сейчас доходность ОФЗ определяется не столько реальной инфляцией и ожидаемой инфляцией, сколь...

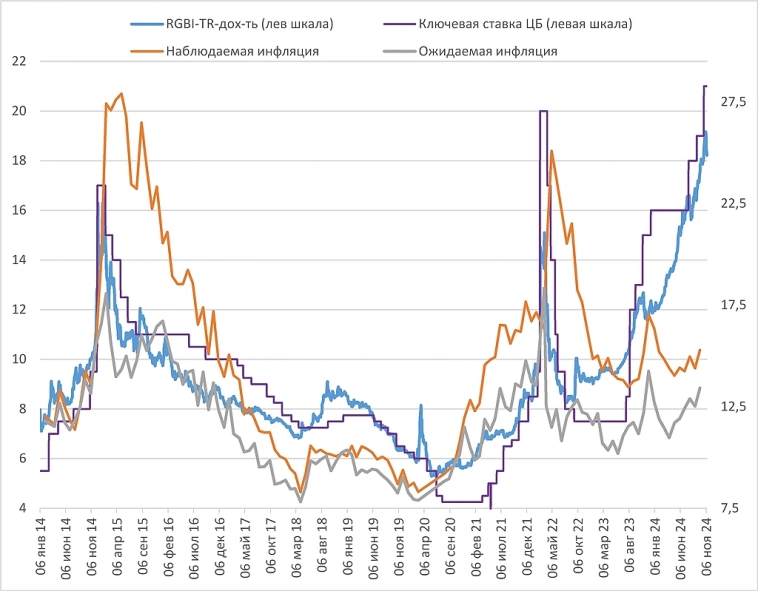

Александр Ефимов, Впервые доходность и ключ.ставка находятся много и долго выше инфляции. Доходность следует за ставкой, как и настроение ры...

Александр Ефимов, У вас ожидаемая инфляция ниже наблюдаемой? На графике

Александр Ефимов, для меня существует единственный принцип инвестирования: риск утраты капитала должен быть минимальным, лучше «0». Из акций...

Александр Ефимов, ну давайте сравним наше конг-фу. Я действительно продавал Сбер по 296 после отсечки, что было выше цены входа: нет убытков...