РДВ продаёт Лукойл

ЛУКОЙЛ НЕ СМОЖЕТ СТАТЬ ДИВИДЕНДНОЙ ИСТОРИЕЙ ПРИ ТЕКУЩЕЙ НЕФТИ

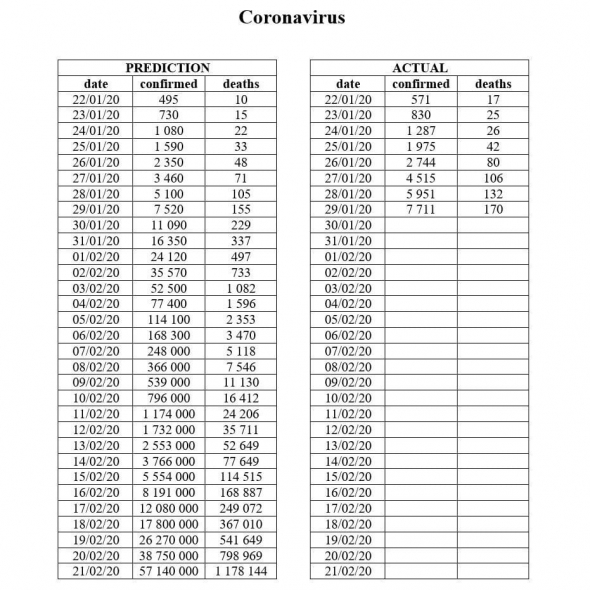

С начала года стоимость нефти упала уже на 18% из-за угрозы коронавируса и снижения (https://www.vedomosti.ru/business/articles/2020/02/03/822144-neftyanie-kompanii) спроса на нефть в Китае на 3 млн баррелей в сутки. Это 3% мирового потребления нефти.

На фоне падающей нефти аномально выглядит перформанс Лукойла (MOEX: LKOH (https://putinomics.ru/ru/issuer/21/)). С начала года акция прибавила 7%. Акции Лукойла ещё не упали благодаря притоку $215 млн пассивных средств из-за повышения веса в индексе MSCI.

• Для сравнения, у Татнефти (MOEX: TATN (https://putinomics.ru/ru/issuer/47/)), компании со сравнимой дивполитикой, префы с начала года упали на 4%, а обычка на 1.5%.

При текущей цене на нефть Лукойл не может стать дивидендной историей. Если цены на нефть не будут выше текущих значений, то дивидендная доходность Лукойла за 2020 год составит не более 7.3%, несмотря на максимально возможный пэйаут.

Триггеров для роста акций Лукойла в обозримом будущем нет. Сегодня акция начала снижение, так как приток пассивных средств вчера завершился.

Роман Ранний,

Роман, лично Вам ХОТЬ ОДИН РАЗ!!! помогли подобные прогнозы в Ваших инвестициях(или открытии спекулятивных позиций)? Я знаю Ваш ответ, поэтому другой вопрос: Зачем Вы читаете всё это?

4Give, почему бы и нет? вдруг я что-то пропустил?

на моё мнение о компании они не влияют ![]()

Роман Ранний,

Это очень важно! Полностью поддерживаю.Таких отличных компаний, как Лукойл не так уж и много.

4Give, я вот сейчас хочу прикинуть дивиденды за 4 кв., у вас есть прогноз?

Роман Ранний,

Роман, нету прогноза, но я знаю, что Лукойл-это стабильная компания, которая всячески пытается поднять %%% дивидендных выплат своим акционерам, а так же ведёт активный обратный выкуп акций.Поэтому, если инвестор не противник инвестиций в нефтегазовый сектор, то Лукойл+Газпромнефть должны быть в портфеле.