Идея в акциях Сбера. Доходность — 15% к концу марта

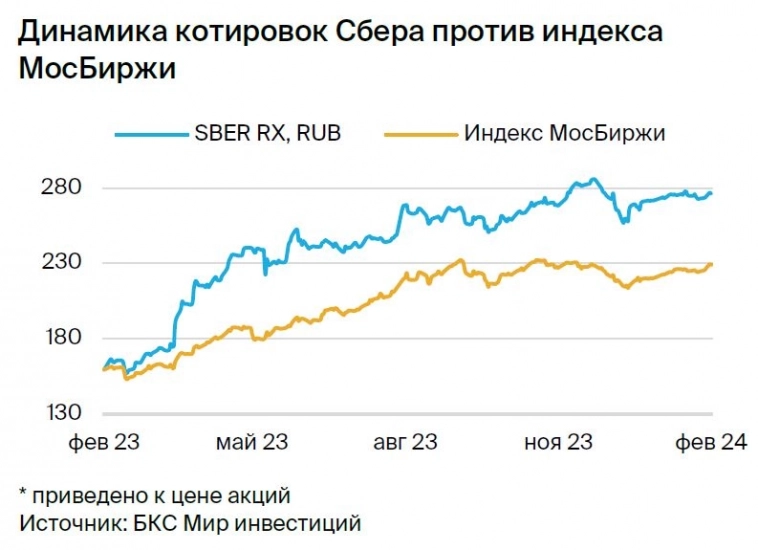

Открываем топ-идею «Лонг Сбер» с ожидаемой доходностью 15% к концу марта. Ожидаем, что релиз финансовых результатов за 2023 г. по МСФО и приближение даты решения по дивидендам поддержат котировки Сбера.

Главное

• Ожидания рекордной прибыли за 2023 г. по МСФО —1,5 трлн руб. Высокая рентабельность капитала — ROE 24%. Рекордная прибыль в уже раскрытых результатах по РПБУ — 1,49 трлн руб.

• Дивиденды: новый рекорд — 34 руб. за акцию, дивдоходность — 12,4%. Ожидаем выплату 50% чистой прибыли по МСФО.

• Уверенные финансовые цели на 2024–2026 гг.: сохранение высокой рентабельности, умеренные рост и риск.

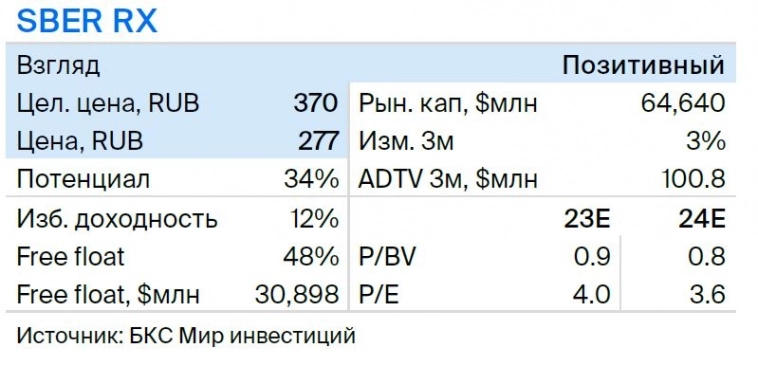

• Оценка: P/E 2024e 3,6х P/BV 2024e 0,8x — привлекательный уровень.

• Доходность: 15% к концу марта 2024 г.

• Катализаторы: МСФО за 2023 г. 29 февраля, заседание набcовета по дивидендам в марте.

• Риски: макроэкономика и геополитическая ситуация.

• Компания находится под санкциями, что несет средние риски для бизнес-модели.

В деталях

Рекордная прибыль 2023 г. — 1,5 трлн руб. Ожидаем от Сбера нового рекорда по прибыли за 2023 г. по МСФО — 1,5 трлн руб. с высокой рентабельностью капитала (ROE) 24% на фоне уже раскрытых результатов по РПБУ с наивысшей выручкой.

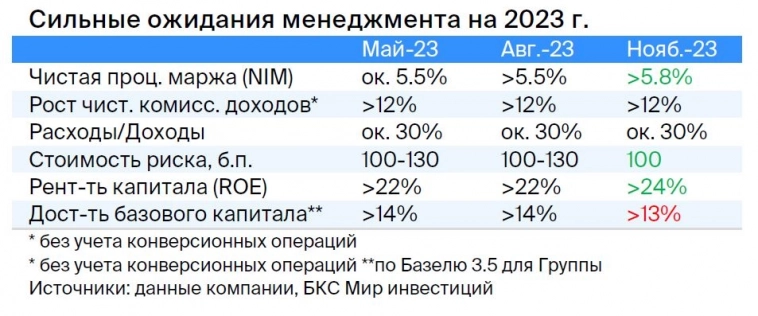

Результаты за 2023 г. по МСФО поддерживают чистый процентный доход, который отражает рост кредитного портфеля и возобновление маржинальности банковского бизнеса, стоимость риска на умеренном уровне и восстановительное увеличение операционных расходов. Напомним, по результатам за 9 месяцев 2023 г. по МСФО Сбер улучшил ожидания на прошлый год по рентабельности капитала до уровня выше 24% (ранее >22%).

Дивиденды — новый рекорд. Ожидаем наивысших — 50% чистой прибыли по МСФО — дивидендов за 2023 г. на фоне рекорда чистой прибыли в 756 млрд руб. В обновленной в прошлом году дивидендной политике Сбер сохранил коэффициент выплат на уровне 50% прибыли по МСФО. Однако компания изменила привязку к нормативу достаточности общего капитала Н20.0 на уровне выше 13,3% (ранее CET1R >12,5%).

Отметим, что на среднем горизонте дивидендная политика подразумевает удержание Н20.0 на уровне не менее 13,3%. По нашим оценкам, Н20.0 на конец 2023 г. составил 13,5%. На наш взгляд, это комфортно для выплаты 50% прибыли по МСФО с учетом того, что показатель достигает уровня 13,7% на конец 2024 г.

Финансовые цели на 2024–2026 гг. — сохранение высокой рентабельности с умеренными ростом и риском. В рамках стратегии Сбер намерен достичь рентабельности на капитал (ROE) выше 22% в год за счет среднего уровня банковской чистой процентной маржи (NIM) более 5,5% и средних темпов роста кредитов и средств физических лиц на 10% в год.

Компания не ожидает ухудшения кредитного качества и видит стоимость риска в пределах 100–110 б.п. Это чуть ниже среднего уровня за последние 7 лет. Банк базирует риск-модели на работе ИИ, что позволяет стабилизировать этот показатель. Сбер намерен поддерживать целевой показатель эффективности Операционные расходы / Доходы на уровне 30% с фокусом на росте производительности.

Оценка: привлекательные уровни. Сбер — сильная история качества с дивидендным потенциалом. По нашим текущим ожиданиям, компания торгуется на уровне P/E 2024e 3,6х и P/BV 2024e 0,8х, взгляд позитивный.

*Не является индивидуальной инвестиционной рекомендацией