🚘Инвестиции в лизинг: разбор нового выпуска облигаций Лизинг-Трейд от Кот.Финанс

Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Уже рассмотрели Мвидео, Сегежа, Делимобиль, Русал. А наши сборники здесь.

Вы сами решаете, какие облигации мы смотрим через голосование

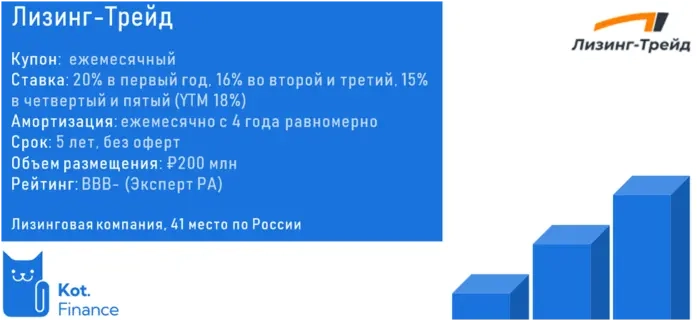

О выпуске

Интересный выпуск с ежемесячными купонами, но снижающейся ставкой. Рейтинг ВВВ- (Эксперт РА)

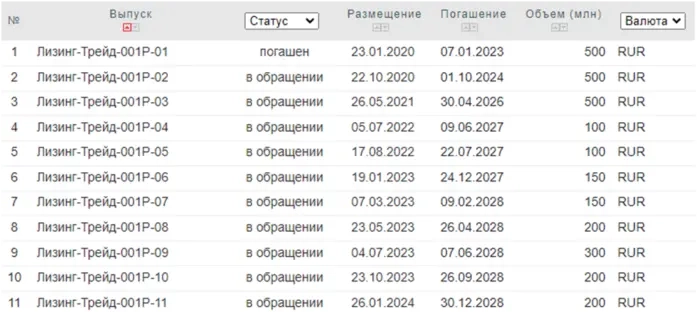

Выпуск ЛИЗИНГ-ТРЕЙД-001Р-11 размещен 26.01 за 2 дня (инфо о выпуске вышла 24 января). У компании обширная история заимствований: помимо рассматриваемого есть еще 9 действующих и 1 погашенный. Так что, Лизинг-Трейд знает, как обращаться с деньгами кредиторов.

-------------------------------------------

Спонсор статьи — ⭐ MadeTask — сервис для выплат и работы с внештатными исполнителями по всему миру

--------------------------------------------

О компании

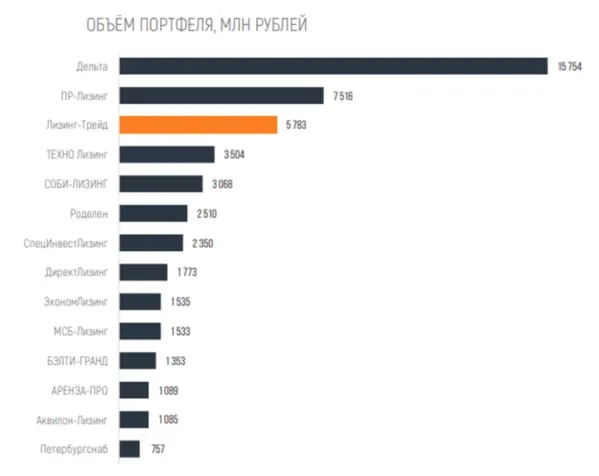

Лизинг-трейд занимает 41 место в рейтинге лизинговых компаний и относится ко второму эшелону: это достаточно крепкая и узнаваемая организация, но ей не хватает масштаба. Компания специализируется на ликвидной технике и транспорте, что снижает риск.

Лизинг-Трейд позиционирует себя №3 среди конкурентов со схожим масштабом. Но в рейтинге не учитываются федеральные игроки. И если Роделен нашел свою низкоконкурентную нишу с очень необычным оборудованием (которое профинансируют всего несколько компаний из 100), то Лизинг-трейд работает в очень конкурентной среде. И мы бы не ограничивались только игроками типа Дельты и ПР-Лизинга.

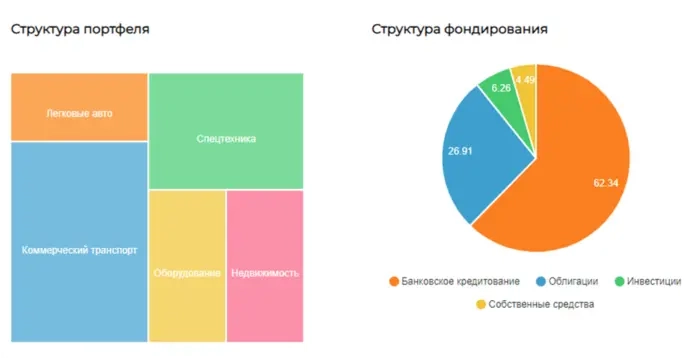

Структура портфеля – классная: преобладает ликвидный транспорт и техника. Важно: с какими авансами и на какой срок эту технику выдают. Если с авансом 0% и сроком 5-7 лет, то риск высокий. Но мы не знаем средний портфель. Эксперт РА выделяет неплохую диверсификацию и комфортную ликвидность

Среди остальных, Лизинг-Трейд выделяет доля в банке Казани (60%). Обычно лизинговые компании принадлежат банкам, а тут наоборот 🤟

У компании 9 филиалов и объем портфеля на середину 2023 года – 7,9 млрд. рублей. Для сравнения: у Европлана 85 филиалов и портфель 300 млрд. рублей.

Сравнение 2: у Балтийского лизинга 80 филиалов и портфель 205 млрд. рублей.

Сравнение 3: у РЕСО >50 филиалов и портфель 160 млрд. рублей.

Зачем мы сравниваем?

(1) На рынке очень сильная конкуренция, и крупные компании умеют делать то же самое, что и маленькие, только дешевле. Они дешевле привлекают финансирование, и дешевле реализуют услугу своим клиентам

(2) Доходности облигаций Европлана, Балтийского лизинга, РЕСО всего на 1% пункт ниже YTM Лизинг-Трейд. Оправданная ли цена риску? Сейчас разберемся

О продукте

Лизинг – целевая перепродажа денег: ЛК покупает для своего клиента транспорт/технику, оставаясь юр.собственником до полного расчета клиента Вся суть лизинга в одной картинке

Финансы

Как положено, начинаем с аудиторского заключения. Почему это важно? – ответ тут. В этот раз все четко, но обращаем внимание на аудитора: численность сотрудников 20 человек, выручка 28 млн за 2022 год. Не крупная компания. Без намеков. Просто факт.

Динамику выручки будем считать с 2022 года, когда все лизинговые компании перешли на новый стандарт – ФСБУ, приближенный к МСФО. Так что, снижения выручки нет, все в порядке.

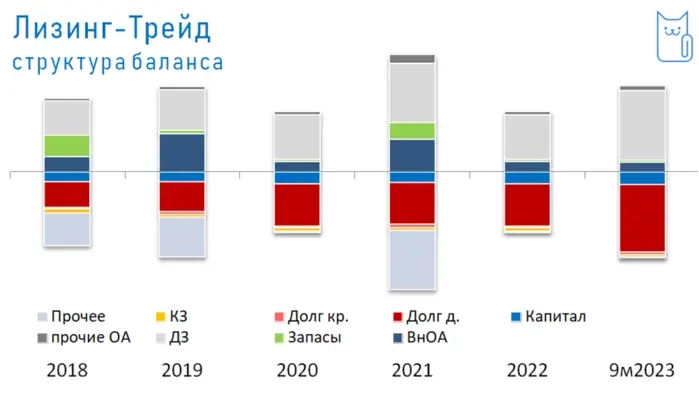

Структура баланса классическая – в активах имущество по лизинговым договорам, в пассивах – кредиты и облигации на их покупку. Доля собственного капитала низкая (15%), но это соответствует деятельности: лизинг – это всегда сильное кредитное плечо.

Вместо динамики рентабельности предлагаем посмотреть на наше исследование о средней марже 10 крупнейших публичных ЛК: Лизинг-Трейд делит почетное третье место с РЕСО Лизинг. А учитывая, что Роделен и Аренза – принципиально иные компании, такая маржа – это успех!

Качество портфеля

Мы прогнали всех клиентов (699 компаний, у которых 1550 договоров) через СПАРК по своему скорингу. Данную оценку мы используем для эмитентов облигаций, но решили попробовать и для оценки портфеля лизинговых компаний

О нашем скоринге можно почитать здесь

⭐⭐⭐ мы получили удовлетворительное качество портфеля: 3/5, что в целом неплохо с учетом очень высокой маржи

⭐⭐⭐⭐ качество портфеля у Европлана, Балтийкого лизинга, РЕСО лучше, но и доходность ниже

Плюсы:

· Очень грамотный менеджмент: ГД Алексей Долгих

· Отличная маржинальность, лучшая в своем сегменте

· Дружественный банк — неплохо, а твой собственный банк — чудесно. У ЛК есть доля (60%) в банке Казани (153 место)

~ в целом, сносный размер собственного капитала. Лизинг – это всегда риск из-за высокого кредитного плеча, но есть хотя бы твердый залог

~ удовлетворительное качество портфеля

Риски

· Высококонкурентный сегмент: транспорт и спецтехника – самый ликвидный и самый понятный сегмент, поэтому конкуренция тут острейшая. В оборудовании – значительно меньше

· Расчет резервов по лизингу всегда основан на суждениях и субъективных оценках руководства

· Рост цен на транспорт способствовал улучшению качества обслуживания долга: даже те, кто не платил за лизинг — выкупили технику и продали с плюсом. В 2024 году такой же рост цен не ожидают

Выводы

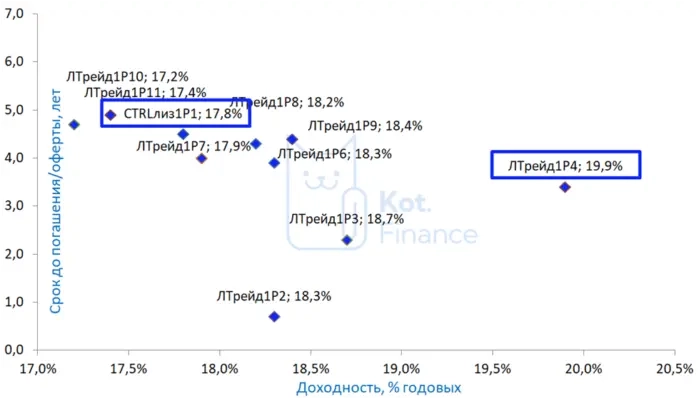

Мы не ожидали, но компания оказалась классной. В этом выпуске нам не нравится снижающийся купон – на горизонте 5 лет не понятно, что будет с ключевой ставкой. И отыгрывать ее вероятное снижение лучше в фиксированных высоких ставках. С другой стороны, пятилетних выпусков не так много. Навскидку можем вспомнить только Контрол, который дает сопоставимую доходность но находится на 21 месте (Лизинг Трейд на 41).

Мы считаем, что Лизинг-Трейд объективно должен быть оценен на уровне 20% годовых, поэтому отдаем предпочтение выпуску 1Р4 (19,9%). В лизинге второго эшелона отдаем предпочтение Контрол лизингу. В первом эшелоне вы наши предпочтения знаете 😁

Завтра разберем Роделен. Подписывайтесь, чтобы не пропустить

AlexW301 февраля 2024, 07:44День лизинга сегодня? вон еще коллеги бизнес альянс разбирают+1

AlexW301 февраля 2024, 07:44День лизинга сегодня? вон еще коллеги бизнес альянс разбирают+1 Врач-бондиатОр01 февраля 2024, 09:51А где баланс за 2023 можно найти?0

Врач-бондиатОр01 февраля 2024, 09:51А где баланс за 2023 можно найти?0