10 января 2024, 06:30

Статистика, графики, новости - 10.01.2024 - промышленность Германии плохеет

Сегодня в выпуске:

— Госдефициты вышли из-под контроля

— Безнадежные кредиты у ТОП американских банков

— ЦБ опять помогает малому бизнесу, но либералы тебе про это не расскажут

— Жопа в непубличном секторе (средний бизнес) в США

Доброе утро, всем привет!

Ой, а кто это сделал?

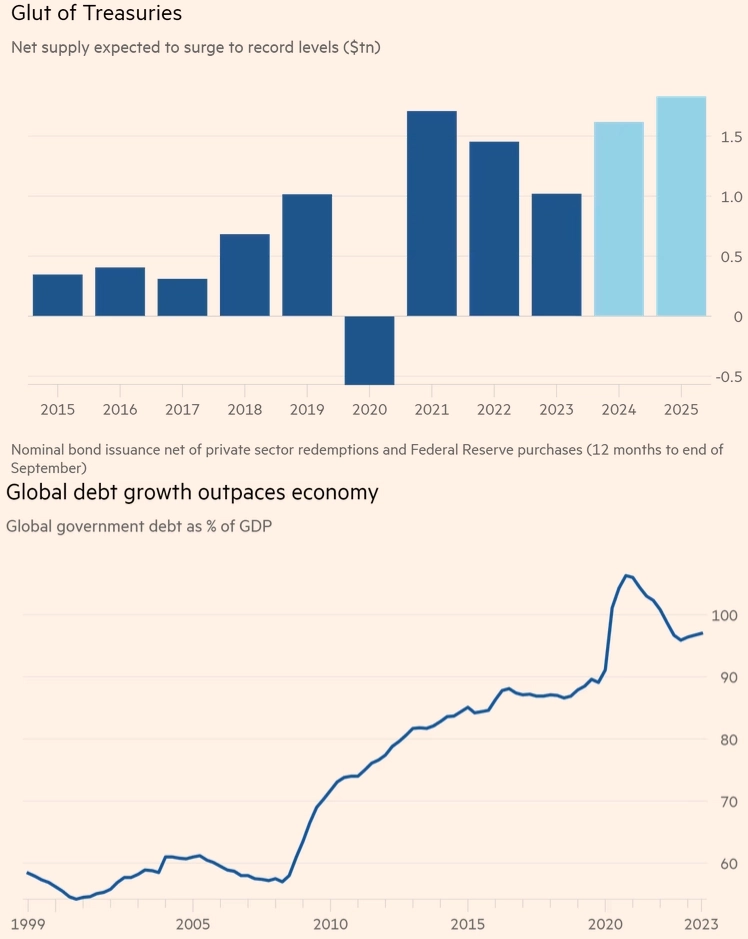

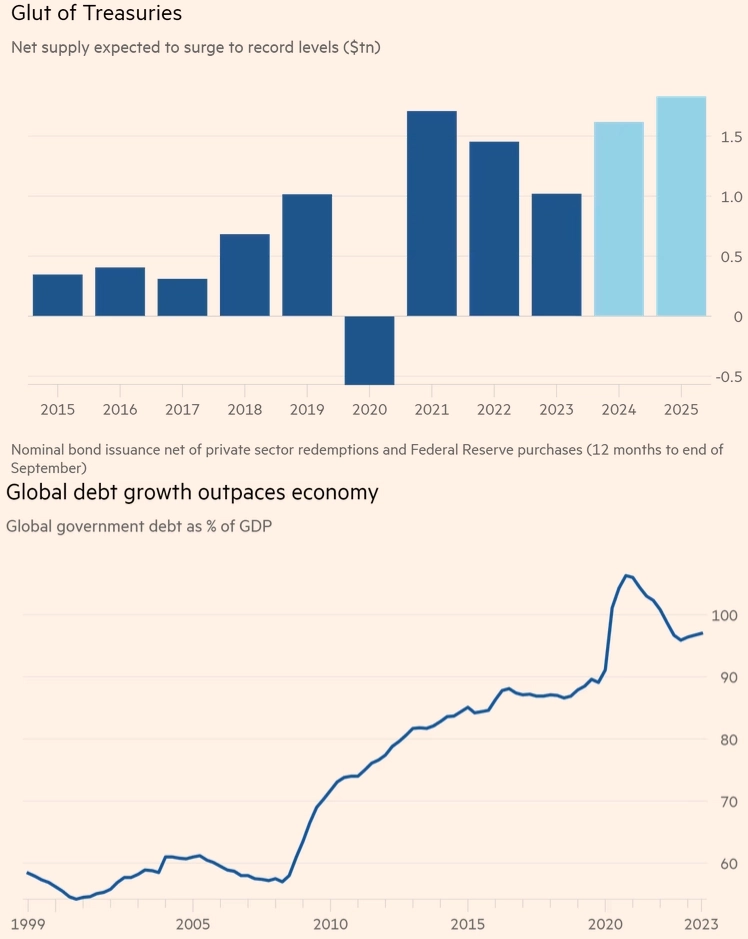

Инвесторы предупреждают правительства по всему миру о “неподъемных” уровнях государственного долга.

Ожидается, что объем выпуска государственных долговых обязательств в США и Великобритании взлетит до самого высокого уровня за всю историю наблюдений в наступающем году, за исключением ранних стадий пандемии Covid.

По данным Института международных финансов, развивающиеся рынки намерены увеличить продажи облигаций после того, как государственный долг вырос до рекордно высокого уровня в 68,2% ВВП в прошлом году.

Дефицит “вышел из-под контроля, и реальная история заключается в том, что нет механизма, позволяющего взять его под контроль”, — сказал Джим Зелински, глобальный руководитель отдела фиксированных доходов в Janus Henderson.

По оценкам Apollo Global Management, Казначейство США выпустит в этом году облигаций на сумму около $4 трлн со сроком погашения от двух до 30 лет, по сравнению с $3 трлн в прошлом году и $2,3 трлн в 2018 году.

Чистый объем эмиссии, скорректированный с учетом покупок Федеральной резервной системой и погашения существующего долга, составит $1,6 трлн в течение 12 месяцев до конца сентября, согласно расчетам RBC Capital Markets, что является вторым по величине показателем за весь год. По оценкам канадского банка, чистый объем эмиссии в 2024-2025 годах превысит уровни эпохи пандемии.

“Мы действительно находимся в неблагоприятных условиях для государственного долга по сравнению с предыдущими столетиями”, — сказал Роберт Типп, глава отдела глобальных облигаций PGIM с фиксированным доходом.

**********************************

Тут нам уже все аналитики пообещали снижения доллара… Почему?

Банк России в I полугодии 2024 года (с 9 января по 28 июня) будет осуществлять покупку или продажу иностранной валюты исходя из корректировки анонсированного Минфином России объема операций в рамках бюджетного правила на величину продаж в размере 11,8 млрд рублей в день.

Дополнительно в течение января ЦБ РФ также завершит осуществлять продажу валюты в рамках зеркалирования инвестирования средств Фонда национального благосостояния в I полугодии 2023 года (0,8 млрд рублей в день). Таким образом, с 9 по 12 января ЦБ будет продавать валюту на 0,9 млрд рублей в день.

Вот поэтому… Но можно подумать, на рыночке только Банк России покупает или продаёт. 0,9 млрд рублей — ни о чём. Только за первые 10 минут торгов баксом с поставкой «завтра» сегодня прошло более 200 млн.₽ объема.

Аналитики...

Я, конечно, нисколько не отрицаю возможности снижения курса доллара. Но не из-за ежедневных продаж Банком России на 0,9 млрд ₽.

*************************************

Чпок… Добрый вечер.

Помните анекдот про вежливого лося?

Беда с кредитами, просрочка по которым вышла за 90 дней. Ожидается, что за последние три месяца 2023 года портфель подобных займов увеличится в совокупности до 24,4 млрд $ у четырёх крупнейших кредиторов США — JPMorgan Chase, Bank of America, Wells Fargo и Citigroup. Это почти на 6 миллиардов долларов больше, чем в конце 2022 года.

Стоит отметить, что данный уровень просрочки свыше 90 дней всё ещё ниже пандемийного пика в 30 млрд $. Ну ничего… ждём пинка от сферы коммерческой недвижимости.

По оценкам аналитиков, доходы банков сократились в последние три месяца 2023 года из-за невыплаченных кредитов, а также сохраняющегося влияния более высоких процентных ставок, которые привели к росту стоимости депозитов. В целом, доходы шести крупных банков, включая Goldman Sachs и Morgan Stanley, по прогнозам, снизятся в среднем на 13% за последние три месяца 2023 года по сравнению с аналогичным периодом годом ранее.

***********************************

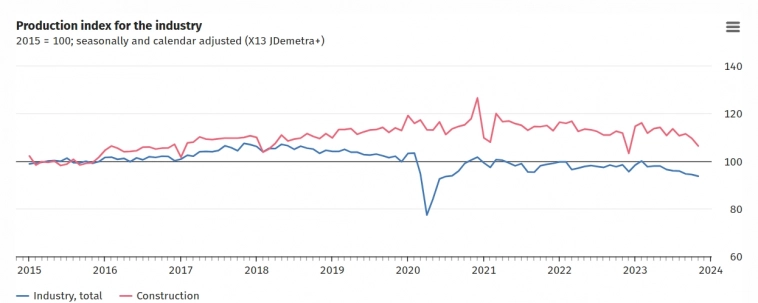

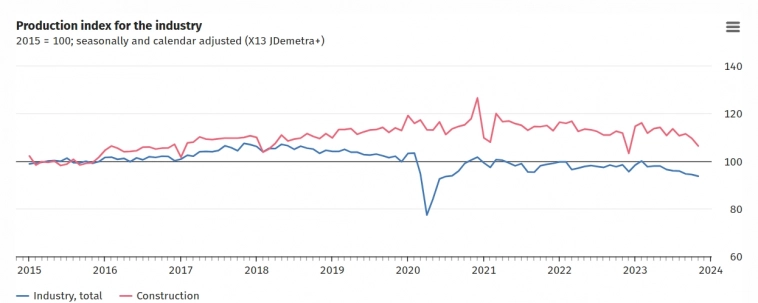

Производство в локомотиве Европы продолжает хереть.

Но это ничего, зато меньше углеродный след.

Объем промышленного производства в ФРГ в ноябре 2023 года сократился на 0,7% по сравнению с предыдущим месяцем. Показатель снизился по итогам шестого месяца подряд и находится на самом низком с 2020 года уровне. Индекс производства равен 93,7. А за 100 взят показатель 2015 года. Успешный успех — не меньше!

Выпуск средств производства в позапрошлом месяце понизился на 0,7%, промежуточных товаров — на 0,5%, потребительских товаров — на 0,1%.

Объемы строительства упали на 2,9% по сравнению с предыдущим месяцем.

Объем промпроизводства в Германии в ноябре был на 4,8% ниже, чем в том же месяце 2022 года.

**********************************

Как известно любому телеграм-экономисту, в родной стране никто никого не поддерживает, а тем более субъекты среднего и, особенно, малого предпринимательства. Именно поэтому...

ЦБ РФ увеличит совокупный лимит по механизму поддержки кредитования субъектов малого и среднего предпринимательства с 288,3 млрд рублей до 320 млрд рублей. Из этих средств 256 млрд рублей предназначены для системно значимых кредитных организаций.

Отдельно для телеграм-экономистов: «предназначены для системно значимых кредитных организаций» — это не о том, что деньги раздадут крупнейшим банкам. А о том, что 256 млрд ₽ будут распределяться между субъектами малого и среднего через СЗКО.

************************************

Как-то не фартит Боингу с его МАХами

Вы же помните, что в прошлую пятницу Boeing 737 Max 9 авиакомпании Аляска Аерлайнез чуть-чуть рассыпался после взлёта. Не то чтобы очень, кусок фюзеляжа улетел. Благо, ещё эшелон не набрали, там разница давлений была бы побольше.

Ну вот, а вчера уже Юнайтед Аерлайнез сообщили, в ходе начатой проверки обнаружили слабость в креплениях различных деталей на своих МАХах.

Ну и, понятно, «Галя, у нас отмена». Отмена сотни рейсов. У Аляски 65 самолётов МАХ 9 или 20% её парка. У Юнайтед — 79 или 8% парка.

А акции Боинга ливнули на 9% за день. Свезло всем. И людям, и Боингу. Ещё одна катастрофа МАХ бы точно похоронила. А там и Боингу несладко бы стало.

*********************************

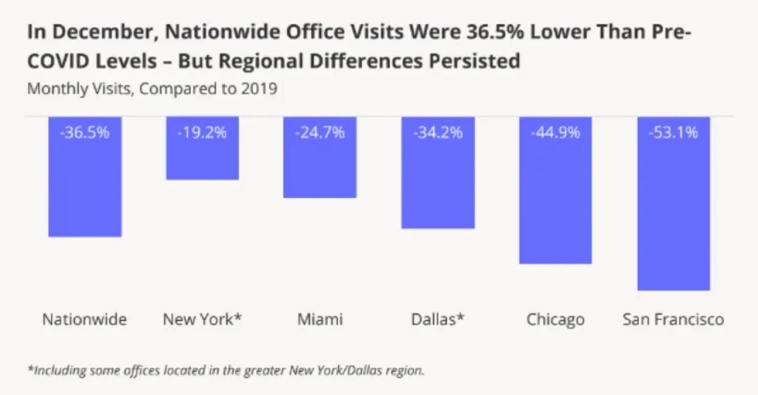

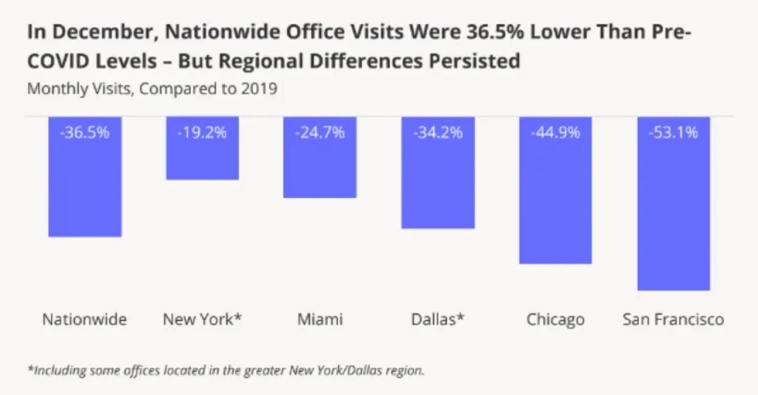

Плачевно завершили 2023 год офисные здания в Сан-Франциске.

По результатам декабря трафик, в смысле движения юнитов туда-сюда по офисным помещениям, сократился на 53,1% по сравнению с 2019 годом.

Количество посещений офисов в Сан-Франциско значительно ниже общенационального показателя, который на 36,5% ниже уровня четырехлетней давности.

Ярким пятном, однако, стал Нью-Йорк, где в офисных зданиях было всего на 19,2% ниже посетителей, чем 4 года назад.

Мэр Сан-Франциски просто топовый эффективный менеджер.

*************************************

Просто потолок...

Средняя цена на нефть марки Urals в январе-декабре 2023 года сложилась в размере $62,99 за баррель, в январе-декабре 2022 года — $76,09 за баррель.

Средняя цена на нефть марки Urals в декабре 2023 года сложилась в размере $64,23 за баррель, что в 1,27 раз выше, чем в декабре 2022 года ($50,47 за баррель).

Цена нефти North Sea Dated (Брент) в декабре 2023 года составила $77,88.

*********************************

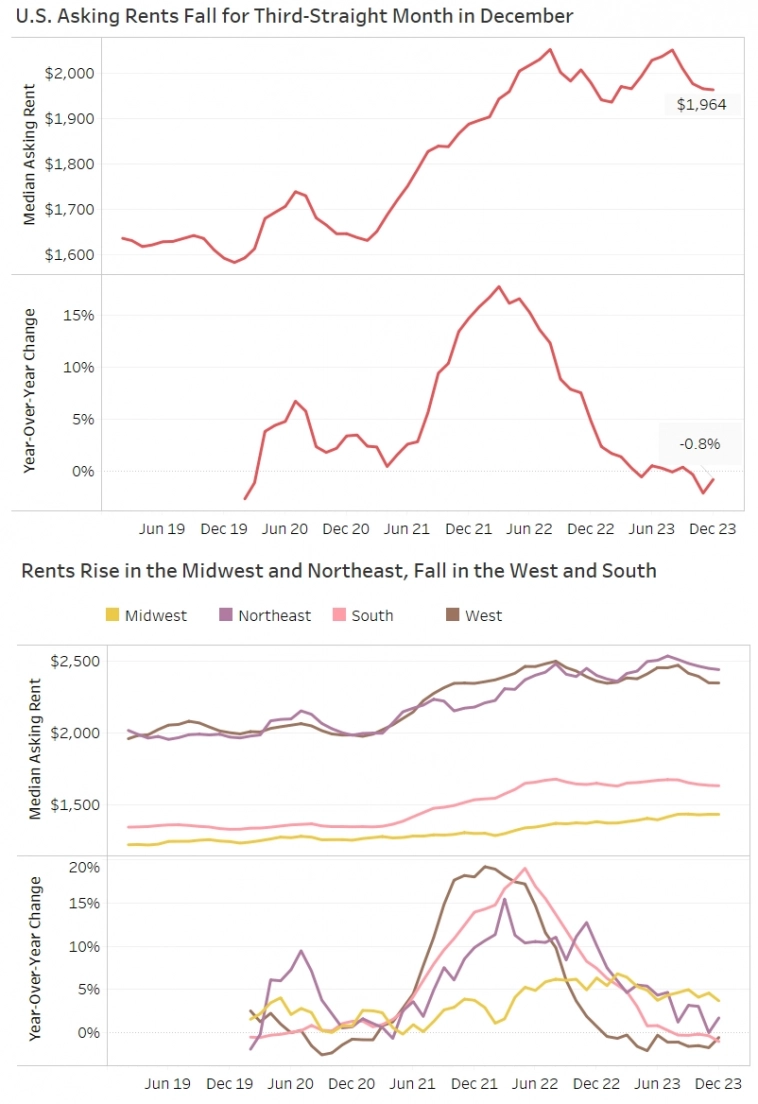

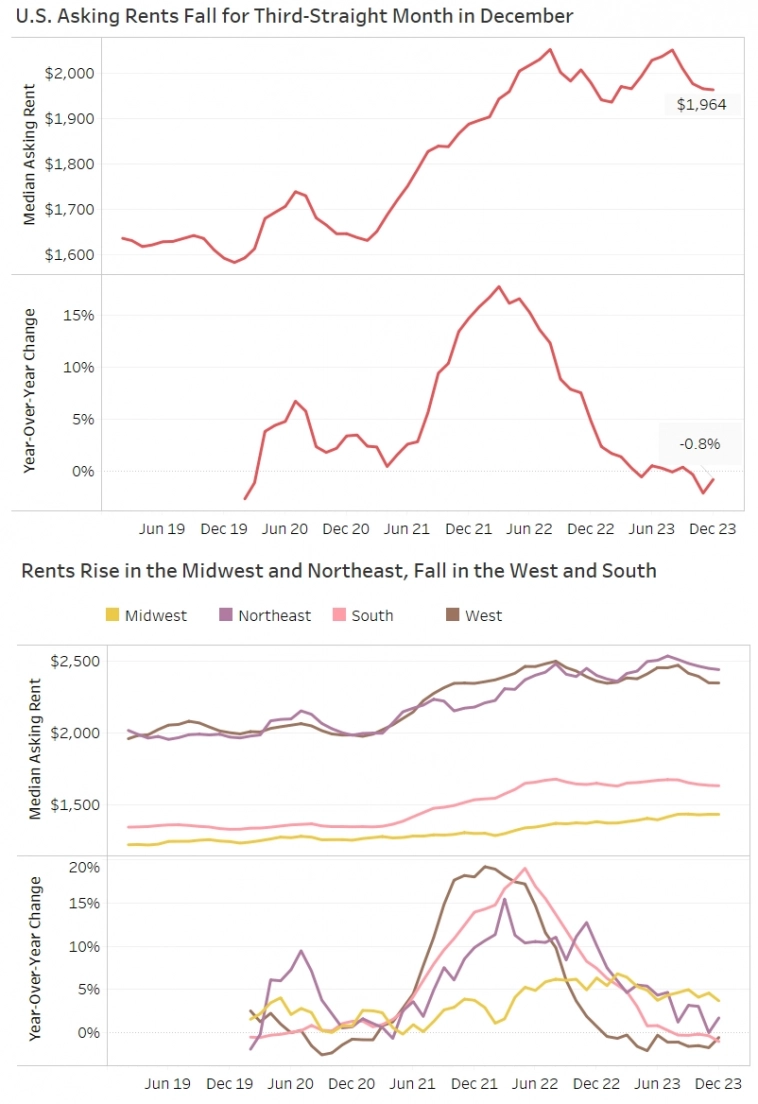

Медианная запрашиваемая арендная плата в США в декабре упала на 0,8% по сравнению с тем же периодом год назад.

В рублях долларах составила 1 964$. Это третий подряд месяц снижения.

Заметьте, как по разному выглядят абсолютный и процентный графики. В процентах вроде как два года снижение идёт, а в абсолюте болтаемся на одном месте. Вот такая хитрая особенность годового временного окна.

Арендные ставки сильно различаются по регионам США. Традиционно высокие ставки в правильных и хороших местах — Северо-восток и Запад. Унылая беспросветность Среднего запада и Юга — минус практически 50% в аренде.

**********************************

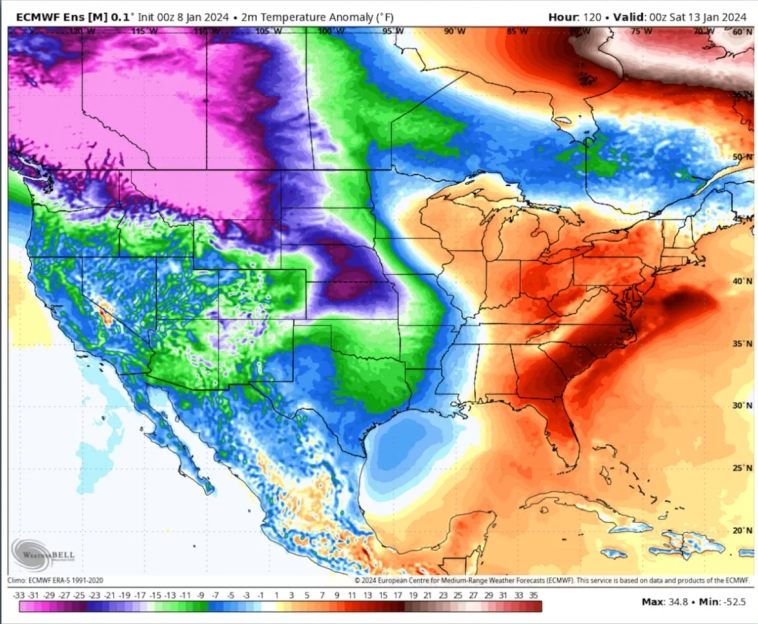

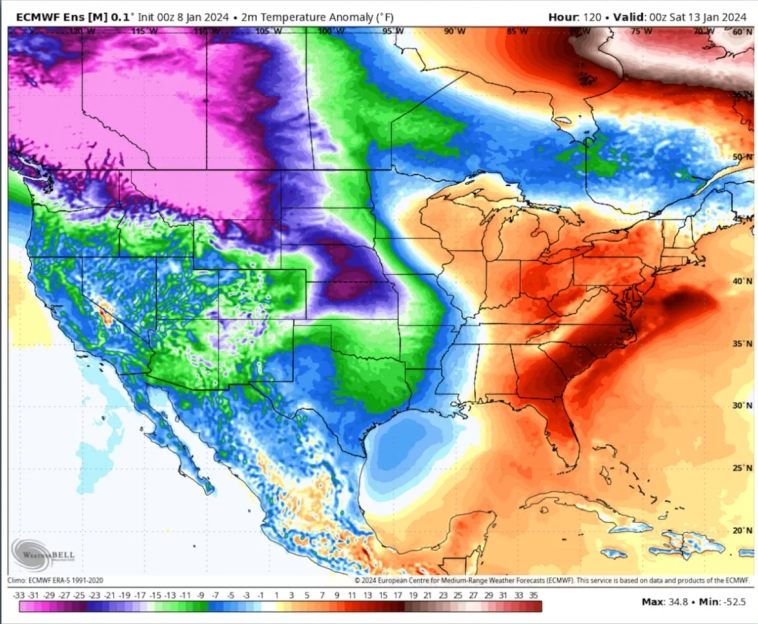

Тут в определённых кругах все удивляются и спрашивают друг у друга — а что случилось с природным газом?

Уточню, что вчера этот самый газ (точнее фьючерс на него) в США вырос до цены в 3$ за миллион британских единиц (MMBTU). MMBTU — это 28,32 кубических метра.

Короче… полегло там тысячи шортистов, которые думали, что 3$ быть не может. И теперь они интересуются, а почему они остались без денег?

В течение следующих двух недель будут наблюдаться многочисленные «мощные» штормовые явления, а также «полярный вихрь», которые в совокупности затронут США от побережья до побережья, затрудняя передвижение, угрожая жизням и нанося ущерб. Ожидается, что первый шторм принесет множество опасностей с понедельника по среду, включая «свирепую снежную бурю» на равнинах, а также проливные дожди, суровую погоду и сильные ветры на побережье Мексиканского залива и Восточного побережья.

Ну а похолодание уже непосредственно влияет на цену газа.

************************************

Говорят, в заблуждение нас вводят. И в этих ваших Америках не всё гладко.

Прекрасные отчёты публичных компаний и дальнейшие выводы о процветании американской экономики — это оперирование лишь частью (малой) всего массива данных.

По многим показателям публичные компании вышли из пандемии финансово более сильными, чем были до неё; это рисует радужную картину происходящего в экономике.

Но большая часть экономической активности в США генерируется более мелкими частными компаниями, которые не публикуют свою отчётность — и то, что происходит там, несколько отличается от происходящего у топов.

Вчера Marblegate Asset Management (контора, специализирующаяся на проблемных инвестициях и частном кредитовании) тиснула статью… Marblegate изучила анонимизированную финансовую статистику примерно по 1200 частным компаниям с выручкой от 100 до 750 миллионов долларов. Этакий средний бизнес, на который приходится около трети ВВП частного сектора и в котором занято около 50 млн. американцев. Проведено сравнение статистики частных компаний со средними показателями в Russel 3000. И выводы получились аховые.

▪️ В период с 2019 по конец 2022 года (самые последние данные за весь год) прибыль до вычета процентов, налогов, амортизации (EBITDA) — ключевой показатель прибыли — снизилась на 24% для компаний среднего бизнеса. Для публичных компаний он вырос на 18%. А мы с вами помним, что завещал нам Чарли Мангер? EBITDA — говно. А тут получается, что даже по говну идёт падение.

▪️ Рентабельность по EBITDA в среднем бизнесе упала на 25%; рентабельность Russell 3000 снизилась всего на 2%.

▪️ Финансовый рычаг, или отношение долга к EBITDA, вырос на 62% на среднем рынке; напротив, среди публичных компаний он снизился на 14%.

В итоге мы видим красивые результаты крупных компаний, а вот ниже идёт реальная экономика — средний бизнес — с более ограниченным доступом к капиталу. В 2023 году растущие процентные расходы стали основным источником стресса для компаний среднего бизнеса, которые в основном заимствуют у региональных банков и частных кредитных фондов, используя долговые обязательства с плавающей процентной ставкой. Напротив, публичные компании часто берут займы на рынке облигаций, где они привлекали финансирование по более низким ставкам до того, как ФРС начала повышать ставки. Для многих компаний среднего бизнеса процентные расходы почти удвоились по сравнению с периодом до повышения ставок — и некоторые просто не могут себе этого позволит. Последствия: число банкротств среди компаний среднего бизнеса резко возросло в 2023 году.

Надо понимать, что если взять данные уже за 2023 год, то результат будет ещё веселее.

***************************************

И не говори, Мишаня! Мы тоже тут думаем, какую ацкую херню вы можете замутить на ваших элекшинах ради чудодеда в наступившем году.

***********************************

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

Если вы вдруг собрались перебираться к брокеру „Финам“, в том числе и потому, что там есть лучший в мире терминал МТ5, то открывайте счет по моей реферальной ссылке: https://partner.finam.ru/rl/12480

— Госдефициты вышли из-под контроля

— Безнадежные кредиты у ТОП американских банков

— ЦБ опять помогает малому бизнесу, но либералы тебе про это не расскажут

— Жопа в непубличном секторе (средний бизнес) в США

Доброе утро, всем привет!

Ой, а кто это сделал?

Инвесторы предупреждают правительства по всему миру о “неподъемных” уровнях государственного долга.

Ожидается, что объем выпуска государственных долговых обязательств в США и Великобритании взлетит до самого высокого уровня за всю историю наблюдений в наступающем году, за исключением ранних стадий пандемии Covid.

По данным Института международных финансов, развивающиеся рынки намерены увеличить продажи облигаций после того, как государственный долг вырос до рекордно высокого уровня в 68,2% ВВП в прошлом году.

Дефицит “вышел из-под контроля, и реальная история заключается в том, что нет механизма, позволяющего взять его под контроль”, — сказал Джим Зелински, глобальный руководитель отдела фиксированных доходов в Janus Henderson.

По оценкам Apollo Global Management, Казначейство США выпустит в этом году облигаций на сумму около $4 трлн со сроком погашения от двух до 30 лет, по сравнению с $3 трлн в прошлом году и $2,3 трлн в 2018 году.

Чистый объем эмиссии, скорректированный с учетом покупок Федеральной резервной системой и погашения существующего долга, составит $1,6 трлн в течение 12 месяцев до конца сентября, согласно расчетам RBC Capital Markets, что является вторым по величине показателем за весь год. По оценкам канадского банка, чистый объем эмиссии в 2024-2025 годах превысит уровни эпохи пандемии.

“Мы действительно находимся в неблагоприятных условиях для государственного долга по сравнению с предыдущими столетиями”, — сказал Роберт Типп, глава отдела глобальных облигаций PGIM с фиксированным доходом.

**********************************

Тут нам уже все аналитики пообещали снижения доллара… Почему?

Банк России в I полугодии 2024 года (с 9 января по 28 июня) будет осуществлять покупку или продажу иностранной валюты исходя из корректировки анонсированного Минфином России объема операций в рамках бюджетного правила на величину продаж в размере 11,8 млрд рублей в день.

Дополнительно в течение января ЦБ РФ также завершит осуществлять продажу валюты в рамках зеркалирования инвестирования средств Фонда национального благосостояния в I полугодии 2023 года (0,8 млрд рублей в день). Таким образом, с 9 по 12 января ЦБ будет продавать валюту на 0,9 млрд рублей в день.

Вот поэтому… Но можно подумать, на рыночке только Банк России покупает или продаёт. 0,9 млрд рублей — ни о чём. Только за первые 10 минут торгов баксом с поставкой «завтра» сегодня прошло более 200 млн.₽ объема.

Аналитики...

Я, конечно, нисколько не отрицаю возможности снижения курса доллара. Но не из-за ежедневных продаж Банком России на 0,9 млрд ₽.

*************************************

Чпок… Добрый вечер.

Помните анекдот про вежливого лося?

Беда с кредитами, просрочка по которым вышла за 90 дней. Ожидается, что за последние три месяца 2023 года портфель подобных займов увеличится в совокупности до 24,4 млрд $ у четырёх крупнейших кредиторов США — JPMorgan Chase, Bank of America, Wells Fargo и Citigroup. Это почти на 6 миллиардов долларов больше, чем в конце 2022 года.

Стоит отметить, что данный уровень просрочки свыше 90 дней всё ещё ниже пандемийного пика в 30 млрд $. Ну ничего… ждём пинка от сферы коммерческой недвижимости.

По оценкам аналитиков, доходы банков сократились в последние три месяца 2023 года из-за невыплаченных кредитов, а также сохраняющегося влияния более высоких процентных ставок, которые привели к росту стоимости депозитов. В целом, доходы шести крупных банков, включая Goldman Sachs и Morgan Stanley, по прогнозам, снизятся в среднем на 13% за последние три месяца 2023 года по сравнению с аналогичным периодом годом ранее.

***********************************

Производство в локомотиве Европы продолжает хереть.

Но это ничего, зато меньше углеродный след.

Объем промышленного производства в ФРГ в ноябре 2023 года сократился на 0,7% по сравнению с предыдущим месяцем. Показатель снизился по итогам шестого месяца подряд и находится на самом низком с 2020 года уровне. Индекс производства равен 93,7. А за 100 взят показатель 2015 года. Успешный успех — не меньше!

Выпуск средств производства в позапрошлом месяце понизился на 0,7%, промежуточных товаров — на 0,5%, потребительских товаров — на 0,1%.

Объемы строительства упали на 2,9% по сравнению с предыдущим месяцем.

Объем промпроизводства в Германии в ноябре был на 4,8% ниже, чем в том же месяце 2022 года.

**********************************

Как известно любому телеграм-экономисту, в родной стране никто никого не поддерживает, а тем более субъекты среднего и, особенно, малого предпринимательства. Именно поэтому...

ЦБ РФ увеличит совокупный лимит по механизму поддержки кредитования субъектов малого и среднего предпринимательства с 288,3 млрд рублей до 320 млрд рублей. Из этих средств 256 млрд рублей предназначены для системно значимых кредитных организаций.

Отдельно для телеграм-экономистов: «предназначены для системно значимых кредитных организаций» — это не о том, что деньги раздадут крупнейшим банкам. А о том, что 256 млрд ₽ будут распределяться между субъектами малого и среднего через СЗКО.

************************************

Как-то не фартит Боингу с его МАХами

Вы же помните, что в прошлую пятницу Boeing 737 Max 9 авиакомпании Аляска Аерлайнез чуть-чуть рассыпался после взлёта. Не то чтобы очень, кусок фюзеляжа улетел. Благо, ещё эшелон не набрали, там разница давлений была бы побольше.

Ну вот, а вчера уже Юнайтед Аерлайнез сообщили, в ходе начатой проверки обнаружили слабость в креплениях различных деталей на своих МАХах.

Ну и, понятно, «Галя, у нас отмена». Отмена сотни рейсов. У Аляски 65 самолётов МАХ 9 или 20% её парка. У Юнайтед — 79 или 8% парка.

А акции Боинга ливнули на 9% за день. Свезло всем. И людям, и Боингу. Ещё одна катастрофа МАХ бы точно похоронила. А там и Боингу несладко бы стало.

*********************************

Плачевно завершили 2023 год офисные здания в Сан-Франциске.

По результатам декабря трафик, в смысле движения юнитов туда-сюда по офисным помещениям, сократился на 53,1% по сравнению с 2019 годом.

Количество посещений офисов в Сан-Франциско значительно ниже общенационального показателя, который на 36,5% ниже уровня четырехлетней давности.

Ярким пятном, однако, стал Нью-Йорк, где в офисных зданиях было всего на 19,2% ниже посетителей, чем 4 года назад.

Мэр Сан-Франциски просто топовый эффективный менеджер.

*************************************

Просто потолок...

Средняя цена на нефть марки Urals в январе-декабре 2023 года сложилась в размере $62,99 за баррель, в январе-декабре 2022 года — $76,09 за баррель.

Средняя цена на нефть марки Urals в декабре 2023 года сложилась в размере $64,23 за баррель, что в 1,27 раз выше, чем в декабре 2022 года ($50,47 за баррель).

Цена нефти North Sea Dated (Брент) в декабре 2023 года составила $77,88.

*********************************

Медианная запрашиваемая арендная плата в США в декабре упала на 0,8% по сравнению с тем же периодом год назад.

В рублях долларах составила 1 964$. Это третий подряд месяц снижения.

Заметьте, как по разному выглядят абсолютный и процентный графики. В процентах вроде как два года снижение идёт, а в абсолюте болтаемся на одном месте. Вот такая хитрая особенность годового временного окна.

Арендные ставки сильно различаются по регионам США. Традиционно высокие ставки в правильных и хороших местах — Северо-восток и Запад. Унылая беспросветность Среднего запада и Юга — минус практически 50% в аренде.

**********************************

Тут в определённых кругах все удивляются и спрашивают друг у друга — а что случилось с природным газом?

Уточню, что вчера этот самый газ (точнее фьючерс на него) в США вырос до цены в 3$ за миллион британских единиц (MMBTU). MMBTU — это 28,32 кубических метра.

Короче… полегло там тысячи шортистов, которые думали, что 3$ быть не может. И теперь они интересуются, а почему они остались без денег?

В течение следующих двух недель будут наблюдаться многочисленные «мощные» штормовые явления, а также «полярный вихрь», которые в совокупности затронут США от побережья до побережья, затрудняя передвижение, угрожая жизням и нанося ущерб. Ожидается, что первый шторм принесет множество опасностей с понедельника по среду, включая «свирепую снежную бурю» на равнинах, а также проливные дожди, суровую погоду и сильные ветры на побережье Мексиканского залива и Восточного побережья.

Ну а похолодание уже непосредственно влияет на цену газа.

************************************

Говорят, в заблуждение нас вводят. И в этих ваших Америках не всё гладко.

Прекрасные отчёты публичных компаний и дальнейшие выводы о процветании американской экономики — это оперирование лишь частью (малой) всего массива данных.

По многим показателям публичные компании вышли из пандемии финансово более сильными, чем были до неё; это рисует радужную картину происходящего в экономике.

Но большая часть экономической активности в США генерируется более мелкими частными компаниями, которые не публикуют свою отчётность — и то, что происходит там, несколько отличается от происходящего у топов.

Вчера Marblegate Asset Management (контора, специализирующаяся на проблемных инвестициях и частном кредитовании) тиснула статью… Marblegate изучила анонимизированную финансовую статистику примерно по 1200 частным компаниям с выручкой от 100 до 750 миллионов долларов. Этакий средний бизнес, на который приходится около трети ВВП частного сектора и в котором занято около 50 млн. американцев. Проведено сравнение статистики частных компаний со средними показателями в Russel 3000. И выводы получились аховые.

▪️ В период с 2019 по конец 2022 года (самые последние данные за весь год) прибыль до вычета процентов, налогов, амортизации (EBITDA) — ключевой показатель прибыли — снизилась на 24% для компаний среднего бизнеса. Для публичных компаний он вырос на 18%. А мы с вами помним, что завещал нам Чарли Мангер? EBITDA — говно. А тут получается, что даже по говну идёт падение.

▪️ Рентабельность по EBITDA в среднем бизнесе упала на 25%; рентабельность Russell 3000 снизилась всего на 2%.

▪️ Финансовый рычаг, или отношение долга к EBITDA, вырос на 62% на среднем рынке; напротив, среди публичных компаний он снизился на 14%.

В итоге мы видим красивые результаты крупных компаний, а вот ниже идёт реальная экономика — средний бизнес — с более ограниченным доступом к капиталу. В 2023 году растущие процентные расходы стали основным источником стресса для компаний среднего бизнеса, которые в основном заимствуют у региональных банков и частных кредитных фондов, используя долговые обязательства с плавающей процентной ставкой. Напротив, публичные компании часто берут займы на рынке облигаций, где они привлекали финансирование по более низким ставкам до того, как ФРС начала повышать ставки. Для многих компаний среднего бизнеса процентные расходы почти удвоились по сравнению с периодом до повышения ставок — и некоторые просто не могут себе этого позволит. Последствия: число банкротств среди компаний среднего бизнеса резко возросло в 2023 году.

Надо понимать, что если взять данные уже за 2023 год, то результат будет ещё веселее.

***************************************

И не говори, Мишаня! Мы тоже тут думаем, какую ацкую херню вы можете замутить на ваших элекшинах ради чудодеда в наступившем году.

***********************************

Дорогие друзья, приглашаю вас на свой экономико-познавательный канал — MarketScreen

Если же нужен трейдинг, анализ, графики, кривые и всё вот это вот, то второй мой канал — StockGamblers

Если вы вдруг собрались перебираться к брокеру „Финам“, в том числе и потому, что там есть лучший в мире терминал МТ5, то открывайте счет по моей реферальной ссылке: https://partner.finam.ru/rl/12480

Читайте на SMART-LAB:

Почему металлы могут быть хорошим решением для начинающего трейдера

Драгоценные и промышленные металлы сопровождают человечество тысячи лет. Они всегда были символом ценности, стабильности и «настоящих» денег. От древних цивилизаций до современных...

26.02.2026

Банк России и ФАС запретили банкам навязывать конкретных страховщиков при выдаче кредитов

Отличные новости для независимых страховых, как RENI! Сегодня стало известно, что ЦБ и ФАС направили совместное письмо банкам, которое обязывает их принимать полисы любых страховых компаний с...

26.02.2026

Но при этом все равно рубль будет обесцениваться быстрее.