Что может быть лучше Ликвидности? Практические советы инвесторам в рублевые облигации

В этом году Фонды денежного рынка, такие как Ликвидность (ВИМ Инвестиции), обрели широкую популярность.

В облигационных фондах мы также избегаем инвестирования в долгосрочные рублевые облигации с фиксированной доходностью, предпочитая инфляционные ОФЗ и инструменты денежного рынка.

Поделимся инвестиционной идеей такого инструмента, который, на наш взгляд, лучше, чем биржевые ПИФы денежного рынка.

Речь идет об ОФЗ с плавающей ставкой купонного дохода, так называемых флоутерах.

Наиболее привлекательны — самые короткие флоутеры нового типа — ОФЗ 29014 и ОФЗ 29016.

Особенность флоутеров нового типа в том, что купонная ставка по ним определяется непосредственно во время купонного периода.

Ставка купонного дохода — среднее арифметическое значение ставок RUONIA за период, начинающийся за 7 дней до начала и заканчивающийся за 7 дней до даты окончания купонного периода.

Преимущества флоутеров перед фондами денежного рынка:

✔️Держатель получает доход, полностью соответствующий ставке денежного рынка RUONIA, которая публикуется на официальном сайте Банка России . За период с 16.11.2023 средняя ставка RUONIA составила 15,1%, что даже выше чем ключевая ставка ЦБ. В фондах денежного рынка доход инвестора зависит от ставки размещения средств в РЕПО конкретным управляющим;

✔️Главное преимущество – отсутствие комиссии за управление. Например, в БПИФ Ликвидность комиссия за управление = 0,21%, а все инфраструктурные расходы = 0,32% в год.

Недостаток флоутеров по сравнению с фондами денежного рынка — в отсутствие маркетмейкера котировки флоутеров сильнее колеблются, чем котировки БПИФов.

На наш взгляд, этот риск оправдывается повышенной доходностью.

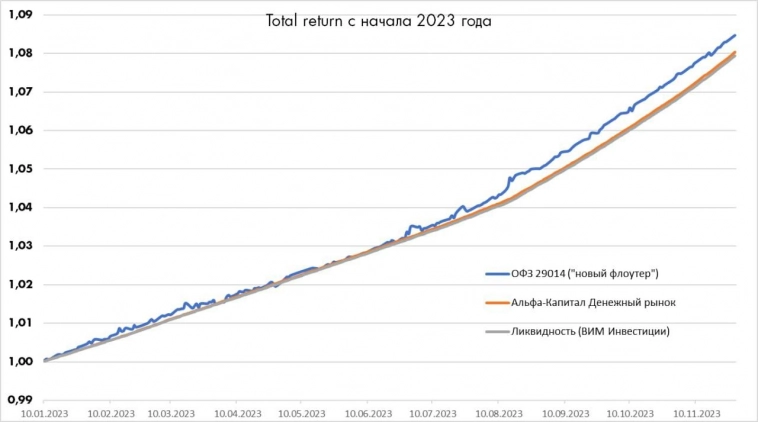

Для иллюстрации приводим график прироста 1 рубля, инвестированного во флоутер ОФЗ 29014 и два крупнейших фонда денежного рынка. С начала 2023 года по полному доходу флоутер обогнал БПИФы на 0,5-0,6%.

https://t.me/warwisdom

Сейчас напротив очень выгодно войти в длинные облигации и зафиксировать высокую доходность.

Более того их можно будет выгодно продать с ростом их стоимости.

Но нет, везде советуют покупать флоутеры.

Почему? Где логика?