Нестандартный взгляд на рынок

Синара — настоящие нонконформисты, судя по их модельному портфелю. АФК Систему я еще могу простить. С алюминиевыми активами еще можно смириться. Но вот обычка Сургутнефтегаза — это уже что-то за гранью добра и зла… и как ни странно, рынок эти парни обгоняют.

Ну а $SBER, $LKOH и $NVTK — то, что сближает меня и мою стратегию автоследования с этими нонконформистами.

Рубрика #выжимки

Самое важное из исследования 'Аналитический депортамент Стратегия 4 квартал 23 год' от СИНАРА.

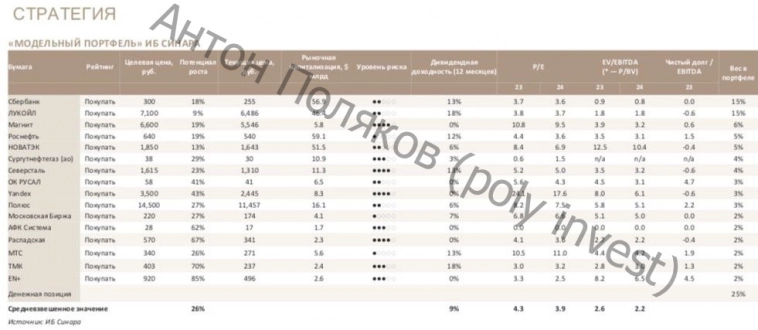

Фавориты Синары — Сбербанк, ЛУКОЙЛ, Магнит, Роснефть, НОВАТЭК, Сургутнефтегаз (ао), Северсталь, РУСАЛ, Yandex, Полюс, Московская Биржа, АФК Система, Распадская, МТС, ТМК, EN+.

С учетом ограниченного потенциала роста рынка и возросших рисков коррекции 25% нашего портфеля приходится на денежные средства.

В январе 2024 года мы ожидаем почти 1 трлн руб промежуточных дивидендов от Лукойла, Роснефти и Татнефти, поэтому интерес к акциям может возрасти ближе к концу года, несмотря на выросшую доходность облигаций.

Процентная маржа и рентабельность банков также могут оказаться под давлением на фоне удорожания фондирования – несмотря на рост инструментов с плавающей ставкой в активах.

С августа наблюдается резкое увеличение импорта СПГ со стороны Китая и наличие премии на азиатском рынке, что позитивно для НОВАТЭКа. Мы сохраняем ожидания относительно высоких цен на газ до 2025 г. и прогнозируем долгосрочную равновесную цену в $300/тыс. м3 исходя из стоимости поставок американского СПГ на ключевые рынки.

Траектория китайской экономики остается тем фактором, от которого зависят все прогнозы по рынку базовых металлов. По итогам 9М23 восстановительный рост в КНР оказался слабее, чем ожидалось, из-за чего подешевели большинство металлов и других видов сырья. Мы все еще со сдержанным оптимизмом смотрим на перспективы Китая в 4К23–1К24 и ожидаем восстановления цен на базовые металлы еще в 4К23, хотя рассчитывать на устойчивый рост не приходится.

Из сырьевых товаров в 4К23–1П24 гг. делаем ставку на алюминий и коксующийся уголь. Цены на алюминий могут вырасти в 2024 году, на нашим расчетам, до $2400-2500/т ввиду ограничений на производство в КНР и, соответственно, глобального дефицита. При текущей цене на алюминий свыше 50% мирового производства алюминия является убыточным, что станет еще один фактором поддержки для цен. Цены на коксующийся уголь выросли за последние 3-4 месяца на 25% до $280/тонну благодаря росту спроса со стороны Китая и ограниченного предложения из Австралии. Мы рассчитываем, что до конца года производители стали в РФ возобновят выплату дивидендов, а средняя доходность по дивидендам за 2023 г. составит 13–15%.

#выжимки — новая рубрика «Выжимки» в ней я буду публиковать самую интересную и полезную информацию из разных отчетов и/или обзоров от управляющих компаний, фондов, банков и других. Сам постоянно читаю и изучаю сотни страниц отчетов, а полезной информации зачастую не так много. Поэтому буду делиться тем полезным, что найду.

Ютуб — www.youtube.com/@polyinvest

Телеграмм — t.me/Polyakov_Ant

Я вообще передумал, пойду на биржу Украины.

Ой, а что, на Украине нет биржи?