📈 Сбер растет выше ожиданий

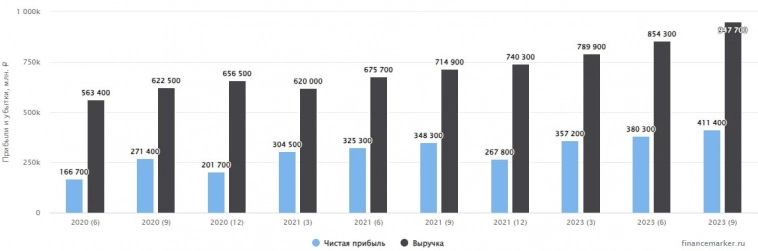

Несмотря на рост ключевой ставки с августа месяца, а также нарастающей геополитической напряженности, Сбер смог продемонстрировать весьма хорошие результаты по итогам 3 квартала и 9 месяцев в целом. Предлагаю разобрать ключевые моменты отчета.

💰 Главное, что волнует большинство инвесторов, это потенциальные дивиденды, с них и начнем. За 9 месяцев компания заработала 52,7 руб. на акцию чистой прибыли или 26,4 руб. дивидендов на акцию при распределении 50% от ЧП по МСФО. Если в 4 квартале динамика сохранится, то по итогам всего года мы можем ожидать выплату акционерам до 35 руб. на акцию. Это дает ориентир по див. доходности к текущей цене акции в 13% годовых.

📈 Ударную динамику демонстрирует кредитный портфель Сбера, который с начала года вырос на 22%, причем, как за счет кредитов корпоративным клиентам, так и за счет физических лиц. Средства клиентов за аналогичный период выросли на 16,6%.

📊 Несмотря на рост ключевой ставки в 3 квартале, эмитенту удалось увеличить чистую процентную маржу до 6% против 5,8% в 1 и 2 кварталах текущего года.

📈 Рентабельность капитала (ROE) остается на высоком уровне, 27,6% по итогам 3 квартала, а с начала года показатель составил 26,2%. Простыми словами, бизнес зарабатывает более 26% на капитал., а торгуется Сбер по цене одного капитала (P/B = 1). Это фактически говорит о том, что нам компания генерирует доходность в 26% на акцию, 13% из них выплачивает в виде дивидендов, оставшиеся 13% реинвестирует в рост бизнеса.

✅ Текущий год будет ударным для эмитента, если в 4 квартале не прилетит очередной «черный лебедь». Бизнес уверенно идет на покорение цели по чистой прибыли в 1,5 трлн руб. Это даст шанс миноритариям получить хорошие дивиденды, а государству пополнить бюджет на сумму около 750 млрд руб., которые уже туда заложены на 2024 год, кстати говоря.

❌ Есть и определенные риски, но уже на 2024 год. Если высокая ставка с нами останется надолго, как прогнозирует ЦБ, то спрос на кредиты начнет снижаться, что ударит по доходам банковского сектора. Также пока не решен вопрос со льготной ипотекой, которую на данный момент продлили лишь до середины 2024 года. В каком формате ее продлят и под какую ставку, пока вопрос открытый. Но это напрямую будет влиять на доходы банков и девелоперов.

📌 Несмотря на то, что Сбер в прошлом году был ТОП идеей у большинства аналитиков, это не помешало ему вырасти и оправдать возложенных надежд. В этой бумаге стратегия «не идти за толпой» себя бы не оправдала. Также напомню, в декабре текущего года менеджмент должен анонсировать новую трехлетнюю стратегию развития, а вместе с ней и новую дивидендную политику. Дождемся ее публикации и подробно разберем, чего нам стоит ожидать от компании в будущем.

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

граждане форумчане… хватайте сбер пока он дешев, как не знаю что….

что генерирует прыбыля то и надо тарить…