Ренессанс страхование и рынок

Запоздалое сравнение динамики премий Ренессанс Страхования с рынком (потому что ЦБ сводные данные сектора публикует с большим лагом).

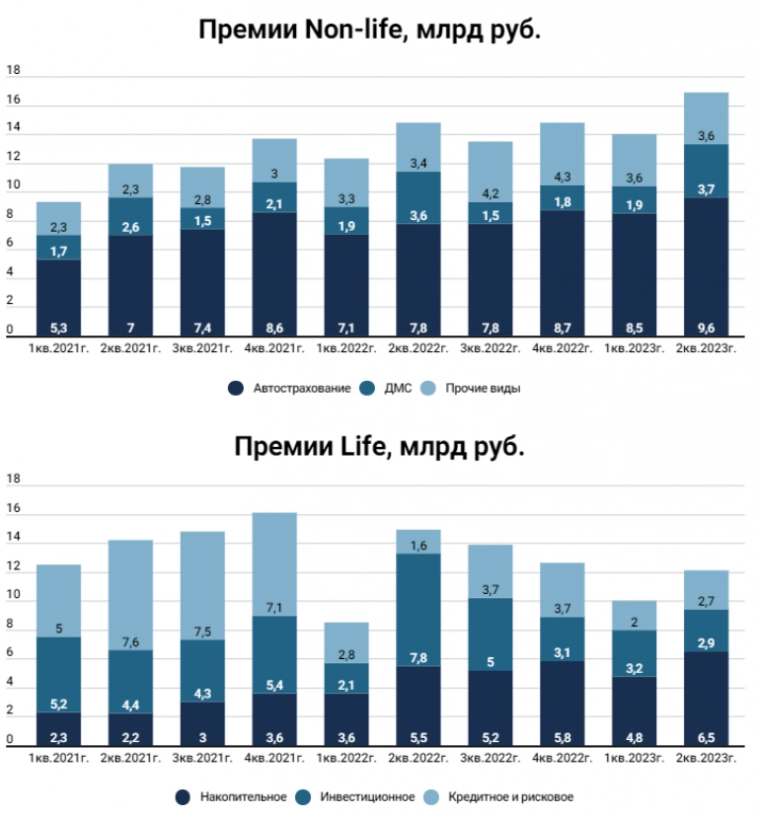

Результаты Реника:

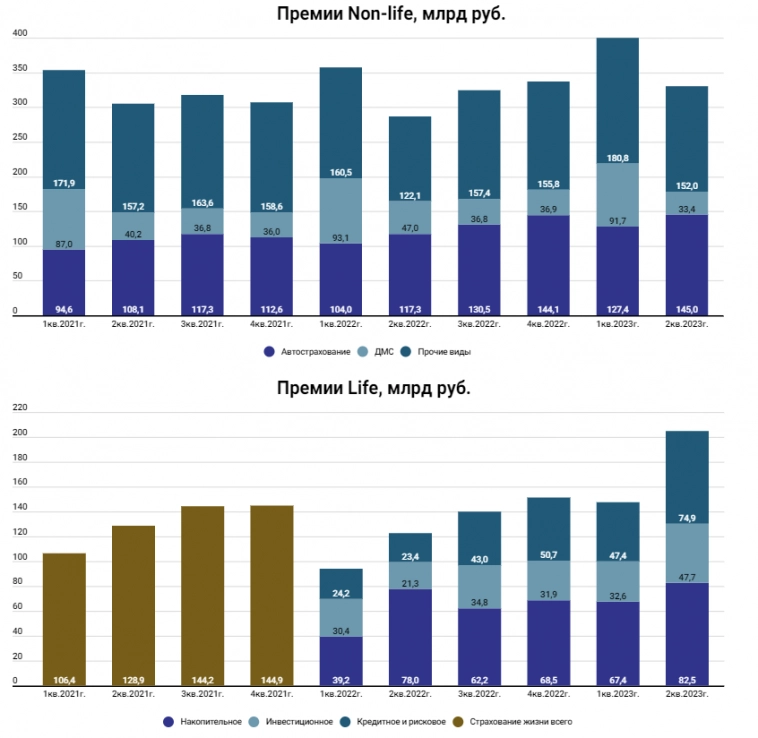

Результаты рынка:

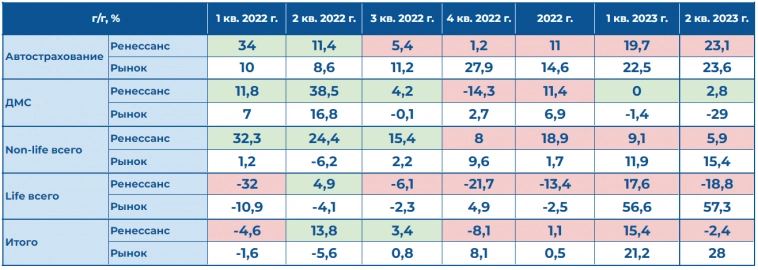

Сравнение по динамике:

В non-life вариантах у Ренессанса не было больших потерь в прошлом году, поэтому динамика слабая.

В части страхования жизни провал сильный относительно 2021 года. Но в августе Ренессанс купили Райффайзен Лайф, где примерно +7% по премиям (страхование жизни зарабатывает не на премиях, а на управлении — это важно). И плюс 15% к портфелю (на конец 22 года).

Про портфель страховой компании в июле говорил Дмитрий Пьянов из ВТБ, мол страховые компании недооценены:

«Страховые компании имеют уникальную ситуацию с оценкой — у них много высококачественных активов, потому что в основном страховые резервы инвестированы в высококачественные облигации. Это как квартира в Москве: если ее оценить доходным способом, то цена будет ниже рыночной».

СЧА Ренессанса на 30.06.2023 была 46 млрд рублей, при капитализации 44 млрд. Сейчас капитализация 59 млрд. Полагаю, что СЧА вырос скромнее, так как бОльшая доля активов была в облигациях (62%). Если прикидывать переоценку портфеля на 30 июня, то портфель слегка прохудился до 165 млрд (за это время еще добавили новую компанию по неизвестной оценке, плюс были еще новые премии). Это я посмотрел индексы облигаций, акций и возможную валютную переоценку, исходя из того какие курсовые разницы были получены в 1-ом квартале.

То есть там все еще P/BV > 1 (по прикидке там 1,2) ROE 1-ого полугодия, где много переоценок 30%.

Это я к тому, должен ли Реник оцениваться выше стоимости чистых активов?

Дан Фил28 октября 2023, 22:58Здравствуйте, а облиги в инвест. портфеле по номиналу считаются или по рынку? Так-то можно неплохой бумажный убыток нарисовать с текущим ключем0

Дан Фил28 октября 2023, 22:58Здравствуйте, а облиги в инвест. портфеле по номиналу считаются или по рынку? Так-то можно неплохой бумажный убыток нарисовать с текущим ключем0