Сезонная аналитика для извлечения максимальной прибыли.

Вооружившись новым виджетом “сезонная аналитика” в терминале от Go Invest, я решил пробежаться по основным активам, где, по мнению аналитиков, присутствует сезонный фактор. Этот виджет отображает самую важную информацию по активу. На графике, который можно выстроить на нужное количество лет, видны закономерности. Их легко можно проследить. А на бэктесте есть все данные по активу: цена входа, цена выхода, ПУ в пунктах, ПУ в рублях, ПУ в %, максимальная просадка за период и многое другое.

Сбербанк

Акции главного банка страны имеют, как ни странно, ярко выраженную сезонность. Обычно рост приходится на период перед выплатой дивидендов, на апрель и май. Выплаты обычно бывают в мае и июне.

Если прогнать на бэктесте покупку Сбера в апреле и продажу в мае за последние 10 лет, окажется, что в это время Сбер рос в 70% случаев. На самом деле результат не очень впечатляющий, так как мы видим очень большие (больше 20%) просадки по активу за этот период. За 22 год результаты вообще плачевные. Входить в эту историю вряд ли стоит.

Также было предположение, что Сбер хорошо растет с октября по декабрь. Тут действительно результаты оказались интересными, есть очевидное статистическое преимущество, да и цифры приятные.

Газпром

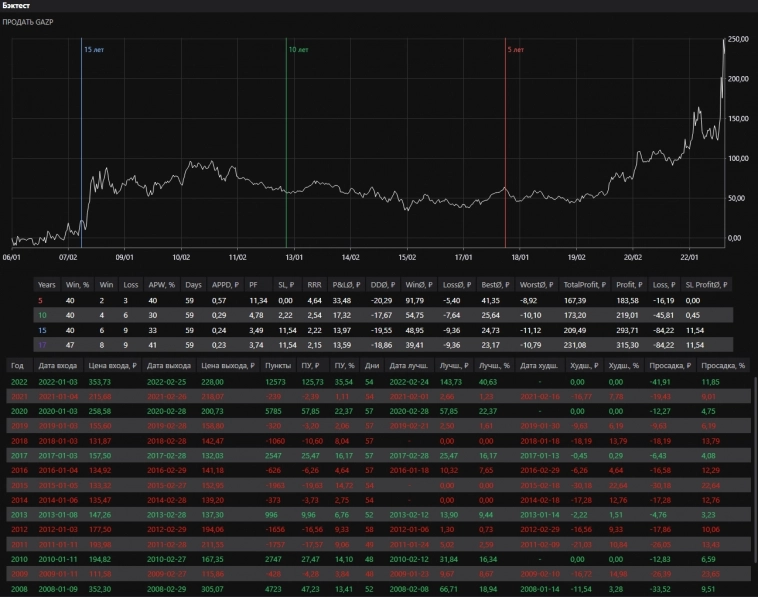

Решил пробежаться по нашему национальному достоянию. Но в данном случае решил начинать с анализа шортовых позиций :)) Уж очень любит наше национальное достояние валиться быстрее паровоза, а потом очень долго догонять основной состав.

Теоретически Газпром демонстрирует слабость с января по март и с июня по октябрь. На практике оказалось, что особой пользы от этой теории нет, с января по март мы бы чаще сливали:

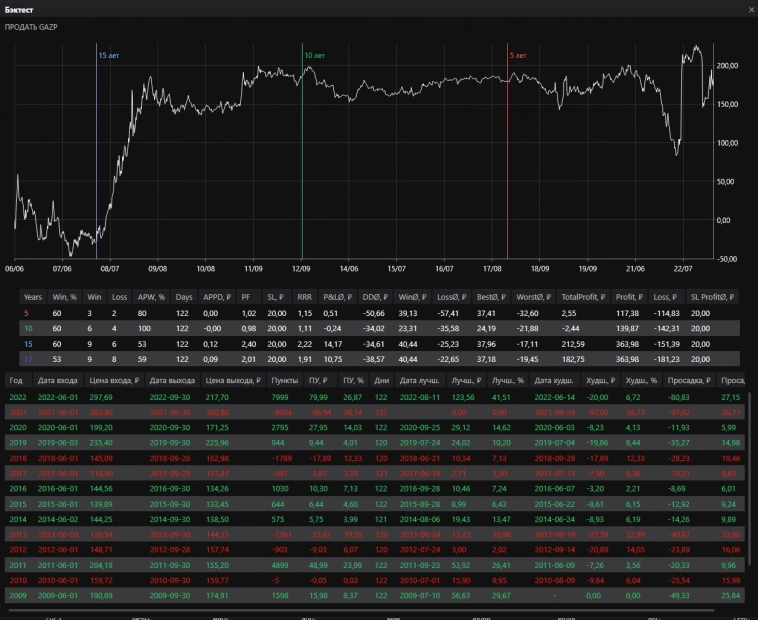

С июня по октябрь тоже не заметил какого-то серьезного статистического преимущества.

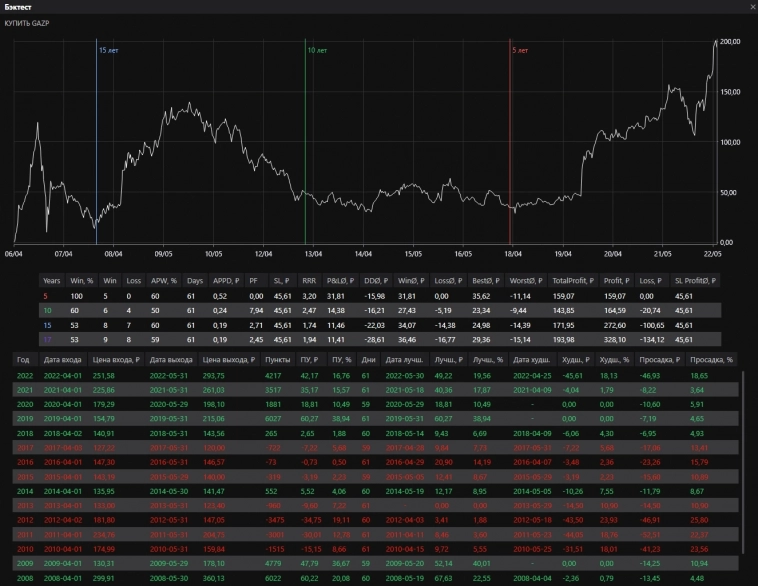

Раз не получилось определить время, когда лучше шортить, решил определить, когда лучше лонговать. По идее лучшие месяцы для Газпрома — это апрель и май. Давайте проверим эту гипотезу:

А вот тут результаты оказались поинтереснее: за 5 лет в 100% случаев в период с 1 апреля по 31 мая Газпром рос.

Норникель

Цена бумаги следует за сезонностью базовых активов никеля и палладия и склонна к росту в первом квартале года и с октября по декабрь.

Что касается первого квартала, как оказалось, такая тенденция действительно прослеживалась с 2002 по 2015 года. А вот за последние 5 лет — уже нет.

А вот результаты с октября по декабрь меня удивили. За 5 лет цена росла в 100% случаев, за 10 лет в 90% случаев, а за 20 — в 80% случаев. Тут явно прослеживается сезонная тенденция, которую на практике можно применять для инвестиций.

На рынке присутствует еще множество интересных инструментов, на которые влияют сезонные факторы. Расскажите в комментариях, что вы знаете про сезонную аналитику и как ее используете для инвестиций или спекуляций.

Сезонную аналитику я проводил в виджете PRO-терминала Go Invest, который и вы можете скачать бесплатно и протестировать интересующие вас инструменты.

спасибо. интересно

эта картинка не увеличивается в масштабе