Как много зарабатывать и мало рисковать. Или серия разбора ВДО облигаций

ВДО — высоко-доходные облигации. Это маркетинговая расшифровка sell-side. Профессионалы называют их мусорными облигациями (junk bonds), но мусор ведь не продать… Но в мусоре можно найти что-то стоящее. Благо, что буквально рыться в мусоре не придется

В сегмент ВДО входят компании с инвест.рейтингом ниже инвестиционного, или без рейтинга. На самом деле, это не плохие компании, просто из-за их размера (малый и средний бизнес), высоких амбиций и долговой нагрузки, они зачастую реализуют в долг супер проекты… которым не суждено покорить рынок. И чтобы уравновесить запросы рынка, такие компании дают повышенную доходность: +5-10% к ключевой ставке.

Чтобы упростить себе задачу и сэкономить время, Кот.Финанс решил сразу разработать систему финансового скоринга. Эх, как молоды мы были… Разработка затянулась на полгода. Зато уже сейчас результатом мы довольны. Но о скоринге позже. Сейчас наша задача — оценка компаний.

Начнем с компании «НИКА»

«НИКА» занимается производством сухофруктов и сушеных орехов под брендами «Лукарево», «Сладкорево», «Колибри», и др. Бизнес модель – наполовину оптовая торговля, наполовину производство.

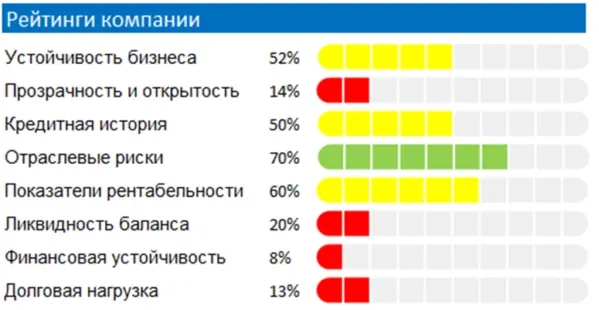

Долгосрочная динамика выручки положительная: CAGR (среднегодовой темп прироста) за 5 лет – 9%, что на уровне продуктовой инфляции. В 2022 году выручка снизилась на 7%, причины в годовом отчете не раскрыты. Квартальная бухгалтерская отчетность не формируется; данных за I квартал, полугодие 2023 – нет.

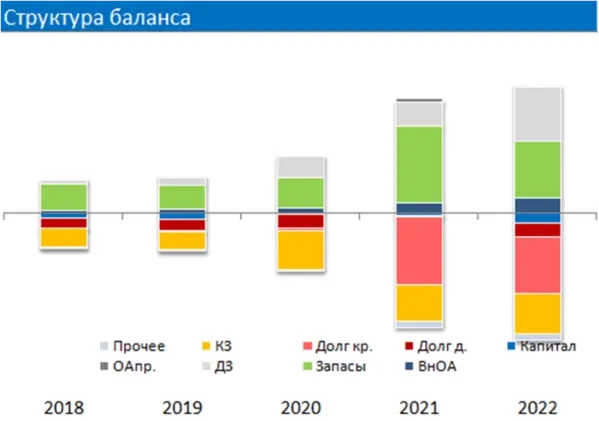

Показатели рентабельности – лучше рынка, и демонстрируют положительную динамику. Опасение вызывает недостаток чистой прибыли, что влияет на накапливание нераспределенной прибыли (капитал).

Компания методично докупает основные средства, что безусловно, положительно. Минусом является то, что делается это за краткосрочный долг, и не влияет на рост выручки.

Оборачиваемость запасов – низкая (195 дн./больше полугода), что может говорить о неликвидных остатках/скрытых потерях. Размер запасов превышает остаток кредиторской задолженности, что говорит о неумении компании управлять отсрочками и сроками производства готовой продукции.

У компании высокие показатели рентабельности (кроме чистой прибыли) и высокий рентинг устойчивости бизнеса (свои основные средства, торговые марки), высокая диверсификация по контрагентам. Компании среднего бизнеса традиционно не прозрачные с т.з. предоставления данных: нет квартальной отчетности, неизвестный аудитор, нет пояснения по негативной динамике выручки. Опасения вызывает высокая долговая нагрузка (в особенности краткосрочная) и остатки запасов более, чем на полгода.

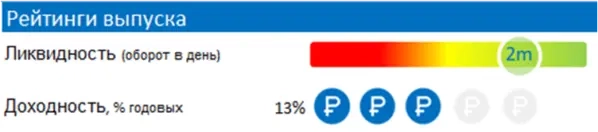

Ликвидность выпуска высокая, среднедневной оборот около 2 млн. руб. Доходность выше среднего (13% годовых).

«НИКА» представляет собой интересный бизнес сегмент регионального производственного предприятия. У компании классические риски, связанные с недостаточным раскрытием данных. Частично это компенсируется действующим кредитным рейтингом НРА. Опасения вызывает высокая долговая нагрузка (в особенности краткосрочная) и остатки запасов более, чем на полгода. Это влияет на оценку капитала компании (вдруг половина запасов – неликвид?). Ликвидность баланса недостаточная главным образом из-за приобретения основных средств за счет краткосрочного финансирования и недостатка чистой прибыли. Рефинансирование позволит улучшить ситуацию в будущем. В модельном портфеле Кот.Финанс данного выпуска нет. Но уровень доходности и адекватность риска позволяет держать в инвестиционном портфеле долю 5-7%.

---

Мы сделали классный формат обзора — все на одном листе, который идеально вписывается в экран смартфона. Смотрите в канале Кот.Финанс.

Дмитрий Ермаков01 августа 2023, 09:01Чтобы много зарабатывать, купонный доход должен быть 100%. И ещё столько же рыночный рост. А это так себе0

Дмитрий Ермаков01 августа 2023, 09:01Чтобы много зарабатывать, купонный доход должен быть 100%. И ещё столько же рыночный рост. А это так себе0