Американский банкопад: к чему это может привести? Вот почему акции сегодня упали

На прошедшей неделе в звёздно-полосатой стране начал резко сдуваться ещё один банк – FRB. Вчера он окончательно выдохся и направился в свой мрачный путь.

Причины, приведшие к такому повороту, происходили в несколько этапов:

1. Всё было хорошо

— ключевую ставку, по которой кредитуются банки у ФРС (аналог нашего ЦБ), опустили в пол (2020 год) – это помогает снизить цену кредитов и простимулировать экономику;

— банки выкупали бонды с длинным сроком погашения в качестве обеспечения;

2. Началась инфляция

— ФРС начала цикл повышения ставок (2022-2023), чтобы снизить инфляцию;

— вкладчиков перестал устраивать низкий банковский процент, облигации дают больше;

— начались массовые выводы денег;

- появились убытки из-за отрицательной переоценки купленных под обеспечение бондов;

— банки начали лопаться;

— вкладчики начали массово из них бежать;

— и так по кругу, с предсказуемым итогом.

В роли апостола Петра, как обычно, выступит J.P. Morgan, который выкупит активы почившего коллеги, а долги разделит со страховщиком FDIC.

Чем важна эта новость, ведь это уже не первый банк, окончивший свой земной путь?

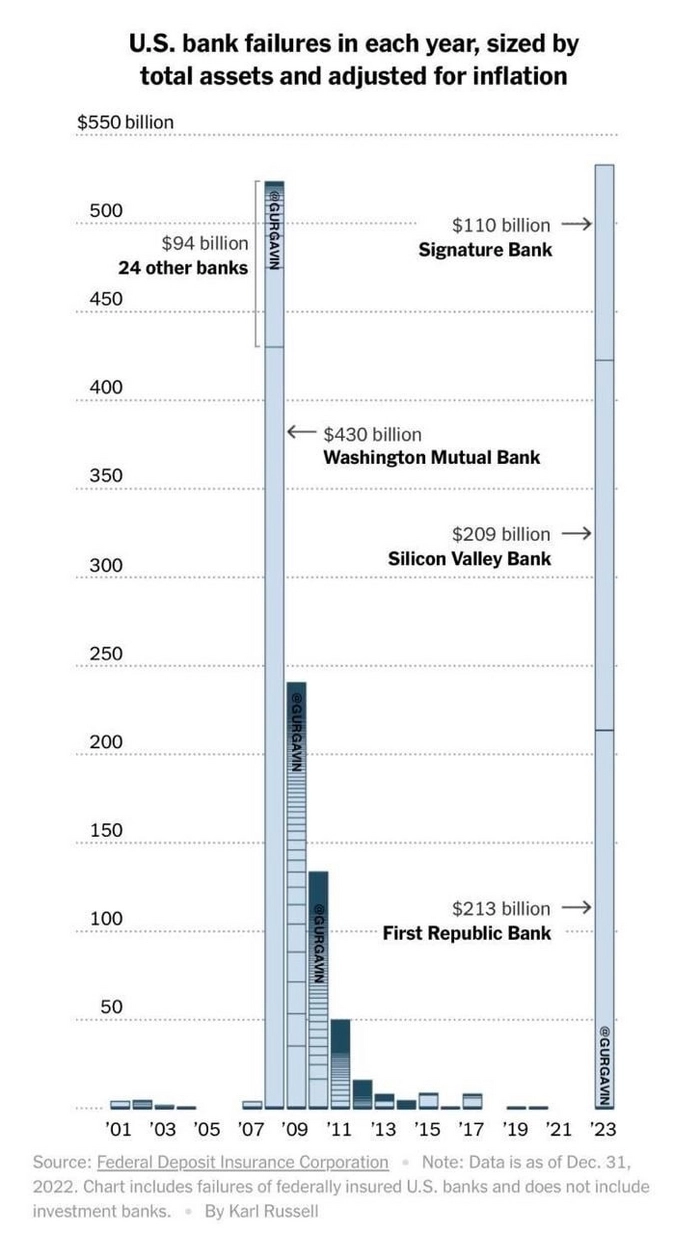

Во-первых, суммарный капитал скончавшихся банков в этом году уже достиг уровней капитала всех банков, которые отбросили золотые копыта во время финансового кризиса 2008 года.

А ещё не все успели даже посадить картошку и пожарить шашлыков.

Во-вторых, FRB пошёл на дно после оказания помощи банкам различными программами.

Казалось бы, проблему выявили, купировали, денег влили, всё будет классно.

Но нет, как видим проблема глубже, чем кажется.

И сколько ещё таких проблемных банков находятся на грани банкротства — вопрос серьёзный.

На завтра назначено заседание ФРС, и будет стоять очень сложный выбор, повышать ли ставку далее, учитывая завидную регулярность банковских хлопков.

Отдельный вопрос – как это повлияет на остальной мир?

Когда начинаются проблемы у банков — они затрагивают многие сектора, ведь под ударом оказывается кредитование.

Снижение кредитования давит на спрос, и под ударом оказываются товары и сырьё.

Сегодня цена на нефть снижается на 4,6%, а наш индекс акций снизился на 3% и это, несмотря на отвязанность российского рынка от коварного запада.

Продолжение американских проблем неизбежно перекинется на весь мир, разгребать, к сожалению, придётся всем.

Впереди нас ждёт масштабный финансовый кризис, если ФРС не начнёт снижать процентную ставку уже на ближайшем заседании.

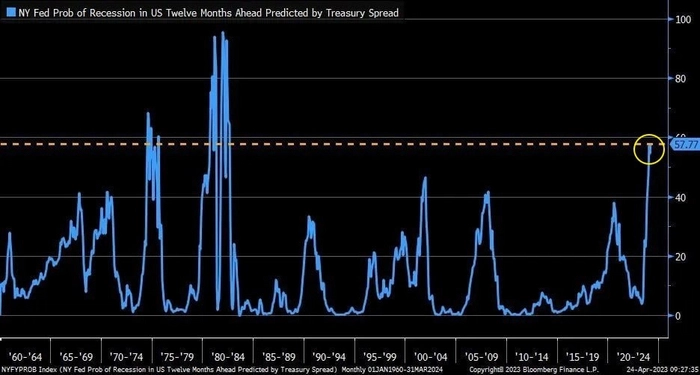

Вероятность рецессии в США в теч. года является самой высокой с начала 1980-х годов согласно данным ФРБ Нью Йорка.

Больше интересных материалов в моем телеграм-канале: t.me/invest_fynbos

Больше интересных материалов в моем телеграм-канале: t.me/invest_fynbos

где же вы утром были

So, who's next? )

Имерика не при чем, конкретно сегодня.

Само собой цепочка проседания спроса на товары штатов внутри и наружи, естественно потянет за собой общие изменения. Но не сегодня.