Итоги торгов за 06.03.2023

6 марта новых размещений не было.

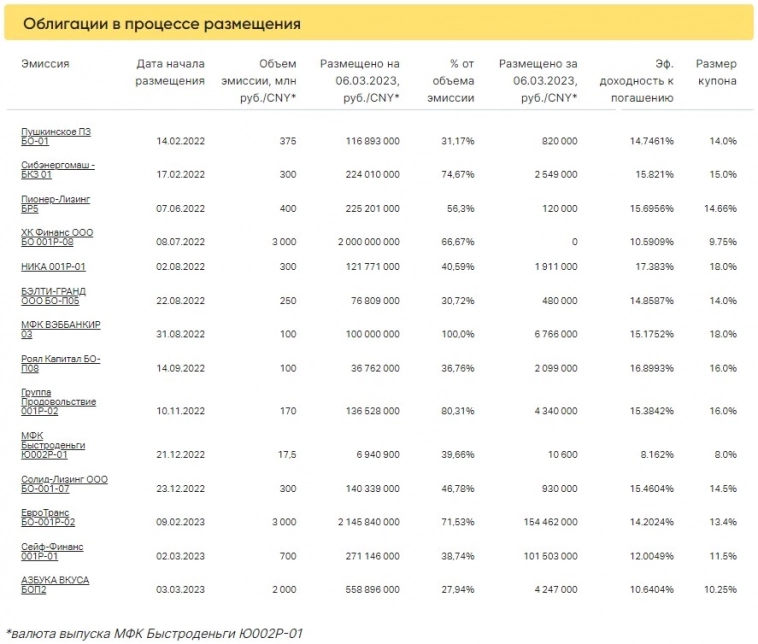

На первичном рынке вчера, как мы и ожидали, завершилось размещение выпуска МФК ВЭББАНКИР 03. За 80-процентный рубеж от планируемого объема в 170 млн рублей перешагнул выпуск «Группы «Продовольствие» 001P-02 — один из следующих претендентов на скорое завершение размещения. Как и у выпуска «ВЭББАНКИРа», у «Группы «Продовольствие» купон ежемесячный — со поэтапным снижением ставки. До погашения выпуска 001P-02 «Группы «Продовольствие» осталось 33 выплаты (включая ближайшую 10 марта), средняя купонная доходность составляет 14,4% годовых — до погашения в октябре 2025 г.

Дюрация по «ВЭББАНКИРу» больше: погашение в феврале 2026 г. и 36 выплат. Средняя купонная доходность — 14% годовых, с учетом снижения ставки до 12% годовых уже в сентябре 2024 г.

«Сейф-Финанс» активизировался и собрал уже более 100 млн рублей (всего 270 млн из запланированных 700 млн рублей). «ЕвроТранс» БО-001Р-02 тоже собрал большой объем — более 150 млн рублей.

Коротко о торгах на вторичном рынкеСуммарный объем торгов в основном режиме по 267 выпускам составил 648,4 млн рублей, средневзвешенная доходность — 12,71%.

На вторичных торгах по доходности отметим облигации ТД «Синтеком» БО-01, которые показывают хороший восходящий тренд на значимых для бумаги объемах (более 1,5 млн рублей в день): бумаги закрыли котировки выше 70% от номинала. Это притом, что компания уже дважды находилась в техдефолте по выплате купона, а ближайшая выплата назначена на 26 апреля 2023 г. По выпуску предусмотрен фиксированный ежеквартальный купон 13% годовых и начало амортизации по 25% в квартал с 24 апреля 2024 г. Таким образом, +30% за 1,5 года — неплохая идея, если иметь уверенность в погашении выпуска. Кто покупает — имеет, кто продает — фиксирует ранее полученную прибыль (если покупали до этого дешевле) или убытки (если покупали дороже).

Очень хороший рост на большом объеме показал выпуск АПРИ «Флай Плэнинг» АО 05, который торгуется уже с дисконтом около 10%. По выпуску предусмотрен ежеквартальный купон 13% с амортизационным погашением по 25% начиная со 2 декабря 2024 г. Итого: получаем доходность около 18% годовых (+10% примерно за два года), что меньше, чем по «Синтекому», но и эмитенты из разных весовых категорий. «Синтеком» — без рейтинга с существенно упавшей в 2021 г. выручкой, не говоря уже о двух техдефолтах. У АПРИ два рейтинга BB- от НКР и B от «Эксперта», длительная публичная кредитная история с 2018 г., но при этом есть и риски, связанные со строительной отраслью и ликвидностью, на что обращают внимание кредитные аналитики.

Также в лидерах по росту отметим выпуски «Ламбумиз» БО-П01 и «Центр-резерв» БО-01. Последний торгуется уже выше 115% от номинала на объеме более 1,3 млн рублей.

В лидерах по снижению отметим выпуск ООО «ПЮДМ» БО-П02, который торговался с дисконтом около 3% на существенном для него объеме более 3 млн рублей. Погашение по дебютному выпуску всё ближе, что влияет и на котировки по другим выпускам компании.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.