Как инвестируют «айтишники». И что думает об этом советник

Говорят, что люди разных профессий инвестируют по-разному. Речь о предпочтениях. Например, среди IT-специалистов популярны акции компаний из технологического сектора. А еще они любят рисковать и, например, инвестировать деньги в криптовалюты.

Мы решили это проверить и провели опрос среди «айтишников» нашей компании. А результаты передали инвестиционному советнику из реестра Банка России Виктории Сапожниковой. И попросили сделать выводы.

Посмотрим сначала общие результаты опроса.

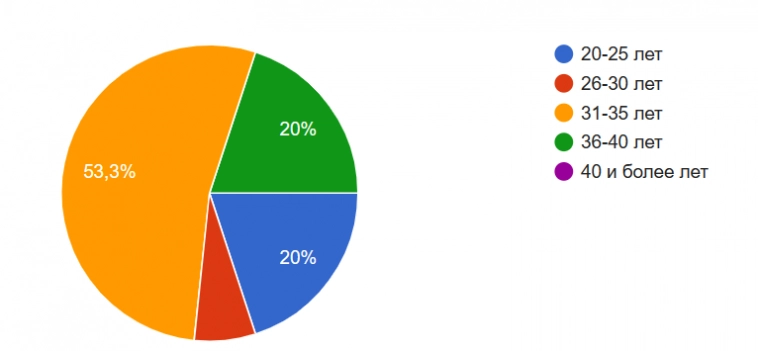

1. Возраст. 20% — сотрудники от 20 до 25 лет, 53% — от 31 до 35.

2. Самые популярные российские акции. На российском рынке чаще всего выбирали: «Газпром» (20-25 лет — возраст инвестора); «Сбер», «Яндекс» и АФК «Систему» (26-30 лет); «Сбер», «Газпром» и «Лукойл» (31-35 лет); «Норильский никель» (36-40 лет).

3. Самые популярные акции США: Tesla (20-25 лет); Apple и Tesla (26-30 лет); Apple, Tesla и AMD (31-35 лет); Tesla и Apple (36-40 лет).

4. 73% IT-специалистов делают ребалансировку портфеля.

5. 60% держат облигации в своем портфеле.

6. 67% держат часть денег на депозите.

7. 53% опрошенных тратят на инвестиции не более 10% от текущего дохода.

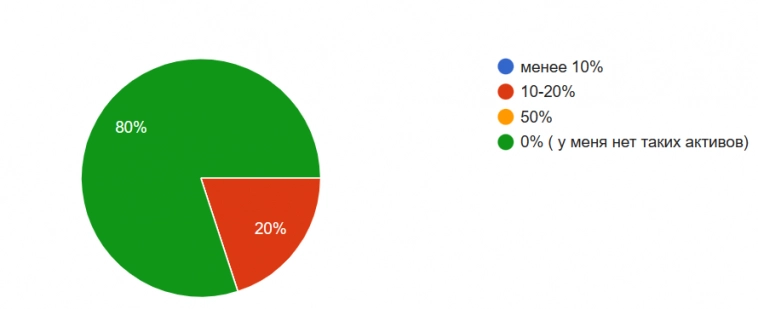

8. 20% инвестируют малыми долями в криптовалюты.

9. 26% анализируют рынок самостоятельно, а более половины приобретают ценные бумаги по рекомендации.

10. 60% инвесторов готовы к долгосрочным инвестициям.

11. Среднее число ценных бумаг в портфеле — 15.

12. 40% сотрудников получили хотя бы раз прибыль в размере более 50% от продажи акций.

13. 40% опрошенных получили хотя бы раз убыток 30-50% от продажи акций.

Итак, про предпочтения — правда. Акции Apple оказались бумагами выбора для большинства опрошенных.

Долгосрок в инвестициях, ребалансировка, облигации и малая доля криптовалют в портфеле говорят о том, что сотрудники стараются избегать высоких рисков.

А вот покупка ценных бумаг по советам знакомых — не лучший вариант. В инвестициях чужой опыт работает плохо.

Что думает советник

Как и планировали, мы передали результаты инвестиционному советнику Виктории Сапожниковой, а она поделилась выводами:

«Я обратила внимание на парадоксальную ситуацию. Большинство инвестирует менее 10% от дохода. При этом 67% держат деньги на депозите. Лишь 20% инвестируют в криптовалюты. И основное, во что инвестируют деньги «айтишники» — это крупные, известные бренды, например, «Сбер», «Газпром», Apple, Tesla.

Для меня очевидно, что здесь существует две проблемы: непонимание целей инвестирования и непонимание рисков. Они связаны, одна вытекает из другой.

Скорее всего, у сотрудников нет индивидуального финансового плана. В американской и европейской финансовой литературе говорится, что прежде чем инвестировать, ты должен разработать для себя финансовый или инвестиционный план. И это не просто так. Во-первых, план помогает понять цели инвестирования. Во-вторых, определить приемлемые риски».

Когда ты молод, перед тобой стоят определенные цели: покупка недвижимости, создание семьи, воспитание ребенка, получение второго образования. И вот человек думает, что инвестируя 10% от дохода в «голубые фишки», он достигнет крупных целей. Вряд ли такие инвестиции здесь помогут. Это скорее про сохранение капитала. Логичнее открыть депозит в банке и не называть это инвестициями.

Тут появляется вторая проблема. Молодой инвестор думает, что если он вложит деньги в «голубые фишки» и диверсифицирует активы, то избежит риска. Но это может привести к размыванию доходности и не уменьшает риск. Даже, если вы купили 70 бумаг, они все могут упасть — одни больше, другие меньше.

«Как только вы определитесь с целями инвестирования, проще будет разобраться и с рисками. Например, вы инвестируете пусть даже всего 3% от дохода в месяц, ваши убытки ограничены только этими процентами. Вы можете потерять эту сумму денег, но она не критична для вас. Но ваша задача — заработать значительно больше, чем вы можете это сделать с банковским вкладом. И вы выбираете проекты, которые могут «выстрелить», дадут, например, на горизонте 35 лет 10-20 «иксов» роста. Тогда и крупные финансовые цели достижимы. При этом у вас только 20% сотрудников инвестирует, например, в «крипту». Чем старше вы становитесь, тем и отношение к инвестициям меняется, но в молодом возрасте риск — это хорошо. Его необходимо принять и использовать во благо. Непринятие рисков происходит из-за их непонимания, неправильной оценки своего долгосрочного финансового положения».

Виктория рассказала, что риск стоит измерять не процентами. Имеет значение, например, что я получаю в год 2 млн рублей, из них инвестировал 100 тысяч. Даже если я потеряю 50% от капитала, то это будет 50 тыс. рублей. Так нужно мыслить. Не процентами, а суммой денег, которую вы вкладываете.

Начать менять ситуацию необходимо с составления персонального финансового плана.

Использовать для самостоятельной работы можно Калькулятор финансовых целей. Здесь есть функционал личного финансового плана, он неплохо проработан на простом уровне и можно определиться со своими финансовыми целями, рассчитать их. Четкие цели лучше задать на 5, 10, 15 и 20 лет. После этого вы будете понимать, какие риски вы принимаете, а рисковать станет проще.

Даже зарабатывая, например, 200 тыс. рублей в месяц вы можете инвестировать только 5000 рублей. Остальное будете откладывать на какие-то иные цели, собирать другие портфели или просто положите деньги в банк.

Инвестиции — всегда риски. Избежать их невозможно. И можно только понять, в каком объеме вы готовы их принять.

«Еще хочу посоветовать перестать читать блогеров, которые схожи с вами по образу мыслей. Чем больше вы читаете людей, мысли которых похожи на ваши, тем меньше шансов выйти за парадигму собственного мышления.

Года четыре назад я разговаривала с управляющим крупного инвестиционного фонда и он мне сказал: «Большинство людей образуют глубинное государство. Они ведут себя рационально, что соответствует целям выживания этого государства. Был кризис 2007-2008 годов. И тогда мы наблюдали то, что и сейчас — появилось большое количество финансовых блогеров, программы автоследования, всех звали на фондовый рынок. И какое-то количество людей пришло туда, но основные деньги россиян на фондовый рынок не пошли. Рынок «сложился», упал на 90%. Люди, которые сидели в депозитах, практически ничего не потеряли. Кто-то инвестировал в это время в недвижимость, в валюту. Они оказались правы, хотя их считали недальновидными. Чтобы стать хорошим инвестором, нужно научиться чувствовать, то есть учитывать то, что говорят люди на улицах, соседи».Необходимо принимать мнение других людей, отличное от твоего, находить в нем рациональность, наблюдать. Когда я училась в университете, мой преподаватель маркетинга, старый еврей, говорил: «Если вы хотите зарабатывать миллионы, вы должны хотя бы раз в две недели ездить на метро».

IT-специалисты рациональны, это основа их работы. Они «сидят» на «Хабре», VC, одним словом, в схожей среде находятся. Это не плохо и не хорошо, но затрудняет выход на уровень, где рационализм работает не всегда».

А кто вы по профессии? С какими сложностями сталкиваетесь в инвестициях? Пишите в комментариях.

Если будет азарт, можно пнуть соавтора))