Как я вывел математический способ определить степень вашей финансовой свободы

Вполне возможно, что этот улыбающийся капустный братишка будет финансово посвободнее вас! Нет времени объяснять, чуть ниже расскажу, почему

Это материал из цикла «Метод улитки»: напоминаю, что я пишу книгу про личные финансы и выкладываю каждую главу в свободный доступ. Первая глава лежит вот здесь, предыдущая (про житейский бухучет) доступна по этой ссылке – а ниже, получается, будет продолжение. Но в целом, каждую главу можно смело читать по отдельности – так что, если вы пропустили предыдущую, то можно сильно не париться и просто читать дальше.

Глава 3. How to Level Up: Семь уровней финансовой свободы

В предыдущей главе мы выяснили стартовую точку нашего финансового путешествия – текущий размер вашего капитала. А теперь неплохо бы определиться, куда конкретно мы собираемся прийти, и как мы поймем, что находимся в пункте назначения. Как справедливо заметил Чеширский Кот, если достаточно долго идти, то куда-нибудь обязательно попадешь. Но если произвольное «куда-нибудь» вас не устраивает – то вам будет полезна карта с проложенным маршрутом и отмеченными ключевыми вехами. Именно такую карту мы и попробуем составить в этой главе.

Не беспокойтесь, составлять «карту желаний» и вешать ее на холодильник, в лучших инфоцыганских традициях, не придется. Хотя, если вас от такого прет, то почему бы и нет...

Аршином общим не измерить

Если говорить о накоплении финансового капитала как о способе укрепления личной свободы и безопасности – то будет не лишним определить, каким образом мы будем измерять прогресс в достижении этой благородной цели. Самым очевидным вариантом выглядит установка ориентира в виде некой конкретной суммы денег: «если у тебя есть миллион долларов – то ты свободен; с полумиллионом ты полусвободен, ну и так далее». Удобно!

У такого подхода есть один существенный недостаток: он совершенно не работает в качестве универсального мерила для всех. С точки зрения сомалийского фермера, зарабатывающего меньше доллара в день, вы уже сейчас сказочно богаты, и рассуждать о каком-то наращивании капитала – это, право слово, только с жиру беситься. А в глазах условного многомиллиардного Цукерберга, вы никогда и близко не выйдете из статуса «нищеброда обыкновенного», даже если улучшите свое финансовое положение в несколько десятков раз.

Лицо Цукерберга, когда ему рассказали, сколько денег ты мечтаешь заработать к 40 годам

Да и для конкретного человека его личная «капитальная лестница вознесения в светлое будущее», если выражать ее в абсолютных числах, больше напоминает едущий вниз эскалатор: чем больше ступенек преодолеваешь – тем больше их возникает наверху. Спросите у любого человека – сколько ему необходимо денег для полного и бесповоротного достижения счастья, и вы всегда услышите одинаковый по своей сути ответ: «в несколько раз больше, чем есть сейчас».

В общем, в качестве универсального мерила нам явно нужен какой-то чуть более хитрый показатель, чем просто сумма накопленного капитала. Такой, который будет позволять одинаково неплохо оценить уровень финансовой свободы для людей с совершенно разным уровнем благосостояния; но при этом будет достаточно простым в расчете.

Коэффициент финансовой свободы

В первой главе мы обсуждали, что одной из важнейших функций финансового капитала является обеспечение независимого источника для покрытия ваших жизненных потребностей. Чем большую уверенность дает накопленный капитал в том, что вы сможете покрывать свои текущие расходы даже в случае прекращения получения трудовых доходов (зарплаты), тем более вы свободны в распоряжении своим временем и своей жизнью.

Для измерения этой уверенности я предлагаю использовать коэффициент финансовой свободы (КФС), который как раз и показывает, сколько годовых расходов покрывает ваш капитал. Рассчитать его просто: возьмите текущий размер своих чистых активов и поделите его на объем ваших расходов за год (оба эти показателя должны быть у вас под рукой, если вы выполнили домашнее задание из предыдущей главы).

Когда услышала, что путь к финансовой свободе лежит через KFC

Преимуществом данного коэффициента является то, что помимо количества денег в вашем кармане, он учитывает также и уровень ваших потребностей – и это может в корне поменять восприятие ситуации. Ваш накопленный годами тяжкого труда капитал может показаться смешным для какого-нибудь успешного программиста из Кремниевой долины (он столько зарабатывает за пару недель), но при этом расчет КФС вполне может показать, что вы свободнее его. Ведь весь свой впечатляющий доход он вынужден тратить на аренду баснословно дорогого дома и частную школу для детей – так что жить приходится, в буквальном смысле, «от зарплаты до зарплаты».

Вмененная рента

Когда я написал, что коэффициент финансовой свободы считается предельно просто, я вас немножко обманул. Есть один чуть более сложный нюанс, который нам по-хорошему всё же нужно учесть, и имя ему – вменённая рента. Попробуем разобраться в этой концепции на простом примере.

Позвольте мне представить вам Василия: он является счастливым обладателем капитала в размере 10 млн рублей, который размещен на банковском вкладе. (Видимо, сделка по продаже чебуречной из позапрошлой главы всё-таки прошла успешно.) При этом на жизнь он тратит 1 млн рублей в год – в том числе 600 тыс. рублей на аренду квартиры и 400 тыс. рублей на еду, блэкджек и прочий кутеж. Несложно посчитать, что КФС Василия равен 10 – его капитал покрывает ровно десять годовых расходов.

А теперь давайте представим, что Василий снял свои 10 млн рублей со вклада и выкупил в собственность квартиру, которую он ранее арендовал. Размер Васиного капитала не поменялся (он просто перетек из одного вида активов в другой), при этом его расходы уменьшились в два с половиной раза: ведь арендовать жилье Васе больше не нужно, так что он может прожить всего на 400 тыс. рублей в год. Получается, его КФС как будто бы тоже резко вырос в два с половиной раза – с 10 до 25, так?

Допустим, это Василий, который осознает всю тяжесть внезапно свалившейся на него финансовой свободы

Но подождите, что-то здесь выглядит подозрительным. И капитал, и уровень потребления Василия остались совершенно неизменными – он по-прежнему устраивает такой же точно кутеж в той же самой квартире. Почему же уровень его финансовой свободы резко вырос? Неужели сам факт приобретения собственного жилья магическим образом улучшает финансовое благосостояние людей?

Конечно, нет – на самом деле, коэффициент финансовой свободы Василия не должен поменяться. До покупки квартиры Вася выступал исключительно как арендатор (то есть, нес расходы на съем), а после ее приобретения и вступления в законные права владельца, он, по сути, заместил собой еще и предыдущего арендодателя (так что теперь может получать вместо него доходы от сдачи в аренду). Можно сказать, что, проживая в своей квартире, Василий-арендатор продолжает платить Василию-арендодателю всё те же 600 тыс. рублей в год – просто происходит это в скрытом, неявном виде. Именно это и называется «вмененной рентой», которую по-хорошему надо бы учесть в составе годовых расходов при расчете КФС – тогда получится, что и капитал, и расходы, и коэффициент финансовой свободы Василия совершенно не поменялись.

Так что, если вы живете в собственном жилье, при расчете КФС не забудьте учесть вмененную ренту. Прикиньте, сколько примерно стоила бы аренда аналогичной недвижимости в вашем районе, и прибавьте эту сумму к вашим расходам. В принципе, эту же сумму нужно прибавить еще и к доходам от капитала (вы же как бы арендуете у самого себя) – но так как доходы в расчете КФС не участвуют, это сейчас не критично.

Уровни финансовой свободы

Надеюсь, что вы уже рассчитали свой КФС, потому что сейчас мы займемся увлекательной игрой – будем определять, на каком уровне финансовой свободы вы находитесь. Всего я выделяю семь таких уровней.

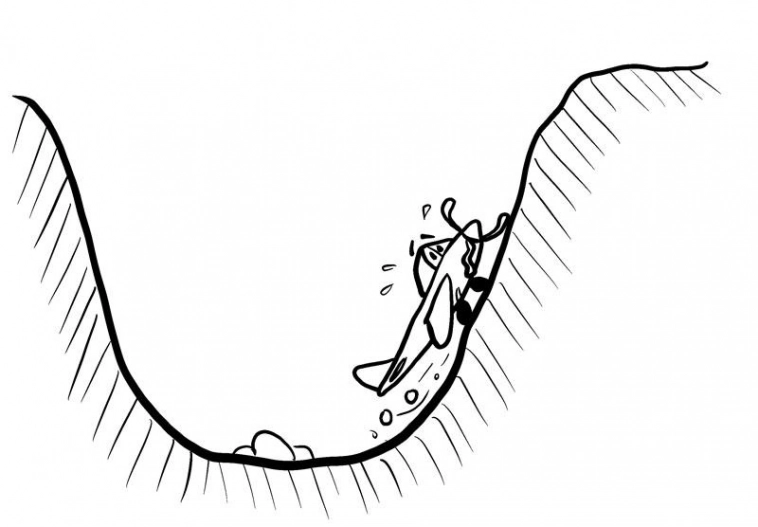

Уровень 1: Долговая яма (КФС < 0)

Здесь и далее все рисунки автора, за качество извените!!

КФС может принимать отрицательные значения, если ваш капитал (чистые активы) меньше ноля – то есть, обязательства превышают имеющиеся активы. В эту ситуацию нетрудно попасть, если у вас есть привычка финансировать за счет кредитов такие совершенно необходимые траты, как покупка нового смартфона, отпуск на море и «свадьба покруче, чем была у Петровых». Жить в долговой яме крайне неприятно: засыпать ее можно только собственными деньгами, так что ваша ежемесячная зарплата будет уходить не только на прокорм вас самих, но и вашей ямы.

Ситуация усугубляется еще и тем, что яма вырыта в зыбучем песке: банки ежемесячно начисляют на остаток задолженности проценты. Даже если вы изо всех сил карабкаетесь наверх (отправляете на погашение долга все свободные средства), вы всё равно можете продолжать неумолимо сползать всё ниже и ниже – прямиком на дно. В общем, самый простой способ выбраться из долговой ямы – это не попадать в нее. Живите по средствам, не берите кредиты на потребление – и ваш сон будет гораздо спокойнее. (Напоминаю, что покупка жилья в ипотеку – это совсем другая ситуация: ведь в данном случае кредит не уходит безвозвратно на потребление, а используется для приобретения ценного актива.)

Уровень 2: Шаткий баланс (КФС > 0)

Когда ваш КФС переходит из отрицательной зоны хотя бы в ноль, хочется облегченно вздохнуть: по крайней мере, над вами больше не нависает бремя долга. Кажется, что вы наконец достигли баланса – по крайней мере, ваши активы теперь сбалансированы с обязательствами.

Однако, этот баланс всё еще является крайне шатким: любая непредвиденная финансовая неприятность запросто может отбросить вас на предыдущий уровень. Что, если вас уволят с работы? Что, если вам или вашим родственникам понадобится дорогостоящее лечение? Когда у вас нет никаких накоплений, любая из этих ситуаций может обернуться финансовой катастрофой. Ведь если денег нет, а потратить их жизненно необходимо – то сделать это можно только за счет кредитов из зыбучей ямы…

Уровень 3: Подушка безопасности (КФС > 0,25)

Когда ваш капитал позволяет покрыть хотя бы три месяца текущих расходов, наконец-то можно говорить о какой-то (пусть и краткосрочной) финансовой безопасности. Именно поэтому данный этап и называется «подушкой безопасности»: при начале какой-либо финансовой турбулентности (например, потере текущего источника дохода), даже если без синяков и ссадин обойтись не удастся – то, по крайней мере, вы сможете избежать полноразмерной финансовой катастрофы.

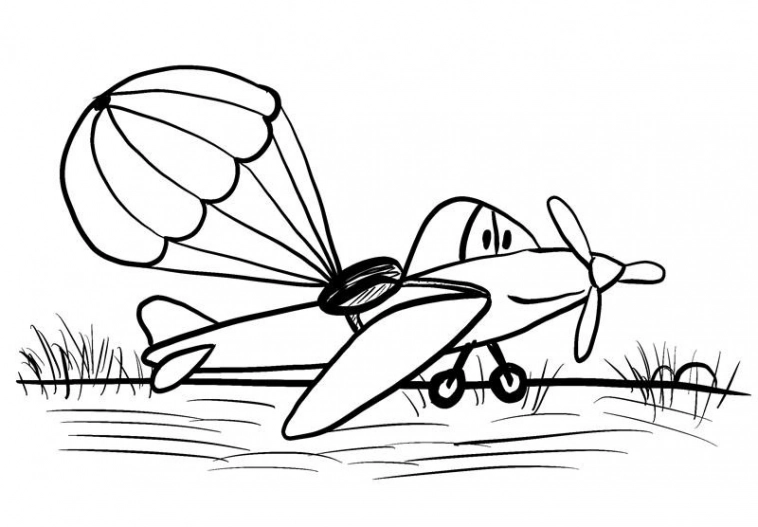

Уровень 4: Взлетная полоса (КФС > 1)

Как только ваши чистые активы переваливают за психологическую отметку в размере суммы годовых расходов, в финансовом положении происходят важные перемены – ведь ваш капитал уже явно не похож на обычную «подушковую заначку на черный день».

Во-первых, вы понемногу можете начинать заниматься по-настоящему долгосрочными инвестициями. Да, на этом этапе доходы от них вряд ли могут стать существенной статьей вашего бюджета – но сам факт того, что у вас появляются средства для долгосрочных капиталовложений, помогает существенно расширить горизонт финансового планирования.

Во-вторых, такой запас капитала позволяет чувствовать себя гораздо комфортнее и меньше беспокоиться о завтрашнем дне. Если даже в случае полной потери дохода вы и ваша семья сможете протянуть «на запасах» больше года – то это открывает новые возможности. Например, можно попробовать рискнуть и поменять работу на что-нибудь более сложное (и высокооплачиваемое). Есть, конечно, риск, что у вас ничего не получится, и вы только зря потратите усилия, время и деньги – но накопленный финансовый запас позволит вам пережить это без существенных проблем. Зато, если затея увенчается успехом, вы сможете разом выйти на качественно новый уровень доходов – прокачав, таким образом, свой человеческий капитал на десяток-другой миллионов рублей.

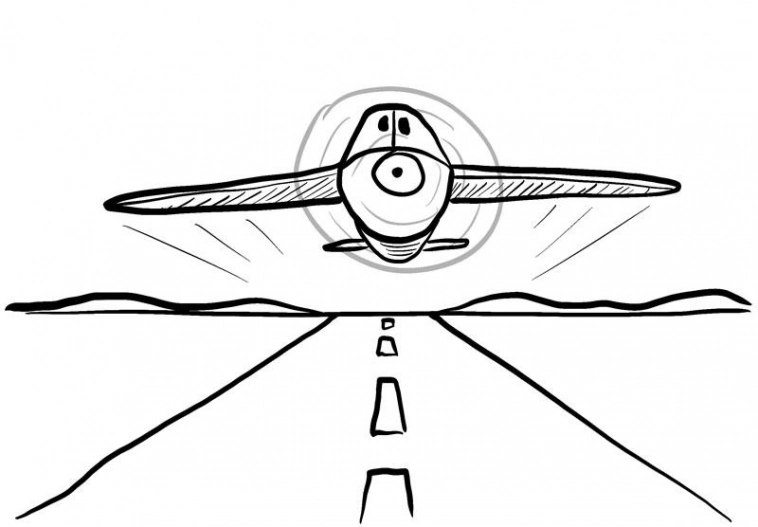

Уровень 5: Набор высоты (КФС > 5)

Пять годовых расходов – это уже достаточно внушительные чистые активы. Если грамотно распоряжаться таким капиталом, то доходы от его инвестирования могут составить существенную прибавку к вашим трудовым доходам. Именно поэтому на данном этапе важно закрепить навыки эффективного управления капиталом – об этом мы будем подробно говорить во второй части книги.

Любопытно, что начиная с определенного порогового размера капитала, дальнейшее увеличение КФС без инвестиций – только за счет сбережений – становится практически невозможным. Ведь капитал, который лежит без дела, каждый год понемногу (а иногда и помногу) подъедает увеличение общего уровня цен – инфляция. И чем больше ваши чистые активы – тем более вкусным выходит обед у инфляции.

Если вы храните деньги под подушкой (не финансовой, а обычной – с гусиным пухом), то инфляция в 5% будет отъедать от капитала размером в пять годовых расходов аж по три месячных расхода каждый год. То есть, даже если вы за год доложите в свою «копилку» три месячных расхода – ваш капитал в реальном выражении (с учетом повышения уровня цен) останется на том же уровне. Так что без инвестиций сильно набрать высоту не получится!

Уровень 6: Финансовая стабильность (КФС > 15)

Пятнадцать годовых расходов – это много! Конечно, недостаточно много, чтобы посчитать для себя денежный вопрос навсегда решенным и отныне совсем перестать беспокоиться о мирском. Но достаточно много, чтобы ощутить крепкую финансовую стабильность и, если вы этого еще не делали раньше, задуматься о том, на что вы тратите свой невосполнимый капитал времени.

У большинства людей существует определенный разрыв между тем, чем они хотели бы заниматься по жизни, и тем, на что они по факту тратят свое время. Пока этот разрыв обусловлен необходимостью зарабатывать на пропитание для себя и своей семьи, необходимость его поддерживать обычно не вызывает больших вопросов. Но если задача обеспечения вкусного и здорового питания решена не только на сегодня и на завтра, но даже на послезавтра и вообще на 15 лет вперед – то задумываться о высоких материях гораздо проще (что, однако, не означает, что задаваться этими вопросами стоит начинать только сейчас). Возможно, это неплохой момент, чтобы попробовать «поискать себя» и найти какие-то занятия, которые вас по-настоящему вдохновляют – даже если это означает, что вы несколько отвлечетесь от тех дел, которые могут принести вам наибольший доход.

Уровень 7: Финансовая независимость (КФС > 30)

Настоящая финансовая независимость наступает, когда доходы от инвестирования капитала позволяют полностью покрывать текущие расходы на жизнь в течение бессрочного периода времени. Как мы разберем в одной из следующих глав, этот порог как раз наступает где-то в районе капитала на 30 годовых расходов.

При этом мы, конечно, говорим не о ситуации, когда вы каждый год проедаете по 1/30 накопленных активов, а через 30 лет оказываетесь у разбитого корыта – предполагается, что ваш капитал должен сохраняться в относительной безопасности. Добиться этого можно только за счет инвестиций в активы с высокой долгосрочной доходностью. А вот подподушечная валюта или банковские вклады – это откровенно посредственный способ добиться финансовой независимости (но об этом – во второй части книги).

Выбираем ориентир

Конечно, приведенная выше классификация уровней финансовой свободы является весьма условной. В момент пересечения обозначенных границ КФС небеса не разверзаются, громовой бас не объявляет «achievement unlocked!», и вам не выдается новая порция очков прокачки персонажа для распределения (хотя такой мод к жизни я бы с удовольствием поставил). И если где-то в описании уровней указано «вот здесь пора бы задуматься об ХХ» – это не значит, что между строк я пытаюсь сказать «пока у вас недостаточно денег, даже не мечтайте об ХХ!»

Относитесь к уровням финансовой свободы всего лишь как к условным ориентирам, которые немного облегчают вам постановку личных финансовых целей и помогают не сбиться с пути. Собственно, предлагаю прямо сейчас этим и заняться – посчитайте, на сколько должен вырасти ваш текущий капитал, чтобы вы смогли перейти на следующий уровень.

При этом я не сторонник идеи о том, что каждому человеку в жизни совершенно необходимо достигнуть финансовой независимости к 35 годам (а может быть, даже раньше), иначе с ним что-то не так, и вообще – позорище. С одной стороны, здесь есть зерно истины в том, что рано или поздно почти всем из нас придется прекратить зарабатывать деньги своим трудом, и лучше бы к этому моменту обладать хотя бы зачатками финансовой независимости. С другой – далеко не всем повезло с успешной карьерой в высокооплачиваемой области, так что большинству населения России, увы, о какой-либо ранней финансовой независимости можно только мечтать.

Как бы то ни было, мой тезис состоит в том, что не обязательно сразу замахиваться на максимальный результат. Даже простой переход на следующий, ближайший к вам, уровень финансовой свободы уже способен качественно улучшить вашу жизнь. Если вы выбрались из финансовой ямы на шаткий баланс – это уже громадное облегчение. Если вы от подушки безопасности выкатились на взлетную полосу – это тоже отличный результат, который позволит вам чувствовать себя более комфортно. Не стоит недооценивать силу небольших шагов в правильном направлении!

Домашнее задание

- Рассчитайте свой КФС (коэффициент финансовой свободы) и определите, на каком уровне финансовой свободы вы сейчас находитесь.

- Поставьте ближайшую цель по накоплению капитала для перехода на следующий уровень финансовой свободы.

Главные мысли

- Коэффициент финансовой свободы показывает, сколько годовых расходов покрывает ваш капитал.

- Если вы живете в собственном жилье, то при расчете КФС необходимо прибавить к расходам вмененную ренту – рыночную стоимость аренды аналогичной по характеристикам недвижимости.

- Я выделяю семь уровней финансовой свободы: от долговой ямы (КФС < 0) до финансовой независимости (КФС > 30). Полезным будет знать, где вы находитесь сейчас и куда стремитесь.

- Не всем нужно обязательно ставить себе целью достижение финансовой независимости – но даже переход на следующий уровень финансовой свободы почти всегда может улучшить вашу жизнь.

В следующей главе мы вместе с улиточкой будем разбираться – как вообще связаны деньги и счастье? Правда ли, что «не в деньгах счастье», или плакать в салоне Мерседеса S-класса всё же приятнее? Если не хотите пропустить следующую главу – подпишитесь на мой ТГ-канал RationalAnswer.

Один на своей машине, второй на арендованной.

Скажите пожалуйста, как вы думаете, который из них более счастлив, при прочих равных?