Акции FIX PRICE (FIXP). Отчет за 3 квартал 2022г.

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 27.10.22 вышел отчёт за 3 квартал 2022 г. компании FIX PRICE (FIXP). Этот обзор посвящён разбору компании и этого отчёта.

О компании.

Fix Price — одна из ведущих на международном рынке и крупнейшая в России сеть магазинов низких фиксированных цен.

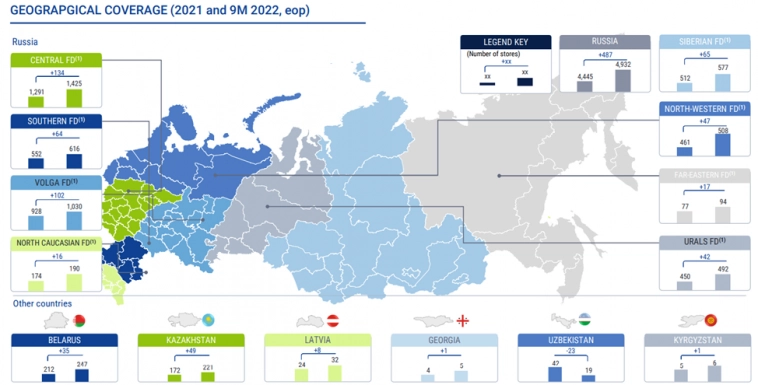

На 30 сентября 2022 года сеть магазинов Fix Price насчитывала 5 462 магазина в России и странах ближнего зарубежья, в каждом из которых представлены порядка 2 000 позиций в примерно 20 товарных категориях. Помимо собственных торговых марок, Fix Price реализует продукцию местных производителей и ведущих мировых брендов. На 30 сентября 2022 года Компания управляла 10 распределительными центрами и работала в 80 регионах России, а также в 6 зарубежных странах.

Текущая цена ГДР.

Несмотря на то, что основной бизнес сосредоточен в России, формально, Fix Price Group PLC – это иностранная компания. Изначально она была зарегистрирована на Британских Виргинских островах, а в июне 2022 г. сменила прописку на Кипр. Поэтому на Московской бирже торгуются не акции компании, а глобальные депозитарные расписки. Если упростить, то Депозитарная расписка — это вторичная ценная бумага, в основе которой лежат акции иностранного эмитента. Она позволяет владеть этими иностранными бумагами в своей стране без необходимости их приобретения на международном рынке.

Расписки компании Fix Price торгуются на Московской бирже полтора года. За этот небольшой промежуток времени котировки упали в 2 раза. Но последние полгода котировки находятся в боковике. Но с начала октября уже отскочили от его нижней границы на 40%. Почему так происходит и стоит ли еще покупать акции Fix Price? Давайте разбираться.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, в плей-листе «обучение»есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

ОСНОВНЫЕ ПОКАЗАТЕЛИ ЗА 3 КВАРТАЛ:

- Выручка увеличилась на 21% г/г до 70 млрд рублей

- EBITDA увеличилась на 20% до 13 млрд рублей

- Чистая прибыль увеличилась на 36% до 7 млрд

ОСНОВНЫЕ ПОКАЗАТЕЛИ ЗА 9 МЕСЯЦЕВ:

- Выручка выросла на 23 % г/г и составила 201 млрд рублей

- EBITDA увеличилась на 27% до 39 млрд рублей

- Чистая прибыль составила 12 млрд рублей. Падение на 19% связано с увеличенными расходами по налогу на прибыль, которые составили 13,5 млрд (+117% г/г). Что в свою очередь связано с разовым эффектом резервирования средств в 1 полугодии 2022 года.

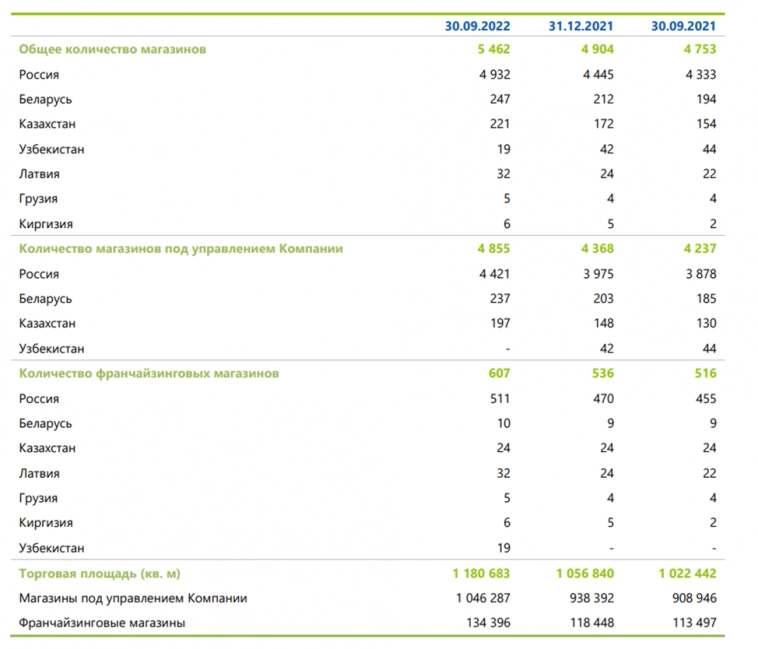

Магазины и площади.

Общее количество магазинов компании выросла за год на 15% до 5462 штук. Из них 90% в РФ, остальные расположены в Беларуси, Казахстане, Узбекистане, Латвии, Грузии и Киргизии.

Доля франчайзинговых магазинов составляет 11%.

Общая торговая площадь превышает 1,1 млн кв м (+15% г/г).

Сопоставимые продажи.

Также у компании растут и LFL показатели. Средний чек в 3 кв. вырос на 18% г/г. Рост среднего чека отражает способность Компании предоставлять востребованный ассортимент по наиболее привлекательным ценам и адаптироваться к изменяющимся потребностям покупателей.

LFL трафик снизился на 4,4% на фоне нестабильной макроэкономической ситуации, способствующей снижению потребительской уверенности.

В итоге сопоставимые продажи (показатель продаж без учета открытия новых магазинов) прибавили 12,9%.

Выручка и прибыль. Динамика по годам.

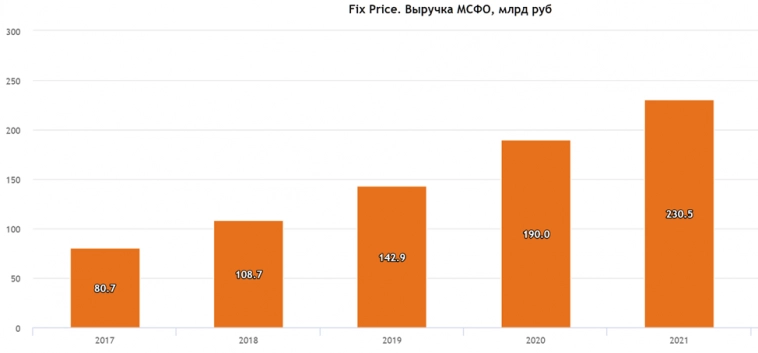

Выручка растёт средним темпом 30% в год. Главные драйверы роста – это открытие новых магазинов и инфляция. Всё идёт к тому, что в этот текущий сложный год выручка также неплохо подрастёт, но всё-таки темпы немного снизятся.

Показатель EBITDA, который очень важен при определении долговой нагрузки, расчёта дивидендов, и для сравнения с другими компаниями, показывает аналогичную динамику.

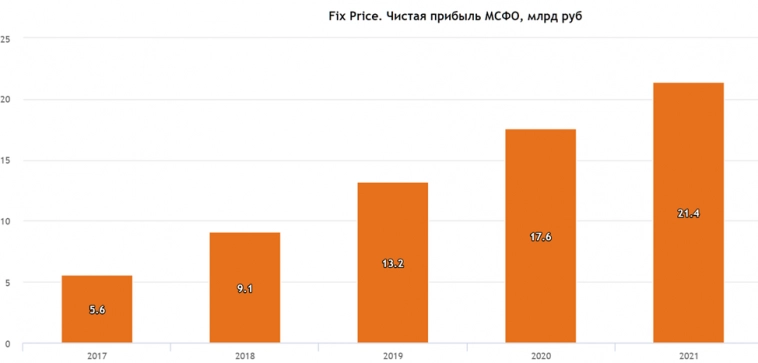

Чистая прибыль(ЧП) также бурно росла. Но если выручка и EBITDA вероятно и в 2022 году увеличатся по сравнению с предыдущим годом, то ЧП скорей всего снизится. Этот эффект возник из-за возросших налоговых расходов, что связано с разовым эффектом резервирования средств в 1 полугодии 2022 года.

Операционные расходы.

У Компании в целом выросли операционные расходы. Отношение коммерческих, общехозяйственных и административных расходов (SG&A) без учета расходов на амортизацию (D&A) к выручке выросло на 87 б.п. г/г до 14,1% за счет увеличения доли расходов на персонал и аренду.

Доля расходов на персонал в выручке увеличилась на 1,2% г/г до 7,3 млрд за квартал, за счет индексации заработной платы, начатой еще во втором полугодии 2021 года с целью улучшить конкурентные позиции Fix Price на рынке труда, а также за счет более высоких компенсационных начислений за 2022 год.

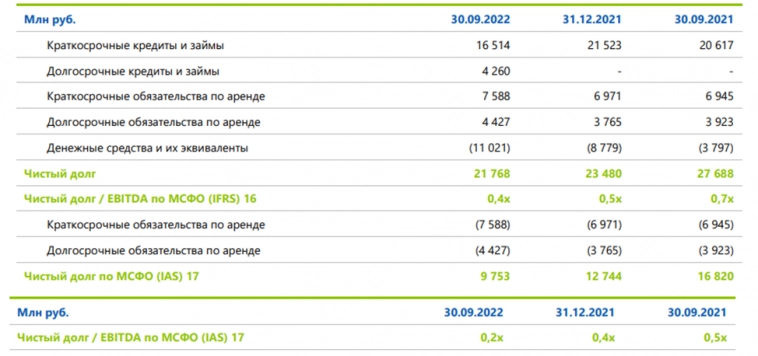

Долговая нагрузка.

Чистый долг компании уменьшился на 21% г/г до 21,7 млрд руб. По МСФО 17: ND/EBITDA = 0,2.

Долговая нагрузка низкая. Финансовое положение устойчивое.

Движение денежных средств.

Несмотря на все трудности, у компании растут денежные потоки от операционной деятельности. В 3 квартале они составили 9,6 млрд (+30% г/г). Т.е. денег в компанию поступает всё больше.

Капитальные затраты в 3 квартале 2022 года составили 1,8 млрд руб. по сравнению с 1,4 млрд руб. за аналогичный период 2021 года. Рост объясняется увеличением инвестиций в строительство новых распределительных центров, что было частично компенсировано оптимизацией инвестиций в IT-инфраструктуру и реновацию магазинов.

На треть, до 4,5 млрд. сократились расходы, связанные с финансовой деятельностью. Это произошло в том числе из-за сокращения долговой нагрузки.

Мультипликаторы.

По мультипликаторам компания традиционно оценена недёшево:

- Текущая цена акции = 364 ₽

- Капитализация компании = 311 млрд ₽

- EV/EBITDA = 7,7

- P/E = 14,5

- P/S = 1,2

- P/BV = 17

- Рентабельность по EBITDA = 19%

Дивиденды.

Компания планировала платить дивиденды дважды в год. Целевой коэффициент дивидендных выплат составляет минимум 50% чистой прибыли по МСФО. Но т.к. акции торгуются на бирже не так давно, то всего была осуществлена только одна выплата год назад (доходность составляла около 2%).

А в сентябре 2022 г. компания приостановила выплату дивидендов. Компания намерена возобновить выплату дивидендов по мере стабилизации ситуации.

Перспективы.

У компании большие планы по дальнейшей экспансии. Цель открыть более 18 600 магазинов. Т.е. рост в 3,4 раза к текущему количеству.

Конкуренты.

Fix Price позиционирует себя практически монополистом и крупнейшей в РФ сетью магазинов низких и фиксированных цен. Его доля на рынке 89%. Единственный прямой конкурент «Галамарт» имеет долю рынка долю 9,5%.

Но нужно отметить, что продовольственный ретейл в РФ тоже начинает развивать свои сети жестких дискаунтеров. У X5 Retail Group – это «Чижик», а у Магнита — «Моя цена». Но отметим, что эти сети пока больше ориентированы на продовольственные товары.

Выводы.

Несмотря на текущую макроэкономическую нестабильность, Fix Price продолжает демонстрировать хорошие результаты. Fix Price сохраняет статус компании роста. Темпы увеличения выручки остаются высокими.

Это произошло не только благодаря открытию новых магазинов и инфляции, но также отлично поработал менеджмент, компания смогла перестроить логистические цепочки и механизмы расчётов. В основном товар завозится из Китая, но по ряду товарных категорий Компания перешла на местных производителей. В итоге удалось сохранить большой ассортимент товаров.

Компания является практически монополистом и крупнейшей в РФ сетью магазинов низких и фиксированных цен. И продолжает развитие своей сети.

Несмотря на открытие новых магазинов в текущем году, компании удалось сократить общий долг почти на 21%. Долговая нагрузка низкая.

Т.к. Fix Price позиционируются как компания роста, она традиционно торгуется с высокими мультипликаторами. На текущий момент они также остаются высокими, но уже в рамках разумного. В цену включено продолжение расширения сети магазинов и бурный рост выручки.

Из-за иностранной прописки компании, дивиденды пока приостановлены и не понятно, когда смогут быть возобновлены.

ГДР с начала торгов, за 1,5 года, упали в 2 раза.

Сам я пока не покупал расписки этой компании из-за высоких мультипликаторов и иностранной юрисдикции.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, что всё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционной рекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы и предложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и обязательно присоединяйтесь:

wertiks30 октября 2022, 11:16Спасибо+4

wertiks30 октября 2022, 11:16Спасибо+4 alm30 октября 2022, 11:52Спасибо+2

alm30 октября 2022, 11:52Спасибо+2 Илья30 октября 2022, 12:03p/bv 17? это очень много ....+2

Илья30 октября 2022, 12:03p/bv 17? это очень много ....+2