Как заработать на дивидендах

Появилась идеальная акция для инвестиций. Однако всегда есть “но”.

Предлагаю сокращённую энциклопедию. Рассмотрим всеми забытый энергосбыт России. Да, такие существуют. Их много, но нас интересуют не все. Пришлось делать в 5 подходов по 3 раза. Поэтому ненужных коротенько, а нужные поподробнее, но чуть-чуть. Гигантский список начнём с самой жирной.

ЧАСТЬ 1

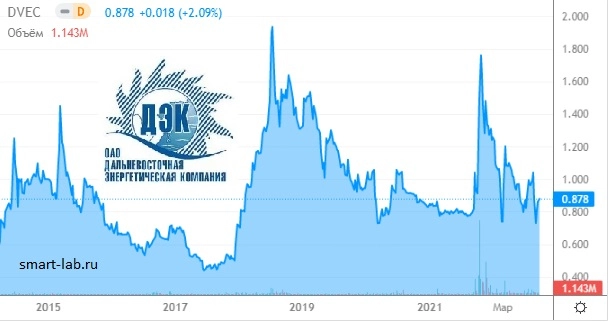

ДЭК

Дальневосточная энергетическая компания. Капитализация этой компании 15.12 млрд. рублей. Завидуют ей все, но молча, так как для чего её акции существуют на бирже пока никому не понятно.

ДЭК обслуживает:

- Амурскую область

- Нерюнгринский район РС(Я)

- Еврейскую АО

- Хабаровский край

- Приморский край

- Сахалинскую область

- Камчатский край

Чтобы вам было проще, это на самом востоке России, где наша территория граничит с Охотским морем, Беринговым морем, Японским морем… В общем более-менее понятно.

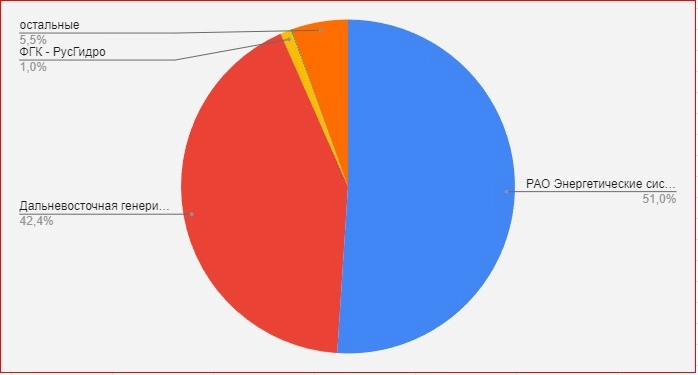

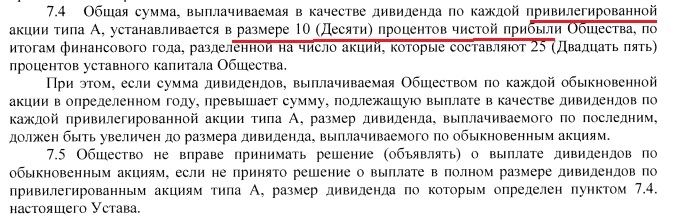

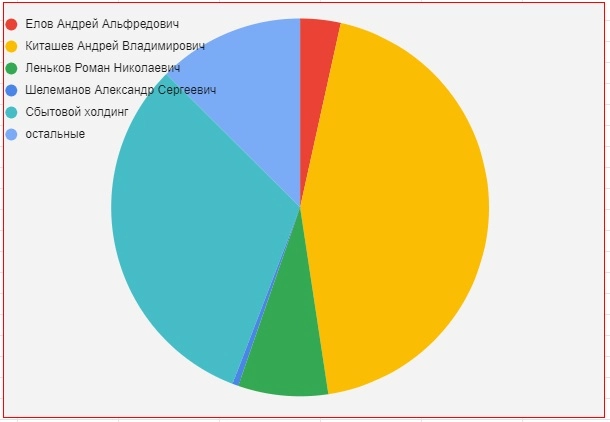

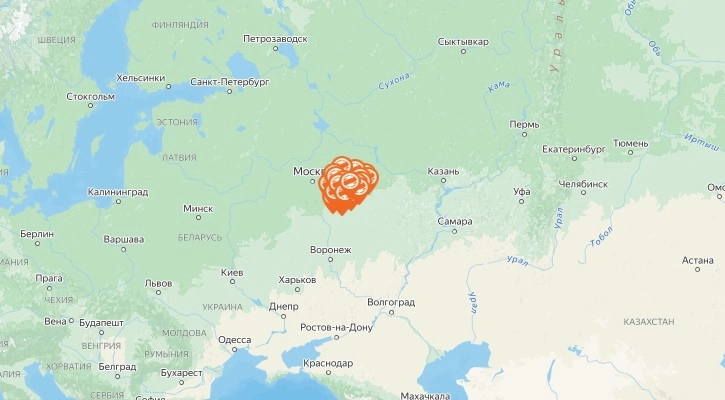

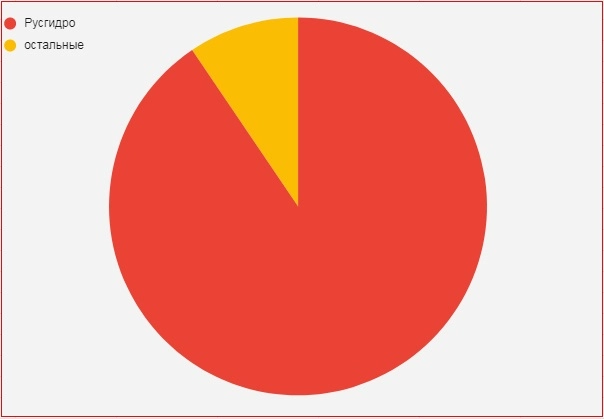

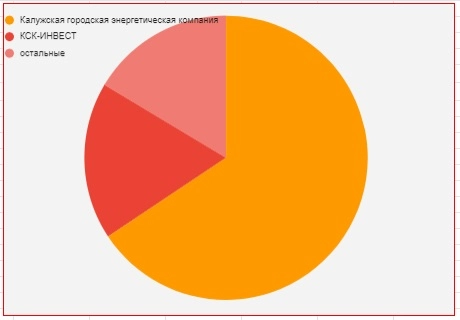

Структура владения ДЭК:

Чистая прибыль выросла за первое полугодие 2022 года на 31,81% по отношению к аналогичному периоду 2021 года. Казалось бы — надо брать. Однако это лишь первое впечатление. Несмотря на прибыль в 2,35 млрд. рублей за 2021 год, компания получила убыток в 2020 и 2019 годах в 15,07 млрд. рублей и 6,31 млрд. рублей соответственно. Что даёт нам за последние 5 лет убыток в размере 24,64 млрд. рублей.

Дивиденды компания не выплачивает по двум причинам

- денег нет

- нужно гасить убытки

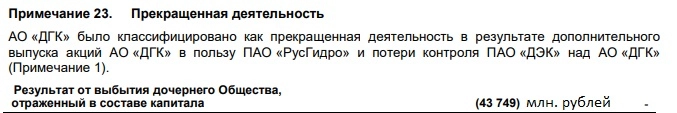

Но как бороться с убытками, когда при росте выручки в 10%, себестоимость растёт также на 10%. Но что случилось? А убыток у нас с вами, точнее у ДЭК был связан с потерей контроля АО ДГК:

Дивиденды

В уставе ДЭК про дивиденды ничего толкового не написано. Хотят — выплачивают, не хотят — не выплачивают. Да и выплачивать то до этого, мягко говоря, было нечего. Однако по МСФО за 2021 год прибыль на акцию составила по 0,1 рублей на акцию. Поэтому на сегодняшний день, если бы играла музыка выплаты дивидендов, их доходность составила бы 11,39% годовых. Однако эту мелодию мы не услышим и, возможно, очень долго. Но если интересно, то за первое полугодие 2022 года компания заработала 0,14 рублей на акцию или 15,95% годовых. Конечно это при условии выплаты в 100%. Но давайте забудем про это недоразумение и приступим к следующему.

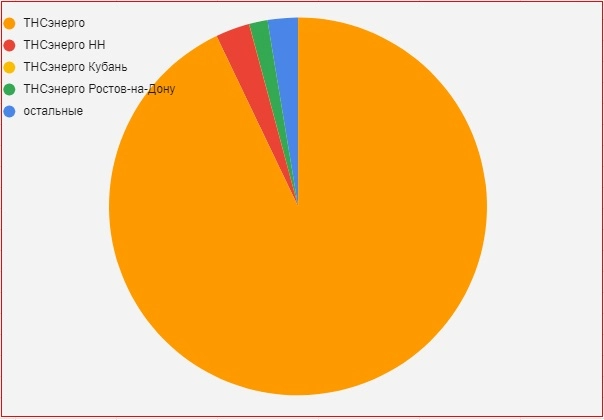

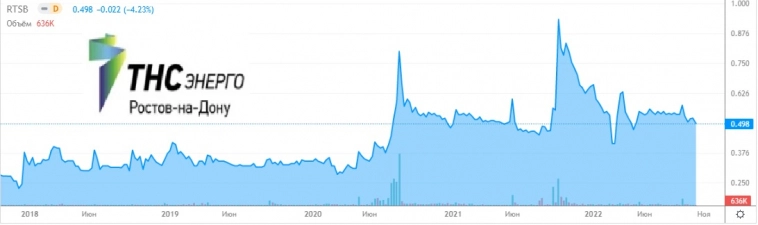

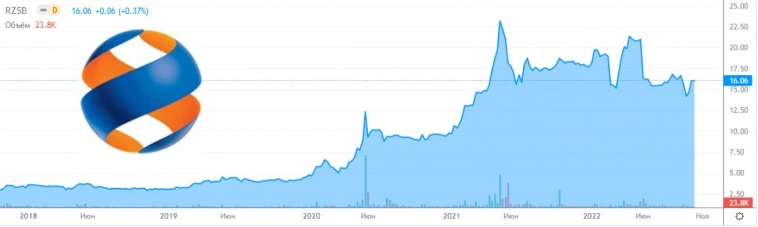

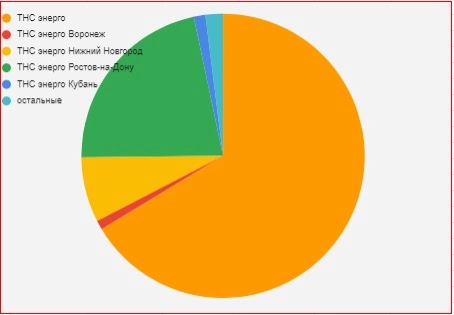

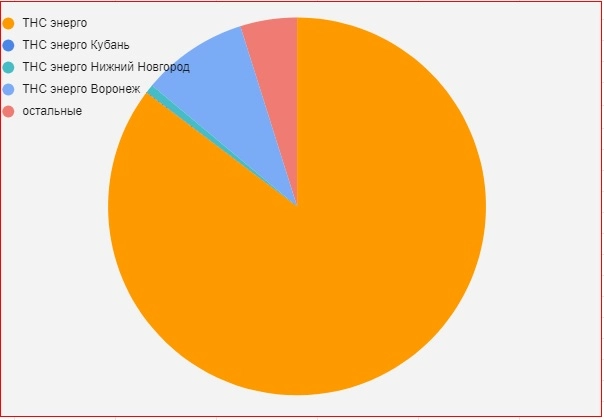

ТНСэнерго

ТНСэнерго — компания, акции которой по непонятным причинам так же были допущены к торгам на фондовой бирже с капитализацией 8 млрд. рублей. Является субъектом оптового рынка электроэнергии и управляет:

- ПАО «ТНС энерго Воронеж»

- АО «ТНС энерго Карелия»

- ПАО «ТНС энерго Кубань»

- ПАО «ТНС энерго Марий Эл»

- ПАО «ТНС энерго НН»

- АО «ТНС энерго Тула»

- ПАО «ТНС энерго Ростов-на-Дону»

- ПАО «ТНС энерго Ярославль»

- ООО «ТНС энерго Великий Новгород»

- ООО «ТНС энерго Пенза»

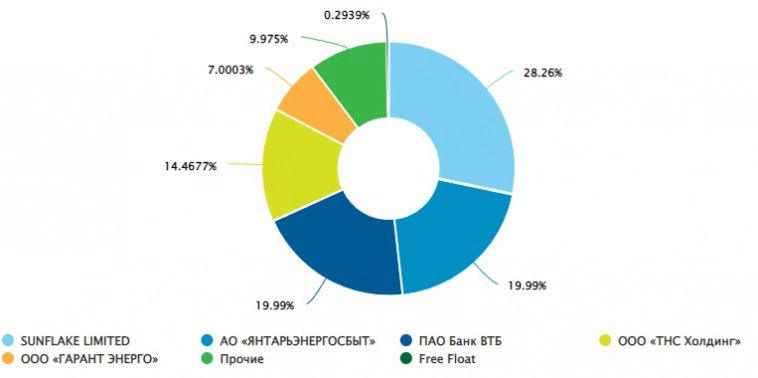

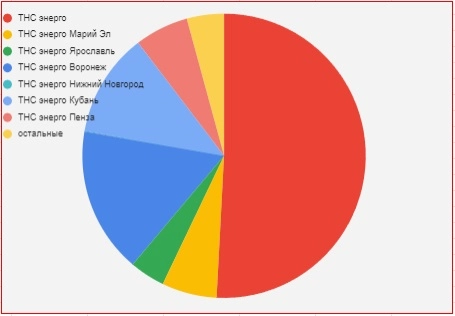

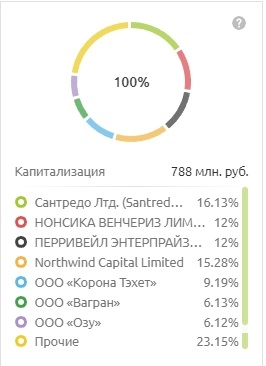

Структура владения ТНСэнерго:

Банк ВТБ и тут засветился…

На сайте есть и цели и миссия… всё как у ЧСВ различных контор. Но что у неё внутри отчётов?

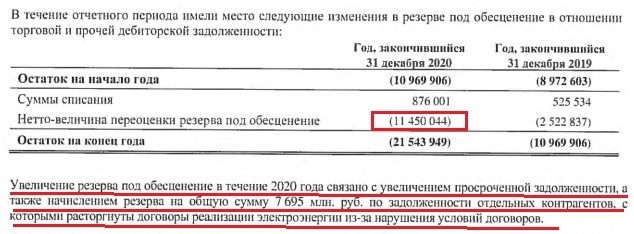

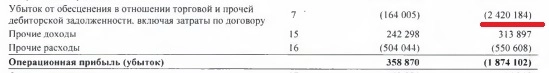

Прибыль за 2021 год не покрыла убытков за 2020. т.е. 2 года коту под пушистый хвост. Связано это с увеличением резерва и просроченной задолженности:

… движение есть, прибыли нет.

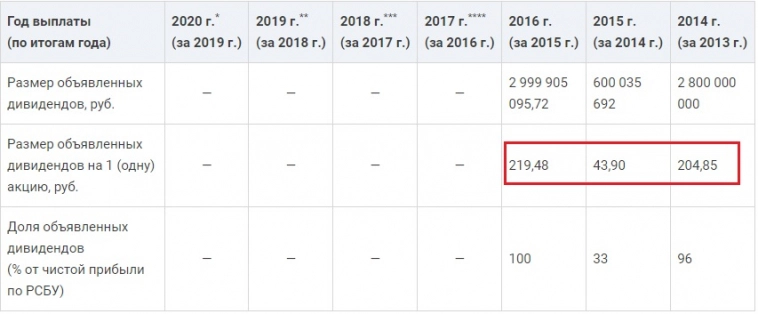

Дивиденды

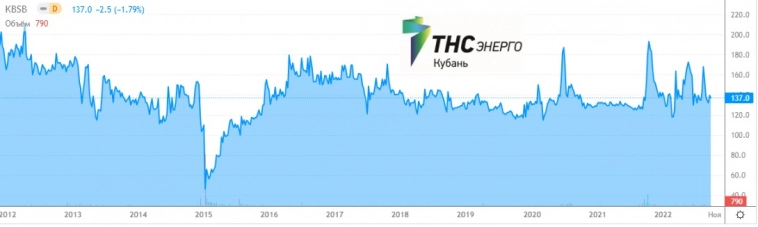

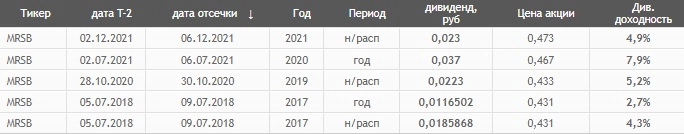

Про дивиденды в Уставе никакой конкретики. Поэтому общество будет исходить из прибыли и желания акционеров. На сегодня дивиденды компания не платит, хотя раньше баловалась этим. Согласитесь, что было бы шикарно получить дивиденды 219,48 рублей на акцию, как было за 2015 год:

… с учётом сегодняшней цены, это было бы где-то 37,4% годовых. Видимо поэтому последний пик был в 2016 году, когда такие дивиденды и выплачивались. С тех пор цена акций ТНСэнерго непрестанно падает. Похоже, их держат крепкие парни, готовящиеся сорвать куш дивдоходности, если такой когда-нибудь появится.

ТНСэнерго Воронеж

Если бы мы с вами купили это чудовище в мае 2015 года, то уже в этом году получили бы дивидендами 100% и это не шутка. Но будем по порядку.

Обратите внимание, что ТНСэнерго Воронеж имеет листинг на Мосбирже обычных и привилегированных акций, общей капитализацией 7,98 млрд. рублей. На сайте компании для акционеров есть много ничего. Точнее есть, но найти не так просто. Пришлось потратить секунд 10 в яндексе.

Чистая прибыль выросла на 8,25% и, казалось бы, хвастаться нечем. Однако по отношению к 2020 году ЧП выросла на 121,7%.

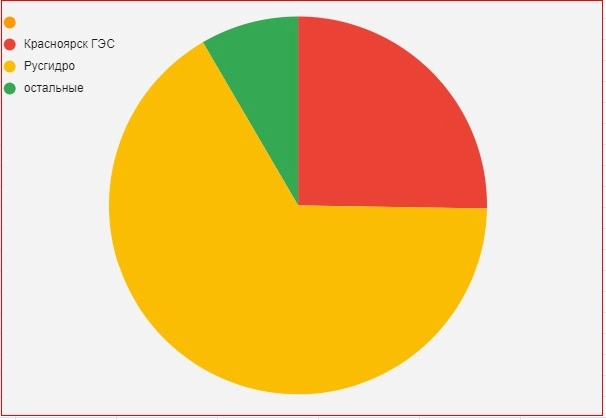

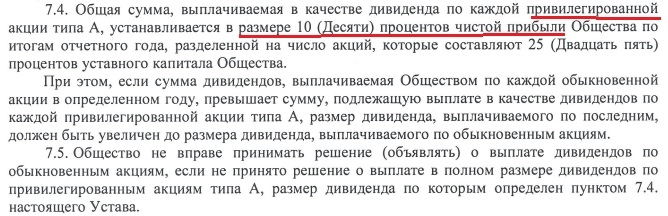

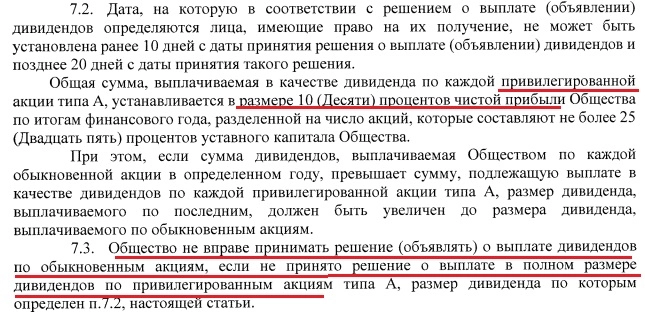

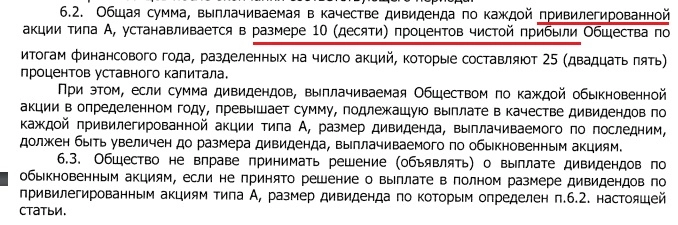

Дивиденды

Вот тут есть чем похвастаться. Компания неожиданно платит дивиденды.

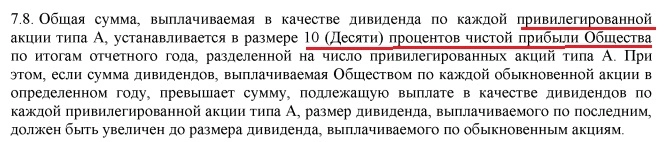

10% от чистой прибыли вынь да положь на счёт держателей привилегированных акций. Но этого оказалось мало, ибо общество ещё выплачивает дивиденды и по обыкновенным акциям. Однако очень уж нерегулярно. А в этом году дивидендная доходность привилегированных акций ТНСэнерго Воронеж составила 17,6% годовых.

ЧП за 2021 год был 1,04 млрд рублей, а выплатили 1,1 млрд. рублей. Пусть будет, но важно помнить, что по префам обязаны платить 10% и если сегодня доходность двузначная, то уже в следующем году может быть нулевая. Нужно понимать будет ли материнская компания ТНС Энерго тянуть дивиденды из дочки.

Теперь берём калькулятор и узнаём, что эффективный объём владения ТНСэнерго обычными акциями ТНСэнерго Воронеж равен 6468 млн. рублей. Запоминаем.

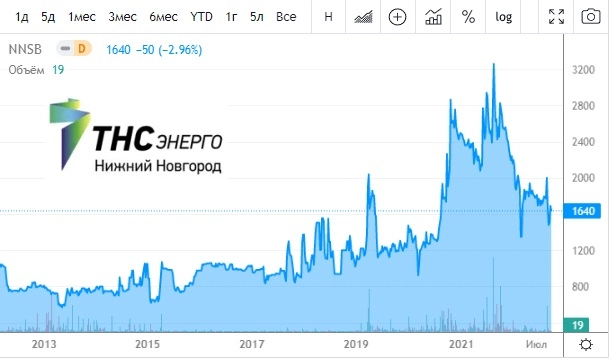

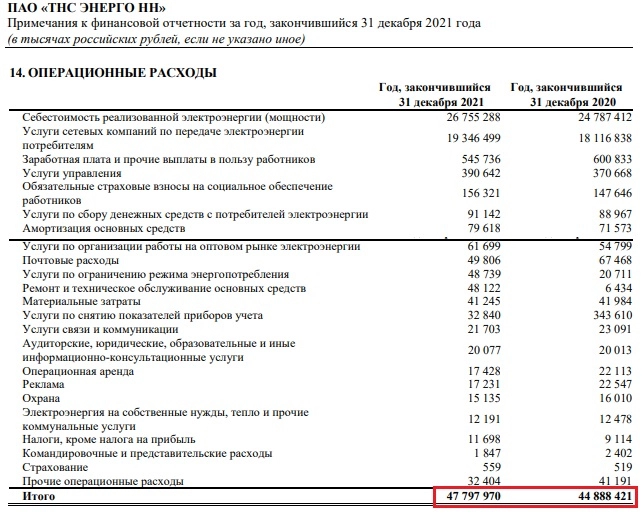

ТНСэнерго Нижний Новгород

Крайне неприличная цена акций ТНСэнерго Нижний новгород заставит удивиться многих. Полторы тыщи рублей за непонятно что. С капитализацией 6,98 млрд. рублей. Давайте коротенько разберёмся.

Опять таки сайт как и у ТНСэнерго Воронеж, где ничего сразу не найти и приходится тыкаться через яндекс. Отчёт нам показывает, что компания вышли из адских убытков 2020 года, где потеряла 3,8 млрд. рублей. Операционные расходы сожрали почти всю прибыль 2020 и 2021 годах, но кое-что осталось:

Чтоб я так жил. Интересно где они делали ремонт.

ТНСэнерго владеет 97,5% обычными акциями ТНСэнерго НН или на сумму 6267 млн рублей. Прибавили и запомнили.

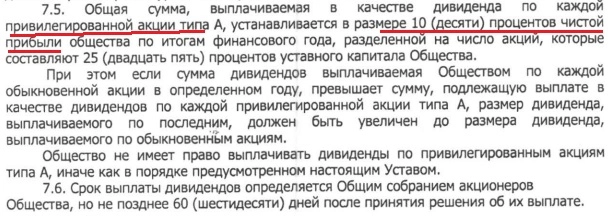

Дивиденды

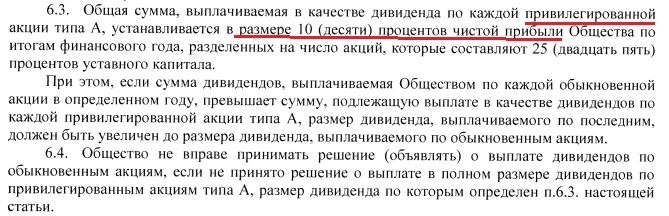

Несмотря на пункт в Уставе про выплату дивидендов

… ТНСэнерго НН по обычным и по привилегированным акциям платит дивидендов чуть меньше, чем нихрена. А могли бы. Однако с другой стороны, учитывая стоимость акций, дивидендная доходность будет незаметной.

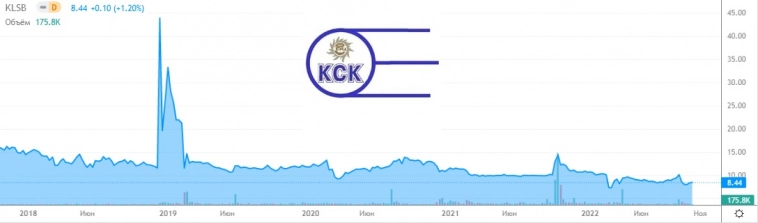

Красноярскэнергосбыт

Компания Красноярскэнергосбыт правильная компания с капитализацией 5,75 млрд. рублей. И сайт нормальный. Всё для людей и акционеров.Обслуживает 32000 юридических и более 1 млн. физических лиц. Кроме своих услуг предлагает различным товары. Помимо приборов учёта, приторговывает лампочками, инструментами и другими эл.товарами, ассортиментом более 200 видов.

Операционные расходы растут быстрее выручки и это печально. Но на это можно закрыть глаза, так как Чистая прибыль уже растёт 5 лет к ряду. А за 1 полугодие 2022 года было заработано акционерам на 19,35% больше, чем за аналогичный период 2021 год. Это немножечко нам намекает на рост дивидендов в следующем году за 2022 год.

Раз дивиденды выплачиваются одинаковые, то смысла, наверное, выбирать между обычками и префами нет. Можно взять что дешевле. Но ветер переменчив. Может так случиться, что однажды выплатят исключительно лишь на префы, а может и вообще отменят. Но это не точно.

Дивиденды

Мощная энергоиндустрия одаривает последние года дивидендами акционеров владеющими не только привилегированными акциями, но и обычными.

Не смотря на Устав, дивиденды делятся по-братски. Одинаковой суммой на акции обоих типов. Хоть в Уставе и прописан минимальные объём в 10% от ЧП, общество платит 51% и 58% за 2021 год и 2020 год соответственно. Хорошая прибавка к пенсии.

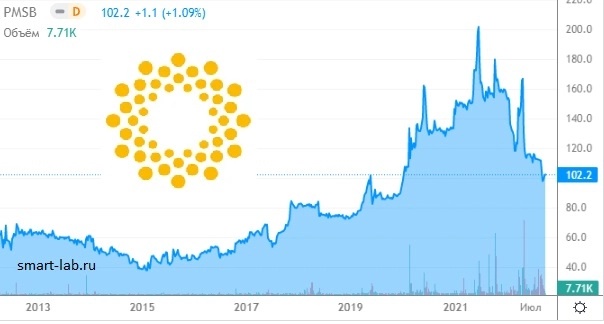

Пермэнергосбыт

Капитализация Пермэнергосбыт на сегодня 4,93 млрд. рублей. Является гарантированным поставщиком энергии Пермского края. На 2022-2024 год утверждена инвестиционная программа, основа которой является создание интеллектуальной системы учёта э/энергии.

Выручка компании выросла, как и себестоимость. Однако 2021 год оказался лучше. Частично это благодаря снижению операционных расходов, которые снизились почти на 16%. Заслугой послужило не только снижение ОС и судебных издержек, но и уменьшение издержек на собрание акционеров и прочих расходов, что снизило затраты на 88,6 млн. рублей. А это, между прочим, 40% от разницы между ЧП за 2020 и 2021 год, где была заработана ЧП 0,74 млрд. рублей и 0,96 млрд. соответственно.

Основная выручка идёт от продажи электроэнергии в розницу. Однако Пермэнергосбыт не стесняется получать доходы от иного вида деятельности и не стесняется продавать плёночные обогревателе, антенны и цифровые ресиверы. Но до гречи пока не добрались.

Владельцами в том числе являются членами совета директоров. Вряд ли они будут покупать то, что не заслуживает внимание.

Дивиденды

Дивиденды растут уже 5 лет подряд. И нельзя сказать что это плохо. Пермэнергосбыт не дойная корова и сумма дивидендов варьируется в процентах от прибыли от 57 до 80. А размер на привилегированные акции в Уставе прописан в 10% от Чистой прибыли.

Учитывая владение большими пакетами обыкновенных акций членами Совета директоров, они будут хотеть получать на свои акции дивиденды, а сделать это возможно если выплатить и по привилегированным акциям. Причём размером не меньше, чем по обычным. Но так как на обычные не обязательно выплачивать, то привилегированные справедливо стоят чуть больше обычных и в данный момент 19 рублей против 103 соответственно.

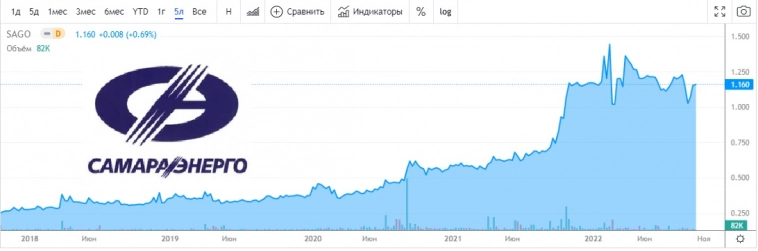

Самараэнерго

Первое, что бросается в глаза, так это выкуп собственных акций обществом. Купив сегодня (19.10.22) можно заработать 3% за 2 месяца, но это всего 12% годовых. А кто купил на дне в конце Сентября, так вообще получит 20% за 3 месяца. Но мы сейчас не о себе, а о компании.

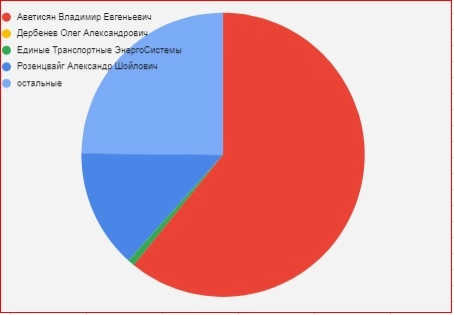

Самараэнерго — одна из крупнейших компания Среднего Поволжья и она обеспечивает около 45% общего энергопотребления региона. В руках 4-х человек зажато более 75% акций компании.

Чистая прибыль компании растёт 3 года подряд, что внушает оптимизм руководству и владельцам, заставляющее выкупать акции. А ведь есть ещё кубышка в 3 млрд. рублей, но её пока трогать, по всей видимости, не собираются.

Дивиденды

Самараэнерго дивиденды решила не платить, так как нечего тут раздавать деньги непонятно кому, ибо забрать всё потом можно только себе. А учитывая невнятность дивидендной политики без обязаловки перед префами, хоть какого-то внимания удостаиваются лишь обычные акции. Единственная идея в том, что владелец захочет выкупать акции, чтобы озолотиться будущими дивидендами, главное чтобы не делиться ни с кем.

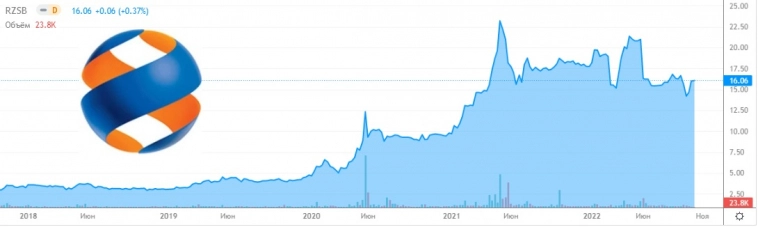

ТНСэнерго Ростов-на-Дону

У ТНСэнерго Ростов-на-Дону капитализация целых 4,66 млрд. рублей. Какая-то грустная компания, с рекламой аж бесплатного приложения, правда своей материнской компании. В общем, ещё какая-то мутная контора.

Вяло текущая деятельность напоминает трясину. Хорошо хоть уменьшается Чистый долг и это может стать пищей для размышления. Прибыль за 2021 год составила 869 млн. рублей с каким то дополнительным совокупным доходом на 95 млн. рублей. Сносок не было, как и времени разбираться с этим.

Дивиденды

С дивидендами беда и вот какая. По уставу ТНСэнерго Ростов-на-Дону должна платить 10% от Чистой прибыли, но почему-то держатели префов не всегда видят эти выплаты и дело не в их размере, а в наличии.

Присягаю на флаге, что я не копирую один и тот же скрин из Устава обществ, а делаю каждый раз новый из Устава соответствующих компаний, попутно вчитываясь в мелкий шрифт на баллоне освежителя воздуха.

Несмотря на чёрный шрифт на белом фоне, компания умудрилась осуществить выплату по обычным акциям минуя привилегированные. Правда это случилось в 2019 году, а кто старое помянет тому того этого… Фокусы да и только.

Рязаньэнергосбыт

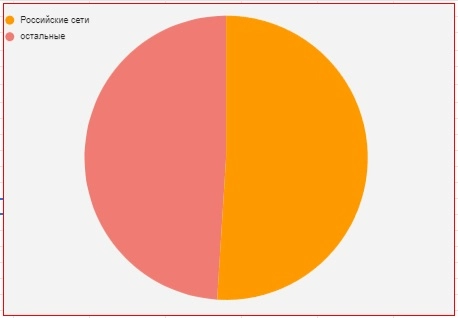

Сбытовая компания с капитализацией 3,33 млрд. рублей. Долга у компании нет и есть почти 1 миллиард бесхозных рублей. Всё владение Рязаньэнергосбыта указано на этой карте:

Чистая прибыль растёт несколько лет подряд, как и дивиденды. Более 90% акций Рязаньэнергосбыт принадлежит Русгидро.

Дивиденды

В 2021 году на каждую акцию было заработано 2,519 рублей из которых на дивиденды направлено 2,4 рубля на акцию. По Уставу нет чёткой дивидендной политики. Т.е. в любой момент могут случайно не выплатить. По крайней мере это будет зависеть от материнской компании Русгидро. Пока же выплаты дивидендов растут более 5 лет подряд. А своими выплатами Рязаньэнергосбыт даже хвастается, создав под них отдельную страницу у себя на сайте.

ТНСэнерго Ярославль

Компания с капитализацией в 3,36 млрд. рублей.

По итогу 2020 года был колоссальный убыток 2,4 млрд. рублей из-за дебиторки и убытком за год в 1,72 млрд. рублей.

Дивиденды

… а учитывая прибыль за 2021 год в 0,12 млрд. рублей есть подозрение, что дивидендов не видать как своих ушей. Даже не смотря на постепенно растущую выручку, которая увеличивается недостаточно быстро. А долг в почти 2 млрд. рублей как окантовка завершает мрачную картину.

Уж не знаю по чьей шизофренической идее были выпущены привилегированные акции в количестве аж 4,5 млн. штук. Но они сейчас оказываются бесполезней бумаги. Потому что бумагой можно было бы воспользоваться вместо лопуха, а вот пикселями нет. Хотя нужно быть до конца честным и сообщить, что они ранее вс же были, однако последние выплачивались в 2016 году.

В общем, привилегированный акции до сих пор ещё держатся и их сегодняшняя цена 85 рублей. Хотя кому оно надо.

ТНСэнерго Кубань

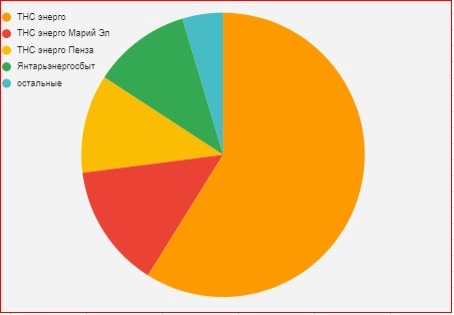

Компания с капитализацией 2,5 млрд. рублей. Работает как и её коллеги по цеху работает неважно. Долг в 3,34 млрд. рублей был увеличен с 3 млрд. рублей за счёт выплаты дивидендов в 2022 году. Куда перетекли средства можно увидеть с помощью структуры акционеров:

Так же как и некоторые предшественники, компания ТНСэнерго Кубань больше теряет, чем зарабатывает.

Дивиденды

Чёткой дивидендной политики в Уставе не прописано. Да и мы уже к этому времени привыкли, что несмотря на буквы и слова, миноритариев кидают через бедро и используют как придверный коврик.

Несмотря на дивидендную доходность акций ТНСэнерго Кубань за последний год, это было лишь в качестве помощи нуждающейся материнской компании. И скорей всего в будущем будут одни неопределённости. Да и что тут можно ожидать от компании-голодранца.

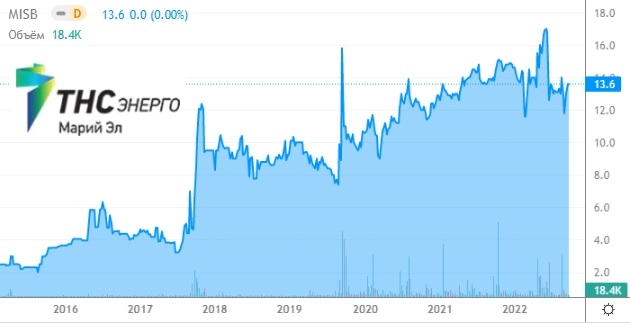

ТНСэнерго Марий Эл

1,8 млрд. рублей — это капитализация компании ТНСэнерго Марий Эл. Нет смысла повторять то, что написано о других компаниях, входящих в ТНСэнерго. Всё то же самое, если конечно касается профиля работы.

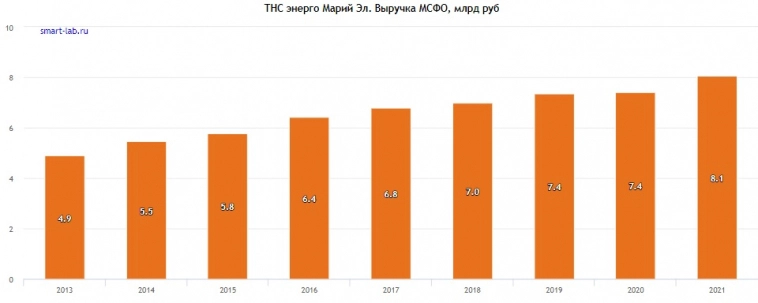

Выручка компании растёт уже несколько лет подряд

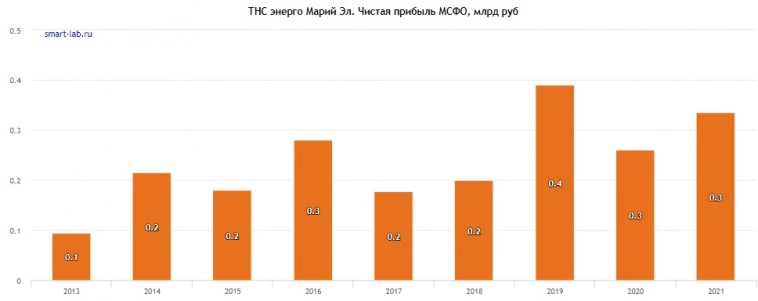

жаль этим не может похвастаться Чистая прибыль

Дивиденды

За 2021 год были выплачены рекордные дивиденды. Обалдели даже миноритарные акционеры и держатели префов. Никто не ожидал, что дивиденды будут выплачены, ведь за год до этого их не было. Возможно поэтому такую сумму и влили в карманы акционеров. В любом случае компания прежде всего ТНСэнерго, а потом уже Марий Эл.

В общем, учитывая всю семью, ожидать придерживаемость уставу не следует.

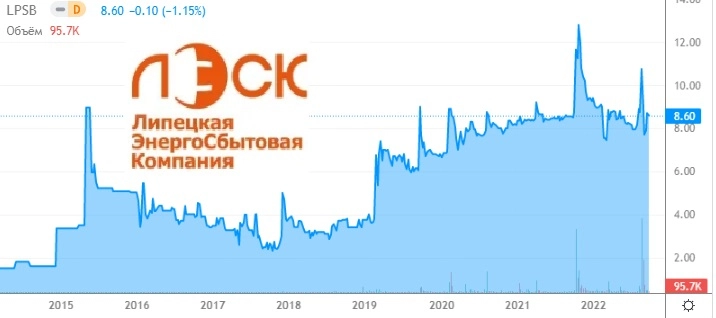

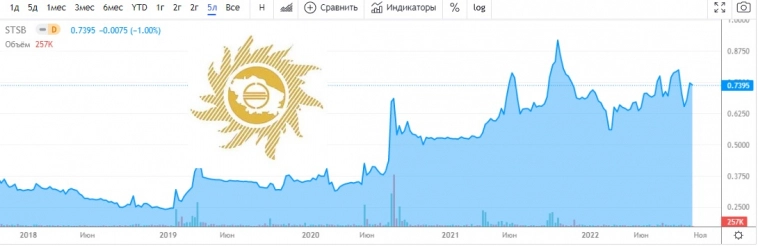

ЛЭСК

ЛЭСК обладает капитализацией в 1,34 млрд. рублей. И радует периодическими шпилями странных разгонов. Последние два происходили осенью 2022 и 2021 года. шпиль 2022 года дал рост котировкам в 95%, после чего естественно опустился даже ниже стартующих значений.

… а говорили снаряд не падает дважды. В общем, в нашем случае, есть небольшая вероятность, что в эту воронку будет ещё одно попадание. Но это не точно.

Компания предоставляет услуги энергоаудита, установку и модернизацию систем освещения, сопровождение технологического присоединения, электролабораторные испытания, монтаж и обслуживание средств пожарной безопасности и ряд других смежных работ.

Выручка скорее падает, чем растёт, хотя за 2021 год была получена рекордная прибыль в 552 млн. рублей. Долгов у компании нет, зато есть 1,35 млрд. рублей в кубышке. Получается, при покупке акций за 1 рубль, акционер получает акции и обратно свой рубль. По сути халява. Но кто ж это халяву вам просто так отдаст. Вспомните Сургутнефтегаз.

Однако в отчёте за 2021 год пишется о разногласиях с Россети Центр, общая сумма которых на конец 2021 года оценивается в 1,156 млрд. рублей. Вот тебе и кубышка.

Дивиденды

В Уставе ЛЭСК никакой ясности по дивидендам нет. Да и откуда им там взяться, если привилегированных акций нет, а в выплате дивидендов акционеры, похоже, не заинтересованы.

Последний раз дивиденды выплачивались в 2014 года по итогам 2013 года. и то это были жалкие 10 копеек на акцию с полученной дивдоходностью 6,67%, что гораздо меньше, чем в то время предлагалось на депозитах. Единственный позитив — это рост самих акций, что за это время выросли на 450%. Но ты ещё попробуй продать этот неликвид. Считай богатый, но без денег.

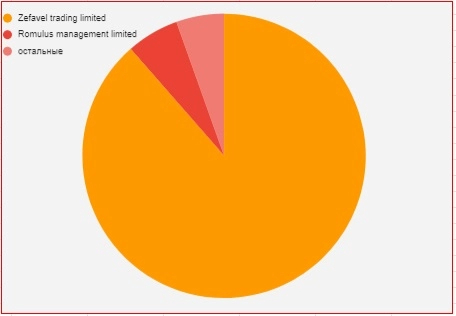

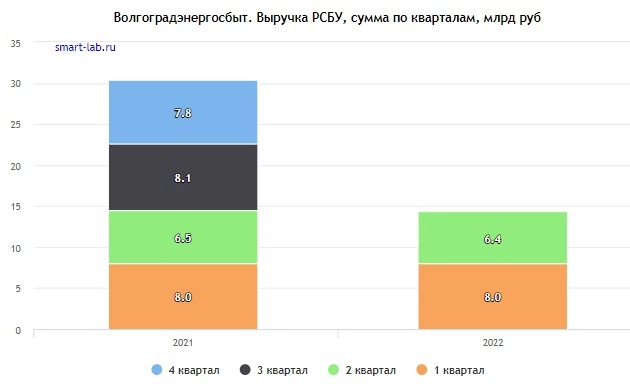

Волгоградэнергосбыт

Капитализация в 1,22 млрд рублей не то, о чём вы хотите услышать. Важно что там внутри. Хоть выручка компании и растёт из года в год, но Чистой прибылью тут почти не пахнет. Убыток по итогам 2019 года нивелирует всю работу за последние несколько лет. Дивидендов так же не предвидится. В общем, цена акций растёт, но непонятно зачем…

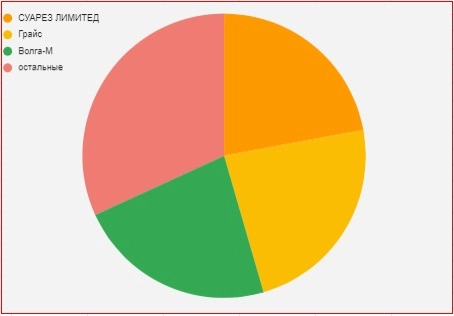

Новые лица (организации) в числе владельцев энергосбыта:

У них, похоже, свои интересы во владении компанией, что идёт вразрез с интересами дивидендных пенсионеров.

Дивиденды

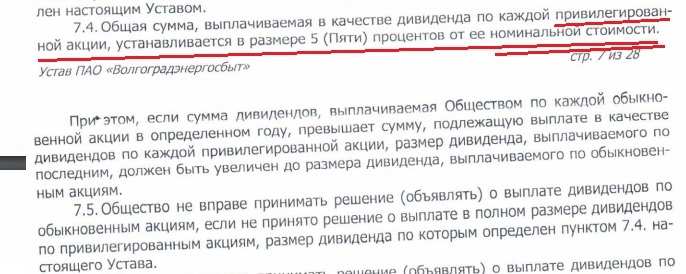

В Уставе общества чёрным по серому так и написано:

… целых 5 вшивых процентов (простите), от номинальной стоимости акций должны выплачиваться по привилегированным акциям. С этим вопросом мы с котом побежали смотреть номинальную цену акций Волгоградэнергосбыт и что же мы там увидели? Номинальной стоимостью оказались 0,12 рубля, а 5% от них жалкие 0,006 рублей. Даже до копейки не дотягивает. С топором на перевес ещё бОльшая хохма нас настигает, когда обнаруживается, что даже такие дивиденды по привилегированным акциям не выплачиваются. т.е. чихать они хотели. Дивиденды? Не, не слышал. Поэтому совсем не понятно почему префы Волгоградэнергосбыт стоят более чем в 10 раз выше номинала.

Ставропольэнергосбыт

Его высочество Ставропольэнергосбыт. Компания с капитализацией 0,79 млрд. рублей. Первая компания, где на сайте не нужно искать информацию для акционеров. Она внизу и нигде не прячется. за 2021 год компания установила 5500 счётчиков, что на 37,5% больше, чем за 2020 год. Конечно же деятельность энергосбытовых компаний тесно связана с неплательщиками. Эта беда не обошла стороной и Ставропольэнергосбыт, которой на 31 декабря 2021 года не заплатили 1,71 млрд. рублей. Из них 0,39 млрд. рублей это УК и ТСЖ.

Потребителей у компания, между прочим, почти 27000 юридических лиц и более полумиллиона физических лиц. Ставропольэнергосбыт удовлетворяет на 51% потребности Ставропольского края в энергии и обслуживает 70% этой территории.

В дополнение к своей основной деятельности, компания осуществляет оптовую и розничную продажу электротоваров, получает доход от сдачи помещений и транспорта в аренду. А год назад Ставропольэнергосбыт зарегистрировала новый вид деятельности “23,61 Производство изделий из бетона для использования в строительстве.

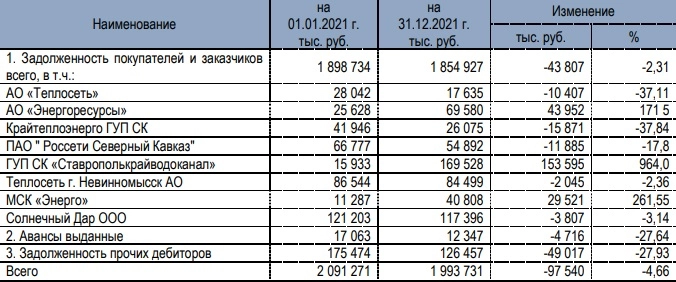

Ранее я писал о заботе компании о снижении дебиторки. Хоть кто-то заботится об этом:

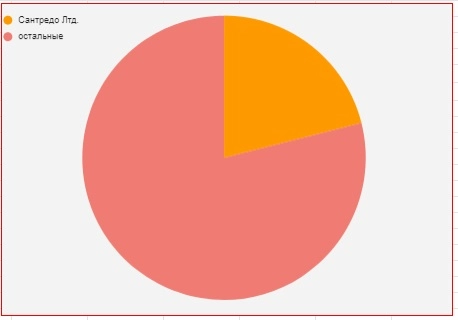

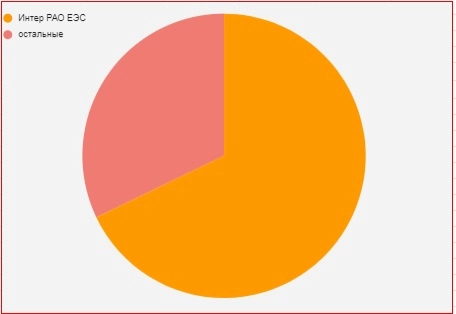

Структура акционеров выглядит удивительно, однако в некоторых источниках указано примерно так:

Однако я всё же больше доверял первому варианту, тем более в документах именно так.

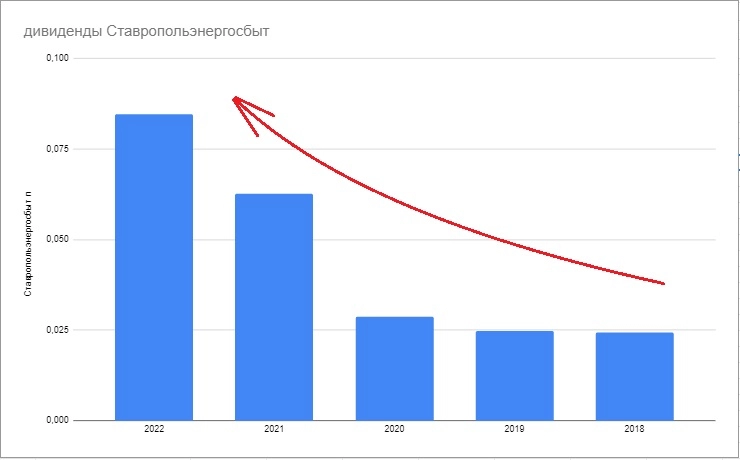

Дивиденды

По Уставу компания выплачивает на привилегированные акции 10% от Чистой прибыли Общества по итогам года.

Тут у нас есть нюансы.

- Компания честно выплачивает ежегодные дивиденды на привилегированные акции

- В уставе прописана выплата 10% от Чистой прибыли. Однако за последний год было выплачено 7%. Но это по МСФО. Т.е. общество выплачивает 10% по РСБУ и вот тут нужно обратить внимание, что эти 10% удерживаются уже несколько лет и ни больше, ни меньше.

Есть серьёзные опасения, что компания и впредь продолжит выплачивать дивиденды на привилегированные акции. Собственно опасения в том, что большая их часть протечёт мимо меня.

Тамбовэнергосбыт

Не смотря на то, что у Тамбовэнергосбыт такая же капитализация, как и у Ставропольэнергосбыт в 0,79 млрд. рублей. Чистая прибыль наверное кого-то радует:

на конец 2021 года общество имеет дебиторскую задолженность в виде 31 млн. рублей долгосрочной и 730 млн. рублей краткосрочной. В связи с чем был начислен резерв по сомнительным долгам в 301 млн. рублей. Тем временем на депозиты было размещено 528,7 млн. рублей.

Дивиденды

Из дивидендов Тамбовэнергосбыт платит ничего. В предыдущие годы это было понятно, ведь и прибыли практически не было. Что будет дальше пока неизвестно.

Калужская сбытовая компания

Капитализации 0,77 млрд. рублей. Выручка компании растёт несколько лет подряд

однако такое у сбытовых компаний встречается довольно часто. А вот растущую Чистую прибыль увидеть можно не всегда

Однако всё это меркнет на фоне дикой задолженности в размере 3,24 млрд. рублей. С такой ЧП, что показывает общество, долг отдавать целую вечность. И даже чуть больше.

Дивиденды

Нет даже смысла рассматривать дивиденды. Какая разница что там написано и где, когда компании карачун. Но это не точно.

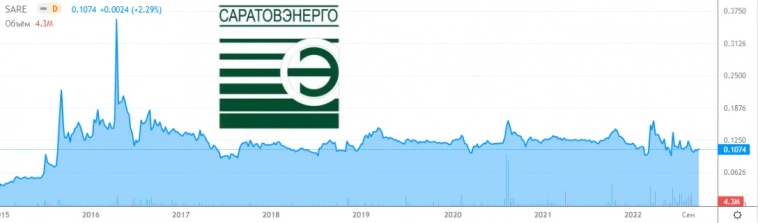

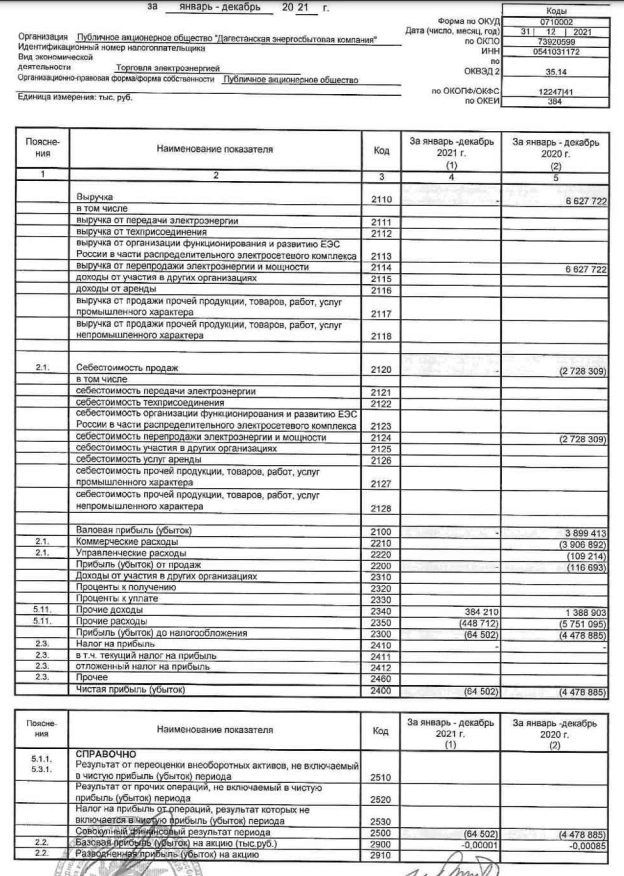

Саратовэнерго

Странная компания с капитализацией 0,67 млрд. рублей. Выручка миллиардная, а Чистая прибыль почти нулевая. Я пробовал попасть на сайт компании, но сайт ковиднулся, как и все связанные с ним страницы.

Да, есть префы, есть обычка, но получается, что это что-то вроде миража. Ведь чем дольше работает компания тем больше убытков получит.

По дивидендной политике так же ничего определённого. Да и какая разница, все равно платить дивиденды не из чего. за 2020 год по РСБУ было заработано вообще 5 млн. рублей.

ДЭСК

Я даже проверил. Эта компания, с капитализацией 0,64 млрд. рублей, ни разу не фигурировала в телеграм-каналах. Поэтому что там за всплеск был год назад на 25% — не ясно. Да и какой смысл выяснять, если компания настолько стабильна, что продолжает получать миллиардные убытки из года в год:

Ещё удивительно то, что у компании, вроде бы, нормальный сайт с нормальным доступам акционерам к информации. Может это удобство вместо дивидендов?

В принципе, я и сам бы не хотел владеть акциями этой компании, только если возможность их сразу продать.

Кредиторская задолженность около 45 млрд. рублей. Это примерно ⅔ всей капитализации энергосбытовых компаний вместе взятых.

В общем, ахтунг. А ведь в далёком 2016 году капитализация была 8,17 млрд. рублей.

Астраханьэнергосбыт

Другая ситуация обстоит с Астраханьэнергосбыт, имеющей капитализацию 0,54 млрд. рублей. Выручка растёт, Чистая прибыль нет.

В 2021 году основные акционеры незначительно увеличили свою долю владения компанией

Дивиденды

Хоть компания и не выплачивает сейчас дивиденды и в Уставе об этом практически ничего, но при выплате всей ЧП, можно было получить около 8% годовых. Интересно, почему основные акционеры увеличили долю владения. есть какие-то планы на компанию?

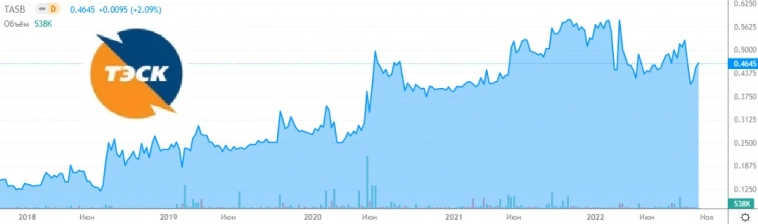

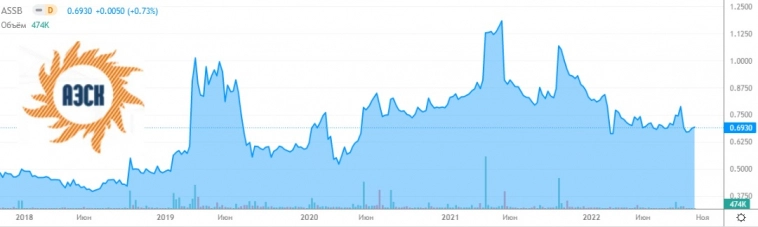

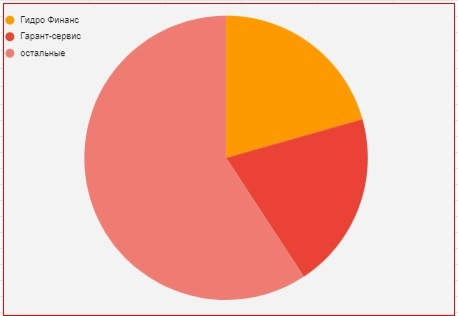

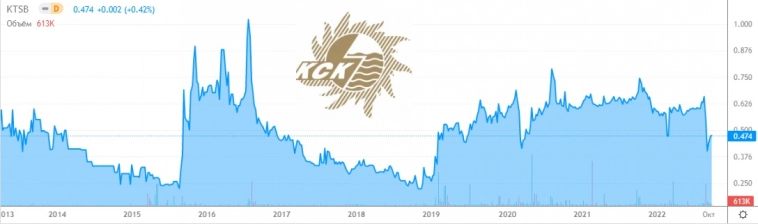

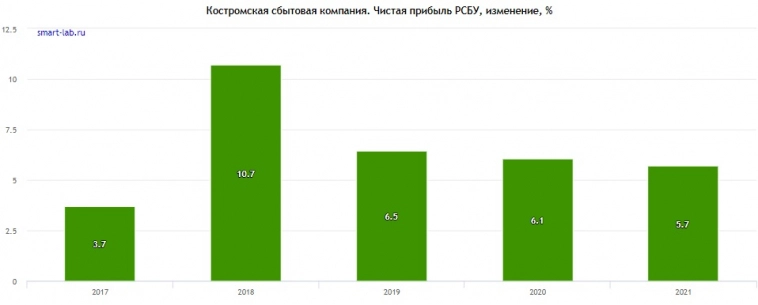

Костромская сбытовая компания

Уже кое-что поинтересней. В этой компании с капитализацией в 0,44 млрд. рублей и выручки и Чистая прибыль растёт и это приятно. Жаль только не теми темпами, как хотелось бы.

По дивидендной политике нужно выплачивать 10% от Чистой прибыли общества, но прибыль есть, а вот дивидендов нема. Куда они деваются известно лишь Гудини, но его уже не спросишь.

Мордовэнергосбыт

Компания ведёт свою деятельность в регионе, где величина гос.долга превышает доход. Если скинуться всем колхозом, то можно самим выкупить эту компанию, ведь капитализация всего 0,41 млрд. рублей.

Хоть компания и маленькая, но информация для акционеров есть. И даже больше, в 2021 году были выплачены дивиденды из нераспределённой прибыли.

Дивиденды

По дивидендом чего-то особенного не написано, но можно заметить вот что. После отсутствия выплаты дивидендов за год, в следующем году происходит выплата из нераспределённой прибыли.

… так что, в теории, можно в следующем году ожидать дивиденды. Однако что будет на практике пока не известно. По крайней мере Чистая прибыль за 1 полугодие 2021 года на 5,64% выше, чем за аналогичный период 2021 года. А выручка выросла на 6,83%. Как говорится день будет и пища будет.

ЧАСТЬ 2

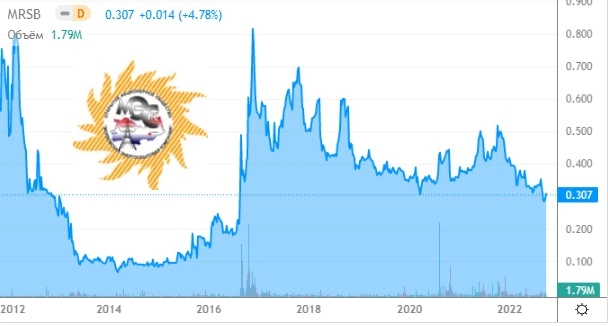

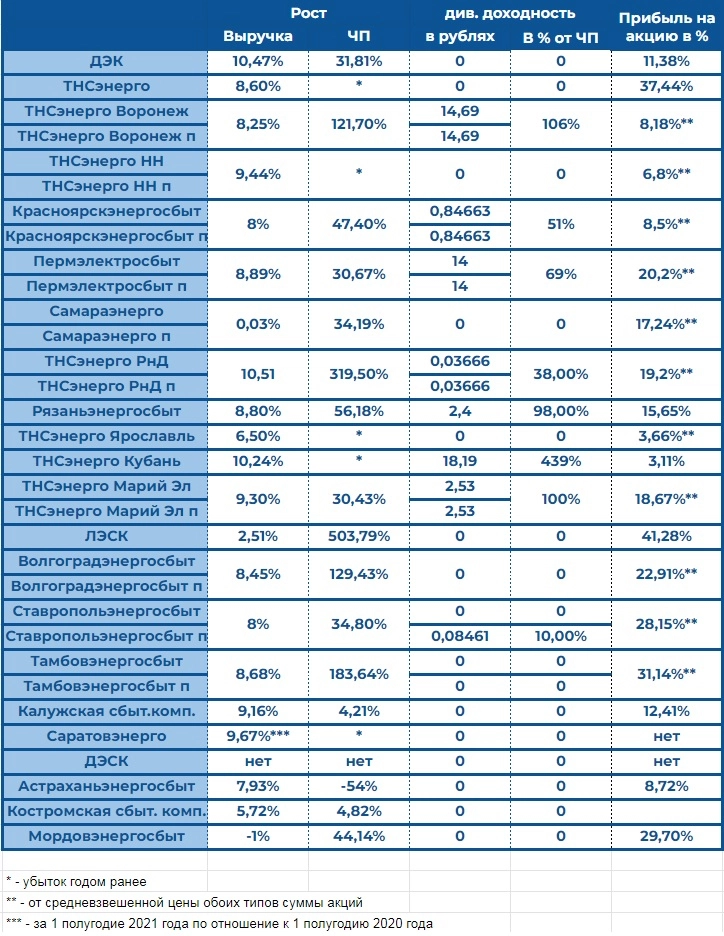

Теперь, когда мы выжили после краткого обзора, нужно подвести итоги. Показываю сравнительные данные за последний год работы:

В последнем столбике обозначен процент прибыли на акцию от её средней стоимости. Не стоит, глядя на рост ЧП г/г, мчаться за акциями, ведь может это не вас одарят прибылью, а скорее всего кого-то другого.

- ДЭК. Чистый долг в 4,5 раза больше Чистой прибыли. Дивиденды не платит.

- ТНС энерго. Есть кубышка в 2,6 млрд. рублей. Чистая прибыль непостоянна. Дивидендов нет и, скорее всего, не будет. Но это если по МСФО, зато по РСБУ совсем другая картина.

- ТНС энеро Воронеж. В кубышке 0,472 млрд рублей, но есть небольшой долг. Чистая прибыль растёт. Дивиденды за прошлый год заплатили, но нет гарантии, что выплаты продолжатся.

- ТНС энерго Нижний Новгород. Убыточная компаний. Дивидендов нет. Чистый долг 4,29 млрд. рублей.

- Красноярскэнергосбыт. Чистая прибыль растёт. В кубышке 2 млрд. рублей. Рост дивидендной доходности. Последняя дивидендная выплата в 0,648 млрд. рублей (50% от ЧП).

- Пермэнергосбыт. Чистая прибыль в целом растёт. Дивиденды платят и их объём растёт. В кубышке 2,12 млрд. рублей.

- Самараэнерго. Чистая прибыль растёт, дивиденды не платит. В кубышке 3,03 млрд. рублей. Собираются выкупать свои акции, но цены уже выше планки выкупа. У мажоритария какие-то хитрые планы.

- ТНС энерго Ростов-на-Дону. Выручка, в целом, растёт. Дивиденды непостоянны, а вместо кубышки Чистый долг в 2,36 млрд. рублей.

- ТНС энерго Ярославль. В целом убыточная контора с Чистым долгом в 1,82 млрд. рублей. дивидендов нет.

- Рязаньэнергосбыт. Чистая прибыль растёт. Дивиденды растут. В кубышке почти 1 млрд. рублей.

- ТНС энерго Кубань. В целом убыточный энергосбыт. Бывают дивиденды, но они странные. За 2021 год выплатили больше, чем заработали в предыдущие годы. Чистый долг 3,34 млрд. рублей.

- ТНС энерго Марий Эл. В последнем году Чистая прибыль сильно выросла. Долга почти нет. За 2020 год была пропущена выплата дивидендов, но в 2022 году была допвыплата, что компенсировала с горкой отсутствие той выплаты.

- ЛЭСК. Дивидендных выплат нет. Кубышка в 1,35 млрд. рублей. Неясность что будет дальше.

- Волгоградэнергосбыт. Хоть выручка и растёт, но Чистая прибыль непостоянно и в целом за последние годы принесла больше убытков, чем прибыли. Дивидендов нет как и долга.

- Тамбовэнергосбыт. Чистая прибыль сильно выросла по отношению к 2020 году и более чем в 10 раз выше, чем в 2019 году. Дивидендов пока нет. Нераспределённая прибыль на конец 2021 года 482,5 млн. рублей.

- Ставропольэнергосбыт. Растущая выручка и Чистая прибыль. Чистый уменьшающийся долг 0,83 млрд. рублей. Стабильные дивиденды.

- Калужская сбытовая компания. Растущая выручка и Чистая прибыль. Чистый долг 3,24 млрд. рублей. Дивидендов нет.

- Саратовэнерго. По МСФО 2020 года Чистый долг 700 млн. рублей. В последний год появился резкий рост Чистой прибыли компании, чего ранее не наблюдалось.

- ДЭСК. Глубоко убыточная компания. Лучше держаться от неё подальше. тут ещё забавно то, что при такой разницы в выручке и себестоимости, на коммерческие расходы направляется на 43% больше, чем собственно себестоимость при перепродаже э/энергии.

- Астраханьэнергосбыт. Выручка растёт, а Чистая прибыль нет. Долг всего на 340 млн. рублей. Дивидендов не платит.

- Костромская сбытовая компания. Отрадно видеть, когда Чистая прибыль растёт, да ещё и компания уничтожила свой чистый долг и приступила к накоплению кубышки.

- Мордовэнергосбыт. Чистая прибыль растёт. Долг держится ± на уровне. Дивиденды платят, но не ежегодно.

Хотел дополнительно написать про ТНС энерго и дочек. Но там уж слишком много, а тут текста и так на 1,5 обеда. Если кто захочет — пишите в комментариях.

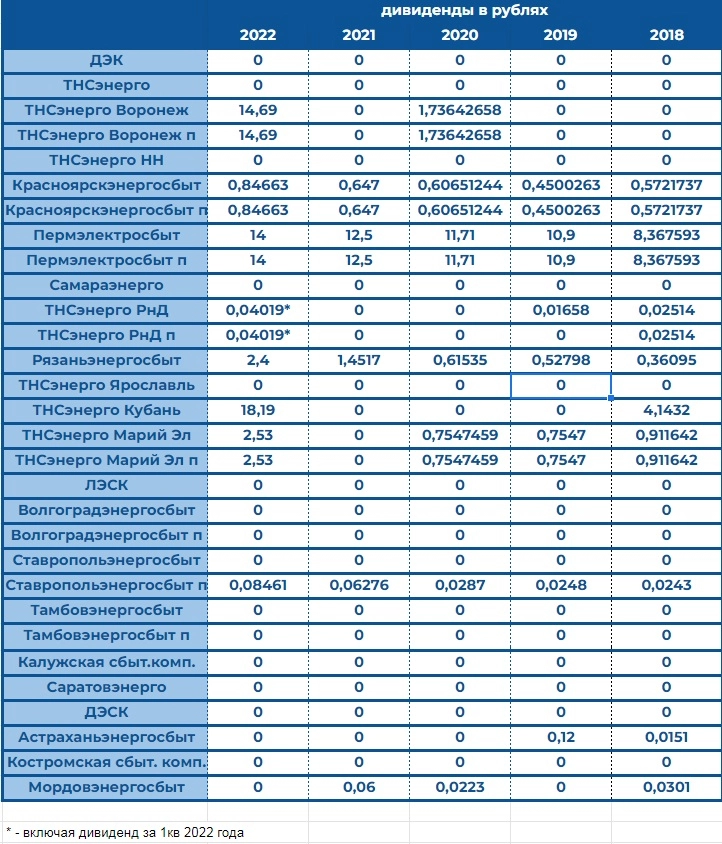

Приведём сравнительный характеристики дивидендной доходности акций энергосбытов:

Большинство энергосбытовых компаний не платит дивиденды или платит с перерывами. Связано это с различными факторами, в числе которых огромный долг, убытки от деятельности, растущая дебиторская задолженность и другие интересные проблемы.

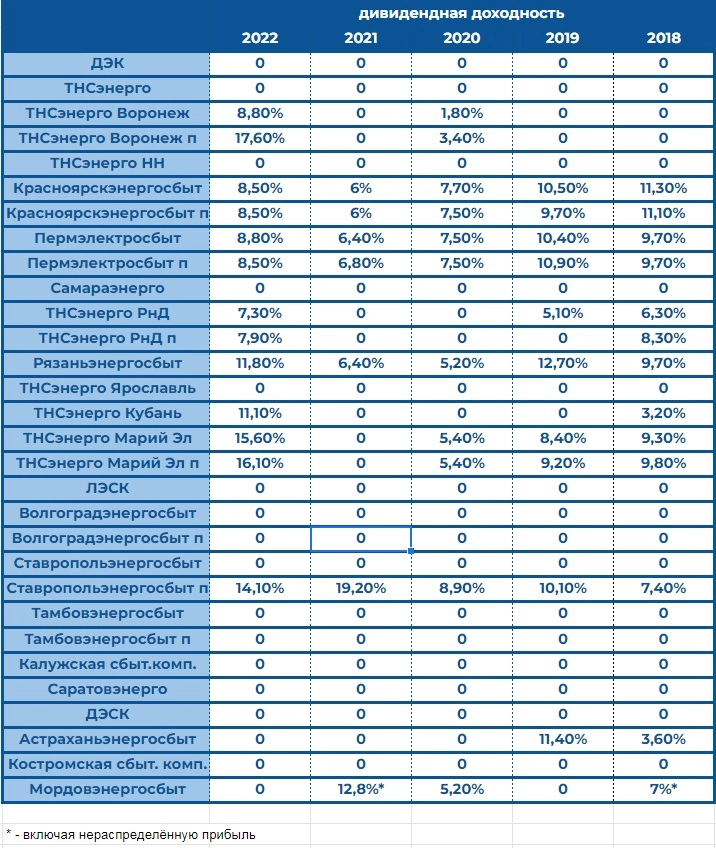

и конечно же дивидендную доходность:

Примерно половина из этих компаний по-своему интересны. Из них:

- Красноярскэнергосбыт

- Пермэнергосбыт

- ТНСэнерго Марий Эл

- Рязаньэнергосбыт

- Ставропольэнергосбыт

- Тамбовэнергосбыт

- Костромская сбытовая компания

Мы с вами знаем, что ЧП можно нарисовать какую угодно, но всё же отметим Чистую прибыль по годам:

Как итог этой малой энциклопедии энергосбытов скажу, что из выписанных компаний есть подозрительные, которые могут и начать выплачивать постоянные дивиденды, но это, как понимаете, не точно. Из платящих дивиденды выделим лишь 4 компании:

- Пермэнергосбыт

- Рязаньэнергосбыт

- Ставропольэнергосбыт

- Красноярскэнергосбыт

Но больше всех выделяется лишь одна — Ставропольэнергосбыт. Дело в том, что остальные 3 компании платят дивиденды от 50% по РСБУ. А иногда доходя до 100%. Их дивидендная доходность, как можно посмотреть выше, крутится вокруг 10% годовых. На их фоне Ставропольэнергосбыт — золотая жила. Мало того, что компания открывает новые виды бизнеса, так и платит дивиденды на префы 10% по РСБУ, размер дивидендов постоянно растёт, при этом имея дивдоходность более 10%. Если вдруг компания решит выплатить больше — будет ракета.

Единственная проблема — это неликвидность привилегированных акций Ставропольэнергосбыт.

п.с.

данный пост не является рекомендацией по каким-либо действиям с акциями указанных выше компаний.

Спасибо, по сбытам ценный материал!