⭐️ Инвестиционно-спекулятивная торговая система: стартует осенний сезон заработков

Добрый день, друзья!

Ещё год назад я был убеждённым долгосрочным инвестором, зарабатывавшем на покупке акций, отобранных при помощи динамического метода оценки конкурентоспособности эмитентов (https://smart-lab.ru/blog/737006.php).

Тогда у меня даже возникла иллюзия того, что можно будет уйти на пенсию в 45. Однако из-за геополитических потрясений, начавшихся в 2022 году стало ясно, что правила долгосрочного инвестирования больше не работают, а на пенсию неплохо бы выйти хотя бы к 75 (https://smart-lab.ru/blog/781047.php).

К апрелю 2022 года рынки вступили в такую фазу, когда падает всё: акции, облигации, золото, криптовалюты. Долгосрочное удержание каких-либо активов стало бессмысленным.

Особую актуальность этот вывод приобрёл для российских инвесторов, которых постоянно «нахлобучивают» блокировками недружественные страны и преследует «обособлениями» и запретами родной Центробанк.

✅ Поэтому я разработал гибридную инвестиционно-спекулятивную торговую систему (ИСТС), которая позволяет заработать даже на падающем рынке. Основной особенностью этой системы является то, что она исключает долгосрочное удержание акций.

Суть системы состоит в покупке акций американских эмитентов в торговую сессию, предшествующую публикации квартального финансового отчёта в расчёте на рост котировок после его публикации.

С одной стороны, ИСТС имеет спекулятивную форму, поскольку предполагает только краткосрочное удержание позиций. В то же время, система носит инвестиционный (фундаментальный) характер: в качестве эмитентов для сделок отбираются только финансово устойчивые компании роста. Такие компании, как правило, отчитываются лучше ожиданий аналитиков, за счёт чего их котировки после публикации финансового отчёта растут.

Весной я успешно провёл закрытое тестирование ИСТС. Летом система прошла публичную апробацию на Смарт-Лабе, в ходе которой экспериментальный депозит был увеличен на 16,8% за полтора месяца (детальный отчёт см. здесь: https://smart-lab.ru/blog/834728.php).

👉 На прошлой неделе в США стартовал осенний сезон публикации финансовых отчётов, а это значит, что у всех Смарт-Лабовцев вновь появляется возможность заработать при помощи ИСТС.

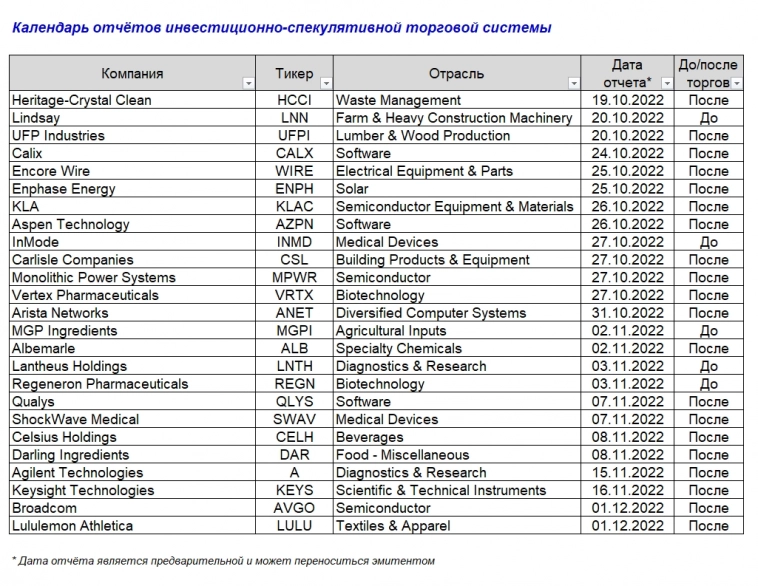

Ниже публикую календарь финансовых отчётов эмитентов, отобранных мной для осеннего сезона отчётов. В ближайшие полтора месяца в рамках ИСТС будет проведено 25 сделок.

Обращаю внимание на то, что календарь сделок является предварительным. Дата отчётности может переноситься эмитентом. Также оставляю за собой право на корректировки при существенном изменении ситуации на рынке.

Для планирования сделок следует обратить внимание на время публикации отчётности (до или после торговой сессии). Например, акции компании Lindsay, которая отчитывается 20.10 до открытия торговой сессии, следует покупать перед закрытием торговой сессии 19.10. Акции компании UFP Industries, которая отчитывается 20.10 после закрытия торговой сессии, следует покупать перед закрытием торговой сессии 20.10.

👉 Закрытие позиций производится в следующую торговую сессию после публикации квартального отчёта. Более длительное удержание акций в условиях падающих рынков не рекомендуется.

Комиссии брокера по сделкам пренебрежимо малы. Мой финамовский тариф составляет 0,035 % от суммы сделки. Если открыть и закрыть позицию, то комиссия составит 0,07%, что можно признать несущественной величиной.

К ним можно добавить комиссии за конвертацию рубль – доллар США, которую приходится проводить, чтобы долго не оставаться в токсичной валюте (на случай введения санкций против НКЦ). Комиссия за двойную конвертацию составляет 0,15%, что также не критично.

Для того, чтобы ИСТС была доступна даже неквалифицированным инвесторам, я подобрал те акции, которые доступны к покупке на СПБ Бирже. Рекомендуемые брокеры (неподсанкционные): Финам, БКС, Фридом Финанс.

Инвесторам следует помнить, что из 25 сделок будет как минимум одна, котировки которой после отчёта рухнут на 15-20%. Зимой таким «гадким утёнком» стал Vicor, весной – Digital Turbine, летом – Veeva Systems. Поэтому обязательно соблюдаем риск-менеджмент: доля одного эмитента не должна превышать половины спекулятивного депозита.

При этом следует помнить, что ЦБ РФ ввёл ограничения на покупку недружественных акций. Поэтому на ИСТС рекомендуется выделять не более 10% от депозита.

👉 Торговая система подходит даже для крупных портфелей и легко масштабируется на суммы свыше 1 млн. USD. В то же время, для того, чтобы продемонстрировать, что ИСТС позволяет зарабатывать и на небольших депозитах, наш стартовый капитал составит всего 1500 USD (около 100 тыс. руб.).

Первые покупки планируем на 19.10. О проведённых сделках буду информировать Смарт-Лабовцев в режиме реального времени.

С удовольствием отвечу на Ваши вопросы, друзья!

по старому это правило гласит так- что бы получить профит надо купить внизу и обязательно продать вверху

если акция не продается, то и профита с нее не будет

вопрос только сколько держать

и тут начинаются варианты