Доллар/рубль. Голландская болезнь. Бюджетное правило. От чего зависит курсообразование. 60 рублей – это адекватный курс? Какие перспективы?

Добрый день, друзья! Курс доллар/рубль уже почти 4 месяцаторгуется в относительно узком диапазоне. А последние 1,5 месяца и вовсезастрял практически на одной отметке в 60 рублей за доллар. Давайтеразбираться, насколько это адекватный курс, и как от чего он вообще зависит. Атакже обсудим ближайшие перспективы пары доллар-рубль.

Курс до СВО.

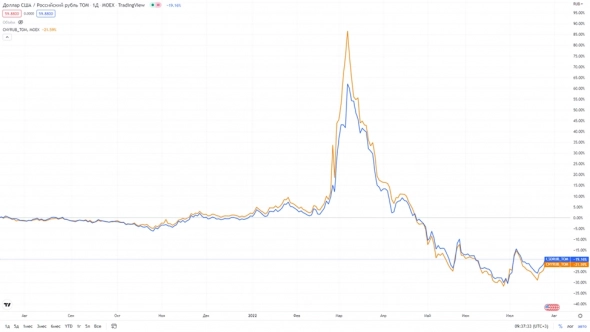

До начала СВО много лет доллар непрерывно рос к рублю.И это был ступенчатый процесс.

Т.е. обычно курс доллар/рубль торгуется более-менеестабильно (в относительно узком диапазоне), потом на очередном кризисе резкийимпульс вверх. Далее всегда следовала небольшая коррекция. И после этого Рубльснова становился стабильным на длительном отрезке. Но естественно, послеимпульса, цена уже не возвращалась обратно, новая ступень всегда была вышепредыдущей. И только после СВО произошёл возврат к предыдущей ступени. Но обэтом чуть позже.

Итак, до СВО таким образом обеспечивалась постепеннаядевальвация рубля. Зачем она вообще была нужна и почему так происходило? Деловсё в том, что наша экономика подвержена Голландской болезни.

Голландская болезнь.

Этот эффект получил такое название в честьГронингенского газового месторождения, которое было открытого в 1959 г. вГолландии. Это большое месторождение вызвало быстрое развитие газовой отрасли,и как следствие, рост экспорта газа. Это привело к большому притоку валюты встрану, что в свою очередь очень сильно укрепило национальную валюту.В итоге, вся негазовая промышленностьГолландии стала неконкурентоспособной, т.к. из-за крепкого курса издержки былизначительно выше, чем у других стран. Всё это привело к безработице, падениюпроизводства, падению ВВП и другим негативным эффектам.

В РФ исторически так сложилось, что тоже существует огромныйперекос в экономике. Нефтегазовый сектор фактически является базовым для всейстраны. Остальные отрасли подстраиваются под него и развиваются в зависимостиот его нужд и спроса. И этот сектор приносил огромный приток валюты в страну. Ифактически курс рубля должен был быть в разы крепче, чем был в реальности.

Лечение болезни.

В качестве одной из мер лечения Голландской болезни быловведенное правительством в 2004 году Бюджетное правило. Если упростить, то сутьэтого правила заключалась в том, чтобы все сверх доходы (например, свыше 40долларов за баррель) от нефтегазовых поступлений поступали в Резервный фонд(Золотовалютные резервы или ЗВР). Т.е. не поступали в реальную экономику и невызывали избыточный рост курса рубля.

При этом, по логике, в период кризисов, когда традиционноденьги «бегут» из развивающихся рынков в развитые, т.е. создаётся давление нанациональные валюты, этот фонд должен становится стабилизационным. Т.е. в такиепериоды ЦБ должен был обеспечить продажу достаточного количества валюты из ЗВР,чтобы удовлетворить спрос на нее со стороны нерезидентов. И тем самым, курсрубля был бы стабильным.

Но по факту, в острые фазы кризиса, сильной поддержки рублюне оказывалось. И поэтому возникали девальвационные импульсы. После которыхрубль в короткие сроки сильно падал. И далее снова за счёт бюджетного правиластабилизировался на новых уровнях.

Это было невыгодно населению. Потому что доллар становилсявсё дороже. Из-за этого дорожало практически всё, начиная с тур-путёвок иимпортных товаров, заканчивая отечественными товарами и продуктами (т.к. онитоже содержат импортные компоненты, плюс на общей инфляции растёт всё).

Но зато это было выгодно компаниям-экспортёрам, промышленнымкомпаниям и нашему правительству. Т.к. девальвация обеспечивает снижение затрат внутри страны (зарплаты вдолларах падают), а доходы остаются в валюте. То общие доходы в рубляхстановятся всё выше и выше. Это позволяет выплачивать всё больше рублёвыхналогов. Поэтому бюджет страны всегда покрывался доходами, не былонеобходимости брать долги.

Рубль после СВО.

Но после начала СВО, были введены серьёзные санкции.Во-первых, западные страны заморозили активы ЗВР на 300-350 млрд долларов. Т.е.это то что наше государство откладывало много лет. И главное, что ЦБ РФ быллишён возможности теперь за счёт интервенций (покупки/продажи валюты на бирже)влиять на курс рубля. Т.к. продавать нечего, — доллары и евро заморожены. Апокупать бессмысленно – новые покупки будут тут же тоже заблокированы.

Поэтому курс был предоставлен сам себе. И Голландскаяболезнь вышла на острую стадию. У рубля больше не стало препятствий.

И после короткой паники, когда население скупало валюту полюбым ценам, загнав курс на 120, рубль стал быстро укрепляться. Это происходилоиз-за того, что экспортёры по-прежнему продают много ресурсов, валюта в странупродолжает поступать. А спрос на валюту сильно упал. Во-первых, нерезидентамзапретили продажи активов. Во-вторых, население и компании сейчас такжеопасаются связываться с валютой, из-за рисков блокировки, трудностей с обналичкой,комиссией за хранение и т.п.

Рыночный ли курс?

Таким образом, несмотря на то что формально рубль – этосвободно конвертируемая валюта, т.е. ценообразование должно определятьсярыночными механизмами.

По факту, мы видим, что раньше роль регуляторов былаопределяющая, по сути бюджетным правилом и другими механизмами, ЦБ очень сильновлиял на курс.

И сейчас, после СВО, несмотря на то что влияние ЦБ ослабло,но зато из-за всех ограничений, спрос на валюту также искусственно снижен. Т.е.эту ситуацию также нельзя назвать полноценным рыночным ценообразованием.

Перспективы.

Несмотря на то, что сейчас курс доллара застрял на отметке60 рублей, и некий баланс между спросом и предложением нащупан, всё-таки вдолгосрочной перспективе следует ожидать роста курса доллара. Этому будутспособствовать следующие причины:

· Правительство рассматривает введения новогобюджетного правила, на сей раз через Юань. Но это в целом конечно такжеповлияет на ослабление рубля. Т.к. избыточные валютные сверхдоходы от экспортане будут попадать в экономику.

· Поступление валютной выручки у компаний такжеможет снизится. Это может произойти из-за геополитических событий. В частности,страны G7 вводятпотолок цен на российскую нефть. Газпром значительно снизил продажи газа.Страны ЕС не покупают российский уголь. Экспорт металлургов упал в разы.

· Происходит планомерное восстановление импорта.Т.е. всё больше валюты утекает из страны на покупку иностранных товаров. И еслипосле санкций многие логистические и финансовые цепочки были подорваны, тосейчас они быстро восстанавливаются.

· ФРС США продолжает поднимать ключевую ставку.Привлекательность доллара растёт. Он очень сильно укрепляется к остальнымвалютам.

· ЦБ РФ снижает ставку, тем самымпривлекательность рубля, как средства сбережения, падает.

Конечно полностью что-то предсказывать невозможно. Особенно сейчас- в период геополитических неопределенности и мирового кризиса. Неожиданные события могут прилететь с любойстороны и в любой момент. Поэтому какой будет курс рубля не знает никто. Вчастности, он может и дальше укрепляться. Но всё же по причинам, описаннымвыше, вероятность ослабления рубля и скорого возврата доллара в диапазон 70-80значительно выше.

Поэтому если и делать какую-то ставку, то я бы делал наослабление рубля. Но т.к. доллар в нашей стране – это токсичная валюта. То яотдаю предпочтение юаню, т.к. он практически привязан к курсу доллара снебольшой погрешностью, поэтому их движения практически синхронны. В случаеослабления рубля, вырастет как доллар, так и юань.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, чтовсё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционнойрекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы ипредложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

Полная версия статьи на Яндекс-Дзен.

-----------------------------------------------------------

Давайте инвестироватьвместе! Ставьте лайки и обязательно присоединяйтесь:

Телеграм: https://t.me/Investovization_official

Неохота вставлять картинку USD/CNY. Просто текст: Изменение за год 7,46%

в виде ослабления юаня