15 ноября 2021, 07:52

Есть ли жизнь после дефолта?

При покупке облигаций не ждут, что по ним будет допущен дефолт, но риск его возникновения никто не отменял. В ближайшие несколько лет большому количеству эмитентов из сегмента ВДО предстоят оферты и погашения. Деньги на это из бизнеса основная их часть взять просто не сможет, а значит остро встанет вопрос рефинансирования либо, и если перезанять все-таки не удастся, то неизбежного дефолта. Как часто происходят дефолты, и что делать, если это затронуло ваш портфель, рассказываем в нашем новом материале.

Что такое дефолт, и как он происходит

Технический — дефолт это еще не дефолт в полном смысле слова. Просрочка может быть допущена по разовой причине, например, из-за технических проблем с переводом или из-за неожиданного кассового разрыва. При техническом дефолте у эмитента есть grace period — 2 недели (10 рабочих дней) на исполнение обязательств. Если эмитент расплатился в течение этого срока, то, как говорится, «пронесло». Но осадок, конечно, остается, и в будущем стоимость заимствований для компании может быть выше.

Если эмитент не смог решить проблемы за две недели, то технический дефолт становится самым настоящим. У инвесторов появляется право требовать досрочного погашения своих бумаг. Биржевые облигации в течение двух дней исключаются из котировальных списков Московской биржи и начинают торговаться в спец-режимах: «Облигации Д-Режим основных торгов» и «Облигации Д-РПС». Так биржа маркирует облигации, по которым допущен дефолт, чтобы не смешивать их с бумагами здоровых компаний.

Для владельцев дефолтных облигаций с этого момента начинается нервный и тревожный период переговоров с эмитентом и туманных перспектив, о чем будет рассказано чуть ниже.

Какова вероятность встретиться с дефолтом

По статистике уровень дефолтности российских корпоративных облигаций выше среднемирового, но ниже дефолтности бондов спекулятивной категории. По данным S&P Global Ratings, среднегодовая доля дефолтов в мире с 2015 по 2020 г. составляет 1,7% против 2,3% для российских эмитентов. В инвестиционной категории (рейтинги от BBB+ и выше по шкале S&P) мировая статистика отмечает долю дефолтов менее 0,1%, а в спекулятивной — 3,4%.

В 2012–2014 и в 2016 гг. статистика дефолтов на российском рынке выглядела лучше, чем в среднем по миру.

Число дефолтов зависит от общей экономической конъюнктуры. Пик по количеству дефолтов в России был ожидаемо зафиксирован в кризисном 2009 г., после чего следующие скачки наблюдались в 2015 г. и 2020 г. В 2015 это было связано с девальвацией рубля и скачком процентных ставок, а в 2020 — пандемией COVID-19.

Последние 5 лет число дефолтов в России растет как в абсолютном, так и в относительном выражении. В 2020 г. объем эмиссий, по которым был зафиксирован дефолт, вырос на 60% к уровню 2019 г. до 0,5 трлн рублей. Это составляет чуть более 3% от всего объема рынка корпоративных облигаций.

Может показаться, что рост дефолтов связан с расширением присутствия средних и малых эмитентов, которые до 2018 г. были почти не представлены на публичном долговом рынке. Но на самом деле значительная часть просроченной задолженности в 2017–2020 гг. имеет прямое или косвенное отношение к санируемым банковским группам — «Открытие» и БИН, которые были взяты под контроль ЦБ в 2017 г.

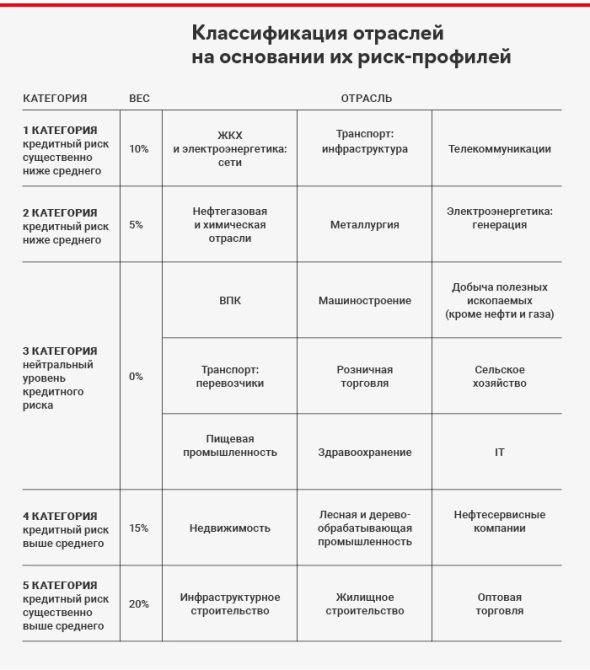

В отраслевом разрезе статистика по дефолтам в России не показательна, поскольку во многих секторах доля облигаций еще очень мала по сравнению с банковскими кредитами, где и происходит большая часть дефолтов. Можно привести пример ранжирования отраслей по уровню риска, которое использует агентство АКРА в своей методологии.

В разрезе рейтингов российская статистика пока не показательна, ввиду небольшого объема данных. Агентство НКР приводит результаты бэктеста по частоте дефолтов у бумаг с рейтингами по методологии агентства. Эта картина справедлива только для рейтингов НКР, но с учетом сопоставимости оценок всех агентств, она может отражать примерный порядок цифр.

Статистика на рынке ВДО

В ноябре 2021 г. к сегменту ВДО можно отнести более 300 выпусков облигаций совокупным объемом более 280 млрд рублей. По причине молодости рынка число дефолтов невелико, но прецеденты уже были. Совокупный объем проблемной задолженности можно оценить в 4,8 млрд рублей или порядка 1,7% от всего объема рынка. Отраслевые эксперты единодушны во мнении, что по мере дальнейшего созревания рынка объем дефолтов в сегменте ВДО будет расти. Озвучивается целевой коэффициент дефолтности от 3 до 5%.

Специалистам «Эксперт РА» внушают опасения следующие 2 года, когда многие эмитенты столкнутся с необходимостью рефинансировать долги по более высоким процентным ставкам. В 2022 г. объем оферт и погашений среди эмитентов с рейтингами ниже A- оценивается в 172 млрд рублей, а в 2023 г. — 136 млрд рублей По мнению «Эксперт РА», некоторым компаниям не удастся пройти этот период, и дефолты будут допущены более чем по 7 облигационным выпускам.

Агентство АКРА более оптимистично, но это касается только эмитентов с его рейтингами. В статье с говорящим заголовком «Нет поводов для беспокойства у владельцев бумаг с кредитными рейтингами АКРА» агентство сообщает, что все риски, связанные с рефинансированием, уже учтены в действующих рейтингах. По оценке специалистов, степень потенциальной дефолтности компаний с рейтингами BB и ниже «не носит критического характера».

Есть ли жизнь после дефолта, и как вернуть свои средства?

Сразу после технического дефолта нужно подробно изучить ситуацию и рассмотреть целесообразность продажи. Каждый дефолт индивидуален, поэтому единой рекомендации для всех случаев быть не может.

Иногда деньги просто «зависают» в платежной системе и приходят на день позже, как это было в июле 2021 г. со «СДЭК-Глобал». Иногда компания сталкивается с кассовым разрывом и не укладывается в grace-период, но ее спасает якорный кредитор или организатор размещения, как это было весной 2020 г. с компанией «Каскад».

Не очень хорошим сигналом является молчание эмитента. Как правило, если эмитенту нечего сказать, значит дела плохи. Напротив, хороший сигнал, если эмитент с первых дней сообщает о причинах дефолта и предлагает пути для решения ситуации: обозначает дату исполнения обязательств или начинает обсуждать реструктуризацию.

Если проблемы эмитента глубокие, и вероятность их разрешения невелика, то небольшой пакет облигаций, может быть, выгоднее продать на бирже, пусть даже с дисконтом. Часто для миноритарных кредиторов это лучший выход. Но если цена упала слишком сильно, или на торгах не хватает ликвидности, то за свои деньги инвестору придется побороться другими методами. И здесь есть два решения.

Банкротство

Спустя 3 месяца после дефолта кредиторы с суммой долга выше 100 000 рублей могут инициировать процедуру банкротства. В этом случае имущество должника идет с молотка, а вырученные средства направляются кредиторам в порядке очередности. Очередность эта зафиксирована в 134 ст. 127-ФЗ «О несостоятельности (банкротстве)».

Задолженность перед владельцами облигаций находится в конце списка после платежей в пользу государства, работников компании, служб ЖКХ и издержек на арбитражное управление (саму процедуру банкротства). В чуть лучшем положении находятся держатели облигаций, обеспеченных залогом, поскольку они имеют приоритет в получении средств от реализации залога. Но залоговые облигаций на публичном рынке почти не представлены. Первые шаги по их популяризации сделал «Юнисервис Капитал», разместив в марте этого года выпуск объемом 90 млн рублей, обеспеченный недвижимостью.

На практике при банкротстве миноритарным инвесторам остаются крохи, если вообще остаются. По официальной статистике, владельцы необеспеченных облигаций могут рассчитывать на 6,5% от заявленных требований. При этом банкротство — очень долгая и затратная для истца процедура, которая тянется от 2 лет и дольше.

Например, МФК «Домашние Деньги» допустила дефолт в апреле 2018 г. В августе того же года была инициирована процедура банкротства. В марте 2019 г. в отношении компании была введена процедура наблюдения, в январе 2020 г. она была признана банкротом, и до сих пор идет формирование конкурсной массы. Арбитражный управляющий оспаривает сделки должника и изыскивает средства для возмещения убытков кредиторам. Шансы на возврат у владельцев облигаций невелики.

Реструктуризация

Вторым вариантом является реструктуризация задолженности. В ходе нее эмитент и владельцы облигаций договариваются об отсрочке платежа, изменении графика погашения, ставке купона и иных параметрах долга. В России эта процедура может происходить в досудебном порядке (как в Великобритании и Германии) или в рамках мирового соглашения по суду (практика США).

Реструктуризация является более выгодным решением для всех сторон сделки. Арифметика простая: если компания может зарабатывать прибыль, значит ее имущество в будущем вырастет, и его хватит на выплату долгов, хоть и с отсрочкой. Интерес владельцев компании в том, что они сохраняют бизнес и могут поправить финансовое положение в будущем. Интерес кредиторов — однажды вернуть свои средства в полном объеме.

Вариантов здесь может быть множество. Взамен старых облигаций могут быть выпущены новые с более длинным сроком погашения — это называется новация. Облигации могут быть конвертированы в акции. Так, например, был решен вопрос с рублевым долгом печально известного «Сибирского гостинца». На текущий момент по долгам этой компании в среднем компенсировано около 9% потерь.

В процессе переговоров между кредиторами может происходить конкуренция. Владельцы разных выпусков облигаций, банки и прочие кредиторы могут иметь конфликт интересов и пытаться настоять на более выгодных условиях именно для себя. В зарубежной практике, по информации Lecap, владельцы необеспеченного долга (беззалоговых облигаций) в ходе досудебной реструктуризации всегда получают худшие условия с точки зрения графика погашения, обеспеченности долга и ковенантного пакета. Поэтому в США, например, реструктуризация происходит исключительно в рамках судебной процедуры, где суд следит за тем, чтобы все кредиторы получили справедливые условия.

Примечательно, что в России статистика для миноритарных кредиторов выглядит значительно лучше. Скорость, с которой эмитент может достичь соглашения с облигационерами, дает ему возможность быстро решить вопрос с дефолтом и в спокойном режиме вести переговоры с остальными кредиторами. Поэтому в России владельцы облигаций зачастую получают более выгодные условия, чем иные кредиторы. Особенно это характерно для случаев, когда облигации составляют лишь малую часть общей задолженности.

На текущий момент правительство рассматривает изменения в законопроект о банкротстве, которые, помимо прочего, закрепят процедуру реструктуризации в качестве одной из мер финансового оздоровления. Возможно, в ближайшие годы процедура станет более прозрачной для инвесторов и позволит исключить слабые места, характерные для сложившейся ранее деловой практики.

Порядок действий владельца облигации при дефолте

Сразу после дефолта инвестору необходимо включиться в процесс переговоров с эмитентом. Нужно внимательно следить за актуальными новостями от компании и организатора размещения, а также вступить в контакт с представителем владельцев облигаций (ПВО) при его наличии. Именно через ПВО удобнее осуществлять все коммуникации и получать необходимые консультации.

После дефолта по любой выплате (купон, оферта или погашение) у инвестора возникает право требовать досрочного погашения своих бумаг. Это требование необходимо направить эмитенту заказным письмом или в электронном виде через систему НРД в соответствии с п. 2 ст. 17.3. и ст. 8.9 закона «О рынке ценных бумаг».

Далее инвестор получит приглашение на участие в общем собрании владельцев облигаций (ОСВО). На этом собрании числом голосов 75%+1 могут быть утверждены условия реструктуризации. Решения ОСВО обязательны для всех владельцев выпуска облигаций, в том числе голосовавших против или не участвовавших в голосовании.

Очень важно постоянно быть в контакте с эмитентом или ПВО и следить за ходом дела, иначе процесс может затянуться. В такой ситуации оказался, например, «Дядя Денер», который после дефолта весной 2021 г. долго не мог выйти на контакт с держателями облигаций.

Вообще формат переговоров о реструктуризации сильно зависит от инвесторской базы. Если она концентрирована, и основной объем принадлежит 2-3 крупным кредиторам, которые могут согласовать реструктуризацию на ОСВО, то все переговоры проходят с ними. Миноритарных инвесторов ставят перед фактом в преддверии собрания.

С одной стороны, такая ситуация позволяет быстрее прийти к решению. С другой — как раз здесь может в полной мере может сыграть конфликт интересов, если владелец крупного пакета облигаций аффилирован с иными кредиторами или акционерами. Банк России ищет возможные решения, чтобы обозначить справедливые правила игры в этом узком месте, но много вопросов до сих пор остаются актуальными.

Если же выпуск равномерно распределен среди большого количества инвесторов, то эмитенту приходится обсуждать условия со всеми и роль ПВО в качестве посредника здесь сложно переоценить. ПВО может взять на себя задачу консолидации инвесторов для переговоров с эмитентом.

Если переговоры по реструктуризации окончательно зашли в тупик, то есть возможность предъявить иск к эмитенту. Это можно сделать спустя 30 дней с момента дефолта. Иск может подать ПВО от лица инвесторов. Иногда это усиливает переговорную позицию инвесторов и мотивирует эмитента на поиск компромисса.

Также иск может быть подан индивидуально. В этом случае истец может одним из первых добраться до денег эмитента, если реструктуризация так и не состоится. Но в этом случае на истца ложатся процессуальные расходы. Кроме того, если на ОСВО будет принято решение о реструктуризации и/или об отказе от права судиться с эмитентом, то деньги и время на иск будут потрачены зря, ведь решения ОСВО обязательны для всех держателей облигаций.

Как избежать дефолта?

Лучший способ пережить дефолт без потерь — смотреть на него со стороны. Но, к сожалению, даже при тщательном финансовом анализе эмитента это не всегда удается, ведь любой бизнес связан с рисками. «Открытие Холдинг», «Мечел», «Ютэйр», СУ-155 — все они считались надежными заемщиками с высокими кредитными рейтингами незадолго до того, как допустили дефолт. Бизнес эмитентов ВДО по определению более рискованный, поэтому диверсификация портфеля является ключевым правилом успешного инвестирования в этот сегмент.

Также приведем ряд «красных флажков», которые должны насторожить инвестора и стимулировать его поглубже разобраться с бизнесом эмитента.

Доходность выше средней для сегмента. В начале ноября 2021 г. большинство высокодоходных бумаг торгуется с доходностью в пределах 10–14% (2,5–6,5% над уровнем ключевой ставки). Если по бумаге доходность составляет 17% и более, то вероятность дефолта здесь более чем реальна.

Компания стабильно убыточна. Если компания теряет деньги, то однажды собственный капитал закончится и дело дойдет до денег кредиторов.

Неоднократные технические дефолты. Здесь, как в поговорке: «Один раз случайность, два — совпадение, три — закономерность».

Высокая долговая нагрузка. Чем выше долг, тем тяжелее его обслуживать и тем сложнее рефинансировать. Чистый долг/EBITDA выше 6х в большинстве случаев представляет сложности для компании.

Низкий уровень прозрачности. Сам по себе этот фактор не влияет на платежеспособность. Но при наличии двух сопоставимых компаний с разным уровнем прозрачности, лучше выбирать более открытую. Нынешний уровень развития рынка ВДО уже позволяет быть более избирательным и не покупать «кота в мешке».

Читайте на SMART-LAB:

2025: год адаптации и перестановки сил на рынке МФО

СРО «МиР» подвела результаты 2025 года на основе данных от крупнейших МФО, на которых приходится 80% рынка. Давайте посмотрим, что происходит. Тенденции IV квартала: Совокупный портфель...

26.02.2026

Мне тоже понравилось. Четко и по делу. Вроде, ничего нового, но лишний раз вспомнить и перетряхнуть в голове — полезно.

Хотя, если честно, внутренне считаю такой подход для рядового инвестора (меня) — ерундой. Я могу отсмотреть десяток компаний, по этим параметрам. Пять отсеять, пять купить. И, при этом, нет НИКАКОЙ гарантии, в какой пятерке будет больше дефолтов. Скорей всего, будет 0/0 (времена такие). И в чем смысл огород городить?

Пока что (тьфу-тьфу-тьфу) риск дефолта очень низок. Кстати, вот ЭТУ статистику я почитал. Какой процент компаний, вышедших на биржу, прекращает выплаты. Лет за 5-10. Кто на каком по счету выпуске облигаций. Возможно, первый, второй, рискованные, а, если компания уже 5-10 выпусков сделала, то бери смело.

Я, тьфу-тьфу-тьфу, еще ни разу на дефолт не напоролся. Почти. Жена взяла для дочки «Дядю Денера». С моего ведома и согласия, само собой. Хотели на примере подарка на ДР привить начальную финансовую грамотность. И он-то и дефолтнулся, зараза. Привили, блин :)

Ну, и что? Да, потеряли часть денег. Но небольшую. Бумаги диверсифицируем по типу, акции/облигации/ETF (в другие инструменты не умею, пока что), облигации — по срокам, надежности, доходности, эмитентам. В итоге, на одного эмитента приходится 1-2% от портфеля. Ну потерял, бывает, такова селяви. Никакие анализы от этого никак не страхуют. Диверсификация — наше все, а анализы — упражнение для ума, оттачивание навыка (что тоже хорошо).

Кредиторы в гонке за лоббирование своих интересов наращивают доли, выкупаю д.бонды у миноров?