Ежемесячные наблюдения (сентябрь 2021)

Сентябрь для фондового рынка подошел к концу, пора подводить «итоги».

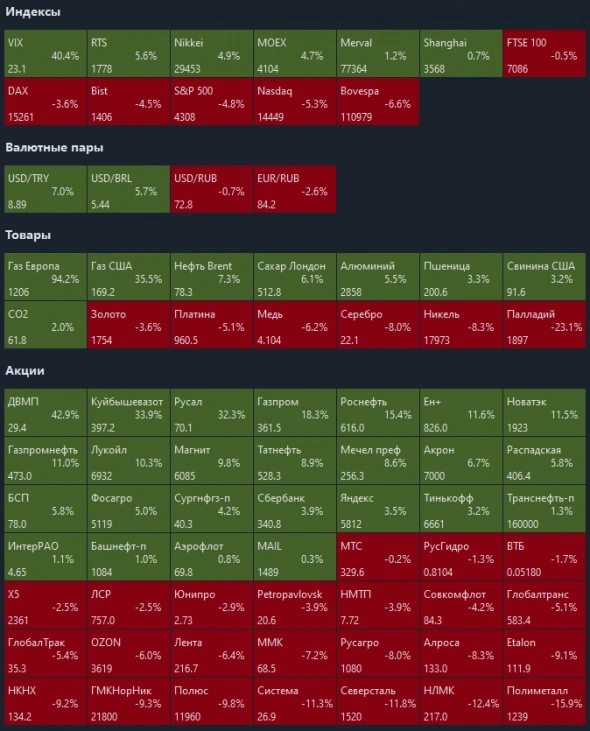

Выделил динамику за месяц наиболее интересных для меня российских активов + зависимых индексов и курсов валют. Краткие комментарии по наиболее интересным движениям:

По индексам:

— Рост волатильности на рынках США и падение американских индексов впервые за долго время. Согласование госдолга, антигравитация ставок, выход инфляции из под контроля и прочие страшилки на повестке.

— Российский индекс Мосбиржи тем временем пробивает исторические максимумы, индекс РТС показывает сильную раскорреляцию с индексами собратьев – спасибо высоким ценам на энергоресурсы и прочее сырье.

По валютам:

— Рубль в сентябре был самой крепкой валютой, остальные валюты развивающихся стран упали на 5-7%.

По товарам:

— в ценах на газ в хабе TTF (Европа) такое ощущение, что уже какой-то корнер – цена на исторических максимумах и выросла практически на 100% за месяц. Цена на газ в США на Henry Hub начинает коррелировать с мировыми ценами на газ и тоже подросли неплохо;

— стоит отметить падение Палладия, любителям больших дивидендов от ГМК Норникель стоит напрячься, тем более медь и никель тоже упали в этом месяце;

— нефть медленно, но верно идет к трехлетним максимумам и 80 долларам за бочку. Учитывая, текущие мировые цены на газ – топить мазутом, как и углем уже стало не так вредно для экологии людей из стран золотого миллиарда

По акциям Российской Федерации:

Чемпионы сентября:

— ДВМП. Продолжается рост акций компании, которая имеют прямую выгоду от высоких цен на фрахт контейнеров во всём мире. Удачное стечение обстоятельств превратил преддефолтную компанию, которая недавно не могла заплатить купоны по облигациям в белого лебедя с огромным денежным потоком. Ждем развязки с долгом Магомедова, развитием СМП и так далее.

— Куйбышевазот. Высокие цены на газ вынуждают производителей удобрений останавливать производство (Англия, Европа, Украина). Отечественные производители в этом плане защищены – внутренние цены на газ Газпром держит на стабильно низком уровне.

— Русал. Продолжает впитывать в капитализацию высокие цены на алюминий, да и это единственный квазиметаллург, который избежал существенного повышения налогов с 2021 года. Текущие цены на алюминий позволяют получить солидный денежный поток, хотя из рисков возникает снижение стоимости ГМК и дивидендов от него.

— Газпром. В сентябре вышел на форвардную дивидендную доходность в 10% (без налогов), которую прогнозировал менеджмент на конф колле. Рыночная ситуация благоволит котировкам акций, вероятно продолжение роста, хотя уже становится немного страшно.

— Роснефть. Практически получили доступ к трубе Газпрома Северный Поток 2, запускают газовые проекты и ищут покупателей на долю Восток Ойла (при ценах на нефть в 80 долларов покупателей внезапно становится больше и они становятся сговорчивее). План Игоря Ивановича работает.

Лузеры сентября:

— Полиметалл, Полюс. Падение цен на золото, рост доходности 10 летних облигаций и обратная корреляция золота с TIPS делают своё дело. Золотодобытчики по всему миру преобразуются из переоцененных (по мультипликаторам) в адекватно оцененные компании.

— Северсталь, НЛМК, ММК попали под очередной налоговый маневр, тем более спрос на сталь в Китае начал падать (приостановка строек в том числе из-за ситуации с Evergrande). Железная руда уже упала в 2 раза, цена на сталь вероятно пойдет за ней, да и коксующийся уголь растет, а высокая обеспеченность этим сырьем есть только у Северстали. Выравнивание паритета между дивидендами и CAPEX’ом о котором говорил Потанин автоматически убирает сверхдивиденды у НЛМК и Северстали.

— АФК Система. Причины падение не ясны, разве что завышенные ожидания от Владимира Петровича и рост ставок от ЦБ (хотя долг уже не страшен). Дочерние компании вроде как чувствуют себя неплохо и готовятся к IPO в 2022 году.

— ГМК Норникель получил в этом месяце повышение налогов и падение цен на основную продукцию, которую он производит. Падение цен на палладий (40% выручки) в 2 раза серьезно снижает рентабельность и EBITDA, соответственно и дивиденды. Акционерное соглашение возможно перестанет действовать с 2022 года, учитывая CAPEX в 4 млрд долларов ежегодно до 2025 года дивидендные инвесторы должны быть немного осторожнее с ГМК.

P.S. цены скачиваю с инвестинга, а там результаты торгов фиксируются в 18:45, поэтому результаты вечерней сессии по Российским акциям сюда не входят.

Спасибо за внимание!

Тимофей Мартынов01 октября 2021, 08:09Всегда лайк👍👍+5

Тимофей Мартынов01 октября 2021, 08:09Всегда лайк👍👍+5 Игорь Морозов01 октября 2021, 08:12Спасибо за Обзор!+2

Игорь Морозов01 октября 2021, 08:12Спасибо за Обзор!+2 Дмитрий Добродеев01 октября 2021, 08:54Отличная работа, Олег, спасибо!+1

Дмитрий Добродеев01 октября 2021, 08:54Отличная работа, Олег, спасибо!+1 Белорусский жулик01 октября 2021, 09:05Спасибо!+1

Белорусский жулик01 октября 2021, 09:05Спасибо!+1