Газпром - экскурс в прошлое

Одной из самых обсуждаемых историй роста в 2021 году по праву становится Газпром. И дело не в росте на 50+% с начала года. Есть и другие акции, которые выросли кратно. Дело все в том, что последний раз котировки стоили выше 300 рублей в далеком кризисном 2008 году. Компании потребовалось 13 лет, чтобы вернуться на исторические уровни. Да и 300 рублей в 2008 и 2021 году совершенно разные цифры.

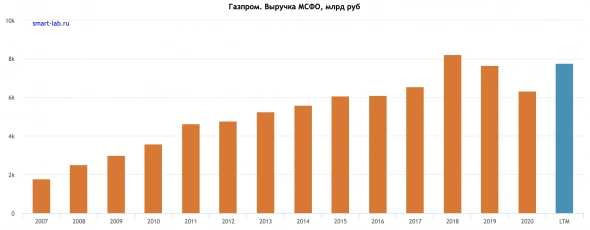

Давайте вспомним финансовые результаты в тот год. Итак, выручка компании составила за 2008 год — 2,5 трлн рублей. Сразу сравним с 2021 годом. Только лишь за первое полугодие 2021 года она оказалась на уровне 4,3 трлн, увеличившись к прошлому году на 52%. Драйвером послужил рост объемов продаж газа в натуральном выражении и увеличение средних цен реализации.

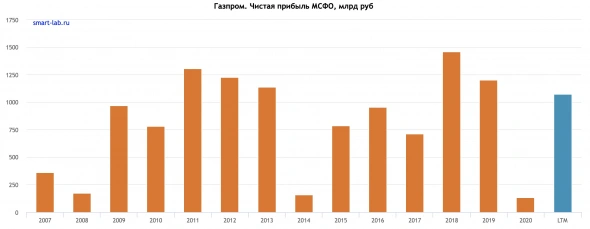

За 2008 год Газпром заработал чистой прибыли 173 млрд рублей. За первое полугодие 2021 года уже заработан 1 трлн. Поводом для столь существенно роста в текущем году стала себестоимость продаж, которую удалось сдержать, а также положительное сальдо финансовых доходов/расходов.

Так в чем же дело? Что сдерживало рост котировок? Почему акции, несмотря на успешную деятельность и прирост бизнеса все эти годы, только сейчас вышли на уровень 2008 года? Все дело в традиционной жадности руководства. Компания долгие годы шла к увеличению нормы выплат дивидендов. И только в этом году заветная планка в 50% от чистой прибыли была взята.

Конечно не обошлось и без манипуляций, но это уже другая история, которую не просчитаешь. А вот дивиденды за все годы посчитать возможно. За 13 лет компания выплатила 94,4 рубля в качестве дивидендов или 60% общей доходности. Это примерно 4,6% средней доходности за 13 лет. Но уже по итогам 2021 года мы сможем увидеть двузначную доходность.

Пока поводов для снижения выплат я не вижу. Высокие цены на газ на европейских хабах, переход к новой норме выплат, а также стабильные денежные потоки, способны приятно удивить акционеров. Хоть дивиденды и были всегда камнем преткновения, но в этом году узел будет развязан.

Остается дождаться рекомендаций, но к этому времени рынок переоценит акции газового гиганта. Да это уже начало происходить. До исторического максимума остается чуть больше 11% и даже при этом дивидендная доходность составит под 10%. Это не дает мне поводов закрывать позицию, и я намерен вплоть до рекомендаций по дивидендам удерживать акции компании.

*Не является индивидуальной инвестиционной рекомендацией

Где покупать, где продавать?

Подробности в моем блоге

В 2008 г. Газпром стоил 369,5 р., что долларах 15,6568. При курсе бакса в 75 р./$, цена на Газпром для перехая — 1 175 р.

И картинка со стрелочкой.