Hallador Energy Company (HNRG). Отчет за 2-й квартал 2021 года

Изначально я написал в январе инвестиционную идею, связанную с компанией. Прежде, чем читать этот обзор, рекомендую ознакомится с ней, чтобы иметь представление о компании, а также обзор отчета за 1-й квартал.

Отчет за 2-й квартал не оправдал моих ожиданий и ожиданий рынка. Наверное это чуть ли не единственная угольная компания в США, которая ссылалась на низкий спрос на свою продукцию в этот период. Как итог, третий невнятный квартал кряду.

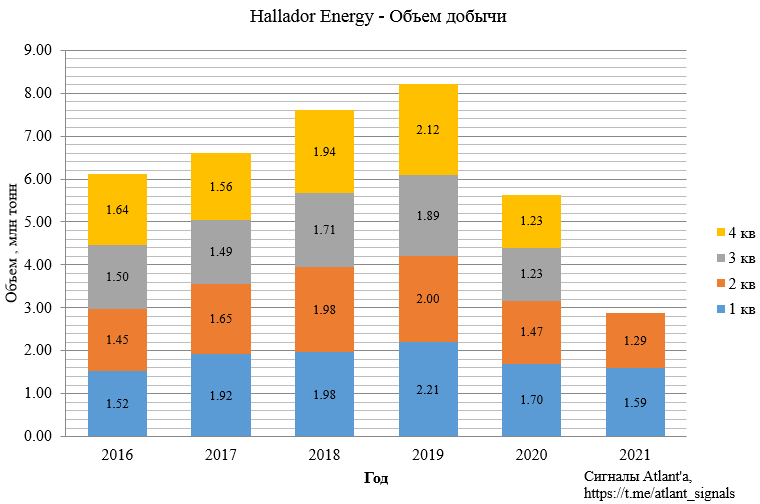

Из-за низкого спроса компания снизила добычу, которая во 2-м квартале составила 1,29 млн тонн, что на 12,0% ниже, чем в прошлом году и на 18,8% ниже, чем в предыдущем квартале.

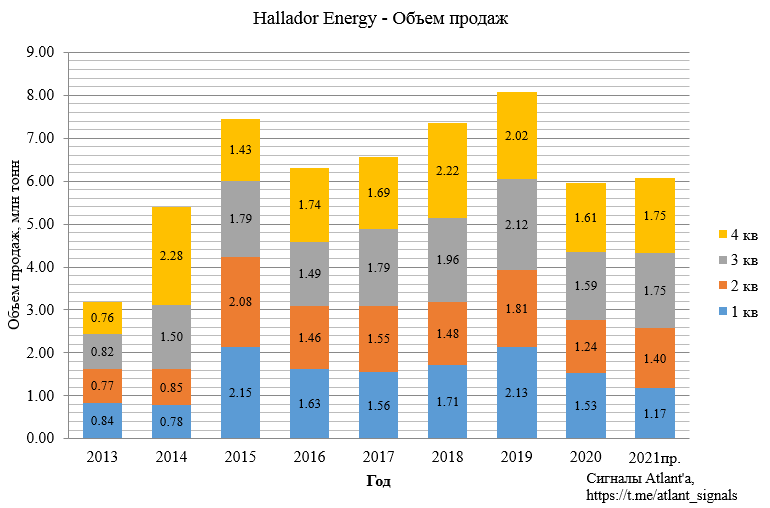

Объем продаж составил 1,4 млн тонн, что на 12,8% вые, чем в прошлом году и на 19,5% выше, чем в предыдущем квартале. Наблюдается небольшое восстановление, но все равно слабые продажи даже относительно 2-го полугодия 2020 года. Напомню, что мощности компании позволяют добывать до 8 млн тонн в год. Из позитивного можно отметить, что во 2-м полугодие 2021 года компания планирует продать 3,5-3,6 млн тонн.

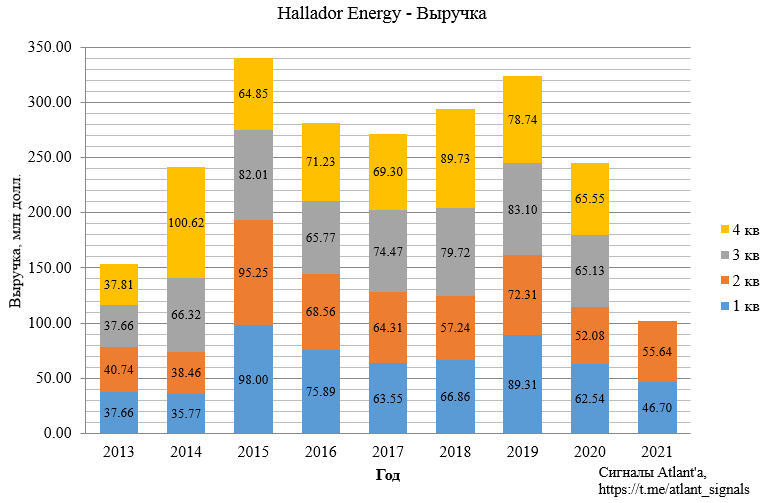

Выручка во 2-м квартале составила 55,64 млн долларов, что на 6,8% выше, чем годом ранее и на 19,2% выше, чем в предыдущем квартале.

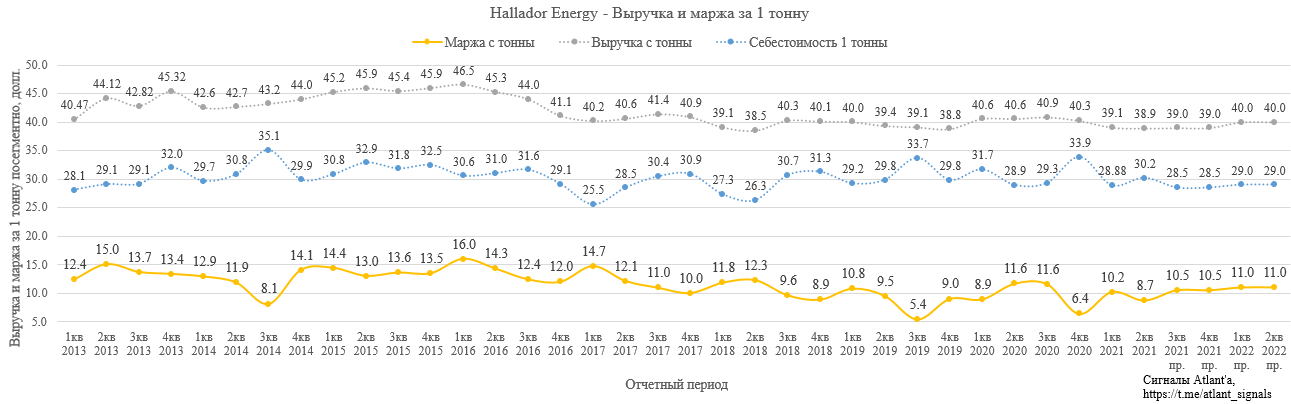

Снижение выручки вызвано падением объема продаж и меньшей ценой реализации 1-й тонны, которая составила 38,9 доллара за тонну. В 3-4 кварталах компания ожидает среднюю цену реализации 39 долларов. Снижение цен вызвано тем, что вступили в действие контракты, подписанные в 2020 году, когда цены были ниже.

Забегая вперед, отмечу, что на конф-колле менеджмент отметил, что средняя цена реализации в 2022 достигнет 40 долларов за тонну. Это будет достигнуто за счет заключения дополнительных контрактов на следующий год. Напомню, что текущий объем контрактов на 2022 составляет 5,1 млн тонн (объем не менялся с конца 2020 года) со средней ценой 39,25 долларов за тонну. То есть менеджмент ожидает заключение новых контрактов с ценой более 40 долларов, чтобы получить среднюю, равную 40.

Во 2-м квартале себестоимость 1-й тонны выросла до 30,2 долл. в связи с меньшим количеством добытого угля. В 2021 году компания ожидает, что себестоимость будет в диапазоне 29-30 долл за тонну. Примем, что во 2-м полугодии себестоимость снизится до 28,5 долл. за тонну благодаря росту добычи и снижению удельных затрат. Для модели в 1-м полугодии 2022 года будем закладывать себестоимость 29 долларов.

Во 2-м квартале 2021 года маржа с тонну составила 8,7 долл. Менеджмент ожидает, что во 2-м полугодии 2021 года маржа вырастет до 10-12 долларов благодаря росту объема продаж. В моей модели маржа составит 10,5 долл до конца 2021 года и 11,0 долл в 1-й половине 2022 года.

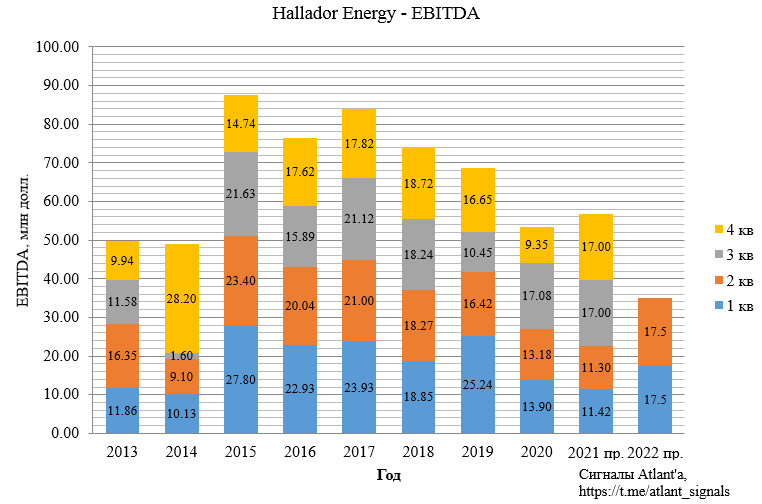

В связи с тем, что с падением маржи с тонны, снизился и показатель EBITDA, который во 2-м квартале составил 11,30 млн долларов. Снижение к прошлому году составило 14,2%, относительно предыдущего квартала показатель снизился на 1,1%. Нетипично и не очень приятно видеть падение фин. показателей к прошлому году, когда был пик коронавирусных ограничений. Радует то, что согласно заявленным прогнозам компании впереди ударные показатели.

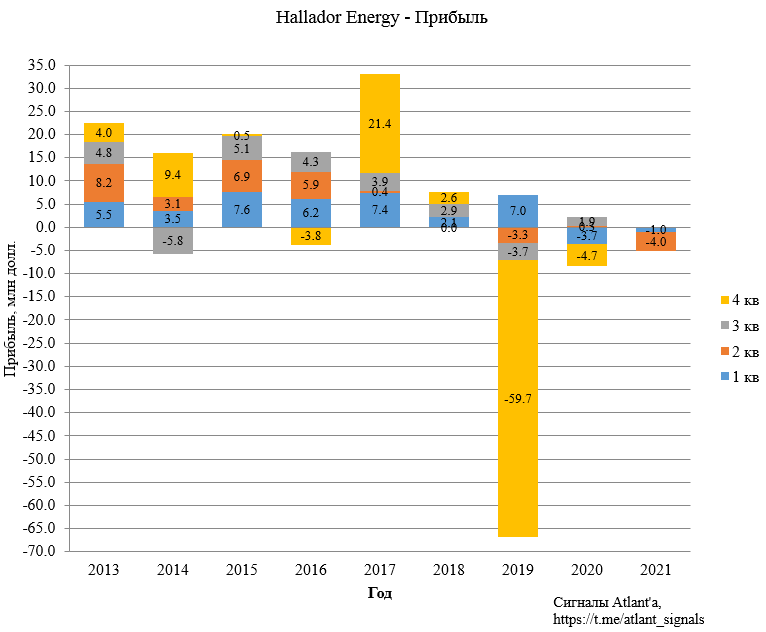

По итогам 2-го квартала компания зафиксировала убыток в размере 4,0 млн долл.

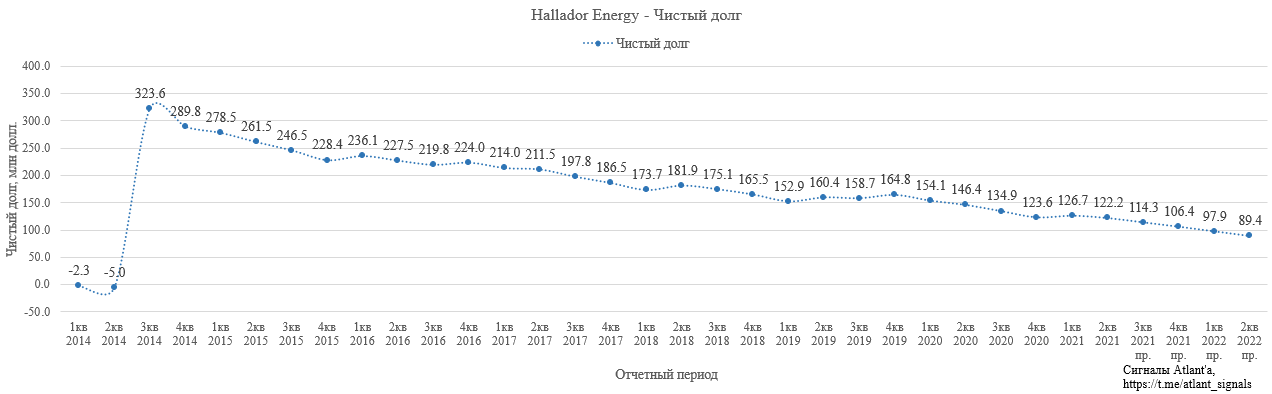

Чистый долг за 2-й квартал снизился на 4,4 млн долларов и составил 122,2 млн. Если прогнозы менеджмента верны, то за год долг снизится еще на 33 млн долларов.

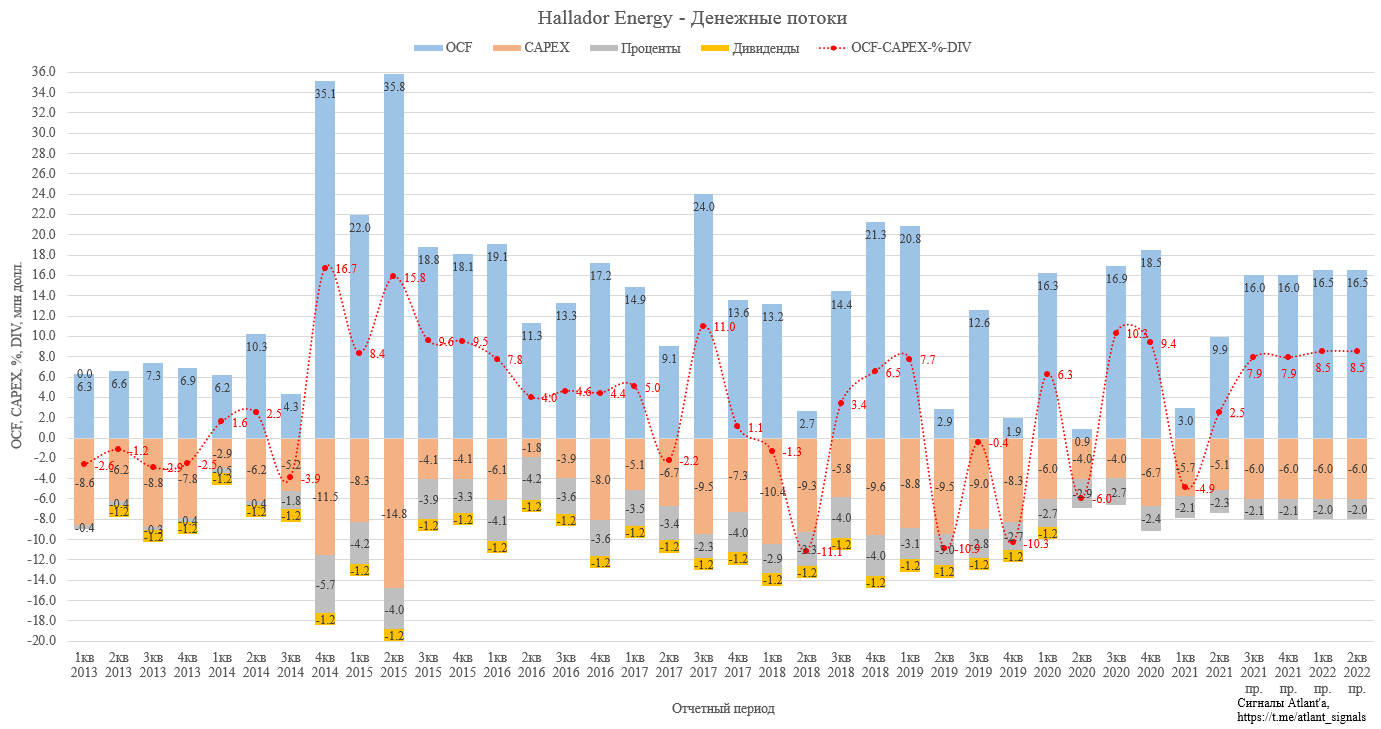

Операционный денежный поток составил всего 9,9 млн долларов. Капитальные затраты во 2-м квартале составили 5,1 млн долларов против 6,0 млн годом ранее. Во 2-м полугодии 2021 года компания наметила капитальные затраты в размере 12 млн долларов. Ситуация с денежным потоком должна улучшиться в будущем.

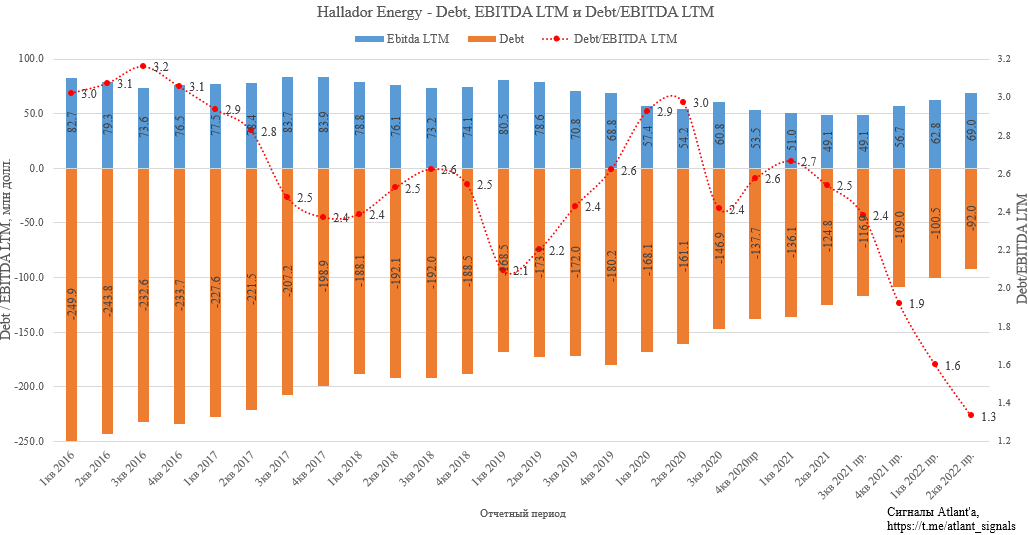

Компания приостановила выплату дивидендов до тех пор, пока отношение её банковского долга к EBITDA LTM не станет меньше 2. Текущее значение 2,5.

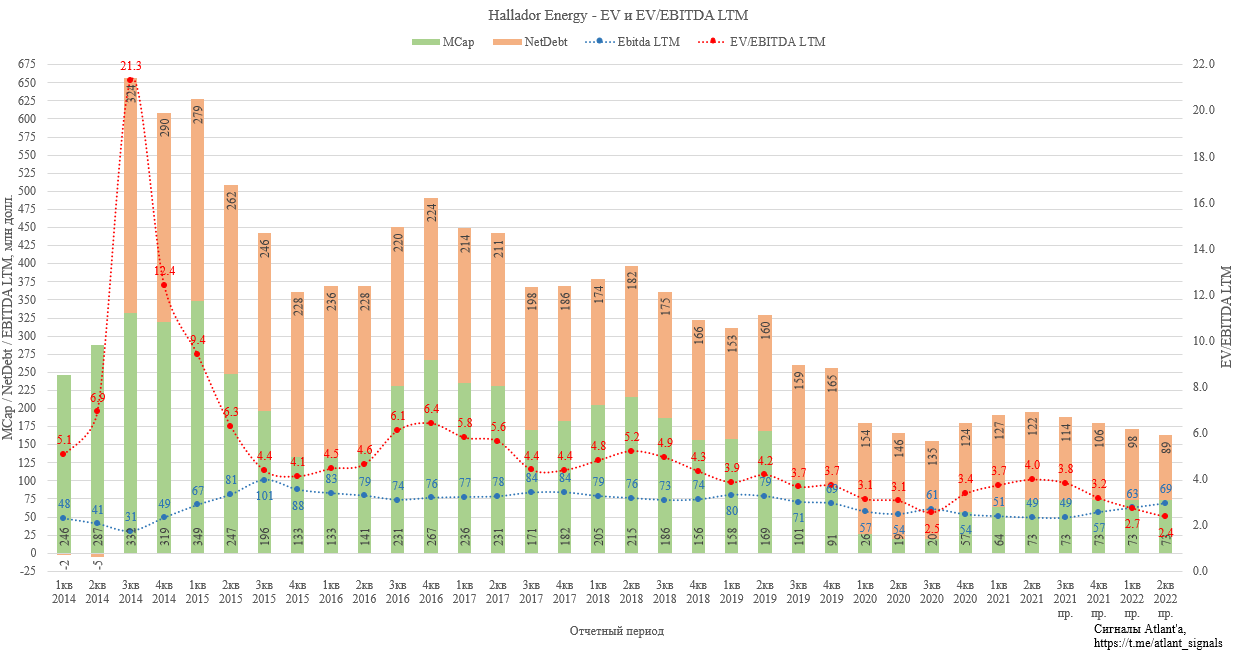

Стоимость компании (EV) определяется как сумма рыночной капитализации (MCap) и чистого долга (NetDebt). После временной приостановки выплаты дивидендов в 1-м квартале 2020 года, а также коронакризиса, стоимость компании упала и находится приблизительно на одном уровне. Текущая стоимость составляет 195 млн долларов, при этом после череды слабых отчетов мультипликатор EV/EBITDA LTM вырос до 4,0, что в принципе справедливо для сектора. Но если верить прогнозам менеджмента, то в будущем улучшенится показатель EBITDA LTM и снизится долг, что приведет к падению данного мультипликатора до 2,4 при неизменной капитализации. И вот уже с такими форвардными показателями для возврата мультипликатора EV/EBITDA LTM к 3,0 необходимо, чтобы котировки выросли до 4 долларов при текущих 2,4.

Для начала дивидендных выплат необходимо, чтобы у Hallador Energy отношение банковского долга к EBITDA LTM было меньше 2. Текущее значение 2,5.

Формально, начиная с 2022 года, компания сможет возобновить выплату дивидендов, но дополнительных комментариев по этому поводу пока не было.

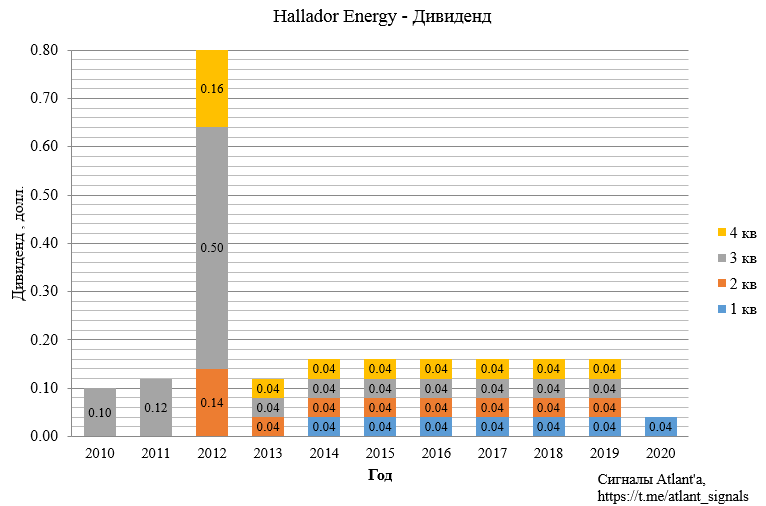

До временной приостановки компания выплачивала квартальный дивиденд в размере 0,04 доллара, то есть за год акционеры получали 0,16 доллара. И на это уходило всего 1,2 млн долларов в квартал, что при форвардном ежеквартальном свободном денежном потоке около 10 млн долл кажется не очень существенным.

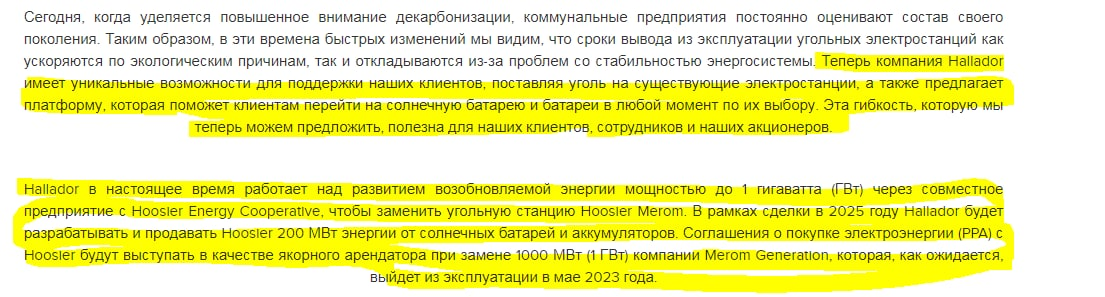

Напомню, что компания начала развивать направление, посвященное возобновляемым источникам энергии.

Сам менеджмент конф-колле прокомментировал это следующим образом.

Сегодня Hallador торгуется с EV, стоимостью предприятия, менее 4x EBITDA, в то время как компании, связанные с ESG, торгуются по стоимости предприятия более 50x EBITDA. Таким образом, мы видим большой потенциал в добавленной стоимости для акционеров Hallador Energy, поскольку в ближайшие годы начнутся инвестиции в нашу платформу возобновляемых источников энергии.

Теперь уделим немного внимания текущему положению дел в угольной отрасли США.

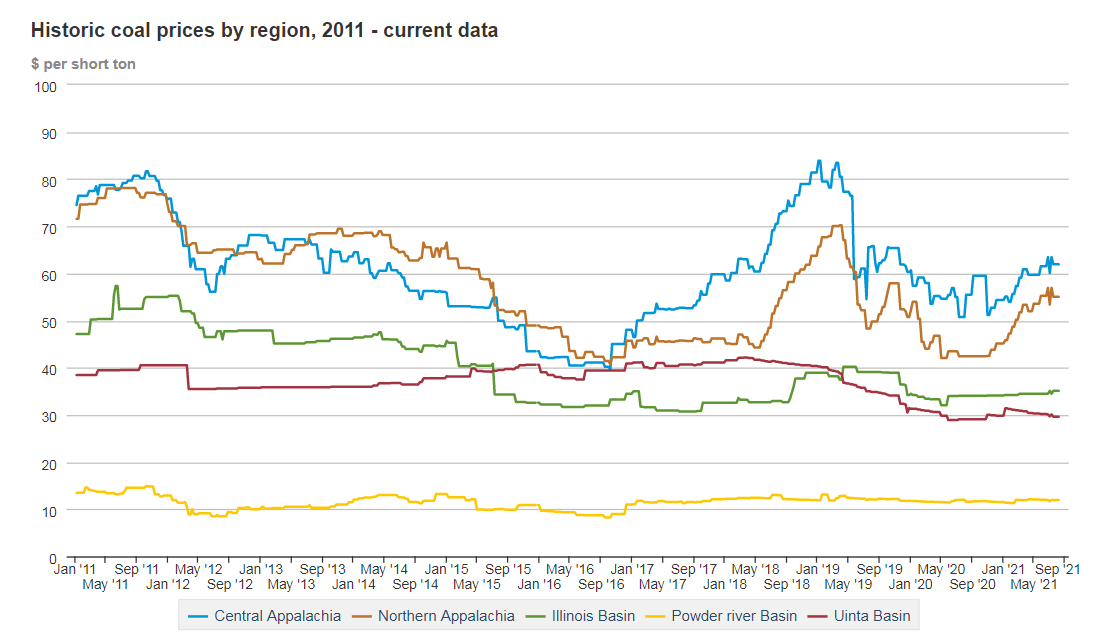

Спотовые цены в бассейне Illinois восстановились после весеннего падения 2020 года и сейчас относительно стабильны, находясь на уровне конца 2019 года. В бассейнах Appalachia наблюдается рост благодаря близости к экспортным направлениям, но больше актуально для таких компаний как Consol Energy и Alliance Resource Partners, которые я также обозреваю.

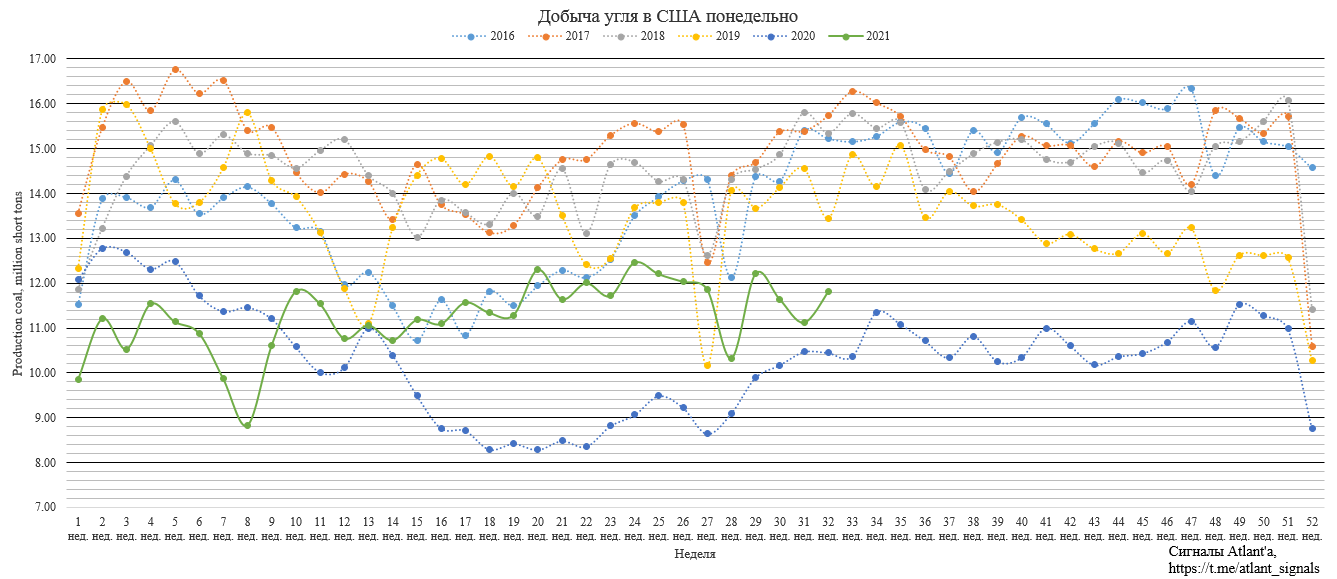

Текущая еженедельная добыча угля колеблется в диапазоне 11-12 млн тонн, что существенно ниже предыдущих лет, за исключением 2020 года, когда экономика и промышленность были парализованы во время пандемии.

При этом, благодаря высоким ценам на газ и природным аномалиям, растет выработка электроэнергии угольной генерацией. Данные за июнь-июль могут быть скорректированы на 1-2 ТВт*ч, так как значение получено вручную, просуммировав часовые показатели. Данные за май официально опубликованы. Можно заметить, что угольная генерация в летние месяцы превзошла доковидные показатели 2019 года. Первая декада августа также выше 2019 года.

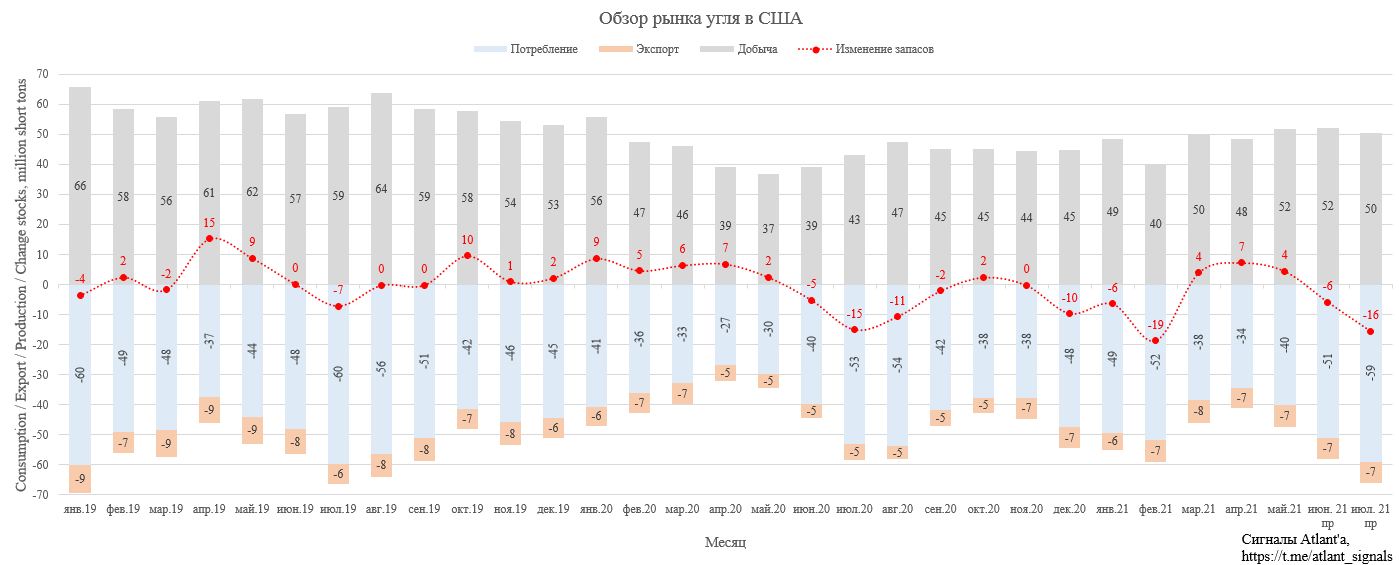

Падение добычи в совокупности с ростом потребления приводит к тому угля в стране становится все меньше.

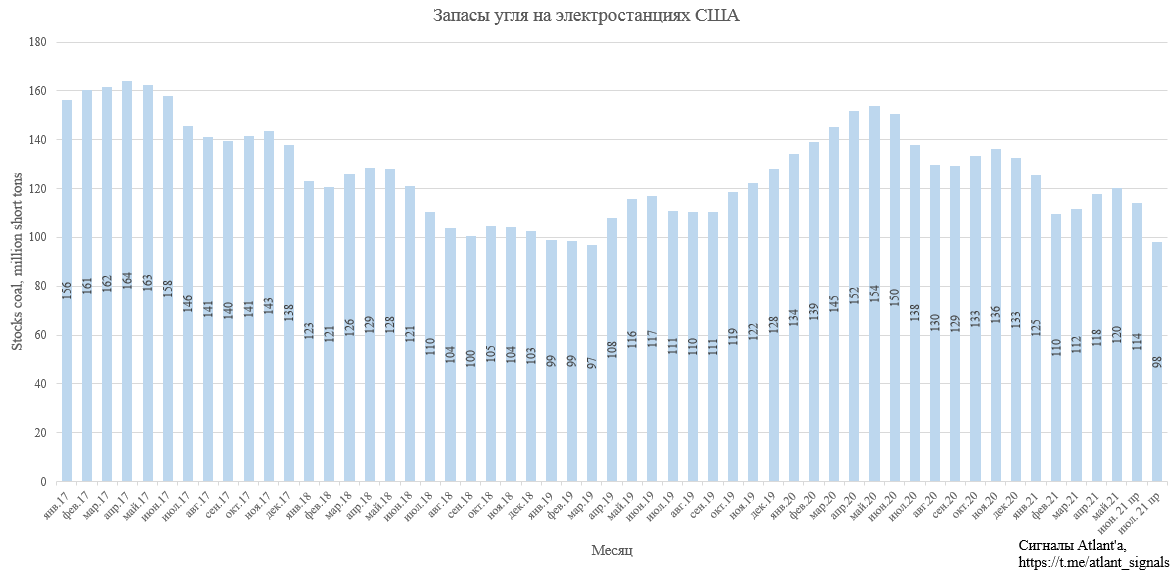

В итоге запасы угля на электростанциях США снижаются до абсолютных минимумов, а в августе тенденция продолжится, баланс на рынке будет достигнут только осенью. При этом все производители, кто может экспортировать уголь, делают это, так как тем самым удается реализовывать продукцию на 5-10 долларов дороже, чем внутри страны.

Текущее положение дел в угольной отрасли дает понять, что прогнозам менеджмента можно верить, хотя первая мысль после прочтения отчета — это желание сократить позицию. В итоге после более детального анализа отчета и конф-колла увеличил позицию в районе 2,36-2,5 долларов. Планирую удерживать позицию до следующего отчета, при этом отслеживая ситуацию

Всем удачи и успехов!

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале